真正的交易者最看重的是一种良好的交易习惯,这种交易习惯的成型是交易者在市场长期生存,稳定盈利的重要标志,而在此之前所有的盈利都是浮云,你的账户无非就是市场资金流动的一个中转站,赚多少钱都不属于你,上午赚的也许下午亏回去,今天赚的也许明天又亏回去,这种经历相信每个人都有过,究其原因就是你的交易方式还没有定型,正确的交易习惯还没形成,就像一个刚出驾校的司机,刹车和油门没习惯之前怎么记口诀也是眼看着往树上撞的道理一样。

有人说交易难,不错,世界上赚钱的事哪个不难?何况是你坐在电脑前听着音乐,敲几下键盘就把别人的钱瞬间变成自己的钱,如果轻而易举的就能做的很成功那世界上其他的事还有谁会去做?所以说炒股赚钱难是肯定的,大部分人都会遇上难以逾越的门坎,都有感觉撑不下去的时候,包括我本人和我认识的知道的一些在股市上有所成就的老手,这不稀奇,所不同的是有的人挺过来了,并逐渐形成自己的交易方式和盈利习惯,而有的人则是在有此意识之前就已经被市场消灭了。

对于一个老手而言赚多少钱其实意义并不是很大,它是一种生存方式,如何适应自己的生存条件,找到自己的生存方式并养成良好的生存习惯,这才是最有意义的。

新手总是想抓住一切赚钱的机会,而老手多数是想还有哪些行情我更应该放弃,习惯性的回避未知风险,因为他知道市场里的钱是赚不完的。

一个良好的交易习惯是股票交易者和市场长期磨合中形成的,它是交易者经常性自我约束以适应市场变化的产物,因此它是一个痛苦的过程,就像婴儿从爬行到站立然后习惯性直立行走的过程一样。炒股是个另类人生,虽然痛苦,但如果你还想在市场里生存下去,就必须学会站立行走并养成习惯。

【

为什么要建立股票池?

】

①彻底消灭追涨杀跌,随意买股的习惯。

②对职业投机者来讲 选时>选股。 大概率的组合>比盘中未经过深思熟虑之后的 时间的确定性>YY股票的上涨空间。

③股市变化多端,并不是按照我们的想法来运行的,为了做到胸有成竹,打有准备之仗,孰能生巧,心态平和,必须建立并且跟踪自选股池。 职业投资者:先建立自选股池,等市场出现合适的机会时在进行交易。

亏钱散户:没有真正的自选股池,听消息利好交易、听朋友推票后交易、看到异动股交易。交易完了希望市场按照自己的想法走(买了就希望大涨,卖了就希望大跌)

股票池概述

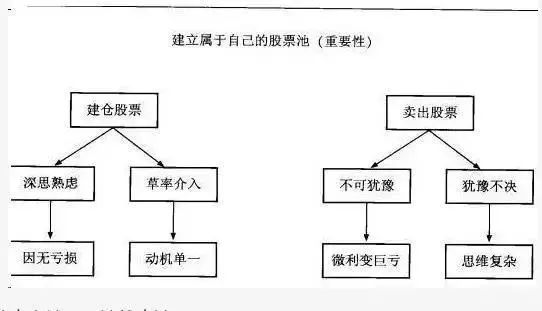

投资者建立股票池就是为了让盘中有限的4个小时集中精力锁定有价值的股票,做到有的放矢。因为在买入股票之前就是一个选股的过程,投资者应该经过深思熟虑之后,才会实现保值而后增值。同样的在卖出股票的时候投资者应该果断的离场,而大多数交易者犹豫不决是因为投资思维的混乱,所以投资者想要清晰的进行投资操作,就必须要建立自己的股票池。具体的建立过程如图所示:

怎样建立你的股票池?

每位职业交易者都有自己的股票池。做长线有长线交易品种的股票池,做短线有短线交易品种的股票池,做中线波段的也有自己的股票池。不同的交易风格,决定了所选股票的性质和交易的时机。

一看板块对于公司选择,首先是行业问题,行业竞争激烈或穷途末路,即使是超人也无法力挽狂澜。对于中国企业来说,几乎没有什么尖端技术方面的创新能力,很难同国际巨头同台较量,因此,尽量不要选择带有尖端技术含量的企业。它们所谓的发展前景可能永远也不能实现,永远都只是海市蜃楼或华丽的噱头,即使后来能够实现,市场也早就发生变化了。

对于成熟性市场里的龙头企业可以适当考虑,这些企业具有一定的技术创新能力,能借鉴和模仿国外技术生产出适销对路和低成本的产品,市场适应能力强,且因熟悉国情并具有一定的垄断地位等,从而拥有一定的国内市场和部分国际市场。

对于具有垄断性质的公司需要慎重考虑,没有永远的垄断性,而垄断本身也易滋生腐败和落后,不利于企业长期发展。即:垄断也是投机性的,不要因为某些国有企业在机场、港口等地方的垄断优势,即大量屯仓,死捂不放。

建立股票池(一)

一、看板块

对于公司选择,首先是行业问题,行业竞争激烈或穷途末路,即使是超人也无法力挽狂澜。

对于成熟性市场里的龙头企业可以适当考虑,这些企业具有一定的技术创新能力,且因熟悉国情并具有一定的垄断地位等,从而拥有一定的国内市场和部分国际市场。

对于矿产资源类的企业可以适当考虑。一者是因为很多资源是不可再生的,本身就具有很强的垄断性;二者是因为很多矿产类资源的开发需要特殊执照,又具有很强的开采垄断性;三者是因为中国是一个消费潜力巨大的市场,对能源和矿产资源的需求将持续增高。

此外,对那些行业领域有些特别,未来市场前景较好,公司专注主营业务,创新能力和研发能力较强,产品或技术在局部市场有垄断优势,市场份额逐年递增,不易受经济经济周期影响,股本数量比较少,公司知名度尚不高,股价偏低的公司等,也值得适当考虑。

二、看题材

很多时候,题材也可以被分成题材板块,但只有具有中长期效益的题材才值得我们重点关注。凡是能被市场利用并促进股价上涨的因素,都可以称之为题材。因此,应关注历史性事件、政策变化、利率变化、物价变化、技术创新、新生事物、突发事件、业绩年报等消息,但只有大背景、大题材、资金介入程度深的个股,才容易产生大行情。

三、看股质

在结合板块选择的基础上,可再来通过如下方式挑选个股:

(1)当季每股收益比上一年同期至少应该上涨20%(删除一次性收益和基 数太低的暴涨),同时,当季销售收入应该至少增加20%,或最近3个季度的销量增长率在加速。

(2)每股收益年度增长率在过去3年内应保持显著而稳定的增长,复合增长率应至少为20%,同时资产净值回报率保持在15%以上。

(3)公司的资产负债比比较低,或在过去几年正逐渐减少。

(4)公司最近5年没有什么丑闻,尤其是财务数据不能做假。

(*5)公司最近5年没有什么丑闻,尤其是财务数据不能做假。

四、股本

按照资金量的大小,选择流通盘适中的股票(须注意熊市的流通性都会变差)。

(1)5000万流通股的股票,一般易于500万元资金的进出。

(2)1亿-5亿流通股的股票,一般易于1000-5000万元资金的进出。

(3)10亿流通股的股票,一般易于1亿元资金的进出。

五、看价格

高价股的上升空间有限,且因为估值过高而有风险,但因为优质而稳定,所以可以少量候选;低价股则可能本身就存在诸多问题,市场不信任它,但因为价格低而将来易于翻倍,所以可以少量候选;应集中选择中等价格、市盈率适中、股性较活、价值低估的股票品种。

但需要注意,在不同的市道,高、中、低价格的股票是会整体发生上移或下移的。

六、看股性

职业交易者做的就是活跃性强、流通盘适中的股票。

(1)看个股历史最高、最低价区间。

(2)最近趋势波的最高、最低价区间。

(3)上涨和下跌的频率,每一次上涨波的幅度、每一次下跌波的幅度

(4)单日最大涨、跌幅度,当前趋势相对于上一波幅的涨跌幅度,以及同其他个股的活跃性对比情况。

七、看技术

挑选那些比大盘趋势更强势的股票,只要个股相对强度指标连续一周比大盘差,那么就可以剔除该股票。但要注意,与你打交道的是个股而不是大盘,大盘只能用来参考,而不能用来决定个股的命运。同时也要注意,板块强弱比大盘强弱更适合于判断个股的涨跌动向。

八、看股权

1)看股权结构状态,高管持股有无增减变化。

2)看有无新增股、转赠股、限售股上市。

3)看有无B股或H股,及其动态。

4)看总股本是否全部转为流通股。

建立股票池(二)

市场——交易的对象什么?

我想我所面对的市场就是A股所有交易品种,包括股票,权证,债券,基金。权证具有短线和风险的特点,不适合我的中长线交易系统,债券收益过低,不适合我的交易系统,基金收益也太低,一部分往往勉强能跑过大盘,那么我所能交易的品种就是剩下股票。

A股市场所有股票,共有上千只,如何选择股票,具体交易那支股票?这个是个需要讨论的问题。我对系统的期望是具有长期的稳定性,风险较小。A股市场许多中小盘个股、st个股具有短线涨幅巨大,波动巨大的特点,不适合我的交易系统,同时这些股票有可能会突然停牌,这样对我的交易系统稳定性产生很大威胁。

盘子过大的股票,波动性不是很大,往往很难跑赢大盘。

综上,股票池选择股票的原则就是:

1 具有良好的基本面:主营业绩优良,连续三年业绩持续增长;

2 具有一定中线题材,题材必须对主营业绩带来实质性增长,且题材炒作周期必须大于半年,比如奥运、世博会、股指期货、创业板;

3 不能是中小盘个股或st个股,流通盘不能过大,走势稳健,历史走势波动强于大盘,在交易系统指标测试下好于大盘收益;

符合以上条件的股票,选择5——10只,尽量涵盖较多的行业,进入股票池,长期跟踪,每个月对股票池股票进行一次检查,不符合条件的立即剔除股票池,同时对满足条件的新的股票纳入股票池。

选择指标

最核心的部分到了,我必须基于一个指标,这个指标必须具有明确的买入和卖出点,买卖点具有一定的正确率,在一定的时间段内,具有平均的正收益期望。

最常用的指标评价就是均线指标,比如我指定一个均线,例如30日均线,股价站上30日均线买入,跌破30日均线卖出。

这里存在一个问题,就是均线尺度的选择,选择短期均线,指标容易频繁发出交易信号,这些交易信号中存在很多噪音,甚至这些交易信号中大部分是亏钱的,只有少数几个信号是赚钱的,但总体而言,是赚钱的。为了防止错过大的赚钱的交易信号,每次信号都必须响应。

均线尺度大的话,发出的交易信号会明显减少,例如我知道的一个朋友,选择56日均线,只操作几只熟悉的基金,99年5万入市,现在已经达到2000万,翻了400倍。但是尺度大的坏处就是,交易迟钝,交易信号很少,有时一年只有1次或者2年才有1次交易信号,这对于我的耐心而言是不能忍受的。

另外一种策略就是选择多条均线,例如凯恩斯双线操作法就是基于14日,28日,56日均线操作;另外比较流行的135战法就是基于13日,26日,55日均线进行操作。多条均线操作的另外一个好处就是可以划分头寸,例如如果我选择2条均线作为操盘线的话,可以将头寸划分为2部分,其中指数站上一条均线买入一半,站上另外一条均线买入另一半,这样做的好处是,你的操作系统同时照顾到了中线和长线的优缺点,同时具有较多的交易信号,使你的交易不至于太过枯燥。

当然,也可以选择多条均线,典型的就是4条均线,这样可以将你的头寸划分为四部分,也可以更多,但我觉得超过4条了会有太多的买入和卖出信号,不利于交易。另外一个就是,均线系统总是滞后于股价的走势,就是股价突破的时候,往往不会发出买入信号,而卖出的时候也一样,往往略滞后于股价走势。

MACD线,称为平滑移动平均线,原理是短期均线值减去长期均线值,MACD线较好得解决了均线系统滞后的弊病,能够较为及时得反应股价走势。但MACD指标有一个缺点,就是在指数盘整时期,容易频繁发出交易信号,还有在底部和顶部或者持续上涨或者持续下跌的时候容易钝化。

均线和MACD指标都是属于趋势类,指标的分类一般有三类:趋势类;量能类;震动类。趋势类最典型的就是均线和MACD线,还有宝塔线。量能类就是成交量均线。震动类典型的有KDJ,目前国内很多股票做手都以MACD和KDJ为操盘指标。

根据金融王国所讲的自由度的概念,纳入评价的指标体型不能超过4个,也就是系统的自由度要小于4,而越多的指标,越优化的指标,他只代表对过走势的最佳解释,这种指标往往在以后的走势中越赚不到钱。

现在我需要一个评价体系,来评测我的交易策略,这个在大部分的股票软件如通信达和大智慧中都能实现。

我觉得首先从均线系统入手,因为所有指标中,只有均线系统不会发生钝化,也就是说,无论以后指数如何走法,这个系统都不会失灵。所以在以后的交易策略评价体系中,均线应该占据最大的权重。

为什么需要学习技术分析?

一、在基本面分析上藐视敌人,在技术分析上重视敌人

炒股是一场战争。

为什么是这样?

因为股市就是多与空战斗的场所。

炒股这场战争中用到的方法,无非有两种:一个是基本面分析,一个是技术分析。

基本面分析侧重于长期的分析,以企业的内在价值为基础,当股票的当前价格低于其内在价值时,就是最好的买入时机;而技术分析侧重于短期,利用各种股票的短期走势来预测股票,从股价的走势图上决定是买入还是卖出。这两种看似矛盾的分析方法,其实是不矛盾的。基本面分析是长期的行为,就像战争理论中的战略一样,短期内是看不出其优点的;而技术分析则是一种短期行为,就像战争理论中的战术一样,其是否成功,立马就可以见分晓。在炒股过程中,这两种分析方法都很重要,但股民,特别是新股民,如果想快速占领股市中的财富山头的话,技术分析应该是首选,就如毛主席所说:“在战略上要藐视敌人,在战术上要重视敌人。”在炒股上,我们也要做到:“在基本面上藐视敌人,坚持自己的判断;在技术分析上重视敌人,把握敌人的心理。”

另外,新股民入市时,都有一个共同的特点,就是非常迷信消息。在炒股时,消息是很重要,但只靠“消息”炒股,最后往往会被“套牢”,抱怨说“消息”不准。现在股票市场中弥漫着无数的消息,有真有假,但大部分都是假的,有的“消息”甚至是所谓的“庄托”释放出来的,股民一旦相信,结果就是被套牢。因此,新股民在炒股时,不要迷信“消息”,做到不惟消息,只惟实。在现实的股市中,真正正确的“消息”,是可遇而不可求的稀有之物,也是很难持续获得的,因此我们在炒股时要以平常心看待消息。

二、利用技术分析可以快速发现股票价格的走势

历史是在不断重演的,股市上没有什么新鲜事。

为什么是这样?

因为人性是不变的。

在短期内,股市是由股民的情绪决定的。通过观察情绪背后的股价走势,可以反向推出股民的情绪,如果真正掌握了股民的情绪,那么赚钱将会是一件很轻松的事情,而这种情绪的波动,往往存在着某种规律性,这就为我们为什么选择技术分析提供了理由。

技术分析和市场行为学与人类心理学有着千丝万缕的联系。因为“江山易改,本性难移”,所以在股市上,历史会重演,正如《圣经》所说“阳光底下无新鲜事”,其实,股市上没有新鲜事,所有的事情都是在重复。

历史的重演表现为时间周期的再现与价格型态的重演。

下面举个美国股市相似性的例子。

美国华尔街两次股灾惊人地相似。1929年10月29日,美国股市大崩盘;1987年10月19日,美国股市又一次暴跌。这两次暴跌,在发生的季节、时间间隔和价格形态上都有着惊人的相似性,特别是在时间上。从阳历上看,两次股灾高低点的时间差了11天;但从阴历上看,最多差1个月,考虑到1987年闰6月(即农历6月有两个),实际上两次股灾高低点的时间最多仅差1天。

股市是存在重演的现象,可是像1929年和1987年两次股灾那么惊人相似的例子是很少的。股市历史经常会以改头换面的方式重演,因此许多股民不能正确地予以识别,一次又一次地与股市大机会失之交臂,或一次又一次地被股市戏弄而套住。

股市是按照人性的弱点来设计的,人性弱点是很难改变的,所以股市历史会重演。我们只要善于学习调研,并努力克服战胜自身的人性弱点,就很有希望在股市上脱颖而出。

再来举个中国的例子,2005年7月,上证指数跌到了1000点的关口,大盘技术指标已经显示出反转迹象,可以看出这一轮大行情的发动不会超过两个月。但是当时很多人认为股权分置没有解决,国民经济出现下滑,股指还会下跌到700点,结果是7月22日就开始了牛市之旅。直到2006年3月还有人说这只是一次反弹,不少人只看到1200点,这都是不理解市场的表现。而根据技术分析,这一轮行情绝对超过2004年初的一轮,最少目标1500点。现在可以说,反转已经正式确立。当然,上涨是会一波三折的,上涨的过程中,调整是难免的。

见图1-1,图1-2,图1-3所示。

但2014年以来的牛市并非如此,如图1-3所示,本轮牛市并没有像前两次那样有调整,而是直接一路上涨。

图1-1 1999年牛市来临前的走势

技术分析可以帮助我们找出历史的规律,找到了规律,我们就等于找到了赚钱的法宝。

三、技术分析也是股市交流的语言

技术分析的术语是股市交流的工具。

为什么是这样?

因为技术分析方便了大家的沟通。

技术分析是交易的语言,新股民和股市中真正的行家里手进行对话时,如果没有一点技术分析的底子,还真的不行。无论是在股票交易大厅,还是在网络论坛上,经常可以听到一些诸如“反转”、“MACD”、“金叉”、“死叉”等等股民之间交流的术语。如果对这些术语置之不理,甚至充耳不闻的话,那么最后受伤的只能是自己,而不会是自己旁边的股民。