早上一睁开眼,手机锁屏上照样是一串串的隔夜新闻,美国债务上限的临时解决都远不能排到头条。不过下午某资讯蹦出来的新闻标题倒是挺夺眼球的,就是特朗普叛党了。仔细看了一下细节,无非是美国两党的撕逼琐事,美国嘴炮政局已是司空见惯,债务上限问题撑死了也就是美国政府是不是会关几天门。而且,政府关门在美国也不是什么大事(又不是没关过),跟氢弹和洲际导弹相比,真的可以随风散了。

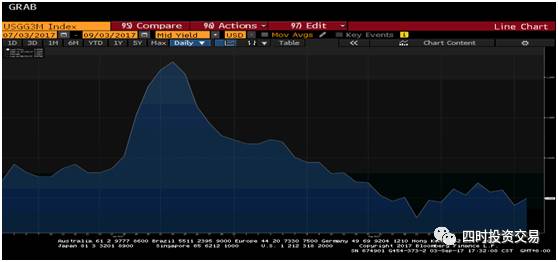

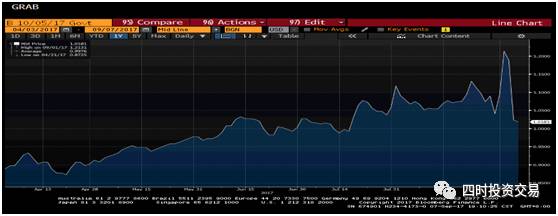

不过国内很多分析对美国债务上限的关注,更多的是集中在阐述这个问题在美国政局中的角色以及对美国财政政策带来的影响。今天我们就换个角度来看一下这个问题,因为债务上限导致美国政府关门与否这件事并不值得多谈,但是美国政府是否能够顺利的提高债务上限,结束勒紧裤腰带的生活,对离岸美元流动性将会产生一定的影响。实际上,市场已经开始慢慢的反应这件事情的预期。图1显示的是今天这条新闻跳出来之前美国3个月T-Bills的constant收益率,当到期日开始包含9月底这一债务上限“最后通牒日”时,可以看到收益率的明显抬升。更显著的反应是9月28日到期和10月5日到期的Bill收益率(正好跨过市场预期的drop dead date)出现了明显的分化,10月5日到期的Bill收益率居然直逼1年期收益率。这个在我看来就有点反应过度了,因为从3个月的constant yield走高又回落来看,市场根本就没有担忧美国政府还不起钱,而更多是在担忧延期还钱。但是从历史上来看,美国政府也没有延期一年才还款的黑历史,所以1个月的债券收益率接近1年期,是不太合理的。

图1:3个月T-bill收益率

图2:0928到期和1005到期国库券收益率分化,1005到期的收益率接近1年期

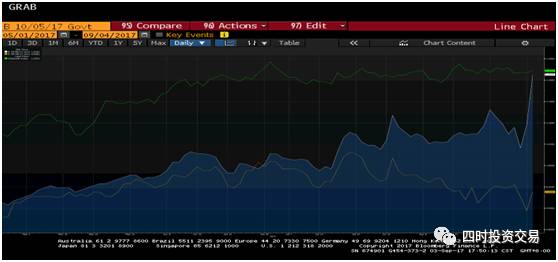

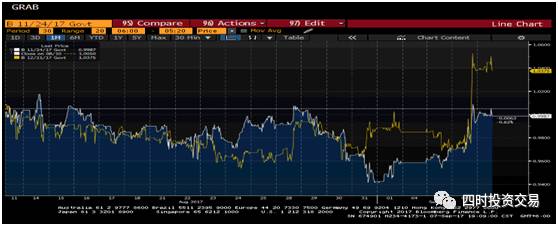

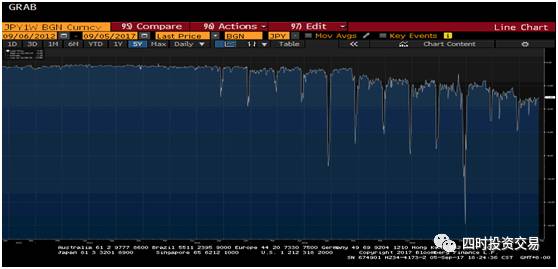

然后今天特朗普“叛党”之后,市场价格立马发生了大翻转。10月到期的国库券收益率急转直下,新的债务上限截止日前后,也就是到期日12月和11月的国库券收益率,开始出现分化。市场仿佛声音在说,三个月后再战。

图3:1221到期和1124到期国库券收益率分化

图4:1005到期国库券收益率应声回落

除了短期国库券因为担忧延期还款的因素提前反应之外,美国债务上限问题的解决与否将会通过Repo、Fx swap以及ccs等货币市场工具予以缓慢呈现,进而反应债务上限问题对全球美元流动性的影响,具体呈现的形式应该与货币基金改革后的情景类似。

在相当长时间内,

国内投资者主要通过看美联储的加息和缩表的进度来判断美元资金价格和流动性松紧情况

,对债务上限问题的关注点仍然停留在政府是否关门,是否会引发避险情绪上面,对这个问题和美元流动性的相关性关注不够。实际上,加息就不用说了,在美联储的前瞻指引下,市场的预期总是比较充分。而另一个问题缩表,也并不像预期般那么激烈。就算是如市场预期美联储从10月份开始缩表,一开始是收缩量也仅仅是每个月100亿美元。但如果债务上限顺利被提高,

按照美国财政部的计划,可能将会在今年年底重新实现其资产负债表的正常化,将其现金余额提高到3000亿美元以上,这对美元市场流动性的冲击可要比美联储的资产负债表正常化猛烈多了。

下面我们就来深入挖掘一下,财政部的资产负债表正常化是如何影响美元流动性的。

首先,如同美联储资产负债表正常化(缩表)一样,财政部的资产负债表正常化(债务上限问题解决)会影响商业银行的超额储备金。

如果美联储的缩表开始于停止对到期的债券进行投资,而财政部又不太可能因为美联储停止投资了就勒紧裤腰带减少债券的发行,那么这部分原来被美联储一直到期续投的债券就只好交给市场的力量来消化,主要是商业银行和政府型货币基金(Government Money Market Fund)。如果是商业银行进行投资,则美联储需要动动手指头,把商业银行在美联储户头上的超储减记,然后增加财政部户头上的现金即可,所以商业银行对国债的投资,会直接导致超储的减少。如果是货币基金进行认购的话,导致超储减少的环节会多一环,但结果是一样的。因为商业银行作为货币基金的开户行,需要减记货币基金在银行开立的账户上的现金来向财政部进行清算,所产生的影响就是商业银行的存款减少了,同时超额储备金也相应减少了。如果美联储在停止投资后进行深度缩表,开始债券卖出,对超储的影响也是同样的机制。

这个逻辑移植到债务上限问题上,也是如出一辙。债发出来总要有人买,不管是谁买,只要不是Fed买,总会导致超储的下降。

弄清楚了这个问题,我们再来分析一下,银行超额储备金的减少,是如何影响美元市场流动性的。

很多人可能会有一种幻觉,就是认为金融危机之后,由于央行一轮又一轮的QE,商业银行的资产负债表上趴着满满的超储,所以超储总不会是稀缺的。美国银行的超额准备金,自2008年9月中旬雷曼兄弟倒闭后的450亿美元,到2009年1月,已经猛增至9000亿美元,14年联储Taper后有所下降,但仍然远高于金融危机之前的水平。还有很多分析师拿这个现象作为银行惜贷、企业没有借贷意愿的佐证,认为这是经济迟迟没有进入全面复苏的原因,即债务周期没有起来。

但实际上,超储的问题并非如此。

说到这里,我想起前一段时间有同事问我的一个问题,在这里插播一下。他说美国的利率走廊看起来有些怪,一般情况下央行利率走廊的上限是中央银行对商业银行发放贷款的利率,下限为商业银行在中央银行存款的利率,如此才将银行间的同业拆借利率维持在一个区间之内。但是看Fed fund的上下限,一个是IOER,也就是超额储备金的利率,是中央银行要付给商业银行的存款利率,另一个是RRP,也就是纽约联储近年来新推出的货币工具,是中央银行要付给货币基金等非银行机构的存款利率,

两者均为金融机构在Fed的存款利率。

对这个问题通俗的解释是因为QE风潮之后,商业银行的表上的资金充裕,不需要向Fed借钱来调节余缺,从而使得Fed的再贷款利率形同虚设。

但是这也没有办法解释,之前作为上限的商业银行在中央银行的存款利率,现在变为利率走廊的下限。

这个问题的关键是2014年底开始逐步实施的严监管,杠杆率、LCR、SLR等监管陆续登场

。由于机构存款对HQLA的高占用率,银行更偏好于吸收零售存款,而把机构的钱拒之门外,大量机构的钱淤堵于银行体系之外而不得入,将会拉低银行体系之外的金融机构之间的资金拆借/回购利率。换句话说,商业银行有超储的利息可以拿,不愿意以低于IOER的价格提供资金,但是货币基金们并不那么想,与其放在银行账户上拿近似于零利率,倒不如出去放放Repo,或者买点国库券什么的。所以从整个货币市场来说,央行付给商业银行的利息反而成了利率走廊的上限。为了把利率稳定在一个区间之内,纽约联储于2013年推出RRP(OvernightReverseRepurchase Facility),给大量货币基金等机构资金一个进入联储资产负债表的机会。非银机构不会以低于联储RRP的利率出钱,从而形成了整个货币市场利率的底。

同样,由于监管对银行杠杆率和流动性的管控趋严,使得银行的资本金变得愈发珍贵。超储作为流动性最好的HQLA,是LCR等指标的计算因子,每一分钱的超储占用,都会导致监管指标变得难看,所以银行在使用超储的时候,会比巴塞尔III引入前更为谨慎,更何况,超储还是付息的。

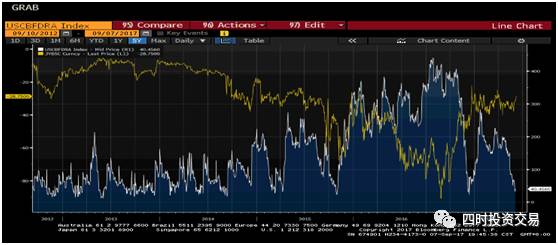

所以,从这个角度看,在货币市场这个领域美国的银行的超储是稀缺的,以至于没有办法通过Repo和Fx swap向非美银行和其他机构提供充足的流动性,导致非美银行在每个季末报告监管指标的时候(美国银行是每日报告),市场上的美元流动性受到较大的冲击。美元流动性的季末效应,也是美国银行超储稀缺的一种表现。而且需要注意的是,这种季末末的发生在2014年底,即是巴塞尔协议III开始逐步实施的体现,也是美联储开始Taper的时间。这些都不是巧合,原因在于监管严了,银行的表贵了,超储不够用了。

图5:季末离岸美元的流动性紧张

面对着茫茫超储而不得用的银行,就像面对着茫茫大海而喝不到水的人,在美元流动性问题上爱莫能助。

而现在,债务上限问题的解决,可能令整个问题雪上加霜。

实际上,货币基金改革以来,Prime fund吸收银行发行CD的能力大大被削弱,然而非美机构获取的美元却并没有减少,一方面是Government fund取代了Prime fund的位置,增加了与非美机构的repo量,另一方面是这些机构在全球到处奋力揽储,然后将非美货币转换为美元,再者就是美国本土的银行通过repo、fx swap等提供的流动性支持。这些渠道维持了今年离岸美元资金价格的稳定,甚至比16年要宽裕。另一个非常值得关注的就是财政部在Fed账户上的现金余额,今年以来也是不断下探,这个过程也从相反的角度佐证了财政部发债对流动性的影响,可以看到JPY basis的变化与财政部的现金余额基本是呈现负相关的。

图6:财政部现金余额与离岸美元借贷成本

从逻辑链条上来讲,债务上限问题的解决会让财政部再次进入快速发债的通道,一方面会分流Government fund的资金(大家都跑去买国库券了),减少Governmentfund通过repo对非美机构提供的支持,另一方面如前文所述,大力发债会进一步削弱银行的超额储备金,令银行在流动性提供方面更加捉襟见肘。

所以,在接下来的3个月,须密切关注财政部的发债量,尤其是短债的发债量,关注财政部的现金余额,谨慎评估债务对美元流动性的影响。

来源:四时投资交易

作者:三王子

版权说明:

感谢每一位作者的辛苦付出与创作,《债券之星》均在文章结束处备注了原标题和来源。如转载涉及版权等问题,请发送消息至公号后台与我们联系,我们将在第一时间处理,非常感谢!

如有建议、投稿或商业合作,请加小编QQ:2438064671.