说明:通过公众平台推送的报告存在一定时滞,请留意研报落款时间。即时报告可通过对口销售经理索取。

旬度经济观察

——被掩盖的增长,被扭曲的风格

高善文 郭雪松

2017年9月8日

内容提要

为了定量地衡量供给侧改革、环保等政策对经济的影响,从而对经济增长的数据做出更合理的解读。我们将工业增加值数据分为两组,一组是受到供给侧改革影响的行业,另一组是受到政策影响较小的对照组。

2015年以前,两组行业工业增速变化方向始终相同,幅度大体接近。2016年供给侧改革实施后,两组行业工增增速出现方向性背离,背离程度在历史上从未出现过,清晰的显示了供给侧改革对经济的影响。

考虑到历史上两组行业工业增速变化方向的一致性,我们或许可以推断,如果没有供给侧等政策冲击,实际的工业生产情况应该像对照组工业增速一样,在2016年上半年以来,增速出现明显的恢复。

进一步的定量计算显示,如果没有供给侧等政策对生产和需求的抑制,纯粹由于经济需求的恢复,2017年1-7月,真实的工业增加值增速大约为9.3%,真实的PPI同比增速的高点大约在1.5%-2%。这也表明,供给侧改革等政策大约压低了工业生产增速2.5个百分点,推升了PPI同比的高点近6个百分点。

那么支持经济增长的需求来自于哪里?

此前的报告中我们曾讨论过外需恢复对经济的支撑。这也体现为,贸易盈余占GDP的比重在2016年以来显著提升,全球制造业PMI明显提振,全球工业生产改善,中国出口增速反弹,海外发达和新兴经济体股票指数表现强势。

此外,在需求恢复背景下的供给侧改革,大幅度地推升了上游相关行业的价格水平,行业利润率大幅改善,并压低了中下游行业的利润率水平。股票市场的板块分化受此影响显著。

假设其他条件不变,如果供给侧改革出现松动,可能表现为工业生产和经济增长恢复,伴随着相关行业价格水平回落。在股票市场上,考虑到总体经济需求的改善,即便PPI回落,对股票指数的影响可能比较有限,但市场风格或许会切换到此前利润率受到压制的中下游行业。

风险提示:(1)三四线城市房地产销售持续性;(2)地缘政治风险

一、被掩盖的增长

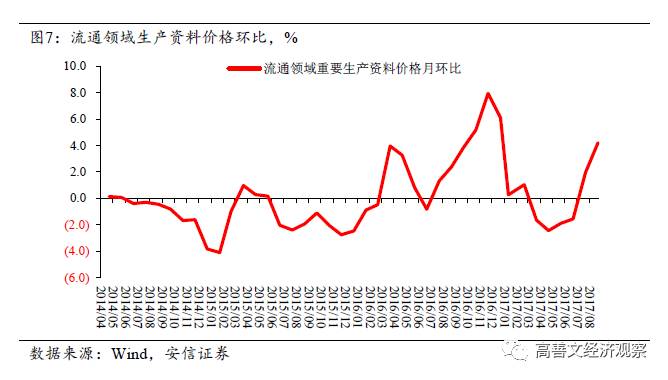

此前公布的8月PMI数据积极,分项数据中生产和新订单指数回升;8月工业品期货价格积极,流通领域生产资料价格环比大幅上涨,显示短期经济数据仍然稳定。

过去一段时间,各方对宏观经济形势的看法分歧显著。除了“信仰”不同以外,很重要的原因是,宏观数据和中观行业数据背离明显,这影响了投资者的判断。

我们知道,自供给侧改革实施以来,不少经济统计指标受到影响。例如:发电用电数据受到自备电厂整治的影响;粗钢产量受到清理地条钢的影响;交运数据受到查处超载的影响,等等。

在这一背景下,我们试图定量地衡量供给侧改革等政策对经济的影响,进而对经济增长的数据做出更合理的解读。

为了分离出供给侧改革、环保等政策影响,我们将工业增加值数据分为两组,一组是受到供给侧改革影响的行业,包括煤炭开采、黑色矿开采、有色矿开采、非金属矿开采、造纸、石化炼焦、化工、化纤、黑色冶炼、有色冶炼、非金属矿物制品等11个行业,占规上工业比重约为1/3。另一组是受到政策影响较小的对照组,包括其余的工业行业。

观察图1显示的两组行业工业增加值增速。在2006年至2015年,两者变化方向始终是相同的,幅度也大体接近。2016年供给侧改革政策实施后,两组行业工增增速出现方向性的显著背离,背离的程度在历史上从未出现过。两组行业增加值增速的裂口,清晰的显示了供给侧改革对经济的影响。

进一步可以看到,对照组的工业增速在2016年上半年的某个时间之后,增速出现了明显的恢复。目前,这些行业的工业增速已经恢复到2013年至2014年上半年的水平。同时,这组行业没有(或较少)受到供给侧政策的影响。考虑到历史上两组行业工业增速变化方向的一致性,我们可以近似地估计,如果没有供给侧和环保等政策冲击,实际的工业生产情况应该像对照组工业增速一样明显恢复。

定量计算显示,如果没有供给侧等政策对生产和需求的抑制,纯粹由于经济需求的恢复,2017年1-7月,真实的工业增加值增速大约为9.3%,真实的PPI同比增速的高点大约在1.5%-2%。这也表明,供给侧改革等政策大约压低了工业生产增速2.5个百分点,推升了PPI同比的高点近6个百分点。

那么支持经济增长的需求来自于哪里?

观察贸易盈余占GDP的比重在2016年以来显著提升,并考虑到供给侧改革对生产的抑制和国内GDP增速稳定略有抬升,从我们的框架出发,海外需求的恢复应该是这一时期支持国内经济增长的主要力量。

外需的恢复也有比较广泛的数据支持。例如,这期间,全球制造业PMI明显提振,全球工业生产改善,中国出口增速反弹,海外发达和新兴经济体股票指数表现强势。

基于上述分析,如果没有政策的影响,真实的经济增长表现要比当前数据显著更好一些。期间,股票市场震荡走强,显然也受到了来自经济基本面的支撑。

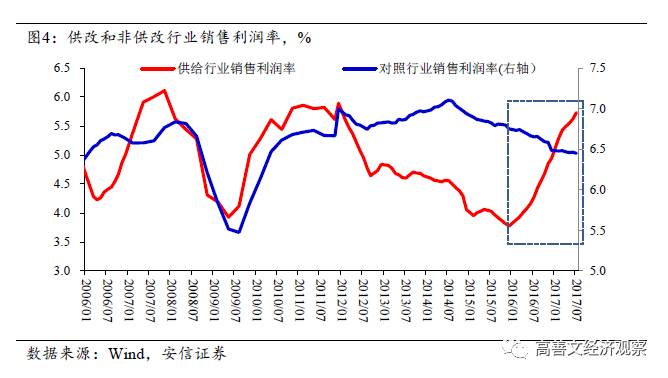

这也解释了为什么今年市场风格的差异如此显著。在需求恢复背景下的供给侧改革,大幅度地推升了上游相关行业的价格水平,表现为行业利润率大幅改善,并压低了中下游行业的利润率水平(图4)。

假设其他条件不变,如果供给侧改革出现松动,可能表现为工业生产和经济增长恢复,伴随着相关行业价格水平回落。在股票市场上,考虑到总体经济需求的改善,即便PPI回落,对股票指数的影响可能比较有限,但市场风格或许会切换到此前利润率受到压制的中下游行业。

二、人民币大幅升值,出口增长放缓

近期人民币汇率快速升值突破6.45。

8月份以来,人民币兑美元汇率升值幅度超过3%,对一篮子货币的升值幅度大约在2.3%附近。同期,美元指数贬值幅度仅为0.7%,新兴经济体汇率升值1.8%。人民币汇率升值幅度显著超过了美元贬值和新兴经济体汇率升值幅度。

进一步考虑到7月之前外汇占款持续负增长,似乎显示央行对人民币汇率的主动调控拉高了汇率水平。交易层面,市场从此前一致预期人民币贬值转为更多预期人民币升值,情绪的逆转应该也对汇率的快速升值有所贡献。

8月外汇储备增长108亿美金,剔除汇率变动带来的计价影响,外汇储备增长近130亿美金。这一变化是否意味着央行对汇率干预有所放缓,可以进一步观察央行口径外汇占款的变动确认。

此前的旬报中,我们讨论过本轮经济需求的稳定与出口恢复关系紧密,海外经济恢复和“8·11”以后人民币汇率贬值合并对此有所贡献。

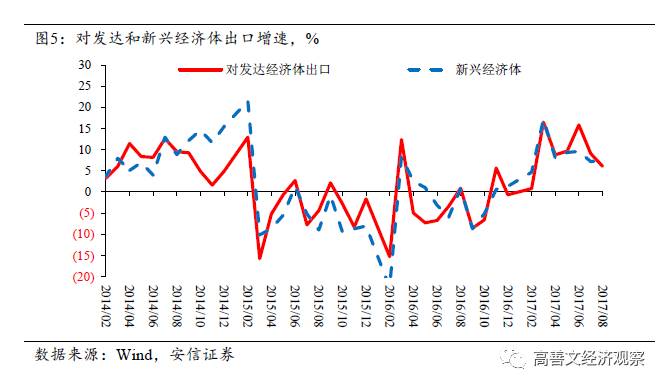

8月出口同比5.5%,低于预期。分类看,对发达经济体出口增速放缓,对新兴经济体出口增速仍然稳定。8月出口增长放缓的大部分受到对日本和欧盟出口下降影响,7、8月份合并看对美国出口增速也有下滑。

当月出口数据波动较大,不宜过度解读。新近公布的海外PMI等进度数据显示外需仍然稳定,但人民币汇率大幅升值是否会对一段时间后的出口产生负面影响,需要进一步追踪观察。

9月以来,资金面有所松动,央行重启28天逆回购,债券市场收益率高位略有回落。

7月初至今,海外债券收益率明显下降,美国、德国、法国10年期国债收益率分别下降29bps,23bps,28bps。同期国内债券收益率始终维持高位,凸显了国内金融去杠杆带来的影响。在此背景下,预计债券收益率仍将维持高位区间震荡格局。

三、PPI环比料大幅回升

8月全月,流通领域重要生产资料价格环比4.2%,比7月大幅抬升2.2个百分点。结合PMI分项中原材料购进价格回升7.4个百分点至65.3,8月PPI环比增速可能大幅回升。

期货市场上,8月南华工业品期货指数继续上行,进入9月后,尽管出现高炉安全事件冲击,但黑色、有色商品期货涨势有所放缓。分类看,8月以来南华能化、金属指数上行明显,农产品指数仍然较弱。

国内经济需求稳定,海外经济恢复的势头延续,在需求层面支撑了商品价格。供给侧改革以及环保领域的严格检查,进一步限制了生产,从而显著推升了商品价格。从近期发改委的一系列表态来看,政策制定者对商品价格高企似有所担忧,政策上进一步加码的可能性偏低。

CPI方面,8月生猪价格环比回升,蛋类和蔬菜价格环比大幅反弹,8月食品CPI环比料有明显反弹,考虑到去年较低的基数影响,8月CPI同比也会有所回升。

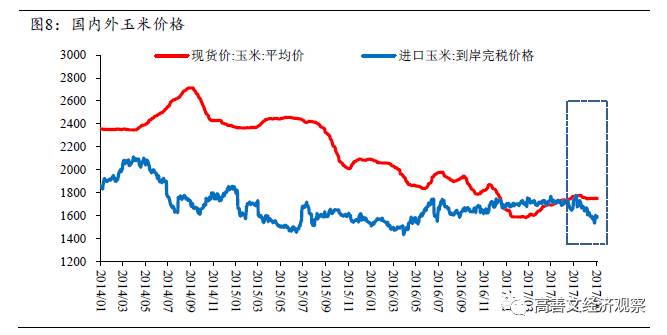

近来海外粮食价格有所走弱,国内玉米价格调整较小,相对进口玉米到岸完税价格的价差再次出现,或许将对国内粮食价格再次出现一些向下的牵引。

四、海外经济情况良好

海外经济势头仍然良好,8月全球制造业PMI继续回升0.4个百分点至53.1。美国ISM制造业PMI升至58.8,比7月提升2.5个百分点。欧元区PMI走强0.8个百分点至57.4,英国、德国、法国PMI均有提振。日本PMI提升0.1个百分点至52.2。

8月美国非农就业人数增加15.6万人,失业率由7月份的4.3%上升至8月的4.4%。劳动参与率维持在62.9%,仍然处在较低水平。8月非农数据较弱,或许存在一些季节性波动。自2000年以来,在10月份的就业报告中,共计14次上调了8月的就业数据初值,平均提高就业人数5.5万人。

从滚动12个月的数据来看,去除掉季节性影响,趋势上工资收入较强,就业人数稳定,表明就业增长仍然积极。由于数据质量问题,8月就业数据并未对美联储缩减资产负债表和继续加息的政策产生影响。目前,期货市场显示的12月加息概率为25.4%。

7月,美国出口同比4.9%,进口同比5.1%,名义贸易逆差扩大2亿美元。尽管7月出口增速比此前几月略有下降,但总体上进出口增速均比去年明显回升(2016年出口同比-2.5%,进口同比-1.9%)。这也体现了强劲的全球需求对出口增长的促进,预计三季度净出口仍能为经济增长提供贡献。

金融市场方面,地缘政治紧张局势再起,但金融市场反映不大,美股波动率指数仍然较低,发达经济体和新兴经济体股票指数大体稳定。商品市场仍然强势,高盛金属指数继续上行,美国原油产区受到飓风影响,原油价格有所提振。