作者:中债资

信有色金属行业研究团队

随着2007年铜价上升至历史高位水平,在国内优质铜资源有限、铜精矿对外依存度很高、国家政策支持的情况下,高利润空间驱动国内企业纷纷开始到海外投资扩张铜矿产能。本文第一、第二部分梳理了目前全球铜矿资源格局以及历年全球铜矿投资周期情况,以此背景进一步分析中国企业赴海外投资阶段、方式、区域以及风险等要素,最后就中国企业海外投资铜矿的具体案例进行评价,得到有关结论如下:

-

铜价为铜矿企业新增资本支出的现行指标,由于铜矿投资周期较长,供需错配使得铜矿企业投资表现出明显的周期性。2012~2014年铜矿投资迎来高峰,但铜精矿供给也进入快速扩张期,精矿供需持续宽松,行业进入过剩阶段,铜价承压持续下滑,顺周期投资的矿山项目盈利承压。

-

国内企业海外投资时点整体符合全球铜企投资扩张周期的特征,2012~2014年前期投资项目恰逢行业景气度高位,收购成本较高,2015~2016年铜价大幅下滑至低位,国内企业投资热情不减,抓紧价值低估机会积极布局海外资源。

-

国内企业赴海外投资主要存在以下风险:(1)地缘政治风险;(2)土地、环保、税收风险;(3)文化冲突;(4)技术人才风险;(5)市场决策风险等。

智利为铜储量第一大国。

根据USGS数据,截至2016年底,全球铜储量为7.20亿吨,其中智利为铜储量最大的国家(2.1亿吨),

智利、澳大利亚和秘鲁

3个国家的储量合计占到了全球总储量的53%,位于全球铜储量的

第一梯队;美国、墨西哥、中国、俄罗斯、印尼和波兰

等国家属于铜储量的

第二梯队

,在全球总储量中的占比在4~6%之间。

斑岩型铜矿占比大、储量大、品位低。

全球铜矿类型繁多,其中,斑岩型与沉积岩型两类铜矿合计储量占比约为85%,合计产量占比约为75%。相比而言,斑岩型矿山品位低,但矿量大、规模经济效应显著;而沉积型铜矿品位较高,但储量、开采规模较斑岩型矿山小。就分布情况来看,智利、秘鲁等南美地区以斑岩型铜矿为主,赞比亚、波兰等地区以沉积岩矿为主,中国和美国铜矿床主要是斑岩型和沉积岩型。

全球矿山品位持续下滑,智利铜矿情况尤为突出。

目前全球约有一半的铜矿山服务时间超过50年,面临矿龄过长的问题。公开资料研究表明,自1990年开始,

全球铜矿山平均品位已经由1.6%降至1%。

其中智利地区铜矿整体品位下滑情况突出,前十大在产铜矿中处于智利地区的大型矿山Escondida、ElTeniente和Los Bronces,近三年铜矿品位以平均每年减少0.02%~0.04%的速度变化。铜矿品位的下滑制约了全球铜精矿供给增长、加大了控制开采成本的难度并增加了选矿成本。

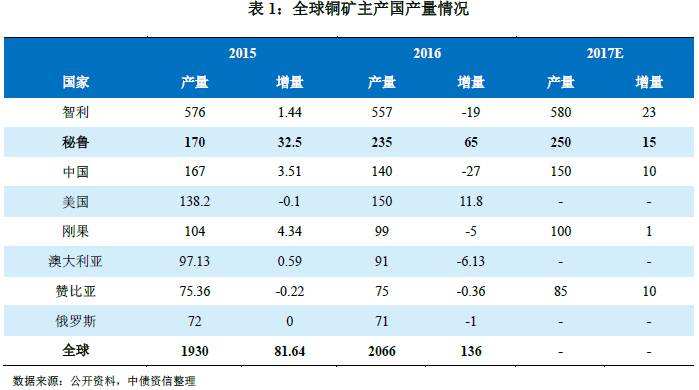

智利仍为全球最大铜矿供应国,2012年起全球进入扩张周期,秘鲁铜矿产量高速增长。

从全球范围来看,2016年全球矿山铜产量2066万吨,其中智利铜矿饱受品位下滑困扰,铜矿产量为557万吨,同比下滑约5%,但仍为全球最大的铜矿供应国;其次为秘鲁和美国,铜矿产量分别为235万吨和150万吨。从变化趋势来看,2001年以来,受铜价刺激投资影响,2012年全球铜矿进入明显扩张周期,2012~2016年铜矿产量平均增速达5.21%,明显高于2002~2011这十年间1.66%的低速增长水平。2016年,由于拉斯邦巴斯等大规模矿山投产影响,秘鲁铜矿产量同比增长37%至235万吨,超越中美成为全球第二大铜矿生产国。

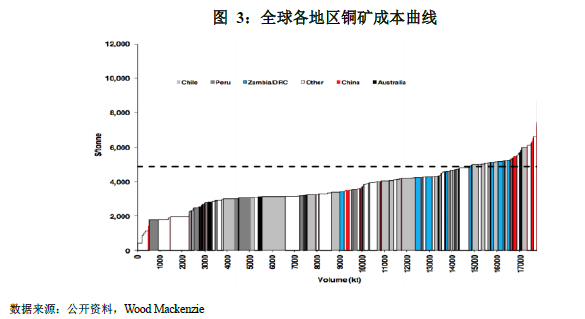

开采成本持续下降。

受近年铜价持续低位影响,全球铜矿企业纷纷大幅削减支出以减低成本,并关闭高成本或低品位矿山。根据十大铜企年报,2016年主要铜精矿企业付现成本在0.9~1.39美元/磅(折合约2000~3100美元/吨),而十大铜企的合计产量规模在全球铜矿总产量占比50%以上,即

一半以上的铜矿产能2016年现金生产成本在3100美元/吨以下

。而根据WoodMackenzie数据,全球铜矿

平均生产成本在4000美元以下,

在目前铜价高于5000美元/吨的情况下,行业内大部分企业拥有较高的毛利空间。由于资源条件受限、矿山品位下滑、持续裁员压力大,叠加油价上涨等因素,预计未来矿山开采成本压缩空间有限。

分区域来看,非洲矿山成本较高,普遍在4000美元/吨以上;智利矿山在近年持续压缩成本的基础上,生产成本已降至3500美元/吨左右的中等水平;秘鲁地区大量新增矿山投产,预计大多矿井生产成本可至3500美元以下的较低水平;而国内主要铜精矿生产企业则受资源条件所限,平均生产成本在3800~4000美元/吨左右。

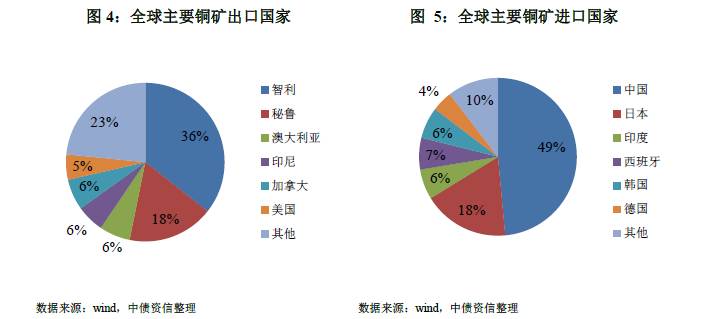

智利、秘鲁、澳大利亚等国家向中国、日本等亚洲国家出口。

由于铜矿资源地区和消费地区的不匹配,在当前世界铜精矿贸易格局中,智利和秘鲁是全球最主要的两大出口国家;中国、日本、印度、西班牙、韩国、德国为主要铜精矿进口国,中国进口量在全球范围占比达

48%

。

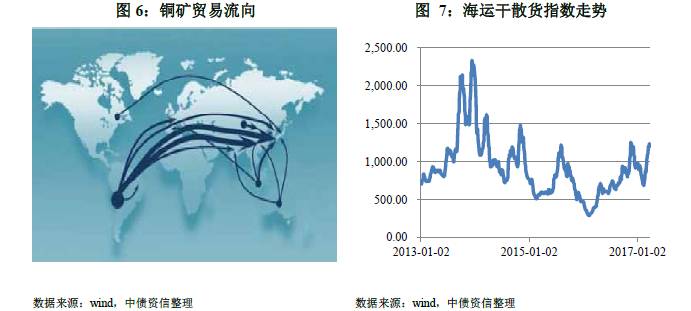

海运费处历史相对低位,涨势难获持续。

受运输路径和运费成本的限制,我国铜精矿进口大多采取海洋散货运输方式,目前从智利、秘鲁等南美国家进口海运费预计在13美元/吨左右;从澳大利亚进口海运费大约在6.5美元/吨左右,具备一定运输成本优势。目前BDI指数仍处于历史相对低位,2016年三季度以来,BDI指数持续回升,同期铜矿海运费的上升增加了一定进口成本。但考虑到上涨驱动因素并非供需关系实质改善结果,随着季节性因素的衰退及经济活动的减弱,BDI涨势可持续能力弱,海运费用持续大幅增长情况难获支撑。

根据公开资料数据,回顾2001~2016年,通过梳理全球铜价走势、铜矿企业新增资本支出以及铜精矿供应量等因素,我们发现三者呈现出显著的相互联动关系。

铜价波动整体呈现“M型”走势。

分阶段来看,

2003年以前

,铜价持续在2400美元/吨以下的区间震荡,期间全球铜企经营困难、矿山产能陆续选择停产,使得铜矿供应持续收紧。后受美国带动全球经济复苏影响,供需面逐渐好转。整体来看,该阶段全球铜矿供需量均处于低位,同期企业投资扩张意愿较低,资本支出处于年均16亿元的很低水平。

2004~2007年

,受全球经济平稳增长、铜精矿供应紧张影响,全球铜市供不应求、库存维持低位,铜价从1680美元/吨左右一路飙升至7100美元/吨,同期在经济发展拉升需求的影响下,铜矿供给量逐年上升,铜企新增资本支出亦开始逐年稳步上升。

2008~2011年

,受次贷危机等影响,2008年10月以后铜价暴跌,曾一度回落至2005年以前的3000美元/吨以下的较低水平。随后在全球经济复苏、中国固定资产投资增长、流动性过剩的支撑下又快速回升,并进一步涨至2011年平均8830美元/吨的历史高位,呈现先抑后扬的“V字”走势。同期,在年均价7000美元/吨以上高位铜价刺激下,全球主要铜企纷纷选择投资扩产,新增资本支出快速升至年均180亿美元,较2001~2006年年均25亿美元左右的支出水平大幅提升。

2012~2014年

,由于之前投资的铜矿项目大量投产,导致2012和2013年铜精矿产量增速分别增至3.9%和8.9%,而中国经济增速放缓、欧债危机爆发等因素,全球需求增速低于供给增速,基本面转弱。铜价由7900美元/吨下滑至2014年的6800美元/吨,但整体价格水平仍处高位。同期,铜矿企业新增资本支出达到年均350亿美元的顶峰。

2015-2016年

,随着2011年后投资的新建项目将迎来集中投产期,成为全球新建及改扩建铜矿投产的高峰期,同时全球经济复苏缓慢,铜价再度下滑至2016年的4900美元/吨的本轮铜周期较低水平。在铜价持续低迷的情况下,2015年全球铜矿企业资本支出已开始明显下滑;

2016年上半年

,随着各大矿山巨头宣布缩减矿山改扩建投资规模并致力于减轻债务负担,全球铜矿企业资本支出规模将进一步下滑。

整体来看,铜价为铜矿企业新增资本支出的先行指标,资本支出要滞后铜价走势1年左右。由于铜矿投资周期较长,往往需要大约5年左右的时间建设投产,因此供需错配使得铜矿企业投资表现出明显的周期性。从近年情况来看,随着铜价攀升至2007年的7000美元/吨的较高水平,2008年起铜矿企业投资开始较大规模的扩张,而随着2011年平均铜价水平达到8800美元以上的历史最高点,

2012~2014年铜矿投资也再一次迎来高峰,但铜精矿供给也进入快速扩张期,精矿供需持续宽松,行业进入较长期的过剩阶段,铜价承压持续下滑,顺周期投资的矿山项目盈利承压。

从资源条件来看,

资源储量方面,

根据国家统计局的数据,截至2015年底,中国铜基础储量为2951 万吨,不足全球总储量的5%。

矿山规模方面,

我国中小型矿床较多,占比分别为9%和88%,大型、超大型矿床少,合计占比仅3%。

资源品位方面,

国内铜矿资源平均品位在0.8%左右,品位大于1%的铜储量约占全国铜矿总储量的35%,大型铜矿中品位大于1%的仅占约13%。

开采条件方面,

国内超过80%的铜矿储量需地下开采,开采技术相对复杂;部分赋存条件较好的露天开采矿山地处青藏高原、云贵高原等气候条件较差、基础设施薄弱的地区,开采及运输难度同样较大。综合来看,国内铜矿资源禀赋较差,使得中国铜矿开采企业普遍单体规模小、生产成本高。

从供需情况来看,

2016年,中国精炼铜消费量1172万吨,占全球的50%左右,是世界最大的铜消费国家。虽然中国原生精炼铜产量占全球总产量的约30%,但冶炼原料铜矿产量占比仅为9%,铜矿开采和中游冶炼以及下游需求规模存在不匹配,使得我国铜精矿对外依存度约70%。

从国际矿业公司角度来看

,本轮铜周期内,海外主要矿山企业在高铜价下溢价出售矿山资源获取既得收益,低铜价下为缩减矿山投资规模、债务规模并规避未来铜价持续下滑带来的资产减值损失,亦有较强动力出售非核心矿山资产。

随着2007年铜价上升至历史高位水平,在国内优质铜资源有限、铜精矿对外依存度很高、国际矿业公司出售矿山资源意愿增强以及国家政策支持的背景下,高利润空间驱动国内企业纷纷选择到海外投资扩张铜矿产能。

在国内资源储量较小、禀赋条件较差和供需不匹配的情况下,国内企业开启在境外投资铜矿的步伐。

从投资阶段来看,

1998 年,中国有色矿业集团有限公司通过国际投标获得赞比亚谦比希铜矿的经营权,为我国政府批准在境外开发建成的第一座铜矿。2006年以后,在国家政策的支持下,国内企业海外收购开始逐渐加速。随着铜价高涨,2012~2014年,铜矿投资达到逐渐进入高潮,其中2014年发生史上最大海外并购——总投资达70亿美元的五矿收购拉斯邦巴斯完成。2015年~2016年,尽管铜价持续下滑,国内企业对外投资规模较2014年有所下滑,但仍保持近年较高水平。整体来看,国内企业海外投资时点整体符合全球铜企投资扩张周期的特征,2012~2014年前期投资项目恰逢行业景气度高位,收购成本较高;2015~2016年铜价大幅下滑并于2016年上半年确定近年内低点,导致国内资金实力雄厚的企业抓紧价值低估机会积极布局海外资源。

从投资风险来看,

在我国企业加快海外铜矿资源获取的同时,值得关注的是项目投资失败率居高不下。梳理近年投资项目,总结海外投资面临的风险如下:

地缘政治风险,

包括国家及地区的稳定性、内外部冲突、政府相关政策导向性、与中国政府的经贸关系等,是直接影响投资项目能否正常开展的前提条件。近年来,部分矿产资源输出国通过提高矿业投资门槛、增加矿业资源税收、限制矿产品出口等多种措施:如蒙古出台法规限制国外资本投资矿产资源,印尼、越南等国家禁止原矿产品出口。我国企业赴海外投资项目也曾多次遭到所在国政府的干预和阻挠:如2008年由于未能及时获得澳大利亚监管机构的批准,中铝增持力拓集团股份失败,2010年五矿集团收购OZmineral时也曾被澳大利亚政府以国家安全保障为由否决了prominenthill铜金矿收购,2015年紫金矿业收购卡莫阿铜矿时一度被刚果(金)政府以对该笔交易不知情为由暂停转让。

环保、土地、税收等风险,

国内企业由于不了解投资地区相关法规要求,使得高价收购的铜矿项目延迟开采,承受了铜价下跌带来的损失以及增加了企业资本化利息支出。如紫金矿业、铜陵有色合资收购的白河铜钼矿,与当地社区关系、环境等问题冲突,开发进展缓慢;五矿集团、江西铜业联合收购的ELGaleno,面临环境评估、土地征购、社区纠纷等原因建设进度缓慢,预计短期内难以投产等。

文化冲突风险,

包括风俗习惯、宗教信仰、思维行为方式等差异,会导致在矿产资源投资开发及运营过程中在土地征收补偿、搬迁安置、员工管理和薪酬谈判等方面容易发生冲突。特别是澳大利亚和南美地区劳工方拥有较强的议价能力和组织性,如不能妥善处理带来劳资纠纷、罢工等事件,带来经济损失。如万宝矿产在缅甸的莱比塘铜矿因当地村民因不满征地等赔偿组织了数次抗议阻工活动。

技术人才风险,

海外铜矿自然地质环境可能存在差异,需要关注特殊的技术要求及相应专业人才。

市场决策风险,

指的是由于没有把握好铜市波动周期及价格拐点,在行业景气度高点大规模收购,但投资周期较长,在铜价走低后经济效益堪忧。如金川国际在铜价高点收购Metorex,导致2014年和2015年连续产生大额资产减值损失。

从投资地区来看,

通过梳理近几年中国企业海外收购铜矿的事件发现,中国企业海外铜矿项目主要位于刚果、秘鲁、赞比亚、澳大利亚等资源大国,此外,南亚的老挝、菲律宾投资项目较多但涉及金额较小,蒙古、阿富汗项目量不多,但投资总额占有一定比例。其中,

智利、秘鲁地区

单体矿山规模较大、经济政治环境相对稳定,但环保压力很大且劳工组织力量强大,存在劳资纠纷等文化冲突以及环保风险。

亚非地区

国家资源、经济优势较弱,基础设施落后,地缘政治风险较高;建成矿山存在运输成本高、税收高、能源供给等多方面限制,经营稳定性较差。

澳洲地区

经济政治状况稳定,基础设施完善,但矿山开采难度较大、人工成本很高、矿产税收较高。

从投资方式来看,

主要包括投资未开发项目、收购在产成熟矿山、进行财务投资。

国内企业进行境外资产最主要的投资方式为自主建设已探明储量但未开发的矿山。

该模式下收购的铜矿普遍储量较大、品质较好,但往往周边基础设施薄弱、配套能源供给短缺,进而导致投资规模大、建设周期长,且易受多变的地缘政治、高昂的拆迁安置成本、较高的安全环保门槛以及无休止的劳资谈判影响。历史上看,上述模式投资进展并不顺利。目前多个项目因环境、征地矛盾而延期,涉及江西铜业、铜陵有色、紫金矿业等多个冶炼商,与此同时铜价持续下跌也降低了海外项目收益或直接导致资产减值损失。但中长期看,矿山建设完成后,由于(1)设备先进,开采规模化效应明显;(2)矿山年龄较小,开采难度较低,开采现金成本较低;(3)可采年限较长并可贯穿数个铜价格周期,平抑价格波动带来的影响。

而收购在产成熟矿山的投资

,则拥有投资相对较少、周期短、见效快的优势,风险相对较小。该类矿山收购往往处于行业景气度高点或回升阶段,收购溢价较高,同时矿山年龄普遍较大,剩余开采年限远低于新建矿山。虽然中短期内可以依赖集中开采高品位矿层实现较好的经济效益,但长期收益将逐年下滑。

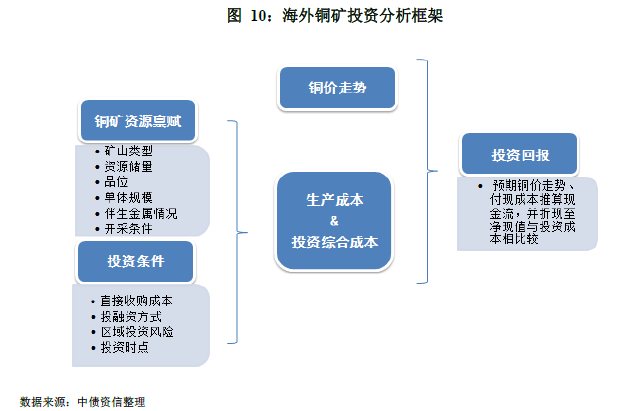

中国企业海外投资铜矿项目的评价主要基于铜矿资源禀赋、投资条件进而决定的投资回报情况来进行判断。资源禀赋将直接决定企业开采成本的控制能力,基于本文第一部分对于全球铜矿资源的情况介绍,

铜矿资源禀赋

的判断主要考察矿山类型、资源储量、品位、单体规模、伴生贵金属含量、开采条件等因素,而对于海外投资铜矿项目评价,则需在铜矿资源禀赋的基础上,考虑所在地区投资风险、收购成本、投资方式等

投资条件

。对于已经运行的在产项目而言,可以直接判断其付现成本在全球范围内的高低,结合铜价走势计算相应产生的现金流,并以合理的折现率计算净现值和

投资回报率

,对于在建项目而言,则通过对比资源禀赋相仿的在产矿山和预期成本进行判断。投资分析框架如下:

通过梳理,就目前主要海外收购项目而言,

在产矿山中五矿资源LasBambas、洛阳钼业Northparkes、Tenke和中铝公司Toromocho,均拥有明显的现金成本优势,但由于投资金额较大,整体回报率一般;而其他项目进展相对缓慢,如艾娜克、北秘鲁等项目仍面临地缘政治、环保文化等风险难以实现投产。整体来看,国内铜企“走出去”的过程并不顺利。但2017年以来,尽管中国需求进入淡季、全球需求未有明显增量,但由于Escondida铜矿劳资纠纷导致该矿山罢工停产长达43天、自由港公司受印尼出口政策影响停产后恢复40%左右的产能生产,影响铜矿产量减少合计20万吨以上,铜供给逐步趋紧。2017年一季度以来,全球供需偏紧、市场对于主产国供给的忧虑情绪再度支撑铜价高位,截至目前,铜价同比大幅增长约25%至5834美元/吨。随着铜价回暖拥有较大规模海外在产铜矿的

五矿集团、洛阳钼业、中铝公司

等企业将直接受益,盈利能力有望得到显著提升,

金川集团

海外业务大幅亏损的情况有望好转。下面就主要海外铜矿项目详细情况进一步分析如下:

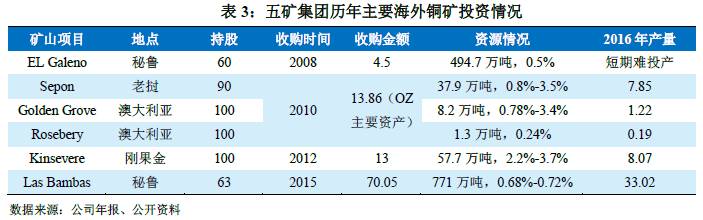

五矿集团通过近年持续的海外资源布局,逐步实现由贸易型企业向资源型企业的转型。目前公司海外矿山主要由港股上市子公司五矿资源(MMG)运营,下属在产铜矿主包括秘鲁LasBambas、刚果Kinsevere、老挝Sepon以及澳大利亚Rosebery和GoldenGrove(2017年初已出售)。2016年,上述铜矿合计实现铜精矿产量50.35万吨。此外,公司还在秘鲁北部拥有一座大型铜矿ElGaleno,该矿为2008年公司与江西铜业联合收购所得,原计划2012年建成投产,但面临环境评估、土地征购、社区纠纷等原因建设进度缓慢,预计短期内难以投产。

Las Bambas为全球范围内的特大型优质露天铜矿。2014年7月,五矿集团所属五矿资源牵头组成联合体正式接手该项目,交易对价高达70.05亿美元,实现了中国金属矿业史上的最大海外并购交易。该矿拥有690万吨品位为0.73%的铜储量,可开采年限超过20年,预计寿命期内平均年产量31.5万吨。2016年初LasBambas宣布投产,随后在7月份,项目进入商业化生产,项目总成本确定为97亿美元(包括收购和建设成本)。

规模和市场地位方面,

获得LasBambas这种世界级超大型铜矿项目将显著增强五矿集团有在全球铜市场的份额及话语权,自下半年实现商业化生产以来,2016年LasBambas项目共生产铜精矿33万吨,且未来还有10万吨左右的产能释放空间。与此同时,五矿集团也一跃成为世界十大铜矿企业,跻身全球一线铜生产商。

盈利方面,

2016年下半年,该矿C1付现成本为1.02美元/磅(折合2248美元/吨),在全球矿山中具有明显的成本优势,且与当前持续5500美元以上的铜价水平相比,现金盈利空间较为可观。根据五矿资源年报,2016年该矿实现EBIT4.05亿美元,考虑2亿美元左右的财务费用后,整体资产报酬率一般。但考虑到项目仍处爬产期,且2016年四季度以来铜价已明显回暖,项目长期收益仍可获得适当的盈利空间。综合看,该矿收购的现金对价及后续资本投入超过600亿元人民币,按权益比率由其直接承担的部分在400亿元人民币左右,对集团整体资金链及债务表现均形成较大压力。

整体来看,五矿集团海外铜矿中拥有一座超级大型铜矿Las Bambas,规模及成本优势明显,但收购成本很高,带来较大的债务压力和财务费用支出,整体资产报酬率一般。未来随着产量提升、铜价回暖,盈利能力大概率获得增强。其余铜矿规模一般,基本处于盈亏平衡边缘。

洛阳钼业海外铜矿包括澳大利亚Northparkes和刚果金Tenke铜矿。其中,Northparkes矿山为公司2013年末收购所得,交易对价金额较大,资金部分来自于公司首次公开发行募集资金。该矿位于澳大利亚,整体规模和资源品位一般,但开采条件较好,2016年单位付现成本为1785美元/吨的较低水平。在2016年的价格低位下所属CMOCMining公司仍贡献归属上市公司净利润1.49亿元,但考虑到收购成本较高,投资回报率较低。

Tenke铜钴矿原为自由港旗下在产矿山,已探明和控制的铜、钴资源量分别为1310万吨和132万吨,铜平均品位2.6%,资源储量及资源禀赋均属于同类矿山中良好水平。2015年Tenke铜钴矿铜及钴产量分别为20.21万吨和1.58万吨,在自由港下属铜矿中排名前五位;其中铜矿生产付现成本约1.7万元/吨,开采成本较低,成本控制能力在自由港所有铜矿中排名靠前。2015年该矿实现归属于自由港息税折旧前利润2.69亿美元。此次收购涉及资金规模巨大,公司债务负担快速上行,洛阳钼业计划非公开发行不超过180亿元,用于置换前期收购境外铜钴、铌磷资产的投入,目前该事项已获得证监会通过,若增发成功,债务负担将得到明显缓解。此外,该矿所在刚果金近期总统大选延期、反政府武装活动频发,地缘正政治风险再度上升,给当地矿山运营的稳定性带来一定负面影响。

整体来看,洛阳钼业海外铜矿均采用收购成熟矿山的模式,铜矿资源条件较好,具有一定生产成本优势,但依靠前期开采中高品位铜矿可实现较好的盈利,但收购成本较高,整体投资回报率偏低,且面临较大的地缘政治风险。公司计划通过定增进行融资,有助于缓解资金压力。

铜陵集团海外铜矿包括厄瓜多尔米拉多和秘鲁白河两个项目。其中,

米拉多铜矿

是由2011年中国铁建和铜陵有色合资成立中铁建铜冠投资有限公司(双方各出资50%)收购所得,后中铁建转让20%股份于铜陵有色,使得公司获得绝对控股权。目前该项目尚处于前期建设阶段,建设进度大幅落后于收购时规划。该矿山计划建成年采选2000万吨矿石,年产铜精矿10万吨左右的大型矿山。

整体来看,铜陵有色海外铜矿收购成本一般,资源条件一般,项目建设周期较长。