此前报告,我们对超级油轮行业

提出观点:

超级油轮周期有望提前至18年Q4开启,同时

将招商轮船作为Q4的储备标的。

在超级油轮行业专项研究(一)中,我们探讨了海上浮舱与原油期货升贴水的关联,

【华创交运】超级油轮行业专项研究(一):海上浮舱与原油期货升贴水的关联,维持观点:超级油轮周期有望提前至四季度开启

而作为强周期属性的行业,供给对于周期推动的重要性不言而喻,因此本篇第二篇,

会重点研究油轮的拆解周期。

核心观点

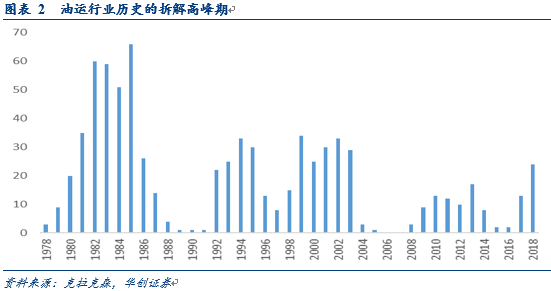

1.回顾历史三轮拆解周期,我们发现,

导致拆解周期的三大因素:产油国的产量急剧下滑(战争因素、减产协议),经济危机导致的需求下降以及老旧船舶的更新换代。

直观地,都会体现在运价的低迷上

1)1980-1985年拆解量合计291条,占当时运力规模的40%以上;主因在于产油国战争因素导致石油危机,油运需求大幅下滑,从而推动拆解周期;

2)1992-1995年拆解高峰,累计拆解运力110条,占当时运力的25%;主因在于船舶老龄化推动更新换代导致的拆解周期;

3)1999-2003年累计拆解运力151条,占当时运力的35%。主因在于金融危机、911背景下经济环境的不确定性以及欧佩克为稳定油价连续减产,导致需求下滑推动的拆解周期。

2.2018年有望是新一轮拆解周期起点:低迷运价外,更在于船舶老龄化,拆解换现金。

1)

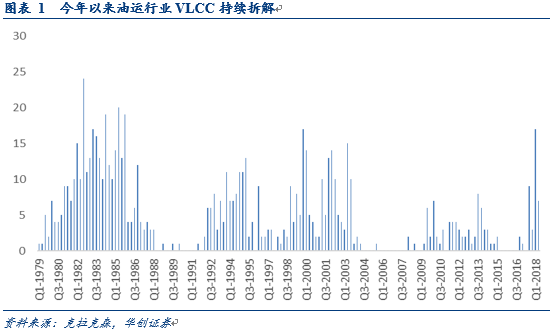

2018年以来,油运市场拆解持续放量

,目前累计拆解VLCC数量为24艘(相当于全行业3.3%运力),拆解数量高于过去三年年度拆解运力之和。

2)

除运价持续低迷外,我们认为老旧船舶的不经济更是刺激拆解的因素。

a)

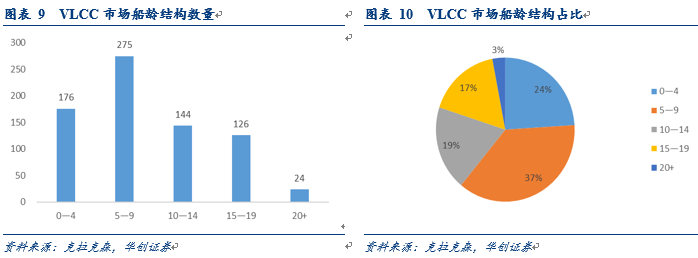

目前油轮船队明显老龄化

,15年以上船龄的油轮150艘,占比21%,其中20岁以上船龄为24艘(占比3.3%),老旧船舶与新船在经营过程中存在明显的效益差异,体现在燃油的效率、船舶检修成本等。

b

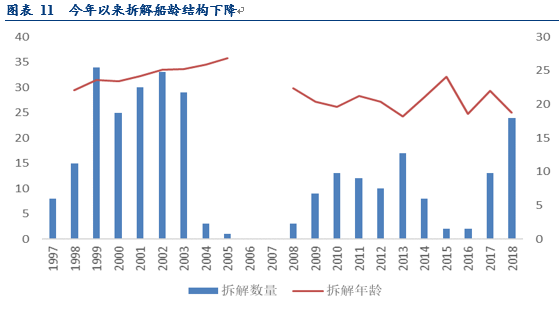

)今年以来拆解船龄明显下降。

今年拆解的船舶中,只有4条船舶是20岁以上船龄,大部分船舶船龄结构在15-20岁,据德鲁里数据统计,今年第一季度拆解船舶的船龄平均仅为19.5年,而2017年平均为22年。

c)我们还观察到目前船舶废钢价格与VLCC船舶残值水平均处于相对高位

,拆解船舶更加有利缓解企业恶化的现金流。

3)综上,我们认为2018年与过去比,存在低迷运价与船舶老龄化更新的共性,我们预计拆解力度或等同于2000年,则2018-19年会有年均30艘的拆解。

3.维持观点:超级油轮运价连续四周反弹,周期有望提前至18Q4开启。

此前报告我们综合研判各事件的演绎,行业基本面的变化,我们认为,超级油轮周期有望提前至今年四季度开启。

1)运价更新:

6月22号,VLCC-TCE报12060美元/天,周上涨达92%,自5月11号低点以来已涨7倍,同时为2017年12月以来最高点。但离2万美元的保本点仍有距离。

2)关注事件:

关注美国退出“伊核协议”后,伊朗油运业对行业的影响,或致5%运力退出全球油运市场。

3)观察指标:

观察原油升水结构是否出现以及对应海上浮舱变化。

4)基本面积极的变化:供给端拆解提速,老旧船面临逐步退出;需求端OPEC或持续对减产松动。

5)一旦周期开启,招商轮船若完成并购资产交割,弹性巨大。

完成与经贸船务并购资产交割后,假设运价水平每提升1万美元/天,运行天数350天,招商轮船船队合计增加人民币约9亿元。

风险提示:

目前油运市场仍处于运价低谷期,预计二季度仍然承压。二季度平均运价为5053美元/天,创下最近10年单季运价新低。预计二季度业绩仍承压。此外风险在于全球石油需求下降、供给退出不及预期等。

一、超级油轮行业或处于又一轮拆解周期

2018年以来,油运市场拆解持续放量,目前累计拆解VLCC数量为24艘,合计运力710.87万DWT(全行业共有VLCC726艘,相当于3.3%),拆解数量高于过去三年年度拆解运力之和,接近过去四年累计拆解量25艘。

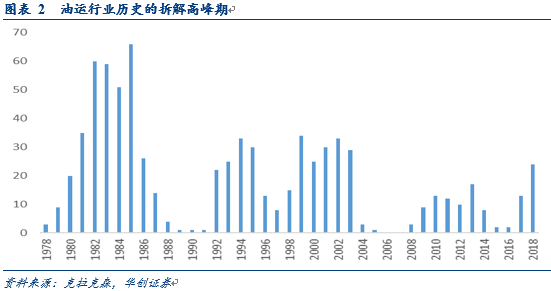

我们回顾近30年历史上存在三轮拆解大周期(1980-85,1992-95,1999-2003),来看其中的推动因素。

(一)历史上的三轮拆解大周期

历史上的VLCC大量拆解周期出现过三次:

1980-1985年拆解量合计291条,占当时船舶运力规模的40%以上;主因在于产油国战争因素导致石油危机,油运需求大幅下滑,从而推动拆解周期;

1992-1995年拆解高峰,累计拆解运力110条,占当时运力比为25%;主因在于船舶老龄化推动更新换代导致的拆解周期

1999-2003年累计拆解运力151条,占当时运力比为35%。主因在于金融危机、911背景下经济环境的不确定性以及欧佩克为稳定油价连续减产,导致需求下滑推动的拆解周期。

因此我们会发现,导致拆解周期的三大因素:产油国的产量急剧下滑(战争因素、减产协议),经济危机导致的需求下降以及老旧船舶的更新换代。直观地,都会体现在运价的低迷上。

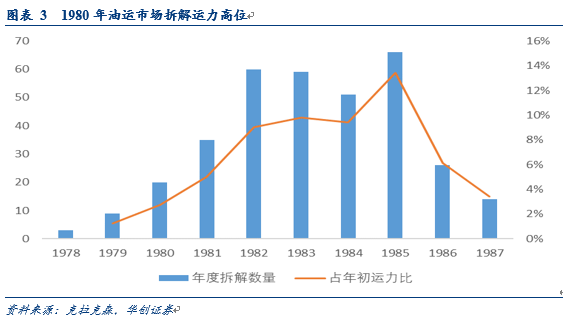

1、1980-85:产油国战争因素导致石油危机,油运需求大幅下滑,从而推动拆解周期

油运市场在1980年遭遇危机,两伊战争、石油危机等因素影响下,世界石油产量大幅缩减。尤其两伊战争期间,两国石油生产完全停止,世界石油产量剧减,全球市场每天都有500万桶以上的缺口,打破了当时供求关系。需求大幅下滑,叠加行业运力供应过剩,行业运价呈现低迷走势,1983年阿拉伯到欧洲航线运价低至WS17点,大量的VLCC出现闲置送去拆解。

这一期间拆解量活跃,是由于产油国产量急剧下滑带来海运贸易量下行,叠加行业运力过剩,使得运费长时间低迷。

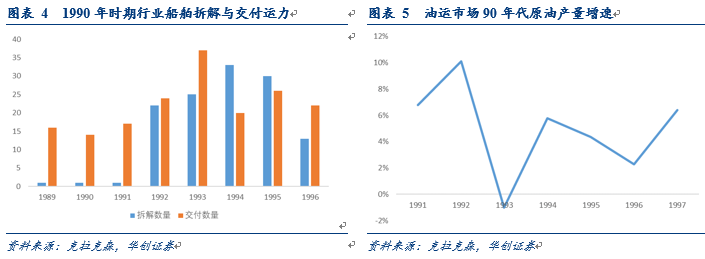

2、1992-95:船舶老龄化推动更新换代导致的拆解周期

1992-1995年行业拆解合计运力120条VLCC,这段时间行业需求没有下滑,全球石油出口持续旺盛,但油运市场船舶老龄化严重,船东出于对未来市场需求持续旺盛的预期,交付新船舶替代老旧船舶,这段期间的交付运力合计108艘,基本与油运拆解数据持平。

3、1999-2003:金融危机以及欧佩克为稳定油价减产,导致需求下滑推动的拆解周期

1998年亚洲金融危机来临导致油价暴跌,随后OPEC达成减产协议,亚洲经济开始复苏;

但紧接着2001年美国恐怖袭击事件再次导致油价暴跌,欧佩克连续三次减产保住油价。

此轮的油运拆解活动来自于油运市场减产活动,导致油运需求下滑,行业进行供给端调整。

(二)2018年有望是新一轮拆解周期起点:低迷运价外,更在于船舶老龄化,拆解换现金

由上述三轮周期,我们会发现,导致拆解周期的三大因素:产油国的产量急剧下滑(战争因素、减产协议),经济危机导致的需求下降以及老旧船舶的更新换代。直观地,都会体现在运价的低迷上。

1、低迷运价与老旧船舶的不经济会刺激拆解周期

行业运价持续低于公司现金成本将会导致企业现金流恶化,面临破产危机。

此时,拆解活动可以缓解企业亏损的幅度,拆船也能给予企业部分现金流。

老旧船舶与新船在经营过程中存在明显的效益差异,体现在燃油的效率、船舶检修成本等,约为9000美金/天。当行业运价远低于船东的现金成本线,保留老旧船舶在低迷市场缺乏竞争力,加大企业亏损力度。同时面对日益环保公约压力,拆解老旧船舶动力对增强。

2、2018年有望是新一轮拆解周期的起点

2018年以来因运价持续低迷,行业拆解数量大增。但我们认为,除了运价因素外,老旧船舶的不经济更是刺激拆解的因素。

目前油轮船队明显老龄化,按船舶数量以及载重吨统计,

15年以上船龄的油轮150艘,占整个油轮船队的21%,其中20岁以上船龄为24艘(占比3.3%),

过往经验看,行业运价持续低迷下,20岁以上船舶有望完全退出市场进入拆解,但我们观察一季度以来拆解的船龄在明显下降。

2018年一季度以来全球原油轮拆解量为1982年以来单季最高水平,船舶拆解量大幅增加的同时,拆解船龄明显下降。今年拆解的船舶中,只有4条船舶是20岁以上船龄,大部分船舶船龄结构在15-20岁,拆解船龄更加年轻预示行业的低迷程度高于历史同期。

据德鲁里数据统计,

今年第一季度拆解船舶的船龄平均仅为19.5年,而2017年平均为22年。