去大街上环视一周,行人手里的

iPhone

,绕不过郭台铭和他的富士康,而行人脚下的运动鞋,很可能离不开蔡其瑞与他的裕元。裕元之于耐克阿迪,正如富士康之于苹果。只不过,对台资企业,我们可能知道统一(

220.HK

)、康师傅(

322.HK

)、中国旺旺(

151.HK

)、鸿海的创始人,却比较少知道蔡其瑞。

香港市场上有不少服装鞋类股,不过自

2010

年以来,基本上都被砍了一波,给投资者伤害最大的莫过于百丽(

1880.HK

)跟达芙妮(

210.HK

)了,昔日牛股成了做空神器,还有个思捷环球(

330.HK,

即百货商城里经常能看到的

Esprit

),就更夸张了,以

2008

年为界,上个十年涨了

100

倍,下个十年跌去了

90%

多。而裕元集团是为数不多的,一直处在上升的通道中。以目前的市值

518

亿算,在服装鞋类股里,裕元仅次于申洲国际(

2313.HK

)跟安踏体育(

2020.HK

)。

(港股鞋类股票走势

)

(

裕元股价趋势

)

申洲也是运动服装领域的一家代工企业,这就是说,目前港股市场上,服装鞋类前三的股票都是运动服饰类的股票,并且代工企业占了两席。为什么会这样倒是个有意思的问题,不过这里只讲讲裕元这家公司的故事。

▌

全球第一运动鞋生产商

裕元的母公司是宝成,实际控制人是蔡其瑞家族(蔡氏家族)。宝成成立于

1969

年

9

月,从鹿港小镇的一个雨鞋、拖鞋小作坊开始。同为代工,宝成比鸿海的资格还要老些。蔡其瑞

1940

年出生于台湾彰化,曾经是老师,后来弃教从商。

20

世纪

70

年代初期,蔡其瑞将小动物的脸谱画在鞋面了,这一创意吸引了许多鞋子经销商,最终拿下一笔

50

万双的订单,这在当时是个天文数字。

不过,那年代台湾做鞋子的企业扎堆,宝成不过是其中一家。

20

世纪

70

年代中期,美国对台湾地区实施了长达

4

年的反倾销,出口配额导致许多小企业死亡。蔡氏扛过了这段艰难,

1978

年起进入了运动鞋制造领域。企业成立

10

周年时蔡其瑞在鹿港投资建成第一座现代化工厂,员工增至万人。这吸引了阿迪达斯,阿迪达斯不久后给了宝成第一笔订单,这是宝成与国际运动鞋品牌巨头合作的开始。当然,在国际市场上,那个时候宝成还面临韩国代工企业的强势竞争压力。

80

年代中期开始,美元走弱,新台币跟韩元都大幅升值。无论是韩企还是台企都面临出口压力,寻求海外投资成了出路。不过,当时中国跟韩国还没有建交,韩企只能去印尼等地投资,台企则选择了中国大陆。

1988

年蔡其瑞西进珠海建厂,

1989

年选择了制造业基础更好的东莞建厂,并以他父亲的名字“裕元”命名。

1988

年时,蔡氏家族在香港成立裕元工业公司,

1992

年,裕元工业在香港上市。母公司宝成则

1990

年时在台湾实现了上市。

90

年代韩企在印尼水土不服铩羽而归,裕元则借着大陆改革开放的春风扶摇直上,一路壮大,并取代了韩商在国际制鞋业的地位,成为

Nike

、

Adidas

、

Reebok

、

Asics

、

NewBalance

、

Puma

等各大品牌的代工厂。

目前裕元集团是全球最大的运动鞋生产商,专门为全球

30

多家著名鞋类企业生产中档及高档鞋类产品,公司在全球的运动鞋市场中占到了近

20%

的市场份额。

2012

年蔡其瑞退居二线,由其女蔡佩君(现年

37

岁)担任宝成的执行长,

2013

年

6

月

28

日起蔡佩君担任裕元的董事总经理。相比于鸿海仍然是

67

岁的郭台铭当家,宝成已经转到第二代人手上。

▌

垂直布局整合产业链

裕元得已超过韩国代工企业,除了它的市场判断及投资正确外,更重要的在于它的垂直布局,整合制鞋产业链。

在裕元出现之前,很少出现多家大品牌集中于一家代工厂的局面,裕元得以打破这个局面源于它高度的整合能力。从

1982

年到

90

年代末,蔡其瑞不断在鞋业上下游尤其是鞋材供应方面开拓空间,由此形成了一个分布于中国大陆、印尼、越南等地,近

100

家鞋材企业构成的供应链。这条产业链保障了裕元的原料、模具、设备及鞋类配件的快速供应,降低了市场不确定性。

2002

年

11

月宝成把旗下

67

家鞋材石转售给裕元,进一步实现产业链垂直整合,这样一来,裕元便可统筹制鞋业务,快速响应生产。

也因为此,裕元由

OEM

(纯代工制造)顺利变身为

ODM

(代工设计制造)企业,其内部的各品牌管理业务等同于一个子公司。

2004

年母公司宝成则转型为产业控股公司的方式运作,

2006

年改名为宝成国际集团。

除了致力于制鞋业务外,宝成也致力于通路业务。

1992

年

7

月裕元与

Converse

就在中国分销

Converse

运动服的特许经营进行磋商,宝胜开始经营。经过多年来的拓展扩张,宝胜在大中华地区已建立起一定规模的销售网络,代理了

Nike

、

Adidas

、

Reebok

、

Converse

、李宁等品牌。目前,在运动品牌的代理上,百丽和宝胜两家最大,且都在整合其他代理商,谋求更大市场份额。

这块零售业务原来一直在裕元这个上市公司的壳里面,为了释放零售业务的价值,

2008

年裕元将宝胜国际(代码:

3813.HK

)拆分上市。于

2016

年

12

月

31

日,裕元持有宝胜

62.03%

的权益,宝胜被视为裕元的附属公司,财务数据仍然并在裕元的报表里。

除了宝胜外,裕元还持有另一家上市公司鹰美(

2368.HK

)

38.42%

的股权,是鹰美的第一大股东。鹰美主要从事运动服装及成衣制造及零售业务。

▌

运动鞋鞋王的辉煌

作为运动鞋的最大代工企业,基本上与客户是一荣俱荣,一辱俱辱。时尚品牌风水轮流转,以前

GAP

等品牌风行,现在

ZARA

风头正盛,时尚多变又多样,时尚品牌永远在刀尖上跳舞,所以时尚品牌的代工企业可能就跟着上天,跟着入地。

但运动品牌就有所不同,相比于时尚服饰的时尚性与个性,消费者更看重功能性。同时,体育运动本身强调团结,满大街的人都穿一个牌子的体育品牌并不会让人太奇怪,但是很难想象满大街只穿一个牌子的休闲服饰。又由于相比时尚服饰的消费带有的随机性,体育用品的消费目的性要强的多。当一个人需要买一双运动鞋的时候,他在淘宝上大概率搜的是品牌而不是品类。这也是为什么百货商场里体育用品品牌往往在四层五层,而时尚休闲装多在一楼二楼。所以,体育用品受渠道变迁的冲击也较弱。同时,由于体育用品强调运动的适应性,对技术的要求比较高,这又可以形成一定的垄断。

这些特性决定了运动品牌商的业绩要相对稳定,那下面的代工企业跟着也好做,订单不愁,产能打满并稳步扩张。

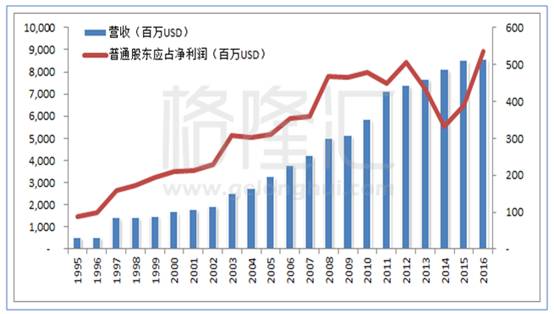

裕元

1992

年上市,上市以来营收基本处于稳步的增长过程中,

2016

年,公司实现营收

84.81

亿美元,净利润

5.76

亿美元。公司全年共生产了

3.22

亿双运动鞋,几乎每五双运动鞋就有一双来自裕元,当之无愧的运动界的鞋王。

裕元每年都有稳定的分红,

2016

财年总分红为

1.4

港元,以近一年的股价算,股息率在

5%

以上。业绩稳定加稳定的分红,这样的公司在香港从来不会被冷落,所以裕元的股价自上市以来基本在上升的通道中。

以上市以来的价格算,差不多年复合收益率在

15%

左右,以金融危机后的

2009

年计算,到目前翻了

3

倍多的样子。这样的回报,比之辉煌时的百丽、达芙妮、思捷环球,确实不算多么高的,但是稳定,至少现在百丽要退市了,达芙妮和思捷缩水了

90%

以上,裕元还好好活着,股价也走到了历史高位水平上。

裕元目前的市值

518

亿,

PE11.8

倍,

PB1.41

倍,这样的估值放在港股里也算是低的。所以,尽管服饰鞋类股票一片萧条,仍然没有理由看空裕元。

今年

1

月

8

号,裕元下面的宝胜自曝销售造假,连累裕元一度大跌近