一、市场温度

2022年11月14日,市场温度31.31℃,比上一个交易日降温约0.1℃。

今天的文章比较长,主要是对养老产品做了一个分析,感兴趣的朋友可以耐心阅读一下。

二、首批养老产品怎么选?

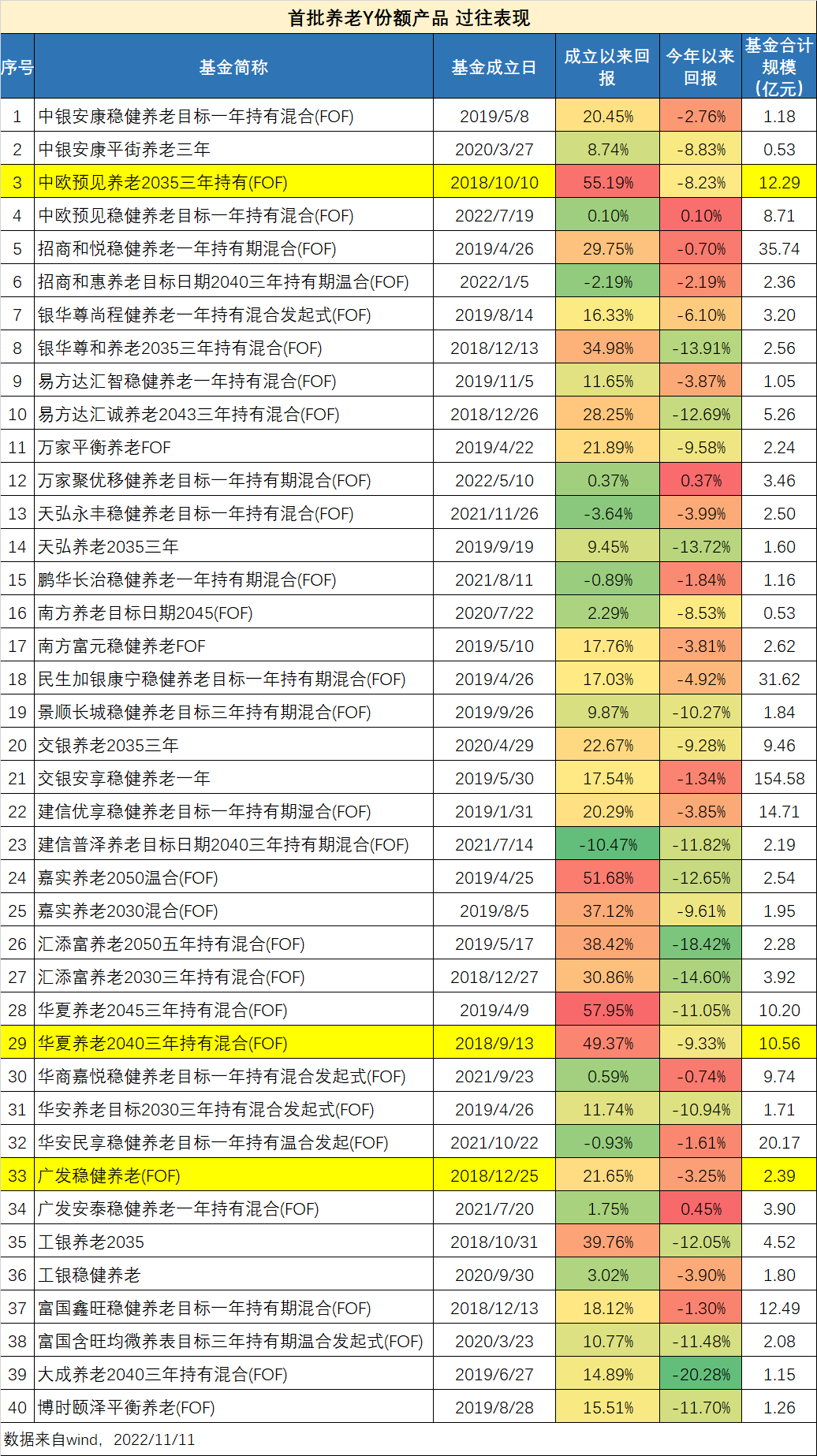

上图展示的是首批养老FOF Y份额对应产品的过往表现。

首批入围的有40只产品,包括17只目标日期FOF产品、23只目标风险FOF产品。

首先来说,

FOF可以看作是一个基金组合,其规定投资于公募基金的比例不低于基金资产的80%

,

但每个产品在规定上都会略有差别,后面我会单独举例。

养老FOF可以分为

“目标日期”

和

“目标风险”

两种。(主要是资产配置和风险等级不同)

(1)目标日期型养老FOF

:设定一个目标日期,随着日期临近,逐步降低权益类资产的配置比例。

比如,目标日期为2035年的养老FOF,就是假设你退休时间为2035年,基金成立的前几年,权益资产配置会多一点,比如70%左右,临近目标日期时提高固收类资产占。

(2)目标风险型养老FOF:

不同目标,对应的风险等级不同,一般来说分为“积极型”、“增长型”、“平衡型”、“稳健型” 和“保守型”,基金风险水平逐级递减。

每个人根据能承受的风险等级,可以自行选择,

一般产品名字里都会体现出风险等级。

我看到入选的首批养老产品,只有“稳健”和“平衡”,并没有“积极”和“保守”,看来是取一个中间风险,在让大家长期投资的同时,也能承受一些波动。

挑了3个养老FOF产品来具体分析:

(1)3个FOF都是成立的比较早的产品(2018年),我们会发现成立时间早的产品,收益都是尚可的,当然这也和市场行情有关,2019年、2020年都是市场大年。

(2)前两个是“目标日期型”,后一个是“目标风险型”,帮助大家对比理解其差异性。

产品名称:华夏养老2040 三年持有混合A

-

成立日期:2018-09-13

-

基金经理:许利明

-

基金规模:10.56亿元(2022-09-30)

-

成立至今收益:

49.37%

比较基准:沪深300指数收益率*50%+上证国债指数收益率*50%

这个基准设立的比较简单,就是一半股票一半债券。

投资范围:投资于股票,股票型基金,混合型基金和商品基金(含商品期货基金和黄金ETF)等品种的

比例合计原则上不超过60%,也就是权益类的上限是60%。

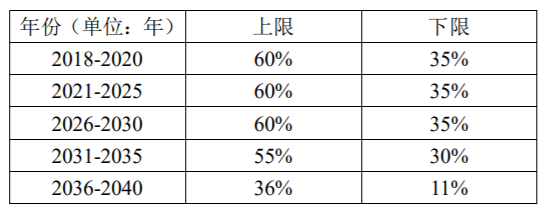

目标日期型FOF都会有一个“基金下滑曲线”,代表风险等级随时间递减。

如下图所示:(取自该基金公告)

(1)可以看到,资产配置的范围是:2年-4年-4年-4年-4年,从第3个四年后就开始降低权益资产的配置比例了。

(2)如果权益类资产配置比例超过上下限(向上不得超过 10%,向下不得超过 15%),基金管理人应当在 10 个交易日内进行调整。

(2)未来,若宏观经济、人口结构、技术升级等原因造成下滑曲线的发生调整,基金管理人须将调整原因和调整后的下滑曲线在招募说明书和定期报告中公告

。也就是说实际操作中,基金经理可以根据自己的判断超出“下滑曲线”的范围,但需要公告出来。

FOF基金主要是80%以上投资于公募基金,剩下20%根据其产品规定,也可以投资于股票、债券等等,但占比很低。

比如该基金的重仓股票,合计占比也就3%。

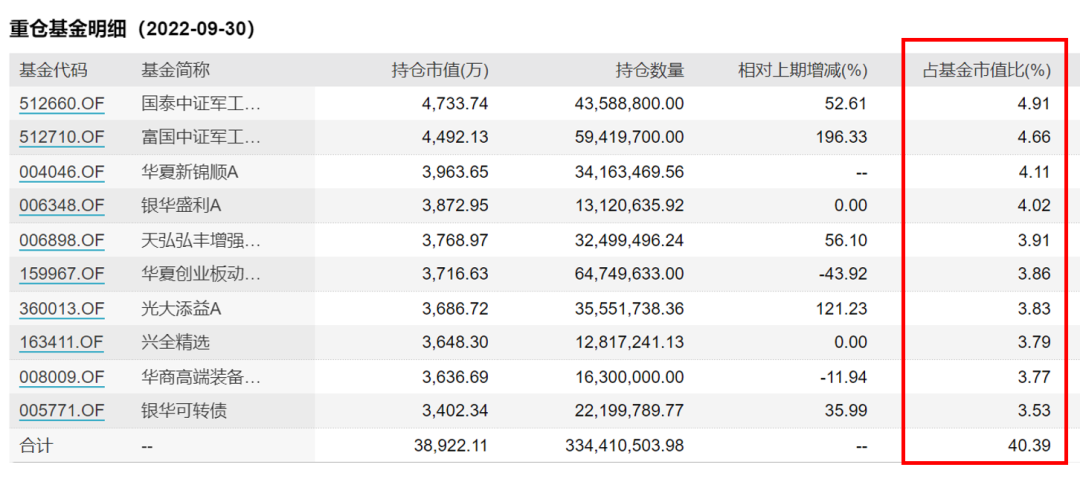

重仓基金:

这才是FOF基金的重点,

可以看到华夏2040FOF目前在风格上是偏成长的,且行业层面上对于军工行业是有一定程度的超配(10%仓位了),前十大基金合计占比为40.39%。

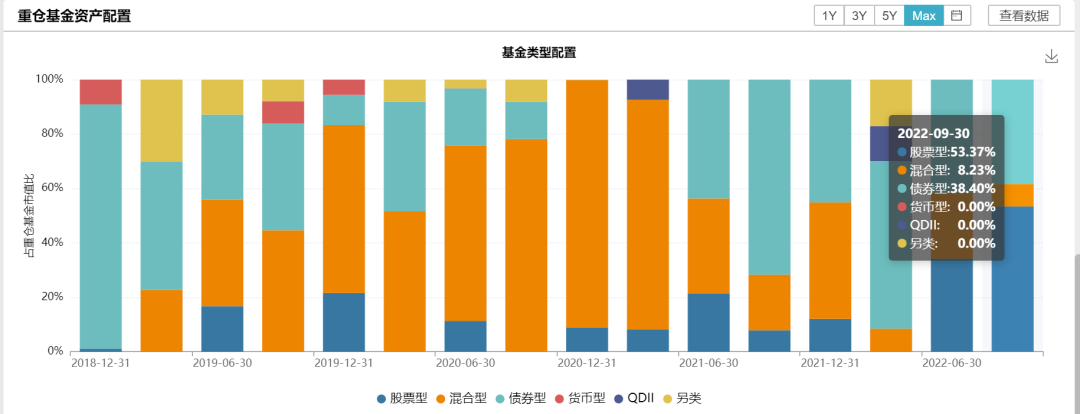

基金资产配置比例:

从资产配置的角度上,目前“股票型+混合型”的总体仓位有61%左右,已经是投资范围里的上限了,权益仓位比较高,一是符合目标日期型FOF在投资前几年尽量保持高仓位运作的特点,二是说明基金经理此刻也是看好市场的。

产品名称:中欧预见养老目标日期 2035 A

-

成立日期:2018-10-10

-

基金经理:桑磊

-

基金规模:10.90亿元(2022-09-30)

-

成立至今收益:

55.19%

比较基准:中债综合指数收益率*58.65%+沪深300指数收益率*41.35%

本基金对股票,股票型基金,混合型基金和商品基金(含商品期货基金和黄金ETF)的投资合计

占基金资产的比例不超过60%,这个权益风险上限和上一个华夏2040FOF是一样的。(但不代表所有目标型的权益上限都是60%)

其中规定:风险资产的配置比例基准为25%(

向上、向下不得超过 5%、10%

),即风险资产占基金资产的比例在 15%-30%之间。