7月中下旬以来,信用债虽然表现出了相比利率债更强的防御性,但收益率快速下行的势头明显趋缓。进入8月后还跟随利率债出现了曲线上行调整,甚至部分品种信用利差还有所扩大。

从最近公布的7月托管量数据看,也能看到一些端倪。虽然7月广义基金延续增持信用债且仍然在拉长久期,但除了中票以外,广义基金对银行间信用品种的增持没有明显多于6月。全国性商业银行和保险延续减持。而曾经在6月明显增持的券商,7月则出现全线减持。

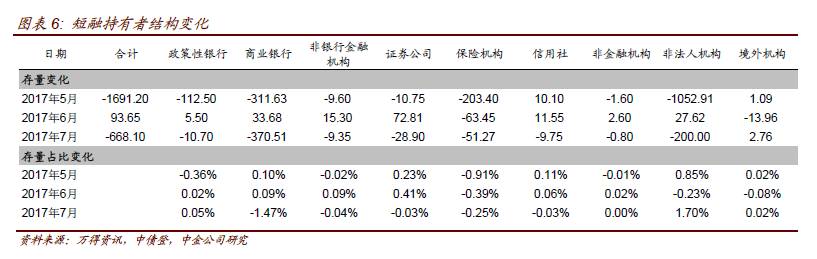

短融超短融

7月短融超短融托管量合计净减少668亿元,各类型机构均表现为净减持,主要应与到期量大有关。如果看持有占比,只有广义基金的明显提升的,占比增加了1.7%,政策性银行和境外机构比例有微幅增加,其它类型机构基本都呈占比下降状态。商业银行7月净减持最多达370亿元,持有占比下降1.47%;保险机构、证券公司和信用社持有占比分别下降0.25%、0.03%和0.03%。

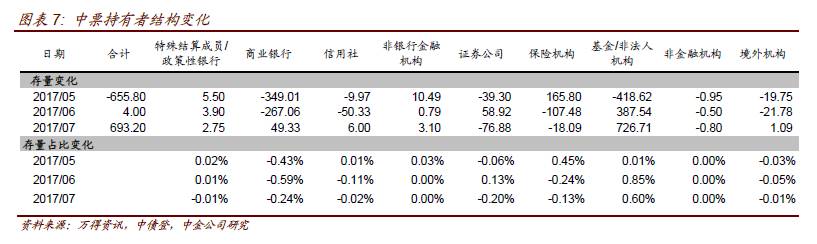

中票

7月中票托管量大幅增加690亿元,持有人结构变化上与6月相似,广义基金依旧是增持主力,全月净增持最多达727亿,超过了总托管增量。商业银行和信用社也分别净增持49亿和6亿,而证券公司和保险机构则分别净减持了77亿和18亿。广义基金中票市场份额在6月上升了0.85%的基础上继续上升0.60%,目前广义基金持有中票的市场份额高达65.75%;其余类型机构的市场份额均在下降,商业银行和保险的降幅较大,本月分别下降了0.24%和0.13%。

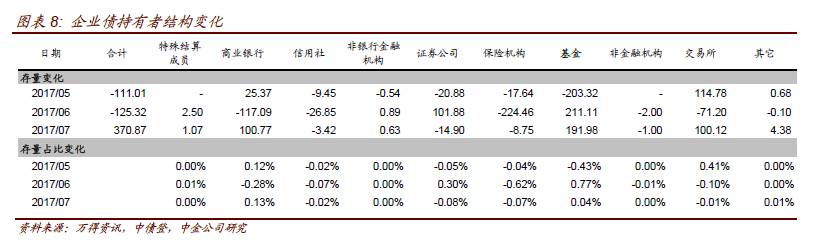

企业债

7月托管量净增加371亿,商业银行和广义基金分别净增持101亿元和192亿元,持有占比上升0.13%和0.04%;券商和保险机构净减持15亿和9亿;另外转托管至交易所的企业债7月净增100亿元,持有占比小幅下降0.01%。

我们在6月的相关报告中多次分析到,虽然6月在之前信用债供给创新低和金融去杠杆政策趋缓、委外等赎回压力减轻的背景下,信用债供需关系相比前期有明显好转,但受制于收益率下行后的供给反弹压力,以及理财负债端高居不下的成本,收益率进一步下行的空间有限,近期的市场走势符合我们前期的判断。

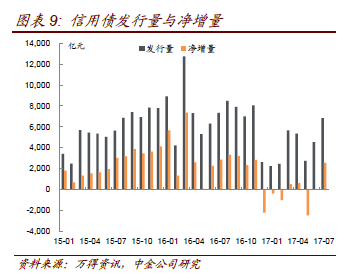

首先从供给层面看,债券利率的快速下行导致信用债融资成本优势再度出现,推动7月非金融类信用债净增量超过2500亿,接近16年月均2650亿的水平。8月目前发行量和节奏不低于7月,不过到期量要多1700亿,最终净增量能否继续超过2000亿尚需观察,但再次出现负值的可能性较低。5月高等级信用债收益率超过贷款基准利率,推动企业以贷款替代债券融资的动力增强,导致当月信用债净增量创出-2500亿的历史新低。但伴随债券收益率的快速下降,贷款和债券的比价关系又重新发生变化。伴随市场回暖以及前期积累需求的释放,6月信用债净增量转正,7月非金融类信用债公告发行量超过6500亿,配合当月到期量下降,净增量逾2500亿元,均为16年12月债市调整后的最高水平(图表9)。8月截至目前公告,非金融类信用债发行量2700亿,占上月的39%,基本与上月发行节奏持平,考虑到私募品种信息披露的滞后性,发行量可能比7月还略大一些,一级发行配置机会仍比较充裕。不过由于8月到期量接近6000亿,比7月要多近1700亿,全月净增量能否达到7月还需观察。

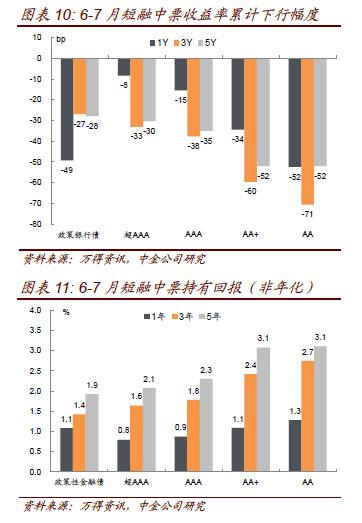

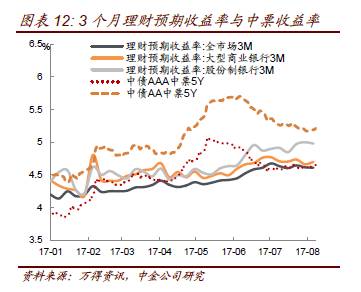

需求层面看,虽然近期金融监管层面依然没有进一步收紧的措施出台,甚至还继续有新增委外资金陆续出现,市场需求暂时不存在赎回导致的收缩风险。但信用债6-7月收益率连续下行30-50bp,一方面相比理财等广义基金负债成本盈利空间明显下降,另一方面前期扩大的信用利差又被重新压缩,风险覆盖能力再度面临挑战。特别是对于本次行情中入场较早的投资者而言,两个月来获利颇丰,也有一定的获利了结冲动。如图表10和11所示,6月和7月两个月累计来看,信用债收益率整体下行了30-50bp。按中债估值计算,短融这两个月的非年化持有回报在0.8-1.3%之间,中票非年化持有回报更是大部分达到2-3%。有些品种和个券涨幅更大,代表性的比如AAA级产能过剩龙头,以及AA级中的优质城投。快速上涨后,当收益率开始反弹时,不免会有部分投资者倾向获利了结锁定利润。另外我们之前多次强调,虽然本轮债券收益率下行很快,近期金融去杠杆压力也没有进一步增大,但银行体系资金无论表内表外,钱少钱贵的局面没有根本解决。按照Wind统计的数据,全市场平均理财收益率在经过6月末高点后仅仅小幅回落了5-10bp,目前3个月平均理财收益率还有4.61%,全国性商业银行和股份制银行则分别有4.7%和4.98%,,如果加上销售等其他综合费用还要更高。而目前5年AAA中票估值经过调整也就是4.7%左右,1-3年不到4.6%。之前同评级相对较高的产能过剩等行业经过本轮上涨,额外利差也比前期压缩了很多,要找到5.3-5.5%以上,能保证良好息差空间,资质又相对较好的越来越困难。另外由于近期利率债调整也比较明显,信用债调整相对滞后,经过前期的大幅上涨后,信用利差和行业利差整体都有明显压缩,去年四季度和今年一季度略微打开的利差保护空间再次消失,抗风险能力再次下降。

总的来说,今年以来信用债市场最值得关注的点是金融去杠杆对信用债需求产生的负面影响。目前看短期内由于政策面相对平静,金融去杠杆产生进一步负面影响的可能性在减弱,也就是赎回导致大量信用债被抛售的风险相比上半年弱化,但是金融去杠杆对新增需求的抑制仍然存在,导致收益率下行空间受限。

展望后续,市场关注点可能要更多地从金融去杠杆转向企业去杠杆。近期中央、各监管和政府部门对于企业去杠杆的表态都较多。尤其是发改委近日在官网发文,表态企业去杠杆成效初步显现,但局面尚未根本扭转,后续还需要从三方面入手坚定持续去杠杆。发改委8月8日在其官网发布名为《我国降低企业杠杆率工作取得初步成效》的文章[1],提到党中央、国务院对降低企业杠杆率高度重视,将其作为供给侧结构性改革重点任务之一“去杠杆”的重中之重。去年以来降低企业杠杆率7大途径全面发力,成效已初步显现。截至今年6月末,我国规模以上工业企业资产负债率55.9%,同比下降0.8个百分点。但我国企业杠杆率过高的局面还未得到根本扭转,非金融企业杠杆率仍是世界主要经济体中最高的,必须坚定去杠杆方向。文章提到了企业去杠杆后续的三个主要政策方向:一是重点作好国有企业降低企业杠杆率工作,积极开展包括市场化债转股在内的各类债务重组,同时加快完善国有企业现代治理结构。二是积极探索僵尸企业债务有效处置方式,切实破除“僵尸企业”僵而不死的各类障碍。三是推动市场化债转股进一步发挥综合性作用。简单总结就是“债务重组”“淘汰僵尸”和“债转股”。

理论上讲,降低企业杠杆无非就是两种方式,降低债务和增加权益。具体而言,降低债务有两个途径,一是通过破产违约等销减,二是通过企业盈利和现金流增加偿还。而增加权益有两个途径,一是股东新增资金,二是企业盈利改善增厚权益。当然还有一个债务权益同时影响的途径,就是债转股。从发改委上述文件的政策导向看,基本没有提到股东增资,所以降低杠杆就只能依靠两条路,一是企业盈利改善,二是债务销减或者转为股权。后者显然对于债权人是不利的,前者目前看起来主要是通过供给侧改革实现。但是供给侧改革目前看虽然对于产品价格和企业毛利率的正面效果很明显,但由于主要是通过限制产量抬高价格,部分企业盈利的提升必然是以另一部分企业无法生产甚至作为“僵尸企业”提前淘汰作为代价的。也就是说,企业偿债能力的改善是结构性而不是全面性的,那么在限制产量的过程中,被停产、被淘汰企业的债权人依然要遭受损失。从这个角度来说,无论是金融去杠杆还是企业去杠杆,对于信用债投资者而言影响可能都是负面的,至少对于部分债券是这样。不过前者的负面影响主要体现在直接的需求减弱,而后者则主要体现在违约损失风险的增加,以及市场风险偏好因此降低而间接导致的部分企业的债券需求进一步弱化。

本周通过的东特钢重整草案刚好成为“企业降杠杆”中债权人遭受损失的案例,市场化债务重组和债转股,以及僵尸企业处置都在东特钢身上得到了体现,债券投资者必须在债转股和22.09%的现金清偿率之间做出选择。根据新华社报导[2],在8月8日上午举行的东北特钢集团第二次债权人会议上,其重整计划草案经1911家有表决权债权人现场和网络投票表决一次性通过,待法院批准后即将进入执行阶段。该方案与之前媒体报道及我们在报告中多次评论过的内容一致,即普通债权人每家50万元以下的部分将根据债权人意愿100%清偿,超出50万元的部分,经营类普通债权人和债券类普通债权人可选择现金按比例清偿或债转股,金融类普通债权人将全部进行债转股。也就是债券投资者可以选择接受一次性22.09%的清偿,或者转为股东享受后续的股东权益。虽然具体的转股条件没有披露,但由于草案中提到,重整后沙钢关联方和本钢的持股比例分别为43%和10%,,转股债权人及原股东之一东方资管合计持股47%,因此转股数量应已确定。根据路透7月18的报道,依照投资人提供的方案,假设债券类和金融类普通债权人50万元以上的部分都选择转股,则转股比例为每6.94元债权转为东北特钢1元注册资本。假设仅金融类普通债权人50万元以上的债权部分进行转股,则转股比例为每5.71元债权转为东北特钢1元注册资本。

我们在之前的报告中已经提到过,东特钢22%的清偿率,虽然从中国历史的破产重整案例来看属于正常水平,但对于债券领域,尤其是公募债券,如此低的清偿率还是非常超市场预期的,打破了投资者认为公募债券违约相比贷款等其他非公开募集的债务都会得到优先偿付的预期。东特钢案例结合上文分析的发改委提到的三个政策方向来看,未来不排除淘汰僵尸、打破刚兑、市场化清偿的案例会进一步增多,从而导致市场对风险溢价的要求提高。另外还有一些案例虽然可能暂时不会演化到破产重整的地步,但近期的供给侧改革、打击环保和违规产能等措施力度很大,对于被大规模限产和停产的企业而言,也会面临较大的信用资质恶化风险。目前看来,民营企业此类风险大于国有企业。

综上所述,考虑到信用利差保护空间不足,加上信用债供给仍在持续释放中,8月信用债进一步明显下行的交易性机会较难期待,以持有获取票息为主。不过高等级仍有贷款利率基准作为顶部保护,如遇明显调整,则是新的配置机会。但在“企业去杠杆”政策导向加温的背景下,对于信用风险的关注需要进一步增强,不同评级间、不同地域间、不同股东性质的企业债券之间的利差都可能出现更大的结构性分化。

[1] http://zys.ndrc.gov.cn/xwfb/201708/t20170809_857257.html

[2] http://news.xinhuanet.com/mrdx/2017-08/09/c_136511120. html