(项目融资第201讲,走近中国私行。

第一部分:

私行案例(2500名私行客户 资产规模近407亿)。

第二部分:

中国私行现状。

第三部分:

中国私人银行的下一个十年。

本期主要介绍中国私人银行。

根据西方

银

行业的

服务分类,第一类是

大

众银行

(Mass Banking),不限制客户资产规模

;

第二类是贵宾银行(Affluent Banking),客户资产在10万美元以上;第三类是私人银行(Priva

te Banking),要

求客户资产在100万美元以上;第四类是家族传承

工

作室

(Famil

y Office),要求客户资产在8000万美

元以上。

第一部分:私行案例(2500名私行客户 资产规模近407亿)

昨日,从平安银行私人银行广州分中心乔迁仪式上获悉,平安银行广州分行私行客户资产规模达406.89亿元、私行服务客户数近2500名,2019年上半年,私行广州分中心成功为客户设立了单笔1亿元的家族信托,全力保驾客户家族财富兴旺传承。此次是平安私人银行广州分中心自2013年成立以来,乔迁新职场后的全新亮相。

平安银行广州分行资深私人银行顾问陆丰向记者介绍,去年10月,平安信托1200人的一流财富管理团队划入到平安银行。截至去年末,经过整合之后平安银行私行达标客户达3万人,在银行私行中的地位明显提升,目前整体规模在股份制行中排名第二。

大数据显示,高净值客户在投资方面追求稳健,且更加注重长期价值投资。为应对多变的市场,平安银行私人银行坚持产品供应多元化选择,在债券、股票、PE/VC、商品、海外等资产类别上布局优质精品产品,产品线完整覆盖股权、证券二级市场、固定收益类资产、海外资产等各类产品,能够满足客户个性化资产配置需求。平安私行广州分中心也构建了具有国际化背景和业界丰富经验的一流精英团队,从客户的具体情况和实际需求出发,为客户量身打造包括

全球金融投资、家族传承、税务规划、移居留学

等全方位的综合金融解决方案。

(摘自:新快报)

第二部分:中国私行现状

前十大私人银行变阵:招行和四大行私行规模增速全面放缓,股份行梯队铆劲赶超

对零售业务贡献度最高的私人银行业务,一些关键性变化正在显现:一方面,龙头银行私行AUM增速放缓;另一方面,一批股份行私人银行业务却身处扩张快车道,成绩格外亮眼。

券商中国记者调查发现,从零售业务来看,目前几乎所有已发布年报的上市行,零售贷款占比、零售存款占比和营收贡献度都在大大提升。但是,细究零售各层级客群,尤其是私人银行业务的表现,有一些关键变化:

头部梯队,即2017年末私行管理客户资产规模(AUM)排名前五的招行、工行、中行、农行和建行,在2018年AUM增速都较上年同期放缓。

其中,招行和工行私行增速甚至降低至近五年来最低,建行也创出近三年来新低。值得注意的是,此前排名第三的中行私人银行,以1.4万亿元反超工行,排名第二;农行私行AUM仅新增900亿元,被建行反超,排名落至第五。

第二梯队(处于2017年私行AUM排名第6~第10名)中,除兴业银行尚未披露年报外,交通银行、中信银行、平安银行、浦发银行以及此前排名前十以外的民生银行,其私行户数和AUM都维持同比快速增长的态势。

龙头银行私行AUM增速放缓

2018年,私人银行第一梯队的招行、工行、中行、农行和建行,私行AUM增速全面较2017年放缓。

2017年末,招行的私行AUM牢牢占据国内前十大私行23%份额。但2018年,其私人银行AUM同比增速为7.03%,户数增速为8.19%,首次双双跌至个位数-这创出了该行自2013年来的最低增幅。此前,招行私人银行在2013年~2017年的AUM同比增速分别是31.6%、31.71%、66.37%、32.55%、14.8%,而户数增幅依次达到30.63%、28.96%、49.12%、21.47%、13.19%。

需要指出的是,招行一直在1000万及以上的高净值客户领域攻城略地,从未下调门槛。至少五年的高速增长,也使得招行的专业投资顾问模式备受推崇。该行将全行符合标准的高净值客户收归总行私行部门管理,并实行“1+ N”模式(一位私人银行客户经理一对一服务每个私人银行客户,每位客户经理身后都配备数名投资顾问和产品专家做支持)。这样的垂直深耕模式不仅缩短了招行私行的服务半径,也调动了全行资源。

招行的私行AUM在去年8月突破2万亿后,在12月末达到2.04万亿。值得一提的是,虽然招行获客速度降了下来,但如果刨除其自身基数过大的纵向原因,与同业横向相比,招行2018年私行户数增长了5500户,表现仍居前列。“可以理解。”一名中型股份行私人银行部总经理如此评价,“招行的基数很大,不可能一直维持这么高的增长势头,但获客能力依旧是最强的,是我们学习的榜样。”

从户均规模看,截至2018年末,招行户均规模为2795.92万元,略低于2017年的2826.09万元。

前五座次重排

私行AUM增速放缓的同时,第一梯队银行的座次也重新打乱。

2017年末在前十大私行中占据16.2%份额的老二工行,其私行AUM增速由2016年的14.2%降低至2017年的10.7%,又续降至2018年的4.4%。截至2018年末,工行的私行AUM为1.39万亿元,被中行反超,排名第三。

2017年末排名第五的建行,其2018年私行AUM增速为16.3%,同样低于2016年的26.24%、2017年的24.1%;2018年增加了4100万,达到了1.35万亿元,其目前排名上升一位,挤掉了农行排名第四。

新晋第二的中行与落居第五的农行,其2016年私行AUM增幅均未能在财报中找到,但相较于有据可查的2017年表现,两家银行2018年也都出现了AUM增长放缓。

其中,中行在2017年末私行AUM为1.2万亿元,在前十大私行占比14.5%排名第三,AUM同比增速为20%;2018年的AUM增速降低至16.67%,AUM为1.4万亿元,排名上升到第二;

农行2017年末的私行AUM为1.03万亿元,在前十大私行占比12.4%排名第四。但是,该行2018年私行AUM增幅由2017年的25.7%大幅放缓到9.22%,仅增长了900亿到1.12万亿元,排名降低一位到第五,被建行取代。

AUM增速和客户数看涨,私行第二梯队加速扩张

虽然2018年招行、工行、农行、建行和中行五家银行的私行AUM增速放缓,但是,一批股份行私人银行业务却身处扩张快车道,成绩格外亮眼。

券商中国记者统计发现,2017年私行AUM排名位于第6~第10名第二梯队的,除兴业银行尚未披露年报外,交通银行、中信银行、平安银行、浦发银行以及此前排名前十以外的民生银行,其户数和AUM都维持同比快速增长的态势。

私行用户数量上,除了中行、民生、平安未披露外,2018年浦发银行与中信银行的客户数分别为3.8万户、3.39万户,仅次于建行将准入门槛由1000万调低至600万户后,新增的5.95万户。其中,浦发银行用户数新增2万,成了2018年私行增量户数第二多的银行,客户增长量赶超招行、工行及农行;中信银行客户数增长同样迅猛,该行2018年较2017年客户数增长5900户,截至目前在前十大私行中排名第三。

除未披露的平安银行,2018年交行与浦发银行的私行AUM均维持在5000亿元左右规模。中信银行紧随其后,2018年达4862亿元;民生银行约为交行和浦发银行的71%,为3583亿元。

与第一梯队AUM增速同比下滑的情况相反,中信、交通、民生等5家银行AUM增速均在提升,浦发银行与民生银行在第二梯队中排名第一与第二。其中,浦发银行2018年私行AUM增速达35.13%,同比增加29.23%;民生银行2018年私行AUM增速为16.75%,同比增加12.45%。中信银行与交通银行2017~2018年私行AUM增幅提升较小,分别增加0.55%以及2.27%。

有业内人士向记者分析,第二梯队私人银行AUM增速上浮的主要原因可能有三个:

首先,第二梯队私人银行客户门槛低于第一梯队,例如招行银行客户标准是日均金融资产均要求在1000万以上;第二梯队银行日均金融资产仍维持在600万-800万左右。

此外,“相比于工、农、建、中、招五家银行私行AUM规模有1万亿到2万亿的庞大基础,其余五家银行私行AUM基数仍有不足,这或许也是他们保持的增长的原因之一。”上述人士表示。

第三,在非保本理财规模明显压缩的背景下,私人银行业务已成银行布局“大零售”的必争之地。近年来,股份行纷纷设立私人银行中心,开始提供高端增值服务以及家族信托等财富管理的业务。

此外,券商中国记者从平安银行内部获悉,该行私人银行AUM在今年1~2月同比增加144%,环比增长62%。

(摘自:

券商中国

)

2007 年3 月,中国银行在北京成立了第一家私人银行部,开启了国

内私人银行业务的先河。

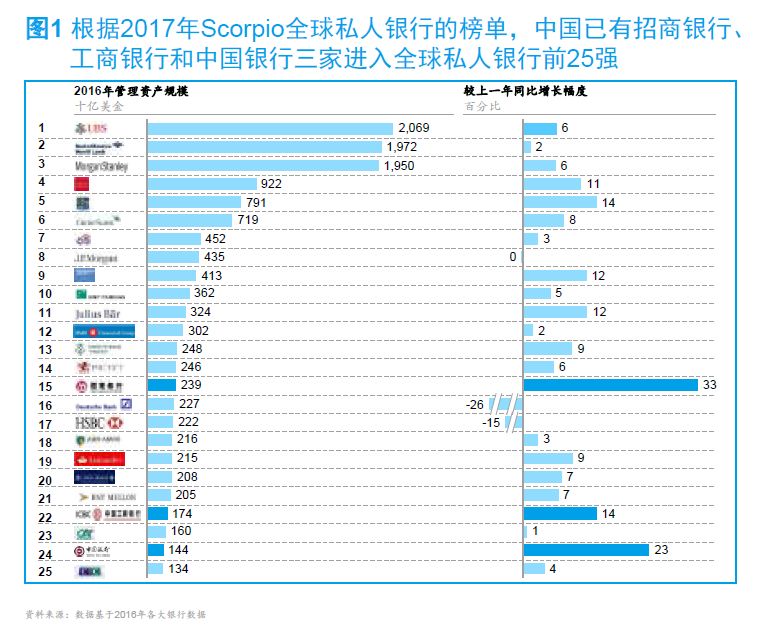

回首过去十年,在高净值客群财富加速积累的驱动下,私人银行业务在中国得到了长足的发展。根据2017年Scorpio 全球私人银行的榜单,中国已有

招商银行、工商银行和中国银行

三家进入全球私人银行前25 强。(见图1)中国的私人银行业已经迈入世界舞台。

私人银行业务对商业银行有重要价值,值得中国银行家

高度重视

1. 贡献高、潜力大:

国内领先的私人银行以万分之五的客户数贡

献20%-25% 的零售管理资产;

同时,私人银行管理资产的增速近几年普遍是整体零售管理资产的2 倍以上。

抓住私人银行客户,就等同于抓住了财富管理业务的皇冠。

2. 轻资本、低消耗:

目前国内银行的私人银行业务主要由财富管理

中收带动,是

低资本消耗轻型业务

的代表。

3. 高投入、高回报:

全球领先私人银行的成本收入比往往高达70-

80%,但其ROE 可以达到20% 以上。

4. 波动小、估值高:

私人银行受经济周期影响相对较低,且利润的

波动小,市场估值显著高于其他业务线。

发展私银业务,对提升国内银行市场估值具有重要意义。

下一个十年,行业洗牌分化加剧

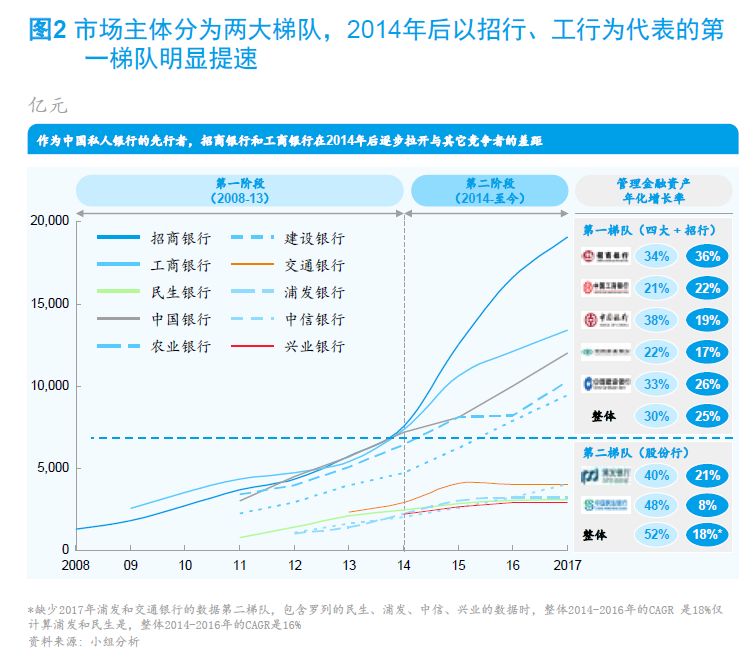

2014 年开始,中国私人银行的市场格局开始加速分化,以招行和中国

银行为代表的先行者,正在不断拉大与其他竞争者的差距(见图2)。

未来,私人银行业务领域的竞争势必越演越烈,券商、信托公司、基金

公司、第三方财富管理公司、甚至互联网金融公司在内的各类主体纷纷涌入。

同时包括瑞银和瑞信在内的全球领先私人银行也将发展中国的在岸业务作为未来发展的重点。因此,根据我们的经验,面对激烈的竞争,中国私人银行的转型势在必行。

如果说过去十年是中国私人银行的跑马圈地阶段,那下一个十年就是

行业洗牌的关键时期。

只有真正建立起迎合客户需求和行业发展趋势的玩家才能脱颖而出,主导中国私行市场。

一、超高净值客户将成为下一个核心战场

根据麦肯锡社会财富模型分析,2008-2016 年超高净值富豪(管理资

产5000 万人民币以上)的资产规模复合增长率高达21%,与一般高净值客群(管理资产1000-5000 万人民币)的资产规模增长相当。

占据过半的资产份额,超高净值客户正在正在成为私人银行市场的核心客群。

超高净值客户的需求与一般高净值客户有着本质的不同。

他们希望得

到投融资一体化服务、更稀缺的优质资产投资机会、代际家族规划以及个性化的高端增值服务。

而目前国内大多数私人银行采用 “一刀切”的业务模式,无法充分满足超高净值客户的定制化需求。

针对超高净值客户,商业银行必须脱离传统“私人银行= 升级版零售

财富管理业务”的传统思维,

建立一套投融资一体化的独立业务模式,充分发挥私人银行与投资银行、资产管理和公司银行业务的协同效应,强化专家团队制的覆盖模式,形成独特的价值主张。

二、“在岸+ 离岸”的全球资产配置是必备能力

根据麦肯锡高净值客户调研,~60% 的中国高净值人士拥有海外资产

,且占整体管理资产的比例高达~10%。

可见富裕客群的全球资产配置需求非常旺盛,然而这些海外资产目前主要由外资银行进行打理。我们建议,国内银行应该尽快建立“在岸+ 离岸”一体化投资平台,帮助客户实现全球资产一站式配置,从而提升高净值客户的钱包份额。

以主动管理和另类产品为重点强化在岸投资能力

顺应理财净值化的趋势,国内银行应该以主动管理和另类产品为抓手,以打造精选开放产品平台为手段,进一步强化在岸投资能力,在资产配置策略的指引下,帮助客户甄选并配置市场的领先管理人,包括

阳光私募、私募股权、风险投资和信托

等。

建立离岸投资能力

依托海外分行建立海外私人银行记账中心(booking center)。

以新加坡、香港、伦敦、苏黎世等全球私人银行中心的分行为依托,建立当地的私人银行团队和资产管理团队,帮助国内的私行客户同时打理海外资产

。

这应该成为中大型银行的首选策略。

通过白标模式与全球资

管或者私人银行机构合作。

例如,以香港分行为平台,寻找优秀的海外中型资产管理公司或者私人银行合作,通过嫁接他们的全球投资平台帮助本行私人银行客户进行外币资产配置和投资执行,而对外仍沿用国内银行的私人银行品牌。这应该成为中小型银行的首选策略。

三、围绕家族传承的服务能力日益关键

60 后和70 后占中国高净值客户的~70%,作为第一代创富者,财富传

承正在逐步成为他们最关心的议题之一。

未来随着中国房产税、遗产税、资本利得税等政策进一步向国际标准靠拢,高净值客户,特别是超高净值客户对家族治理、财富规划和家族信托等服务的需求将与日俱增。

因此,

国内银行应该建立或者进一步强化针对“家族办公室”服务能

力,建立财富规划专业团队,打造律师和税务顾问服务网络,并强化全权委托家族信托投资和产品能力。

大型银行需要建立或者强化专业的家族办公室服务团队,中小银行可

以加强与信托公司的合作,借力其在家族信托、税务、法务方面的专长,共同为本行高净值客户提供服务。

四、数字化技术在私人银行业务领域的应用日益重要

数字化不再只是赢得长尾

客户的武器,高净值客户对于24/7 便捷服务的要求正使得其渠道偏好也不断向线上转移。

根据麦肯锡的调研,中国接近60%的客户有意愿通过移动互联网获取私人银行产品服务。为了应对数字化趋势,全球领先的私人银行都在通过打造私人银行专属移动客户终端,利用大数据技术提供实时、定制化资产配置优化建议等手段迎合客户需求。

我们建议,国内银行应从专属化、一体化和自动化三方面加强数字技

术在私人银行领域的应用: