在周观点20210110中,我们建议“超配云与工业互联”,近日工业互联正迎来戴维斯双击。

一方面,工业互联的相关公司,如国联股份、赛意信息的年报预告均超出市场预期,持续验证板块向上的景气度;另一方面,工信部于2021年1月13日印发

《工业互联网创新发展行动计划(

2021-2023年)》,对中国的工业互联网建设提出了新的建设规划和要求,持续释放政策红利。本文将对我国工业互联的相关政策、发展前景及相关标的进行了深入解析,以更好的把握板块的投资机会。

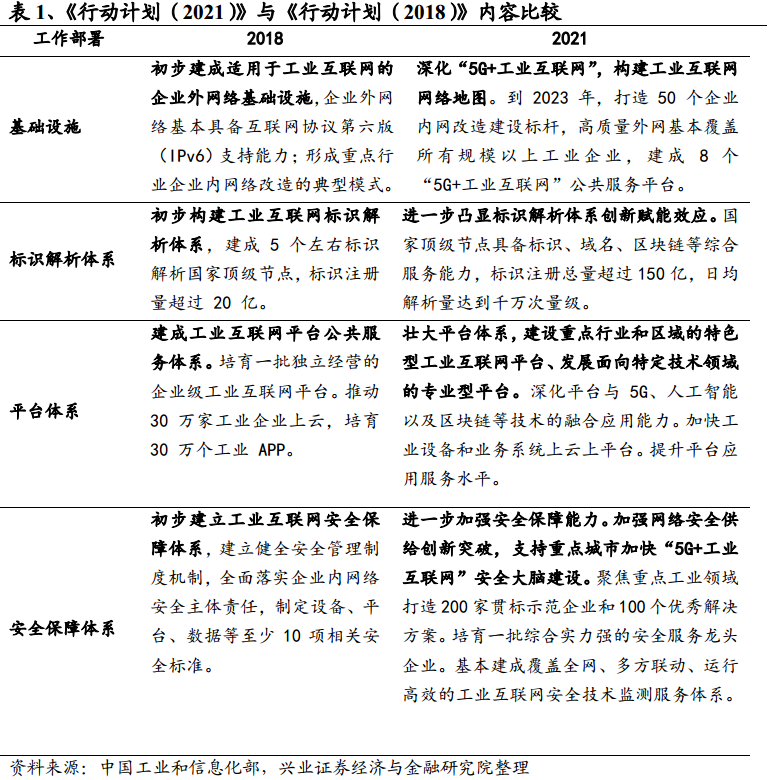

1月13日,工信部印发《工业互联网创新发展行动计划(2021-2023年)》,相比于2018年发布的《工业互联网发展行动计划(2018-2020年)》,新加入了“大力支持引入5G、AI以及大数据技术”等内容,对技术上的要求从原来的基础网络建设拓展到对芯片、工业软件和工业控制系统等。《行动计划2021》共计提出了44条行动内容,相比《行动计划2018》的29条而言,进行了内容的细化和深化。

工业互联网将步入快速发展期。

从发展阶段来看,2018-2020年整个工业互联网尚处于起步阶段,工作重心在于建立工业互联网基础设施,云化平台仍处于试验阶段,网络安全保障体系尚未完善;根据《行动计划2021》,工业互联网将步入快速发展期,工作重心也将转移至技术提升、大数据中心建设和新模式大范围推广,在基础设施、标识解析体系、平台体系和安全保障体系等方面进行工作部署。

“5G+工业互联网”成为新发展目标。

5G是新一代网络通信技术,是跨越式提升数据采集交换能力的关键技术。本次《行动计划(2021)》中,“5G+工业互联网”贯穿始终,在每一类工作部署中都重点提及未来将5G赋能工业互联网的发展新模式。在基础设施方面,提出了“5G全连接工厂”,推动5G应用从外围辅助环节向核心生产环节渗透,并建成“5G+工业互联网”公共服务平台;在标识解析体系方面,提出了推动基于5G、窄带物联网(NB-IoT) 等技术的主动标识载体规模化应用的要求;在平台体系方面,提出深化“平台+5G”等技术的融合能力;在安全保障体系方面,支持重点城市加快“5G+工业互联网”安全大脑建设。

工业软件也是一大高频词汇。

相比《行动计划(2018)》,本次计划重点提出要加强工业软件和工业控制系统的性能,并将加速已有工业软件云化迁移。“十四五”期间,在原本“核心基础零部件和元器件、先进基础工艺、关键基础材料、产业技术基础”的工业“四基”上追加了工业基础软件,成为工业“五基”。国家已将工业软件上升到国家战略需求,重要性不断提升。

软件定义工业将成为未来工业企业转型的核心。

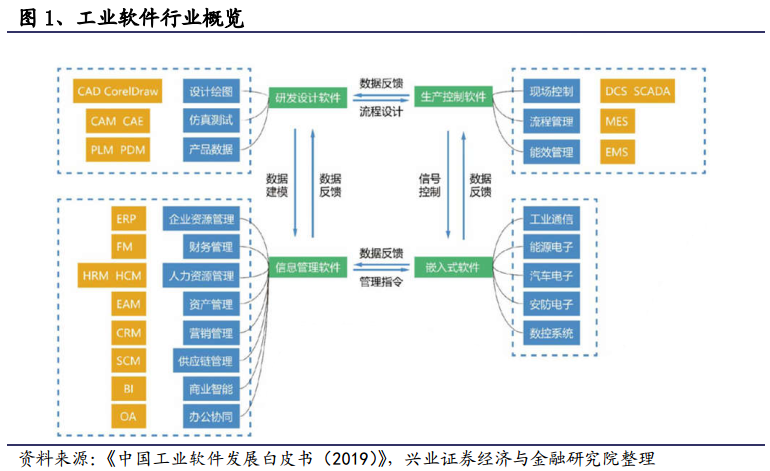

工业软件是软件化的工业技术,软件是载体,工业技术是内核。工业软件主要用于研发生产过程中数字采集管理、工艺模型构建优化及设备控制调度,其核心作用在于帮助工业企业提质增效降本,并增强企业在高端制造的竞争力。因此,从功能上可以将工业软件分为四大类:研发设计类、生产管控类、管理运营类以及嵌入式软件类。

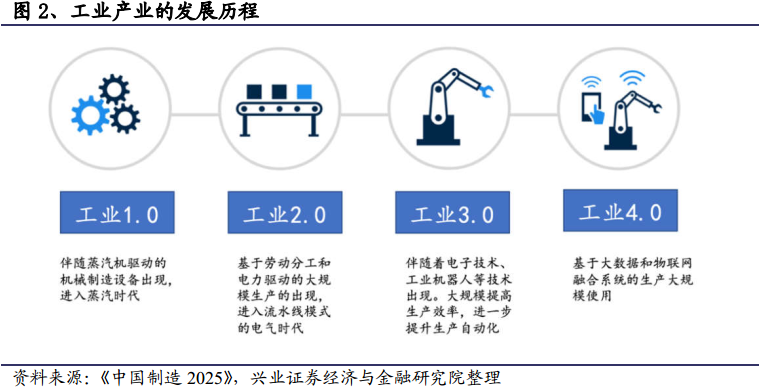

目前,我国正处于工业数字化转型初期,大力建设推广“工业4.0”模式和项目有三大方向,分别是“智能工厂”、“智能生产”和“智能物流”,而这三大方向的灵魂就是工业软件。

其中,工业4.0是基于工业发展的不同阶段作出的划分。 工业1.0是蒸汽机时代,工业2.0是电气化时代,工业3.0是信息化时代,工业4.0则是智能化时代。工业4.0的设想是基于大数据和物联网融合的生产模式,而工业软件就是连接数据与实物生产的唯一接口。因此,对于我国而言,工业软件是实现工业体系数字化智能化转型的重要一环。

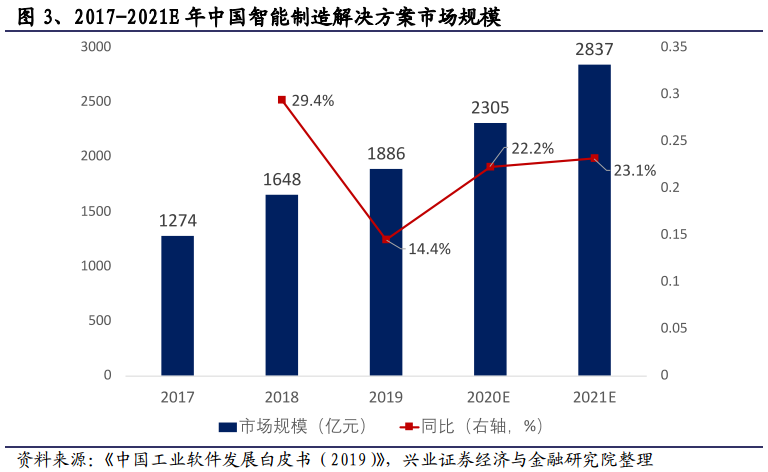

市场需求释放,国产工业软件市场前景广阔。

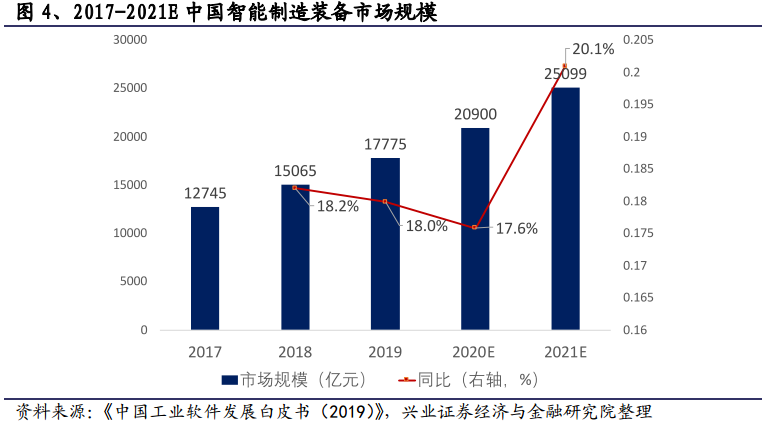

工业软件主要的应用领域是在智能制造行业。随着“十四五”规划以及“工业4.0”的推进,中国智能制造行业发展迅猛,智能制造装备市场和智能制造解决方案市场都在逐年扩大,预计2017-2021E复合增速22.27%,将有效的拉动工业软件的市场需求。

下游工业领域逐渐复苏,降本增效是未来工业互联的主要方向。

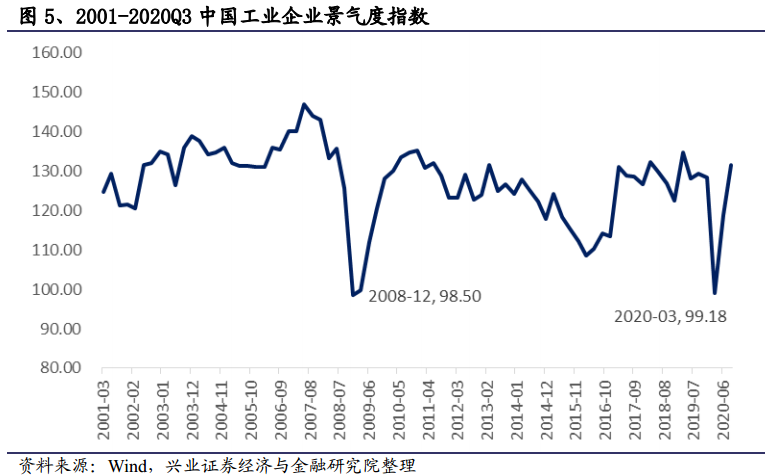

2020年上半年,国内工业企业受疫情影响较大;进入下半年,随着国内疫情的有效控制,国内工业企业景气度回升。三季度数据显示,中国工业景气指数在2020年一季度下滑至99.18之后,二季度与三季度快速回升至118.98和131.56。

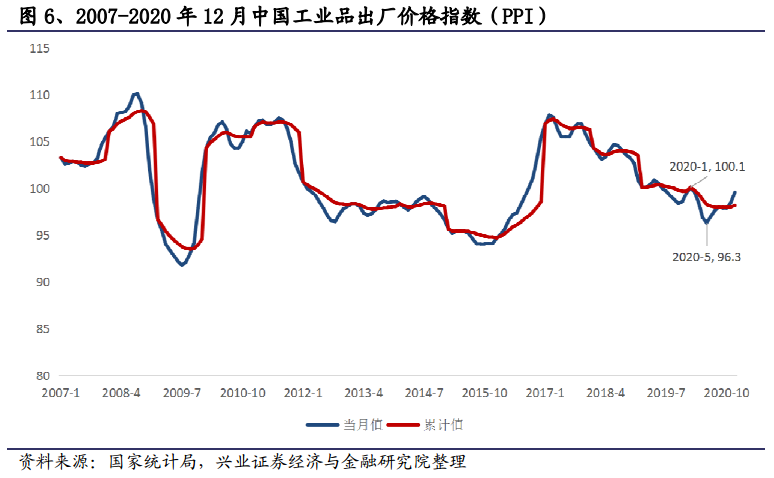

工业品出厂价格指数(PPI)反映一定时期内全部工业产品出厂价格总水平的变动趋势,并呈现一定的周期属性。2020年1月以后,受疫情影响,PPI指数由100.1连续下滑5个月至2020年5月96.3;在疫情得到有效控制后,工业活动逐渐恢复,截至2020年12月份指数已修复到99.60。

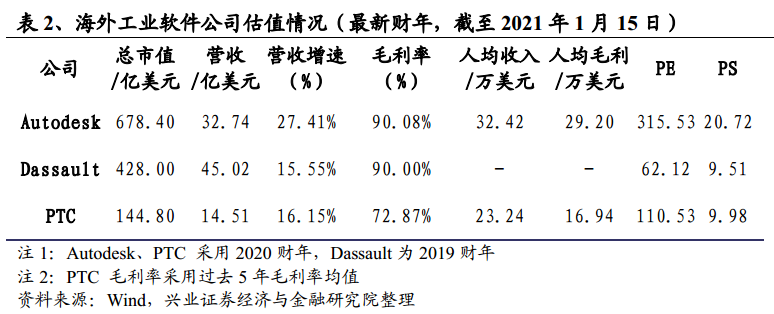

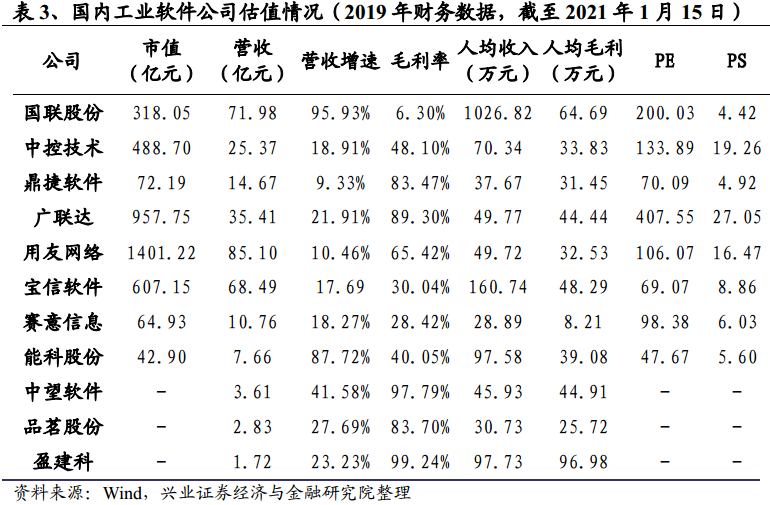

从海外对标公司来看,目前全球工业软件巨头包括Autodesk、Dassault、Siemens和PTC等公司,西门子业务条线较多,我们主要对标Autodesk、Dassault和PTC公司业绩及估值,截至本周收盘(2021/1/15),海外工业软件巨头公司的PE估值分化较严重,PS在10-20x 之间。其中,Autodesk的 PE与PS分别为315.53x和20.72x;Dassault的PE与PS分别为62.12x和9.51x。

国内方面,云化、互联网化、智能化的趋势下,工业互联快速崛起。

随着产业政策红利的不断释放,在云化、互联网化、智能化的趋势下,我国工业互联的发展空间巨大。对比海外公司,国内工业互联相关公司的业绩增速更快,估值空间有望进一步打开。当前产业链上市公司:国联股份、中控技术、鼎捷软件、广联达、用友网络、金蝶国际、宝信软件等;待上市:中望软件、品茗股份、盈建科等。

国联股份(603613.SH):B2B工业电子商务龙头

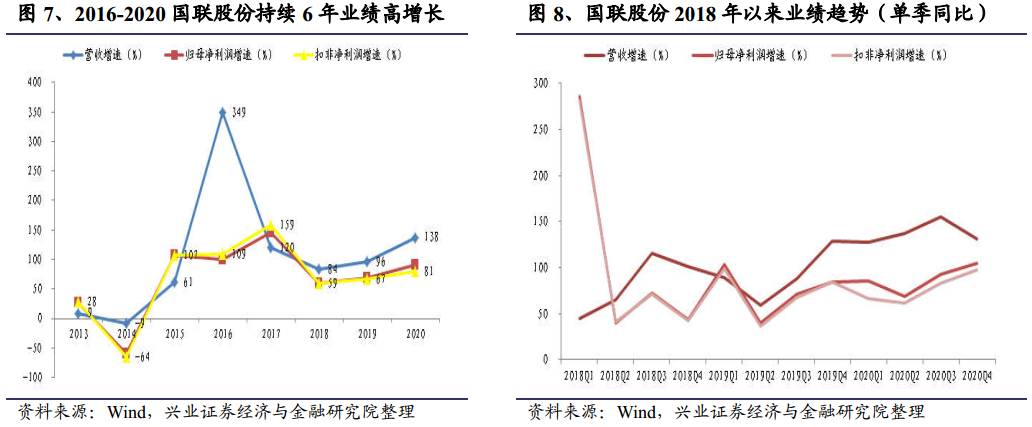

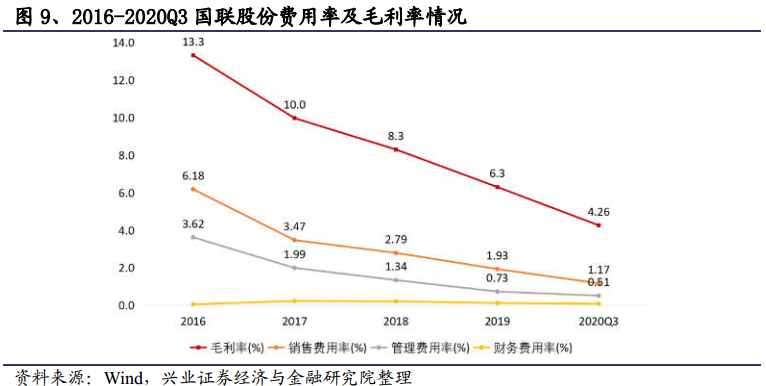

国联股份主营B2B电子商务和产业互联网平台,以工业电子商务为基础,以互联网大数据为支撑,为相关行业提供网上商品交易、产业信息服务和产业科技服务。2017年至2019年营业收入分别为20.0亿元、36.7亿元、72.8亿元,复合增速90.79%;归母净利润分别为0.59亿、0.94亿和1.59亿元,复合增速为64.16%,1月14日,公司发布2020年业绩预告,全年实现总营收170-172亿,同比增长136.19%-138.97%;归母净利润3-3.05亿,同比增长88.75%-91.89%;扣非净利润2.75-2.83亿,同比增长78%-83.18%。

公司持续推进“平台、科技、数据”发展战略,从采购和销售端卡位扩大平台优势,提升生产端平台影响力。2020年底,公司完成24.66亿定增,核心募投AI、云计算平台等研发项目,进一步夯实业绩持续高增长基础。

中控技术(688777.SH):工业控制软件龙头,打造工业4.0行业领军地位

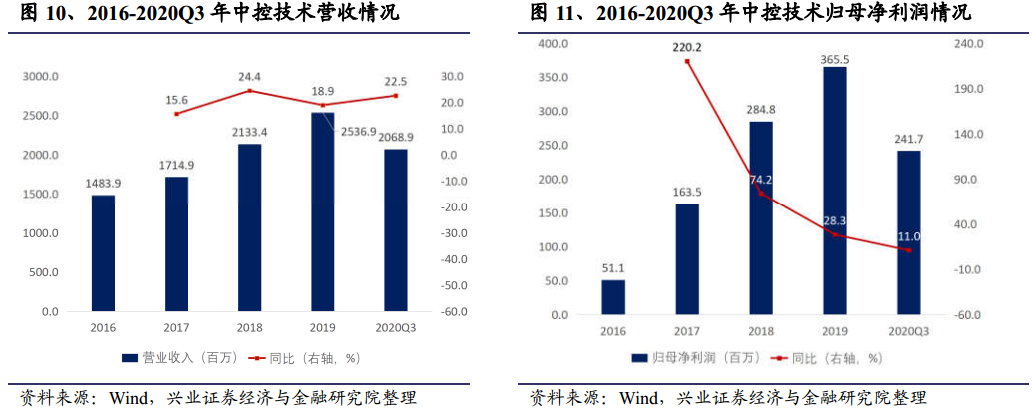

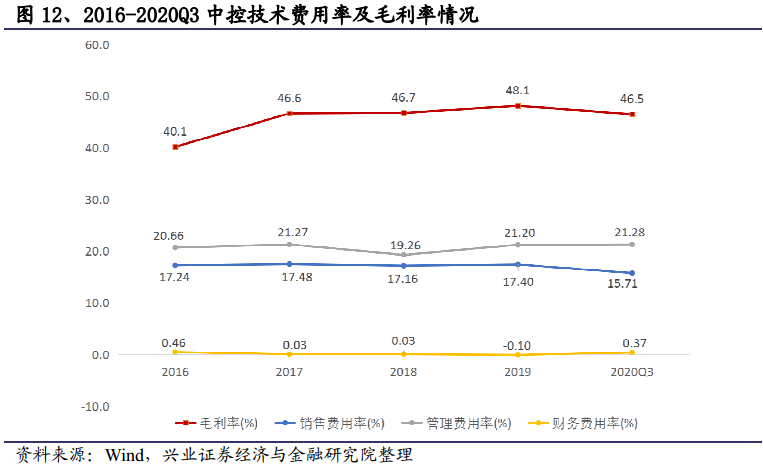

中控技术1999年成立以来,一直始终专注从事智能制造业务,主营产品包括自动化控制系统、工业软件、自动化仪表及运维服务,核心产品应用覆盖全球30余个国家。其中,DCS业务侧重于化工、石化等行业,并且在化工、石化领域市占率长期维持第一地位。

公司业绩持续较快增长,2016年至2019年,公司营收、归母净利润复合增速分别为19.6%、107.6%。2020年前三季度,在疫情振动下,公司业绩仍实现稳健快速增长;其中,2020Q3实现营收20.69亿元,同比增长22.54%;实现归母净利润2.42亿元,同比增长10.98%。

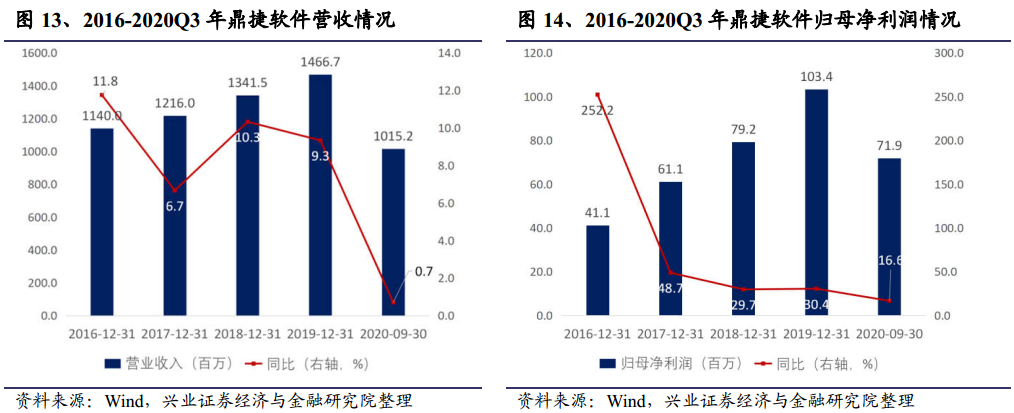

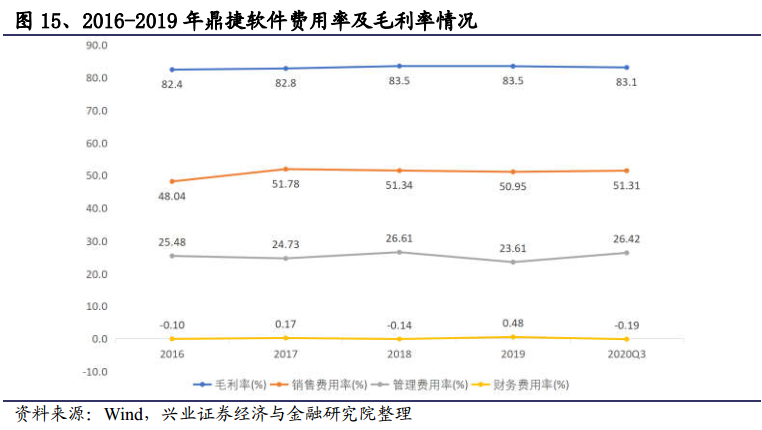

鼎捷软件(300378.SZ):国内企业资源计划系统(ERP)龙头

公司专注于制造业软件,产品以ERP、MES等为主。在国内制造业ERP软件产品份额14.7%,目前国内ERP市场占有率第一。从财务情况来看,公司常年保持80%以上高毛利率,2017-2019年,公司分别实现归母净利润0.61亿元、0.79亿元、1.03亿元,增速维持在30%左右。公司总体营收也在以每年10%左右的速度增长,2020Q3实现收入10.15亿,增速转正;实现归母净利润0.72亿,同比增长16.57%,利润增速大幅转正增长。

公司持续推进产品云化。公司推进传统软件云化改造与云应用研发:完成“易飞ERP”的SaaS化改造与上市,推进管理软件与智能制造等相关产品的云部署。持续推进小微企业市场的A1商务云应用。发布技术架构领先的“新零售云中台”,为流通行业用户构建了涵盖前台云POS、云中台、后台ERP完整的IT架构。

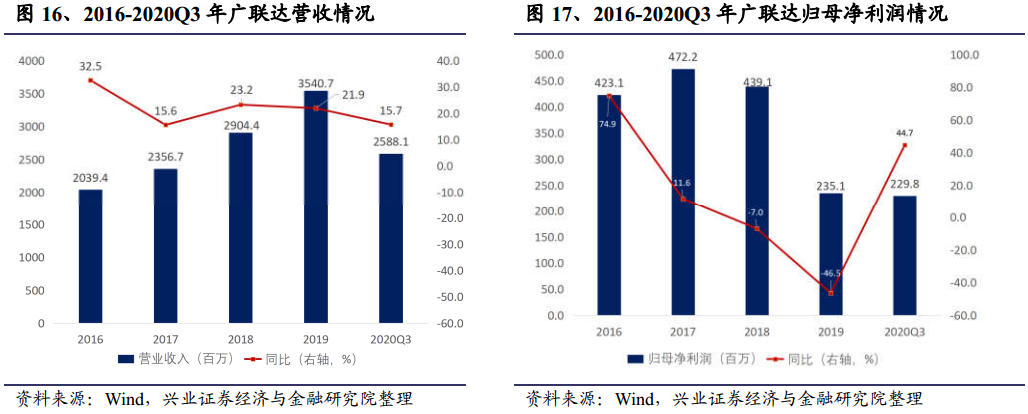

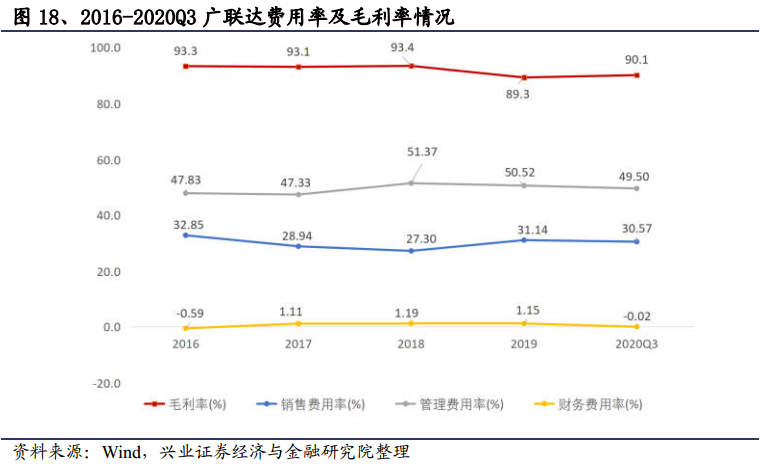

广联达(002410.SZ):国内建筑信息化龙头,云转型渐入佳境

公司是国内工程造价软件领域龙头公司,2017年正式启动云SaaS转型后,云业务收入占比持续提升,转型顺利进行;此外,公司施工业务前景广阔,业绩快速增长。2020年,公司发布定增计划,继续加大公司在造价大数据及AI项目、BIM三维等项目建设,为公司中长期转型夯实资金基础。

2020Q3,公司实现营业收入25.45亿,同比增长16.57%,实现归母净利润 2.30 亿,同比增长 44.65%;2020Q3单季度实现营业收入9.66亿,同比增长15.63%,实现归母净利润1.0亿,同比增长43.93%。公司2020年下半年延续了上半年增长态势,造价云SaaS转型持续深入,由于造价业务云服务递延,公司合同负债余额达 15.41 亿,同比增长59.00%。

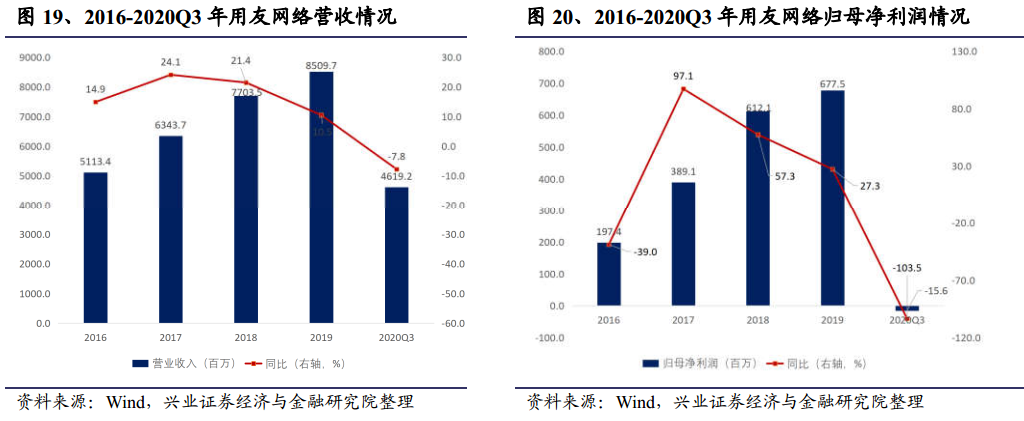

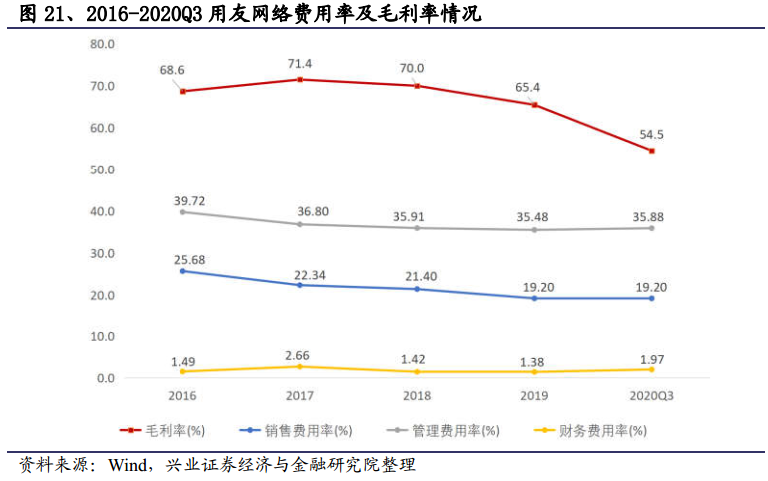

用友网络(600588.SH):国内ERP龙头企业,加速云化转型进军全球化

公司是全球领先ERP云服务、软件提供商。公司主营业务为ERP相关软件业务、云业务和金融业务,其中,云业务是公司主要增长驱动,近些年持续保持高速增长,收入占比从2016年2%提升至2019年23%。2020Q3,公司实现云服务业务收入13.8亿元,同比增长76.4%,云业务占比进一步提升。目前,用友在全球拥有230多个分支机构和7500多家生态伙伴,服务超过627万家客户。

此外,公司新发布的 YonBIP 平台,已成功签约了国家电网、国家电投、中国通用和贵州茅台等一批大型综合性集团企业,2020Q3百万以上云合同度总数同比增加 122.15%,合同总金额同比增加 133.11%,为公司高速增长夯实基础。

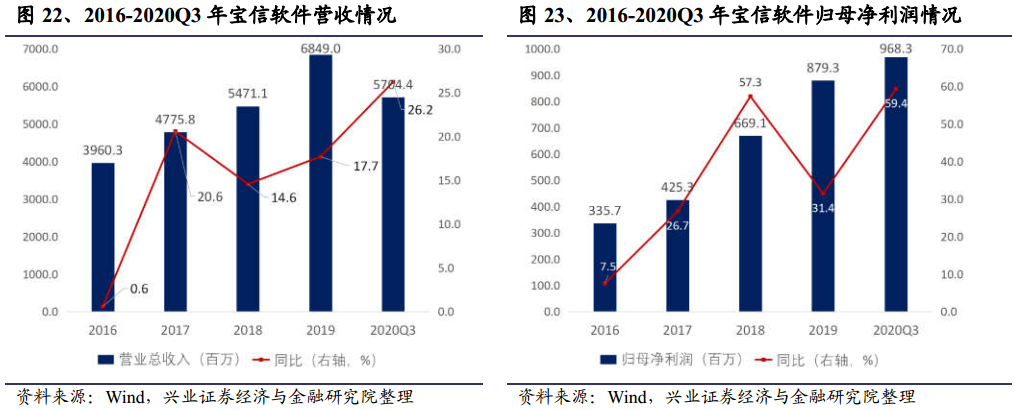

宝信软件(600845.SH):脱胎于宝钢的钢铁信息化领域龙头

公司前身是1978年成立的上海宝钢自动化部门,负责宝钢集团及关联公司的钢铁信息化业务,有超过40余年的

发展历史。目前,持续推动企业工业化和信息化进程公司的工业信息化服务已涉及钢铁、交通、医药、有色、化工、装备制造、金融、公共服务、水利水务等多个行业,成为中国领先

的工业软件行业应用解决方案和服务的提供商。公司对于钢铁产业有着很深厚的技术积累,奠定了其工业软件发展基础。

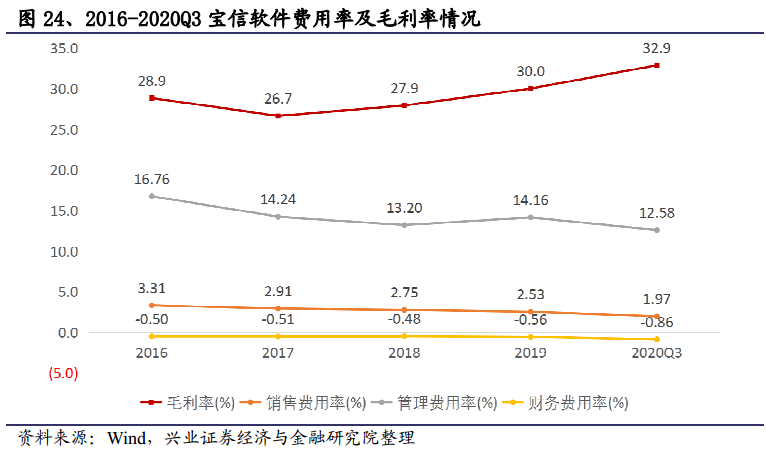

2017年至2019年,公司实现收入47.76亿、54.71亿和68.49亿,复合增速19.75%,归母净利润分别为4.3亿、6.7亿和8.8亿,复合年增长率43.06%,维持较高增速。2020Q3公司实现营业总收入57.04亿元,同比增长26.22%;实现归母净利润9.68亿元,同比增长59.36%,在疫情影响下仍取得高速成长。

赛意信息(300687.SZ):成长前景优秀的制造执行系统(MES)企业

赛意信息是一家企业级数字化及智能制造综合解决方案提供商,专注于面向制造、零售、服务等行业领域客户提供完整的数字化及智能制造解决方案产品及相关实施服务。公司成立于 2005 年,员工 3700 余人,经过 10 余年的快速发展,公司在服务领域从大型核心 ERP 解决方案延伸至完整企业级数字化综合解决方案,具备较强的市场竞争力和持续创新能力。

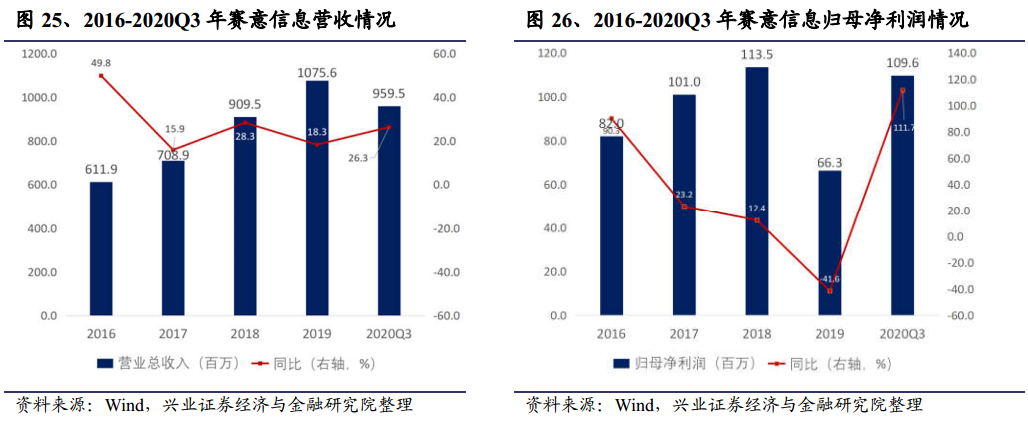

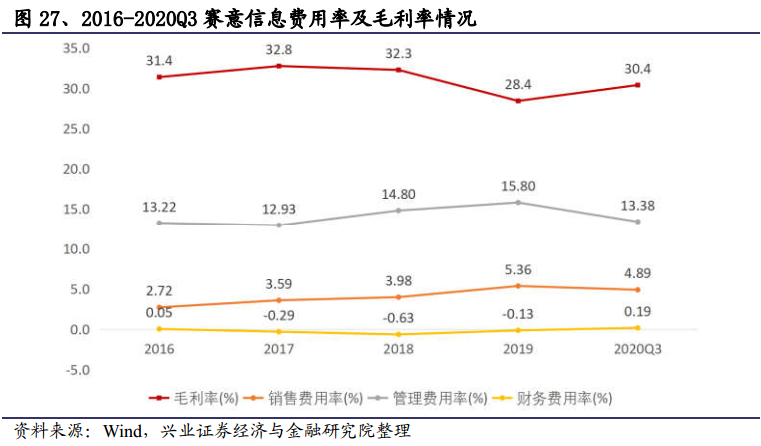

公司2017年至2019年分别实现营业收入7.09亿、9.1亿和10.76亿,复合增速23.21%。2020Q3公司实现实现收入9.6亿元,同比增长26.3%;实现归母净利润1.1亿元,同比增长111.7%。营收增长主要系公司在智能制造、工业互联网等业务领域持续开拓和大中型企业数字化需求推动所致。

中望软件(A20040.SH):国内CAD软件龙头,大信创背景下迎新机

公司1998年成立以来,一直深耕工业设计软件领域,至今已成长为国内领先 CAD/CAM 软件与服务提供商,同时也是国内掌握二维与三维 CAD/CAM/CAE 核心技术及产品能力的工业软件企业。随着核关键工业软件自主可控性需求迫切性越来越强,公司迎来快速发展期。当前,公司正着力打造CAD/CAM/CAE 全产品线,并将其产品广泛推广至全球范围内超过260家合作伙伴,全球90多个国家和地区。

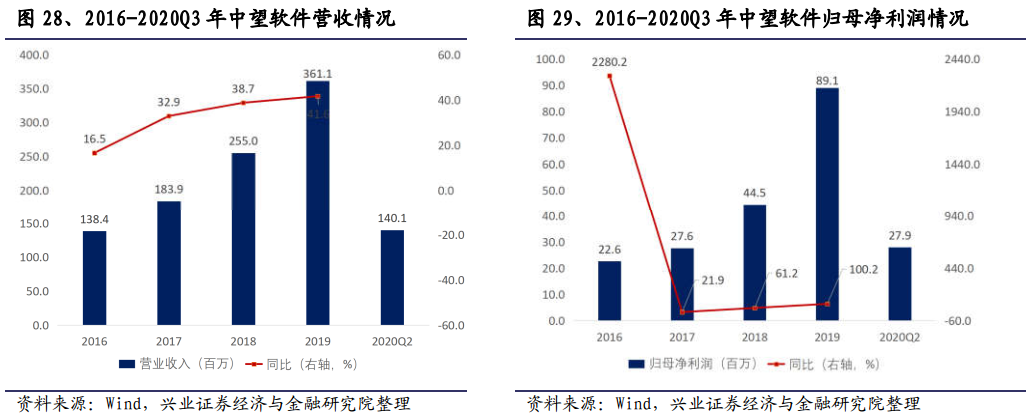

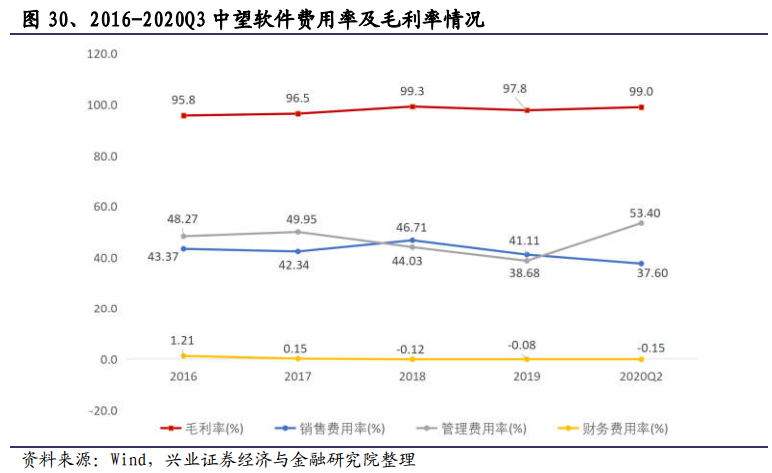

2017年至2019年公司实现营业收入分别为1.84 亿、2.55亿和3.61亿,复合增速为 40.13%,实现归母净利润为0.28亿、0.44亿、0.89亿,复合增速78.29%,较高增速成长。此外,公司产品毛利率在近三年一直维持在99%以上,二维产品在国内处于龙头地位。

风险提示

1、

板块业绩存在不达预期

风险

2、

商誉减值

风险较大

3、

科技创新可能带来短期业绩下降

风险