【扫描上方二维码立即回看票据直播】↑↑↑

来源:大队长金融(ID:captain_financial)

作者:刘昴星

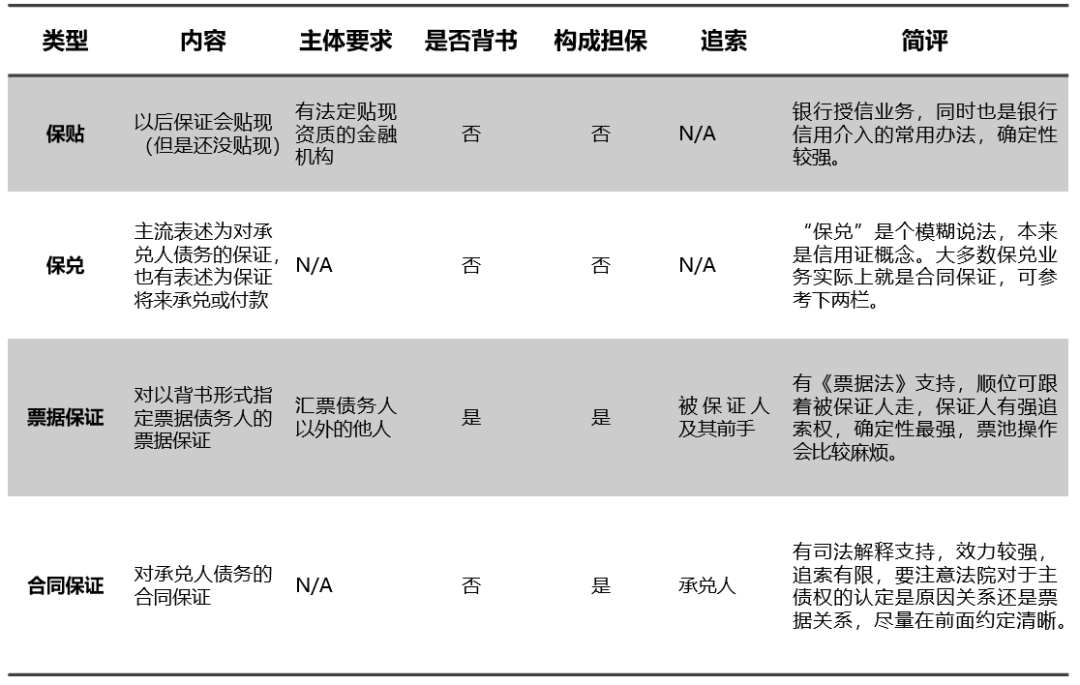

随便来看一个商业银行的保贴业务规则,就可以大致了解保贴的特点:“本办法所称保贴,系指对符合本管理办法规定的买方,承诺为其指定的卖方持有其签发或背书的商业汇票,在一定额度内,以约定的条件办理贴现的授信行为。”

“第一百一十八条 民事主体依法享有债权。债权是因合同、侵权行为、无因管理、不当得利以及法律的其他规定,权利人请求特定义务人为或者不为一定行为的权利。”既然是只要被保贴人申请,商业银行就按照商定条件去做这件事情。那么根据上面的规定,权利人(被保贴人)可以根据约定,请求特定义务人(保贴人)为一定行为(进行贴现)的权利,是一种典型的债权。和下面可能构成保证的“保兑”和适用《担保法》的合同保证相比,保贴,是一种没有从属性的独立债权。

既然是“保证贴现”,那么要注意的是,贴现,是需要资质的。“第三条 商业银行可以经营下列部分或者全部业务:……(四)办理票据承兑与贴现;……经营范围由商业银行章程规定,报国务院银行业监督管理机构批准。商业银行经中国人民银行批准,可以经营结汇、售汇业务。”所以贴现,是商业银行特许经营的牌照业务,一般人如果干,无效不说,搞不好你要涉嫌犯罪的。不信你看:《全国法院民商事审判工作会议纪要》(2019年,“《九民纪要》”)规定:“101.票据贴现属于国家特许经营业务,合法持票人向不具有法定贴现资质的当事人进行“贴现”的,该行为应当认定无效,贴现款和票据应当相互返还。当事人不能返还票据的,原合法持票人可以拒绝返还贴现款。人民法院在民商事案件审理过程中,发现不具有法定资质的当事人以“贴现”为业的,因该行为涉嫌犯罪,应当将有关材料移送公安机关。……”所以,保贴必须由具有贴现资质的主体开展,否则有被认定无效的风险。当然,关于这个问题,也不是没有争议,来龙去脉和前因后果,爱学习的朋友可以看我的另一篇文章:

很多人对“保兑”的理解,是“保证承兑”。现在我还没有承兑,或者我不是承兑人,但以后如果票据收不到钱,我会承兑的,我来给你出个函说这个事儿。

首先,对商业承兑汇票来说,“出票”和“承兑”是严格的票据行为。任何一张商业承兑汇票,如果出票人已经决定了委托某一个付款人进行付款,那么就必须就这位付款人在承兑人一栏加以记载,并由承兑人在此基础上再以承兑的方式进行确认,才能够使得承兑获得《票据法》意义上的效力。“第二十二条 汇票必须记载下列事项:(一)表明“汇票”的字样;(二)无条件支付的委托;(三)确定的金额;(四)付款人名称;(五)收款人名称;(六)出票日期;(七)出票人签章。汇票上未记载前款规定事项之一的,汇票无效。”“第四十二条 付款人承兑汇票的,应当在汇票正面记载“承兑”字样和承兑日期并签章;见票后定期付款的汇票,应当在承兑时记载付款日期。汇票上未记载承兑日期的,以前条第一款规定期限的最后一日为承兑日期。”其次,结合上面的论述,你保兑的商票,如果是一张合法有效的商票的话,本来就应该明确了承兑人的,所以你实际上干的事情并不是保证“承兑”,而是保证如果承兑人不付款,那么我来付款。

“致持票人:我公司自愿为上述商业承兑汇票提供保证担保;保证该商业承兑汇票的真实、合法、有效,具有真实、合法的商品交易背景,并保证承兑人在商业承兑汇票到期日无条件支付足额票款。否则,我公司承担连带保证责任。我公司保证:在持票人贴现的商业承兑汇票到期日,承兑人不能足额兑付票款时,我公司将无条件地支付该商业承兑汇票的全额款项。”综上,大多数实际业务过程中的“保兑”,其实就是对于承兑人付款义务的合同保证,具体应该参见本文“五、合同保证”。

票据保证是个既清楚,又确定,但也常常被误解的东西。

《票据法》对票据保证的实施有详细而严格的规定,比如:“第四十六条 保证人必须在汇票或者粘单上记载下列事项:(一)表明“保证”的字样;(二)保证人名称和住所;(三)被保证人的名称;(四)保证日期;(五)保证人签章。”“第四十八条 保证不得附有条件;附有条件的,不影响对汇票的保证责任。”

票据保证人可以自由选择被保证人(及其被担保债务)。

“第五十二条 保证人清偿汇票债务后,可以行使持票人对被保证人及其前手的追索权。”所以,和担保法意义上的保证不同,不局限于被保证人,票据保证人像一般的票据当事人一样,在付款后可以问被保证人或其他的前手行使追索(实际上有点像再追索)权。

上面说了,票据保证首先是个票据行为,然后才是个担保行为。票据行为最大的特点是独立性,担保行为最大的特点是从属性。“第四十九条 保证人对合法取得汇票的持票人所享有的汇票权利,承担保证责任,但是,被保证人的债务因汇票记载事项欠缺而无效的除外。”这体现了票据保证的从属性,被担保债务因为形式要件无效,保证也无效了。“第四十六条 票据的背书人、承兑人、保证人在票据上的签章不符合票据法以及《票据管理实施办法》规定的,其签章无效,但不影响人民法院对其他签章效力的认定。”这条规定,和《票据法》其实有冲突。如果承兑人或背书人的签章无效,而承兑人或背书人是被保证人时,即使承兑行为或背书行为因欠缺形式要件而无效,只要保证人签章符合法定要件,票据保证行为仍有可能有效,保证人仍有可能承担保证责任。这又强调了票据行为(包括票据保证)的独立性,哪怕是在形式要件无效的情况下。我国票据法理论中通说认为,票据行为独立性制度的适用,是以相关的票据行为在形式上为有效行为为前提的,也就是说,一个票据行为实质上的无效而非形式要件上的无效,才不影响其他票据行为的效力,如果一个票据行为在形式上无效,就不适用票据行为独立性制度。所以,就仍应采取被保证的票据债务因欠缺形式要件而无效时,限制票据行为独立性制度的适用、票据保证也无效的做法[1]。

《最高人民法院关于审理票据纠纷案件若干问题的规定》(2008年,“票据纠纷解释”)“第六十二条 保证人未在票据或者粘单上记载“保证”字样而另行签订保证合同或者保证条款的,不属于票据保证,人民法院应当适用《中华人民共和国担保法》的有关规定。”这个规定乍一看真好啊,说得很肯定。对于票据的保证,就算不进行票据保证背书,也没啥关系嘛,直接适用《担保法》,还是有效的,一句话:

这个好说,票据保证的特点,反过来就是合同保证的特点了,主要有:

多问个问题:针对票据的合同保证,所对应的主债权是什么?嗯,标准答案是C。不选C的朋友要注意了,你们的思想很危险。法院两种观点还真是都有过,但我们觉得,其中一种比较有代表性,而且理由充分:首先来看“(2018)鲁15民终3279号”(“聊城案”):

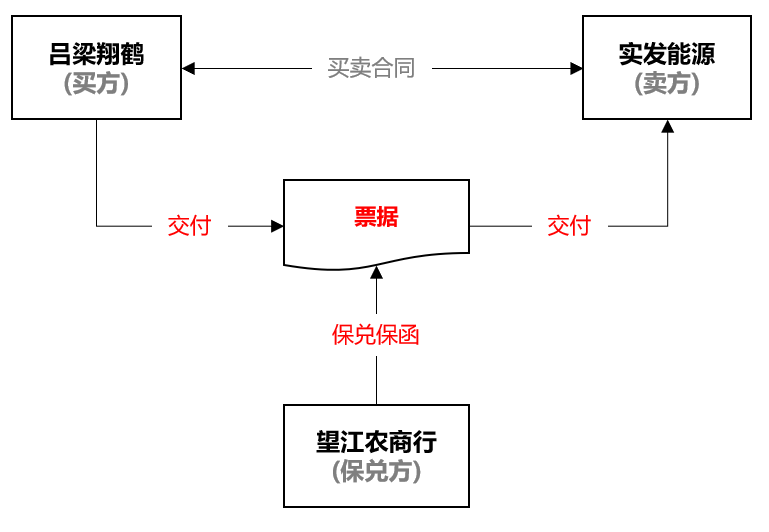

“我行自愿为上述商业承兑汇票提供保证担保……我行保证:在持票人持有的上述商业承兑汇票到期后,若出票人(承兑人)不能足额兑付票款时,将无条件地代为支付上述商业承兑汇票记载的全部款项。……保证范围为上述商业承兑汇票记载的承兑金额、因出票人(承兑人)违约产生的利息、罚息、损害赔偿金及持票人为实现债权而支出的一切费用(包括但不限于诉讼费、律师费、保全费、执行费、差旅费等)。”“望江农商行杨湾支行出具的《商业承兑汇票保兑保函》是否有效,望江农商行杨湾支行应否按照约定承担保证责任。实发能源公司与吕梁翔鹤公司在2015年8月26日签订的煤炭购销合同并未实际履行。”“本案系保证合同纠纷,对于望江农商行杨湾支行保证责任的承担,应当适用担保法有关规定。本案的主合同为付款人望江嘉源针织有限公司与收款人江西丰成实业有限公司之间的票据支付关系。”也就是说,聊城案中法院认定的主债权,是票据关系主债权。再来看“(2017)苏02民再35号”(“苏州案”):

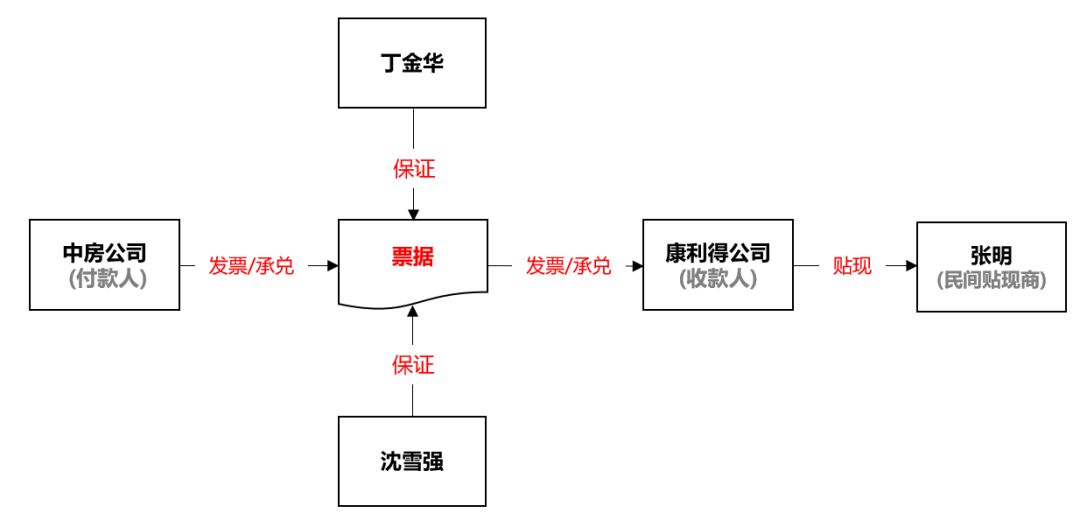

“本案的保证性质;如果保证成立,沈雪强、丁金华应承担保证责任的范围。”“保证是指保证人和债权人约定,当债务人不履行债务时,保证人按约履行债务或承担责任的行为。本案中,沈雪强、丁金华对十份商业承兑汇票的到期全额兑付进行担保,现付款人中房公司拒付上述承兑汇票,则应由沈雪强、丁金华承担保证责任。”也就是说,苏州案中原审法院的观点和聊城案一样,是票据关系主债权。“本案中的主合同是李某与被申请人张明之间的票据买卖,而李某与张明不是本案涉案商业承兑汇票的当事人,李某与张明间的票据流通不属票据法规定的合法流通,本质上是一种债权债务关系。该票据买卖并不违反法律禁止性规定,也没有证据证明该票据买卖存在其他无效的情形,故本案主合同应属有效。本案中的从合同为沈雪强、丁金华承诺对十份商业承兑汇票到期全额兑付进行的担保,该担保系沈雪强、丁金华自愿所为,且并不违反法律规定,应属有效。”“综上,原审判决沈雪强、丁金华应对票面金额承担保证责任不当,应予纠正。”但是,苏州案中的再审法院推翻了原审法院的观点,其认定的主债权,是原因关系主债权。值得注意的是,苏州案的特殊性在于,本身是个没有真实贸易背景的票据民间买卖(贴现)交易,而且担保文件的约定并不清晰。注释:

[1]参见《票据法学(第二版)》吕来明,北京大学出版社,2017年

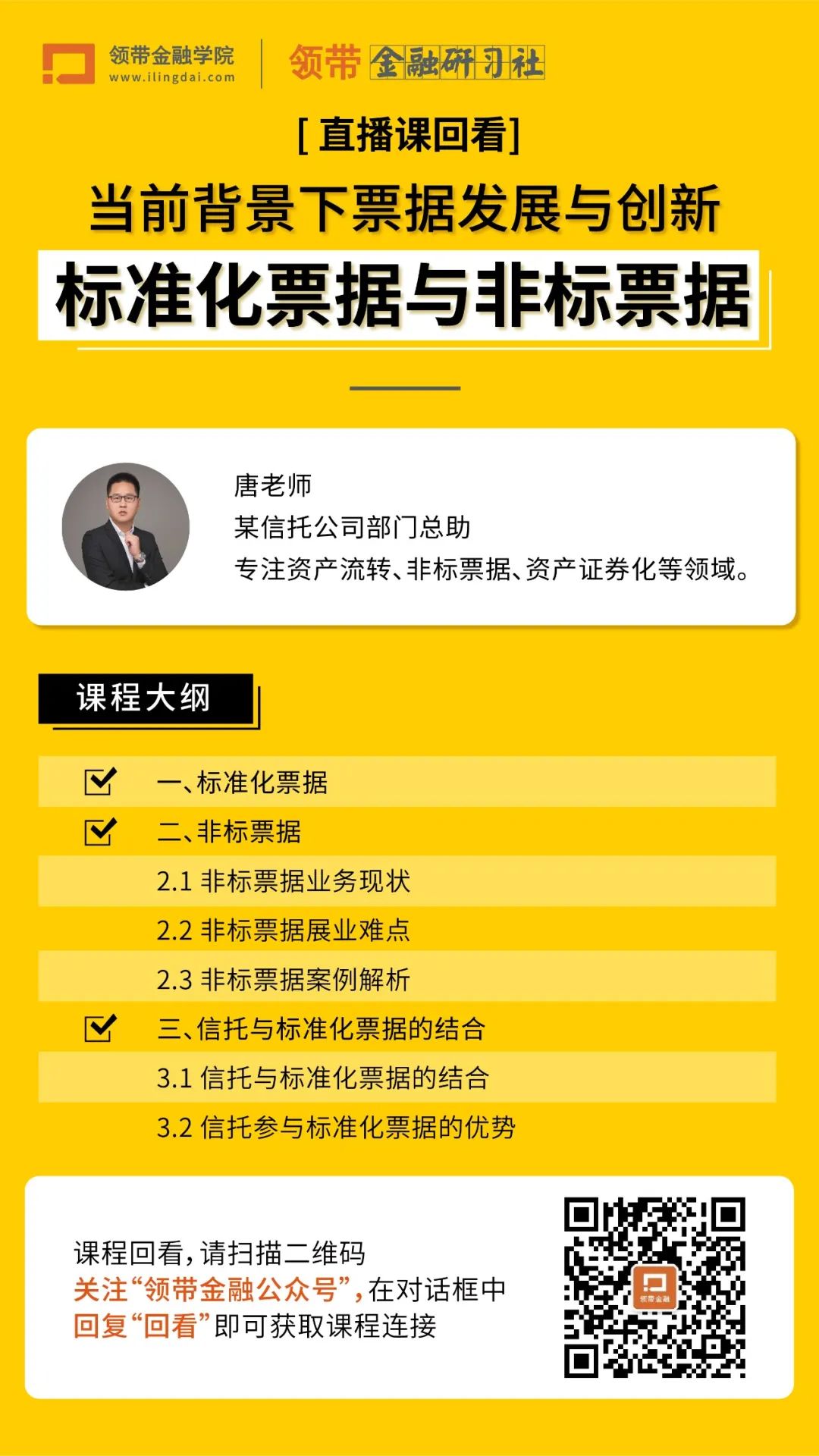

扫描下方二维码立刻回看直播课