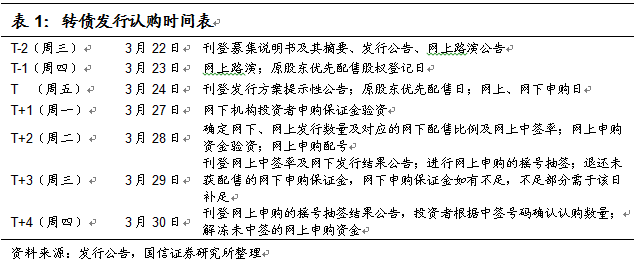

♫骆驼转债发行安排

♫骆驼转债主要条款及评价

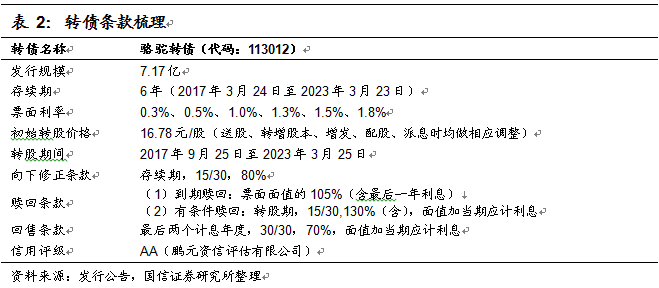

债底82.11元,面值对应YTM1.57%:

骆驼转债发行期限6年,未来六年的现金流为0.3、0.5、1.0、1.3、1.5、105元,按照中债2017年3月21日6年期AA企业债估值5.02%计算的纯债价值为82.11元,在存量市场上处于垫底水平。面值对应的YTM为1.57%,若上市价格超过109.6元,对应负的到期收益率水平。

A股股本摊薄幅度5.04%:

发行规模7.17亿元,假定以16.78元的初始转股价全部转股,对公司A股总股本的摊薄幅度约5.04%。

初始平价99.70元:

骆驼股份2017年3月21日收盘价为16.73元,初始转股价16.78元,接近当日收盘价,对应转股价值99.70元。

下修条款严格,回售保护中规中矩:

下修触发幅度是“80%”,是存量转债和交换债里最严格的;回售触发条件是“30/30,70%”。

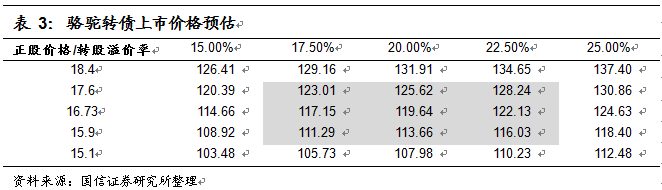

♫骆驼转债上市初期价格分析:预估在[115,125]区间,中枢120元

骆驼股份是是国内铅酸蓄电池龙头之一,产能2450万KVAH,市场占有率达到26%。近两年受铅价下行、行业征收4%产品消费税等影响,业绩下行。但几个因素可能助力其业绩拐点到来:(1)铅酸蓄电池产能扩张计划;(2)油耗标准愈发严格,公司近年研发的启停电池市场前景广阔;(3)转债募集资金布局动力锂电池和废铅回收,形成新的利润增长点;(4)铅价回升,促进经销商补库存,助力业绩回稳。

存量里规模接近的顺昌(概念也接近)、江南转债上市初期的估值均在30%以上,但考虑近期光大转债发行和供给上马速度加快,我们对其估值采取保守估计

,鉴于初始平价99.70元,预计上市初期价格在115-125元区间,中枢120元。

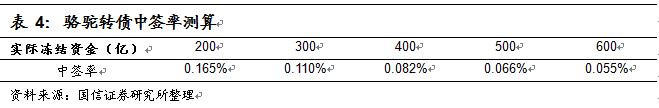

♫骆驼转债中签率分析:预估在[0.055%,0.165%]区间,中枢0.082%

骆驼股份控股股东和实际控制人是自然人,且前十大流通股股东以自然人为主,考虑到原股东配售的无风险套利机会,我们预计控股股东等原股东将积极配售,假设前三大股东配售,其余股东除证金公司外有一半选择配售,则配售规模约3.87亿元,剩余约3.30亿供网上和网下申购。

申购资金量方面,

光大转债的实际申购资金略低于我们的预期

,考虑到近期资金面较紧,且网下申购上限仅5000万,预计名义申购资金预估值为2000亿-6000亿,实际冻结资金200-600亿。因此,预估中签率在[0.055%,0.165%]区间,中枢0.082%。

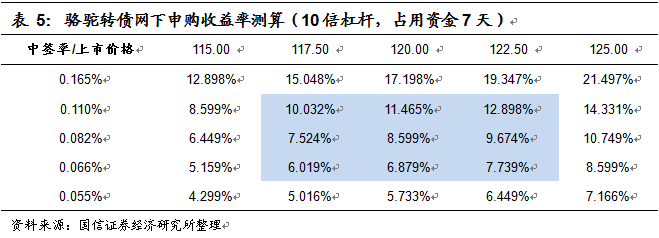

♫骆驼转债申购价值分析:7日年化收益率中性值为8.599%,但近期资金成本较高,打新筹码可得性变难

若按照上市价格120元,0.082%的中签率计算,网下申购的7日年化收益率为8.599%。但考虑到光大转债打新后,托管行出资意愿也不是很足,所以资金面偏紧,打新筹码可得性变难,且资金成本不低,是否覆盖成本具有较大不确定性。

♫正股分析

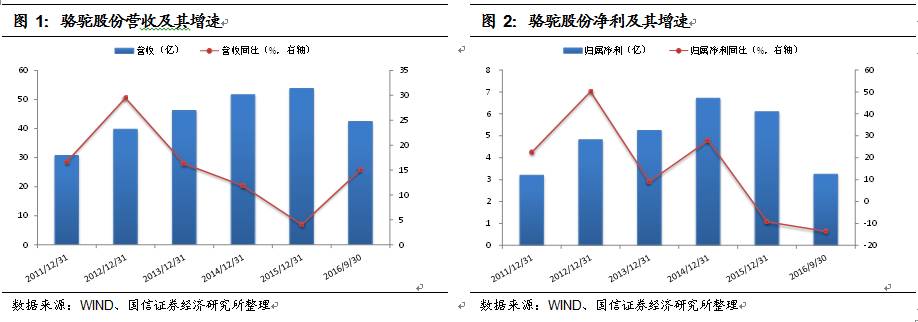

铅酸蓄电池龙头,近两年归属净利同比负增长:

骆驼股份是是国内最大的蓄电池制造公司之一,专业从事先进电池研发、生产、销售和回收。2015年受铅价下行、汽车产量增幅较低等因素影响,公司营收增速仅个位数增长,归属净利亦同比下滑9.20%;2016年受国家自2016年年初对铅蓄电池行业征收4%产品消费税的影响,前三季度归属净利同比下滑13.54%。

产能扩张+行业洗牌,龙头地位不断巩固:

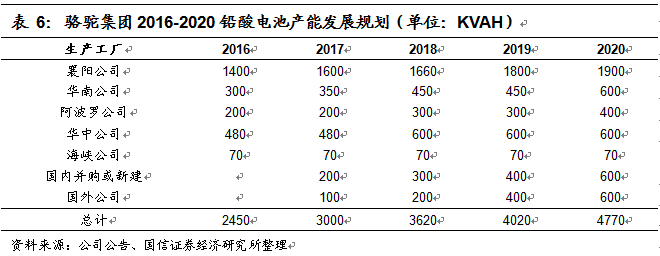

公司主要产品是汽车起动用铅酸蓄电池。2016年,公司铅酸蓄电池生产能力已达2450万KVAH,市场占有率达到26%,稳居行业第一。公司未来将坚持内涵式扩张和外延式扩张并举,力争至2020年形成4770万KVAH产能,相比2016年产能翻番,市场占有率达40%,稳居行业龙头。

2011年时我国汽车起动电池生产厂商近2000家,2016年年初以来,国家对铅蓄电池行业开始征收4%的产品消费税,有利于提高铅蓄电池行业进一步淘汰低效产能,提高行业集中度,长期来看利好龙头企业。

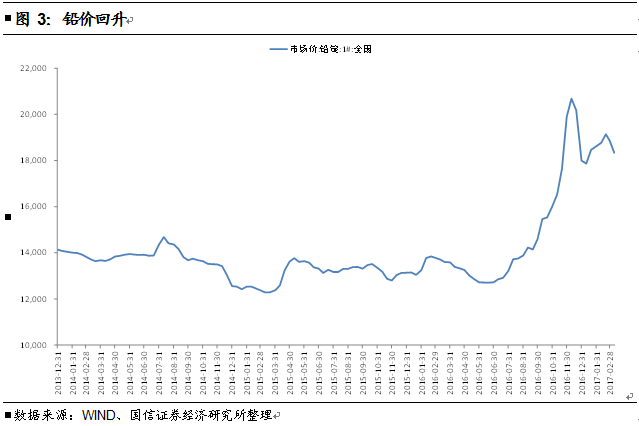

铅价回升,助力业绩回稳:

铅及铅合金作为铅酸蓄电池的主要原材料,占铅酸蓄电池生产成本的70%以上,铅价大幅波动,将直接影响铅酸蓄电池的生产成本。公司建立了铅价联动机制,即产品价格与铅价联动,根据铅价自动调节产品价格,如此公司的起动电池毛利率能维持在20%左右的稳定水平。2016年下半年以来,铅价大幅反弹,按国家统计局公布的铅锭价格算,反弹幅度超过40%。铅价的回升,将刺激经销商补库存,有利于公司出货量增加,助力2017年业绩回稳。

启停电池市场前景广阔: