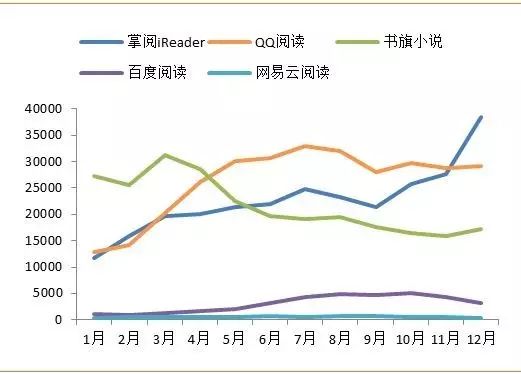

数字阅读流量入口改变,用户付费意愿进一步提升

16年我国数字阅读用户规模突破3亿,同比增长12.3%;市场规模120亿元,同比增长25%;头部公司代表阅文集团日付费人数接近250万,同比增长一倍左右。16年用户关注数字阅读最主要渠道是微信(57.8%),新浪微博(45%)与百度贴吧(44%)等新媒体渠道,相较于PC阅读时代以搜索为入口,移动阅读的入口已经改变。同时,政策版权保护、移动支付便利也提供了良好环境。除了阅文、掌阅等依赖顶级IP或者APP应用崛起为大型阅读平台,也给一批擅长流量运营的优质公司,如平治信息,留下成长机会,类比网游时代除了网易完美外,三七等页游公司崛起。

迎合行业浪潮,公司文字阅读平台爆发式成长,16年同比增长逾467倍

自15年下半年,公司先后推出了超阅小说、知阅小说、花生阅读、三更小说、灵书阅读等多个自有阅读平台。公司通过微信公众号、QQ空间等渠道导流,凭借精准内容定位,促使读者通过订阅或打赏进行付费。

根据业绩快报与一季报预告,预计自有阅读平台16年实现收入2.21亿,相比15年47.15万收入,实现了巨大的飞跃。17Q1预计受益于阅读平台流水提升与其他业务快速增长,盈利1526万元~1800万元,比上年同期增长67%-97%,环比16Q4增长18%~39%,自有阅读平台得持续验证,判断高成长至少跨越16-18年。

传统有声阅读持续增长,16年增速48%创近三年新高

公司作为综合性增值电信服务提供商,集内容、服务、运营支撑于一体,有声阅读产品突出,是咪咕传媒、中国联通阅读基地、天翼阅读最大的内容提供商之一。例如,作为咪咕传媒相声评书频道运营方,公司为其相声评书频道提供的内容时长占80%以上。

根据16年业绩快报,基于运营商业务(移动阅读、资讯服务等)合计收入2.48亿,相较于2015年同比增速达47.62%,创三年来新高(15/14/13yoy:35.5%/24%/33%)。

投资建议

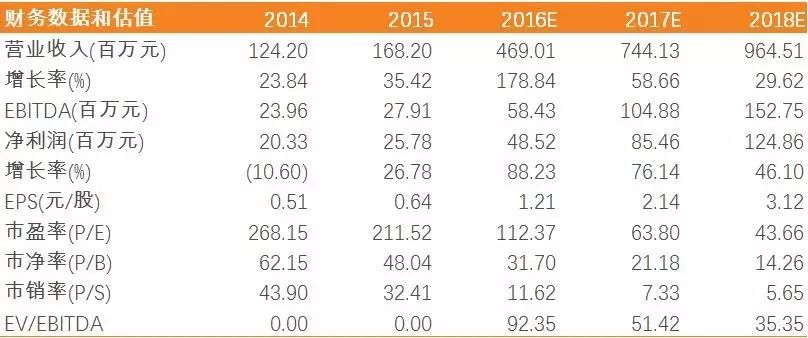

得益于传统业务较快增长,自有阅读平台收入与盈利能力双升。我们预计16~18年公司EPS有望达到1.21元/2.14元/3.12元,对应16~18年PE112/64/44。考虑到公司A股定位稀缺,自有平台存超预期增长可能性,有动力通过内生与外延进一步完善公司战略布局,根据可比公司中文在线估值85(wind一致预期),予以中期目标市值72.76亿,对应股价181.90元,首次覆盖,给予买入评级。

风险提示:政策风险;盗版影响公司收入;盈利能力未能如预期提升

具体详询宋雨翔 13127686783(手机/微信)

【文香思媒】为您推送市场、行业、公司的深度研究,敬请密切关注!

资料来源:wind,天风证券研究所

平治信息成立于2002年,2016年12月在创业板上市。移动阅读业务为目前公司着力发展推广的核心业务。主要是通过PC门户、WAP门户、APP终端、IVR等多种形式,为用户提供高品质的阅读服务。在2016年以前,公司主营业务为基于电信运营商体系提供的有声阅读服务(包括内容与运营),并保持稳定增长。2016年,公司自有阅读平台业务迅速崛起,收入贡献超过47%。

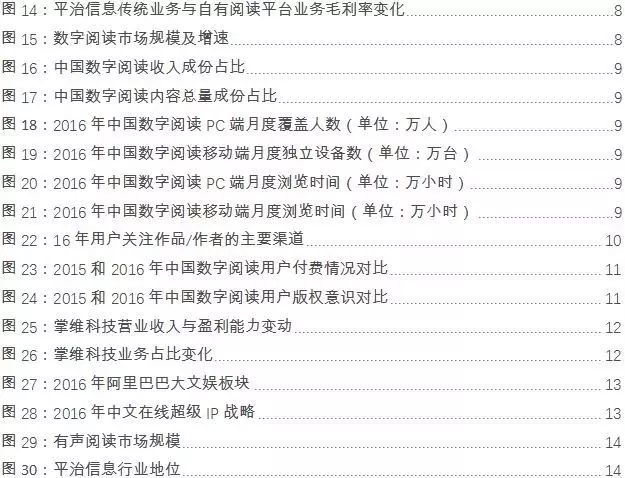

公司上市之后,董事长郭庆和张晖夫妻二人直接和间接控制公司42.55%,为公司第一大股东以及实际控制人。

图一:平治信息股权结构图

资料来源:公司公告,天风证券研究所

1.1. 自有阅读平台推动公司主营结构改变,16年财务数据迎拐点

根据公司公布的2016年业绩快报及一季度业绩快报:

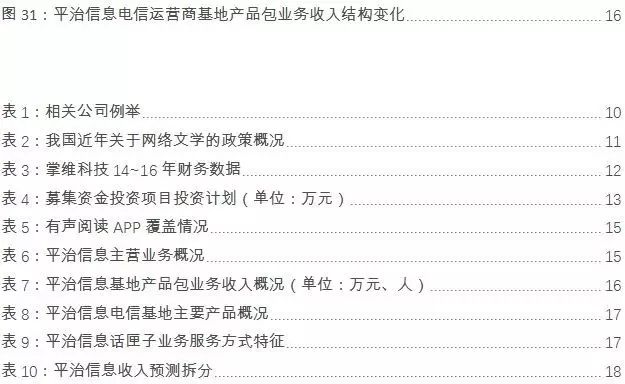

从财务历史沿革看:

-

近五年来,公司营收持续高速增长,2011年至2016年营收复合增长率为56.8%,由4957万升至4.69亿元,归母净利润复合增长率为66.1%,由384万上升到4852万元。

-

净利润在2014年发生了小幅波动,主要是因为公司运营商基地产品包业务中的点播业务快速增长,导致推广费用的增长,带来综合毛利率的下降8.2个百分点,至42.3%。

-

公司期间费用管理良好,管理费与销售费用所占比例逐年降低。

毛利润率方面,公司近年来毛利率逐步下降,从12年的56.2%逐渐下滑到2016年三季度的25.2%左右,净利润率下滑至12%,原因是:

-

公司12~14年的盈利能力的下滑主要是由于推广费用的增长。公司合作的运营商基地数量大幅增加,需要公司进行大力推广,导致市场推广费大幅增加2014年和2015年市场推广费用分别比上年增2071万元和3143万元,增长比率分别为47.16%和48.64%。

-

公司盈利能力在15年开始逐渐稳定,2016年两项数据下滑主要是因为2016年公司业务结构发生改变,自有阅读平台收入迅速提升,但根据16年半年报数据其毛利润率仅为22%,使得财务数据出现波动。

图2:2011-2016年平治信息营收状况变化

资料来源:公司公告,天风证券研究所

图3:2012-2016Q3年平治信息费用率变化

资料来源:公司公告,天风证券研究所

图4:平治信息2011-2016Q3毛利率以及净利润率变化

资料来源:公司公告,天风证券研究所

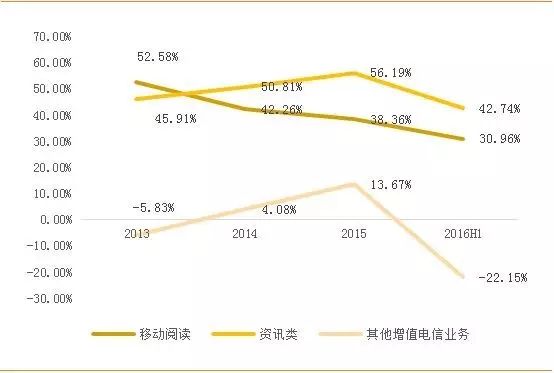

从公司业务结构看,平治信息主营业务包括

移动阅读业务、资讯类业务及其他增值电信业务

,其中移动阅读是公司最主要收入来源。

图5:平治信息2013~2016年收入结构变化趋势

资料来源:公司公告,天风证券研究所

图6:2013-2016H1平治信息各业务的毛利率变化

资料来源:公司公告,天风证券研究所

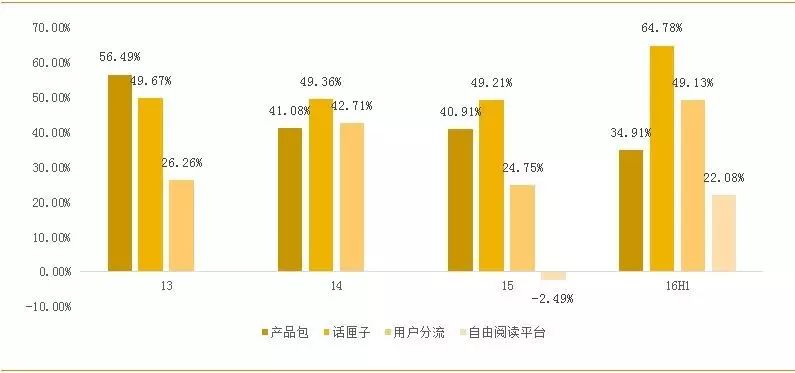

按照公司披露的产品划分方法,移动阅读产品分为电信运营商基地产品包业

务、话匣子业务、用户分流业务、自有阅读平台业务。

图7:平治信息移动阅读业务收入结构变化

资料来源:公司公告、天风证券研究所

2015年下半年公司大力发展自有阅读平台业务,自有阅读平台16年实现收入2.21亿,2016年上半年实现0.58亿,16年下半年/16年上半年环比增速达181%。16年全年收入相比15年的47.15万收入,实现了巨大的飞跃,同比增长逾467倍。

图8:平治信息移动阅读各业务毛利率水平

资料来源:公司公告,天风证券研究所

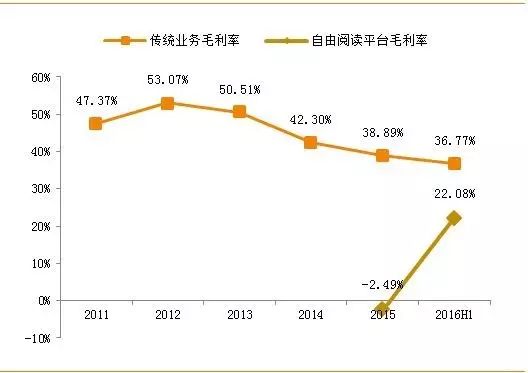

1.2. 传统业务毛利率趋稳,自有阅读平台毛利率具备提升空间

公司的分类方式是基于产品的形态。我们基于公司业务所处市场环境:

自2015年下半年,公司开始组建运营团队着力拓展自有阅读平台业务,先后推出了超阅小说、知阅小说、花生阅读、三更小说、灵书阅读等多个自有阅读平台。以花生阅读为例:

-

其流量来源主要是依靠于微信等新媒体和社交媒体导流。

-

用户可通过PC、WAP、客户端等多种产品形式访问平台。

-

小说内容定位清晰,女频言情小说居多。

-

内容来源丰富,有塔读等网站内容在其平台上进行分销,亦有自身采买内容。

-

小说分为有全免费、部分免费,其中用户在免费章节内容阅读完毕点击 VIP 章节时会引导用户进行充值,阅读付费章节时将从用户平台账户中扣除付费工具。目前按章收费的基本为5分钱/千字。此外,用户还可以通过付费礼物打赏的方式表达对心仪作品的喜爱。

图9:花生阅读微信导流

资料来源:公司公告,天风证券研究所

图10:花生阅读移动终端

资料来源:公司公告,天风证券研究所

图11:花生阅读小说VIP付费模式

资料来源:公司网站,天风证券研究所

图12:花生小说礼物打赏模式

资料来源:公司网站,天风证券研究所

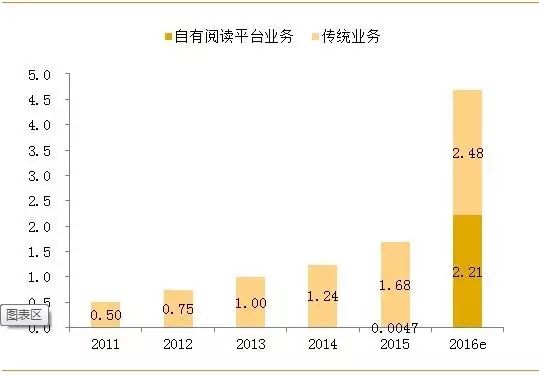

通过对传统业务与自有阅读平台的收入和毛利润分析,我们可以看到:

-

根据公司业绩快报,剔除自有阅读平台2.21亿,基于电信运营商业务(移动阅读、资讯服务等)合计取得收入2.48亿,相较于2015年同比增速达47.62%,创三年来新高(15/14/13yoy:35.5%/24%/33%)。

-

自有阅读平台由无至有,2016年收入2.21亿元,超出预期。

-

在毛利率方面,传统业务毛利率逐渐下降至16H1的36.77%并开始企稳,自有平台业务毛利由亏转盈,2016H1毛利率达到22.08%。

图13:平治信息传统业务与自有阅读平台业务收入变化

资料来源:wind,天风证券研究所

图14:平治信息传统业务与自有阅读平台业务毛利率变化

资料来源:wind,天风证券研究所

自有阅读平台:重视新媒体流量运营,迎移动阅读行业风口

2.1. 行业分析:数字阅读移动化浪潮中,入口发生改变

2.1.1. 数字阅读市场持续增长,移动化趋势显著

2016年我国数字阅读行业呈现以下特点:

-

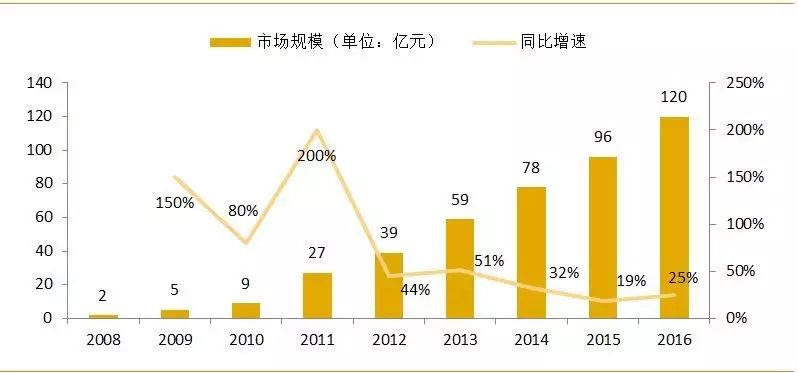

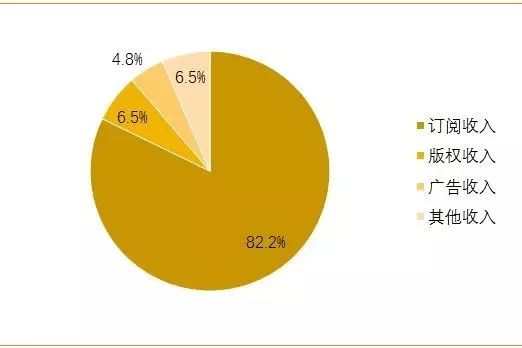

市场规模扩大,订阅收入是主力:根据国家新闻出版广电总局数字出版司司长、中国音像与数字出版协会副理事长张毅君在2017中国数字阅读大会上发布的《2016年度数字阅读白皮书》(下文简称:白皮书)显示:2016年,我国数字阅读用户规模突破3亿,同比增长12.3%;市场规模120亿元,同比增长25%。其中,订阅收入依然是主流,占行业整体收入的82.2%,版权收入占比达6.5%,较2015年提升一倍,广告收入占比4.8%。

-

原创内容占主导:白皮书还指出,2016年数字阅读内容总量较15年增长率达88.2%。其中,出版占比从2015年的31%下降为20.3%,原创占比从69%上升到79.7%。原创内容占比的提升是数字阅读质量提升的一个重要体现。

图15:数字阅读市场规模及增速

资料来源:咪咕阅读,《2016年度数字阅读白皮书》,天风证券研究所

图16:中国数字阅读收入成份占比

资料来源:《2016年度数字阅读白皮书》,天风证券研究所

图17:中国数字阅读内容总量成份占比

资料来源:《2016年度数字阅读白皮书》,天风证券研究所

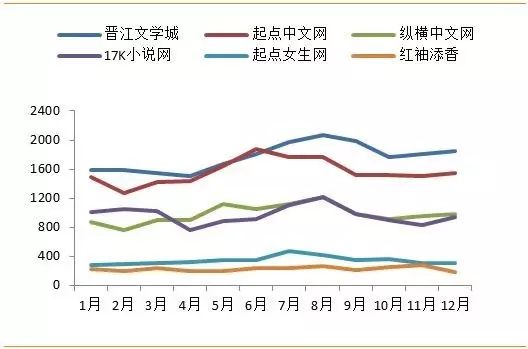

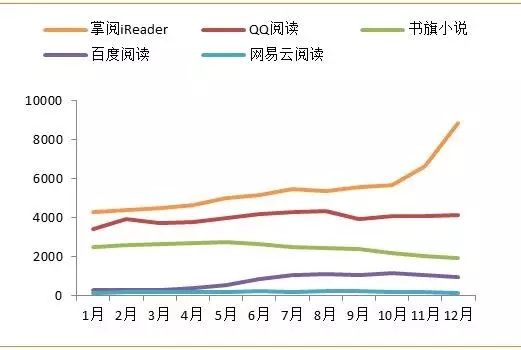

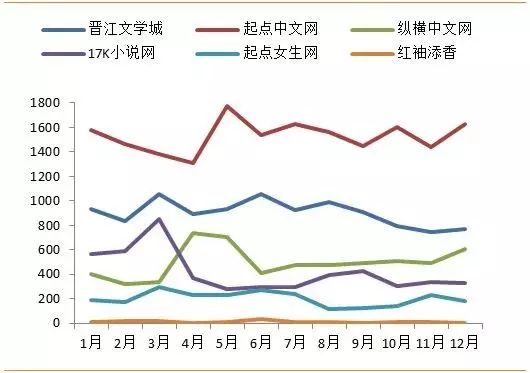

图18:16年数字阅读PC端月度覆盖人数(单位:万人)

资料来源:艾瑞咨询,天风证券研究所

图19:16年数字阅读移动端月度独立设备数(单位:万台)

资料来源:艾瑞咨询,天风证券研究所

图20:16年数字阅读PC端月度浏览时间(单位:万小时)

资料来源:艾瑞咨询,天风证券研究所

图21:16年数字阅读移动端月度浏览时间(单位:万小时)