9

月

27

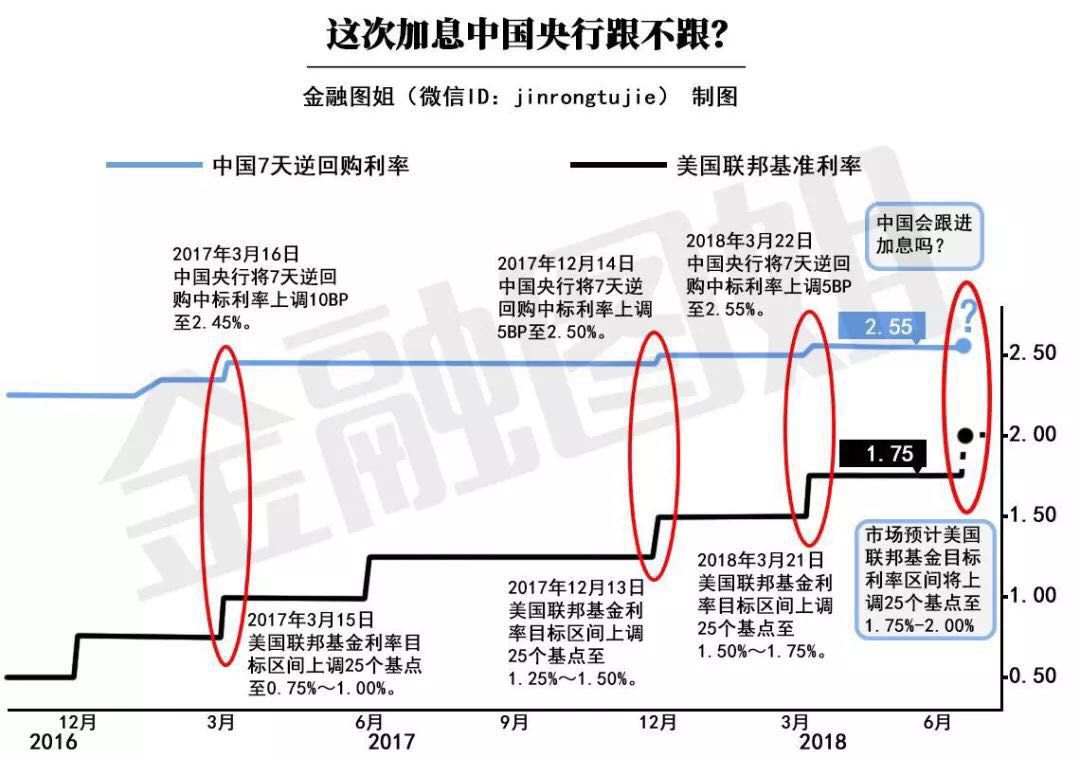

日,美联储宣布加息

25

个基点,举世瞩目!随即巴林王国、阿联酋、沙特以及中国香港同步跟进加息,但有意思的是中国央行却没有跟!

按照惯例,在美国加息后的同一天内,中国央行往往象征性或实质性地跟随,即一般上调逆回购或

MLF

利率

5

或

25

个基点。

今年

4

月份以来人民币贬值压力非常大,到目前为止人民币兑美元汇率跌幅超过

6000

点,市场预计

9

月份央行会跟随美国加息,对冲可能的资金外流,但结果却让人意外!

1

、逆回购或

MLF

利率的上调,虽然不是传统意义上的加息,但是目前它们的影响力和作用效果不可小觑!中国传统意义上的加息是上调存贷款基准利率,也就是商业银行

-

企业、居民之前的借钱利率,当央行确实某个利率,比如贷款利率是

4.9%

后,商业银行必须以这个为标准确立自己的利率水平。

2

、逆回购或

MLF

利率是央行

-

商业银行之间的借钱利率,当这个利率上调后,银行

-

银行同业之间的借钱利率往往会提高,最后反映到商业银行

-

企业、居民之间的借钱利率上。

2013

年

7

月

20

日开始,央行已经取消了金融机构贷款利率

0.7

倍的下限;同时

2015

年

10

月

24

日起,央行又放开一年期以上(不含一年期)定期存款的利率浮动上限。

也就是商业银行可以在央行设定的存贷基准利率基础上获得更大的调动空间,这样一来,

央行的存贷基准利率作用正在弱化,而逆回购或

MLF

利率影响力正在上升

,因为后者影响商业银行的成本,而当成本上升后银行必然将商业银行

-

企业、居民之间的借钱利率上调。

所以,中国目前的利率制度处在非常复杂的境地,一方面存在受央行管制的存贷款利率,另一方面还有完全市场化的货币市场利率,即银行

-

银行之间的借钱利率。我们称为

“

利率双轨制

”

。

利率双轨制存在的原因在于目前中国的利率正在进行市场化改革,即由上面的

“2”

向

“1”

过渡。今年

4

月份,新任央行行长易纲曾经表过态,(央行)的最佳策略是让这两个轨道的利率(存贷款利率和货币市场利率)逐渐统一,这就是央行要做的市场改革。

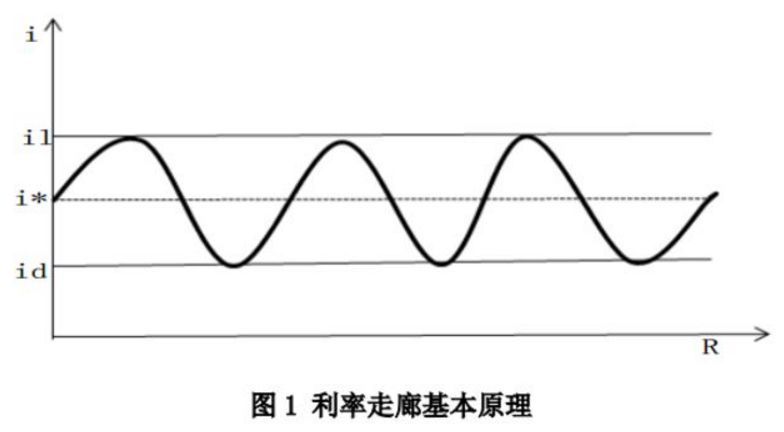

当

“2”

向

“1”

过渡完成的时候,中国的利率就会出现类似于美联储这样

“

利率走廊

”

模式,那么美联储的利率模式又是怎样呢?

我在

9

月

27

日

《重磅!美国宣布加息,全球市场震动!到底意味着什么?》

一文当中有过大概的介绍(微信公众号:小白读财经,可查看):

美联储旗下大约有

2000

多家会员银行,按照规定,各会员银行每吸收

100

块钱的存款必须上存一定比例的资金在美联储的存款账户里,其余的才能拿去贷款,我们假定是

5

元吧,那么这

5

元有什么作用呢?

比如某一天,美国突然爆发危机,大量的民众要求取款,由于剩余的

95

元已经拿去放贷,那么会员银行用什么来应对流动性危机?当然是在美联储账户里的

5

美元。

美联储加息本质上是通过提高美联储

-

商业银行之间的借钱利率,引导银行

-

银行同业之间借钱成本上升(联邦基金利率,美国的基准利率),然后抬高商业银行

-

企业、居民之间的借钱利率。

本次加息

25

个基点后,联邦基金目标利率区间上调为

2%-2.25%

,这是美国的基准的利率,也就是美国的基准利率是一个区间,而不是某个具体的点位。我们可以把它看成利率走廊,当这个走廊形成后银行

-

银行之间的借钱利率只能在这个上下限内波动(

2%-2.25%

)。

那么美联储是怎么做到的呢?

同样,美联储会设定一个美联储

-

商业银行之间的借钱利率上限和下限,

上限是

超额准备金利率

(IOER)

,下限是

隔夜逆回购利率

(ON RRP)

,这个上下限的利率水平和联邦基金目标利率区间的上下限基本是一致的(

2%-2.25%

),这样一来,美联储和商业银行之间的借钱成本就会锁定在

2%-2.25%

,而考虑到美联储是商业银行资金的主要供应方,当美联储和商业银行之间的借钱利率锁定后,商业银行与商业银行之间的联邦基金目标利率区间也会稳定在

2%-2.25%

。

如果上述过程还不能实现联邦基金利率控制在预定区间内,美联储还可以通过买卖国债的方式进行调整,美联储有个非常核心的部门叫做公开市场委员会,这个部门可以进行证券的买卖,与中国央行恰恰相反,美联储的逆回购是卖出国债,回收资金,正回购是买入国债,投放资金。

当银行

-

银行之间的借钱利率高于目标区间的时候,美联储会进行正回购,向市场投放资金,资金充裕后利率自然会降下来,反之,银行

-

银行之间的借钱利率低于目标区间,美联储会进行逆回购,收紧流动性,引导利率上升。

中国未来的利率市场也可能将形成这样的走廊模式,而这样的走势建立需要两个条件:

1、

要有一个基准利率来代替目前的存贷款基准利率,

这个基准利率必须是银行

-

银行之间的借钱利率,同时这个利率受到市场的广泛认可,且交易量够大,目前来说符合条件的可是银行间同业拆借利率。

2、

要有固定的上下限,

即银行间同业拆借利率最高的上浮区间和最低下调区间。这样商业银行与商业银行之间的借钱利率就会锁定在这个走廊内。这个上下限利率基本上就是央行

-

商业银行之间的借钱利率,期限不能太长,以使央行能更灵活调控。

A、

上限:

常备借贷便利利率,这个利率期限是

1-3

个月左右。目前一个月的利率是

3.90%

左右,

2018

年

8

月,央行对金融机构开展常备借贷便利操作共

7.9

亿元。

B

、下限:

超额准备金利率,超额准备金是商业银行存在央行多余的钱,可以随时支取,一般利息比较低,目前利率是

1.62%

左右。

3、

要设定一个宽度,

比如美国联邦利率区间是

2%-2.25%

,那么宽度就是

0.25%

,而中国是以常备借贷便利利率和超额准备金利率作为上下限的话,那么目标区间就是

1.62%-3.90%

左右。

按照这个原理,当

“

基准利率

”

触及走廊上限时,央行会用

SLF

利率锁定基准利不(银行间同业拆借利率)的升幅,同时通过降低央行-商业银行之间借钱成本方式引导基准利率下行。当

“

基准利率

”

触及走廊下限时,央行会用超额存款准备金利率锁定基准利率的降幅,同时提高央行-商业银行之间借钱成本方式引导基准利率。

目前的中国利率走廊模式并未完善,一方面确实出现了

“

常备借贷便利利率(上限)

-

基准利率(银行间同业拆借利率)

-

超额准备金利率(下限)的模型;另一方面,传统的银行存款基准利率模式也真实存在,只有当中国利率走廊模式进一步完善,功能进一步齐全时,央行宣布取消存贷款基准利率,同时宣布紧盯新的基准利率(比如银行间同业拆借利率)时,中国的利率市场化才可以完成。