更多、更及时的干货内容,请关注扑克投资家网站

来源 | 美期大研究,ID:mqdyjhello

编辑 | 扑克投资家,转载请注明出处

大商所铁矿石合约的交割制度有一定的特殊性,特别是对交割品品位和杂质含量的严格规定限制了能够进行交割的矿石量,对于受大型矿商和大贸易商双重垄断的矿石市场来说,符合交割要求的高品质资源往往垄断在少数供货商手中,这就使得矿石的交割制度天然有利于买方,在临近交割,基差回归的过程中容易发生行情异动。通过梳理近几年来05合约的交割情况和临近交割时的市场特点,我们推断出今年4月份,05合约不具备去年在临近交割时大幅拉涨的条件,加上近期现货市场成交不旺,报价有继续回落的趋势,近月合约基差修复的支撑力不足,预计矿石仍将继续走弱。

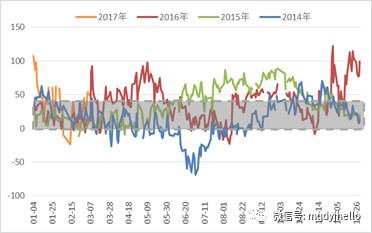

铁矿石是天然的贴水结构,除刚上市的一年出现过主力合约报价升水现货的情况外,此后极少出现升水情况,如果把50以内的波动作为基差波动的正常区间,超出50作为基差异动来看的话,2014、2015年异动分别仅出现了一次,而2016年起,基差波动明显加剧,全年分别在3、4月和年底出现了两次峰值,且基差一度突破了100。这与黑色系行情节奏加快有很大关系,期货的波动明显大于现货。

图1 2014年至今基差波动情况

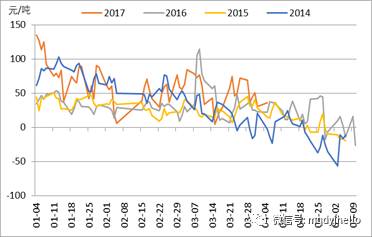

2016年后,不仅基差波动的节奏加快,季节性特征也被打乱,从2014、2015年的情况看,上半年基差波动基本较为平稳,波动幅度在20-30,而到“金九银十”基差会开始逐步增大,扩大至70-80,在年末又逐步回归至正常水平。而2016年除了“金九银十”之外,基差分别在4月和12月也出现了两次大幅波动,结合铁矿石的合约特点,即可发现2016年中,每当临近主力合约的交割月,基差均出现了明显扩大,这与去年铁矿石结构性矛盾突出,可供交割的高品资源紧张导致现货市场挺价有很大关系。2017年的4月能否重演去年基差异动的行情,首先要关注高品矿的货源和交割获利情况。

图2 基差波动的季节性特征

铁矿石上市以来,交割量持续增大,主力合约交割量多在20-30万吨,最大交割量出现在1601合约,达到161万吨。根据大商所的合约规则,60%以上品位的高品矿资源才能进行交割,品位在60%-62%之间的矿石,品位每下降0.1%,贴价1.5元/吨,品位在62%-65%之间的,每升高0.1%,升价1元/吨,品位高于65%以65%标准品计价。

杂质方面,对硅、铝、磷、硫几种元素的含量水平也有相应的折价规定。根据大商所的规定,澳巴主流矿中适宜交割的品种在交割中的升贴水情况如下表,单从升贴水情况看,西澳的PB粉、纽曼粉、麦克粉较为适宜交割,而巴西矿品位较高,交割对卖方不划算。高硅、高铝矿因为烧结性能不好,且对高炉伤害较大,钢厂不愿接货。

|

品位

|

杂质含量

|

升贴水

(元/吨)

|

|

PB粉

|

61.50%

|

二氧化硅:3.42%

三氧化二铝:2.16%

磷:0.074%

|

-7.5

|

|

纽曼粉

|

62.50%

|

二氧化硅:4.40%

三氧化二铝:2.31%

磷:0.081% 硫:0.015%

|

-7.5

|

|

麦克粉

|

62%

|

二氧化硅:3.44%

三氧化二铝:2.1%

磷:0.062% 硫:0.016%

|

0

|

|

吉布森粉

|

60.50%

|

二氧化硅:7.06%

三氧化二铝:3.03%

磷:0.02% 硫:0.141%

|

-25.5

|

|

巴粗

|

63.50%

|

二氧化硅:3.5%

三氧化二铝:1.3%

磷:0.04%

|

15

|

|

高硅巴粗

|

62.50%

|

二氧化硅:6.02%

三氧化二铝:1.03%

磷:0.036% 硫:0.015%

|

3

|

|

卡粉

|

65%

|

二氧化硅:1.55%

三氧化二铝:1.3%

磷:0.036%

|

30

|

表1 主要的可交割资源相关升贴水情况

连铁采用的现货提货单交割对触发交割的条件要求较为严格,交割流程中,买方先提意向,卖方响应并配对成功后才进入交割环节,交割结算价根据配对日当日的期货结算价确定,加上检验费、仓储费等费用,只有期货价格高于现货,卖方选择实际交割才有利可图。

对比近几年05合约临近交割的基差修复情况,一般从4月开始基差开始明显回落,四月中下旬基本转为平水,只有2016年的基差修复并不流畅,到四月下旬05合约仍贴水47元,进入交割月后才基本平水。目前PB粉青岛港现货价668元/吨,纽曼粉现货695元/吨,而05合约报价637元/吨,短期来看卖方没有交割的利润,但港口现货成交不佳,钢厂采购谨慎,后期现货还有松动的空间,四月1705合约的基差修复大概率通过期现下跌的途径实现。

图3 05合约临近交割的基差修复情况

交割能否顺利完成,除了与交割利润有关,还与交割资源是否充裕有关。若可交割资源货源充裕,现货市场卖方降价出货,进入交割月前,由于现货已处于低价,买方不愿进行交割而选择直接在现货市场采购,平仓离场或进行交割均对空头有利。若现货市场上高品矿资源较为紧张,现货市场价格持续上涨并稳定在高位,则进入交割月后期货涨幅扩大,交割对多头有利,尤其当高品矿货源紧张时,容易出现多逼空行情,由于空头缺少可交割的货源,只得被迫离场或违约。

近几年5、9合约的换月情况反映了春季主力移仓逐步延后的趋势,2014年主力移仓出现在3月4日,2015年为3月9日,2016年为3月21日,而今年主力合约也是在3月22日移仓至1709合约。但是结合现货资源的情况来看,可供交割的高品资源在2015年和2016年相对紧缺,2015年,钢厂、贸易商的经营压力促使他们更多选择低品矿控制成本,2016年,钢厂复苏带动了高品矿消费,激化了矿石的结构性矛盾。

可以看到,在高品矿紧缺的年份,主力移仓的进度就相对推后,在换月之前,05合约的减仓量一直较小,直到换月后才出现大幅减仓,说明高品矿缺乏对多头有较大优势,05合约临近交割也出现了一定幅度的上涨。但2017年并不具备出现这种行情的条件,在主力移仓前后,持仓量基本保持平稳下降,且目前在港口1.3亿吨的港存中,高品矿的占比有所提升,叠加钢厂采购谨慎,结构性矛盾大为缓解,港口可交割资源充裕,预计到5月交割期,05合约都不具备挺价的条件。

表2 5、9合约换月情况统计

点击

阅读原文

,

链接至

扑克投资家(puoke.com)

获取

更多、更及时的干货内容