衡量货币是宽松还是收紧,主要还是看利率,而不是看央行操作的货币数量。

无论是实体经济还是金融机构,对于货币的需求是在不断变化的,央行对于货币的供给也时多时少,所以我们不能习惯性的用央行操作数量的多少,来评判货币政策是放松还是收紧。

打个比方,

当市场需要

1

万亿资金的时候,央行投放了

8000

亿的天量,我们不能据此说央行投放很多,就叫宽松;

当市场需要

100

亿资金的时候,央行投放了

200

亿,也不能说投放的少,就叫收紧。

其实衡量货币的“松”和“紧”,就相当于去评判货币是相对过剩,还是相对稀缺。我们在衡量商品的稀缺性时,是通过价格来判断,价格贵的我们就说是相对稀缺的,价格便宜的就是相对过剩的。同样的道理,利率是货币的价格,利率高时我们说货币是相对稀缺的,利率低时说货币是相对过剩的。所以利率的走势才是衡量货币宽松与否的关键。

而且随着央行货币政策调控方式从数量型向价格型转变,利率变化对货币政策态度的指示意义会越来越强,我们应该逐步淡化对货币操作数量的关注。

货币政策的数量型调控是以货币数量为目标,利率调整仅仅是手段而已,例如我国过去每年根据经济增长目标来推算社融和

M2

的增长目标,然后为了实现这些目标去调整利率,这更多体现的还是一种数量调控的思维。

最近几年央行越来越强调货币政策向价格型调控转变,而价格型调控是以货币的价格——利率为调控目标,货币数量的操作仅仅是手段而已,例如央行通过公开市场操作的数量来影响银行间利率的走势,进而通过利率走廊影响实体经济融资的利率,都是这个思路。

从这个角度去理解的话,其实央行降不降准也没有以前那么重要。

因为降准仅仅是央行增加流动性供给的其中一种方式而已,而货币数量变化都是手段,资金价格才是目标,利率的升与降才是关注货币政策宽松与否的重要指标。

就像现在大家都非常关注美国联邦基金利率的变化,而很少有人去关注美联储向美国的银行间市场做了多少操作。

而最近几年央行越来越关注的利率指标是

DR007

,这个利率指标已经逐渐成为了央行公开市场操作的调控目标,也就是实际上的“政策利率”。

DR007

偏高的时候,央行会选择在公开市场多投放一些货币,利率偏低的时候会少投放一些。

所以这个利率指标的变动才是反映央行货币政策态度松紧的关键指标,央行在货币政策报告等公开信息中都多次提到了这一利率。

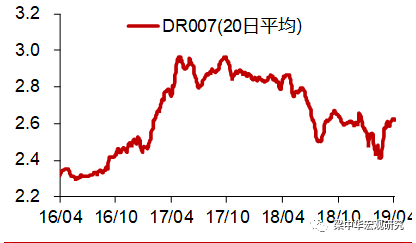

从

DR007

的走势来看,货币政策在

2016-2017

年间有所收紧。

收紧的原因也众所周知,主要是为了去杠杆。

央行当时锁短放长,减少公开市场的投放,甚至还几次提高公开市场的操作利率,导致金融市场的资金利率不断抬升,通过利率走廊的传导,实体经济的融资利率也不断提高。

但

2018

年二季度以来,

DR007

开始调头向下

,实体经济的贷款利率水平也逐渐停止上行,开始出现回落。

尽管

2018

年基础货币的数量没有太多增长,但央行四次降准释放流动性,引导资金利率下行。

这主要是经济下行压力不断增大后,央行货币政策态度开始有所转变,“去杠杆”慢慢变成了“稳杠杆”。

利率的回落表明,央行确实进行了货币层面的宽松。

图

表:

DR007

利率走势(

%

)

来源:

CEIC,中泰证券研究所

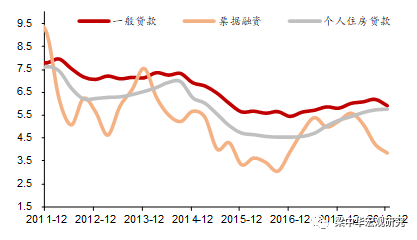

图表:

金融机构贷款加权平均利率(

%

)

来源:

CEIC,中泰证券研究所

但当“宽松”进行到去年

8

月的时候,央行态度略有变化。

当时

DR007

最低冲破了

2.3%

,于是央行在

8

月前两周完全停止了公开市场逆回购的货币投放,边际上开始收紧流动性,所以

DR007

利率又开始回升,并稳定在了

2.6%

附近。

而今年年初以来,随着降准等政策的落地,短期内投放的流动性又大量增加,一季度

DR007

利率再度下行,甚至再次突破了去年低点。

不过央行在降准之后,再度减少了公开市场的投放量,开始回笼流动性,资金利率又逐渐上行。

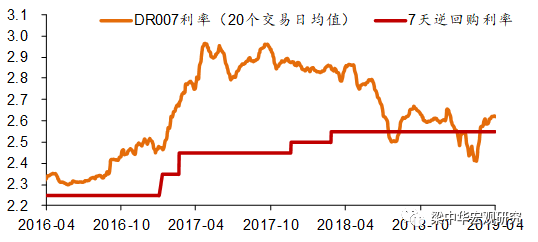

图表

:

DR007

利率两起两落(

%

)

来源:

CEIC,中泰证券研究所

DR007

利率的两波大幅回落并再度拉回,说明央行并无意银行间利率降得太低。

这一方面是因为本轮宽松的重点并不是短端利率,而是长端利率,也就是宽信用。

因为从

2017

年以来,受到资管新规规范的影响,金融机构对实体经济的信用创造受到很大冲击,

2018

年社融增速一路向下,实体经济的融资利率也居高不下。

信用环境偏紧,成为经济增速回落的重要原因。而宽信用的主要工作是疏通货币政策的传导机制,也就是在金融机构到实体经济这一环节上多下功夫,而不是仅仅增加对金融机构的资金投放,毕竟货币的创造更多还是依赖于信用的循环派生。

DR007

利率进一步下行的另一个约束是公开市场操作利率。

DR007

利率是存款类金融机构在银行间相互借钱的利率,而公开市场的操作利率是央行借钱给金融机构的利率。

如果金融市场的资金利率,比央行借钱给银行的利率还要低,那么银行是没有动机从央行拿钱的,那样央行通过公开市场操作影响市场利率的作用就难以发挥了。而在去年

8

月和今年的

1

季度,都出现了

DR007

利率“击穿”公开市场操作利率的情况,所以都被央行拉了回来。

所以如果央行要引导金融市场利率进一步下行的话,就必须在公开市场进行“降息”。

但从一季度经济数据回暖和央行近期的表态来看,似乎短期内这个发生的概率还比较低。

图表

:

DR007

利率连续两次跌破逆回购利率线(

%

)

来源:

CEIC,中泰证券研究所

货币层面来看,近期

DR007

的中枢仍在

2.6%

附近,尤其是

4

月

16

日跳升到

2.8%

的位置后,央行在

4

月

17

日重启了逆回购操作,开始投放资金。

说明

DR007

在

2.6%

附近,略高于公开市场操作利率,或许是央行合意的水平,偏离这个水平太多,央行都会增加或减少流动性投放,来维持利率的稳定。

从信用层面来说,

4

月

17

日的国常会提出要“抓紧建立对中小银行实行较低存款准备金率的政策框架”,并且“要将释放的增量资金用于民营和小微企业贷款”。

4

月

24

日央行年内第二次进行

TMLF

操作,说明宽信用政策仍会继续。

所以综合来考虑,货币利率已经降到了“平台”区间,短期内央行进一步引导下行的概率较低,但也不至于上行。而宽信用政策会继续,且更加注重结构,预计央行

TMLF

和定向降准操作会继续做。

我们认为央行更可能是一种“边走边看”的心态,宽松的步伐有所放缓,方式和节奏上有所调整,但还不至于收紧。

宽松仍会继续,短期债优于股

但往前看,经济依然有压力,而且政策节奏调整后,今年经济很可能出现前高后低的情况。

从内部来看,经济下行压力依然主要来自房地产市场。

棚改货币化政策是过去几年中小城市房地产火爆的主要原因,去年棚改超目标完成了

626

万套

。

而今年棚改目标只有

285

万套,相比去年

580

万套的目标直接腰斩,而且货币化的比例也在降低。

棚改刺激的减弱,势必会对中小城市房地产市场构成较大压力。

从高频数据来看,近期房地产市场改善比较大的主要是前期回调较多的核心城市,绝大部分中小城市改善并不多,且小城市销售跌幅仍大。如果房地产市场出现回落,势必会对工业经济、居民消费等诸多领域带来影响

。

图表: