这么多年,不管是对房价唱“空”还是唱“多”的经济学家,最终都变成了“死多头”。长期以往,不管房价如何疯涨,有房没房的,都认为房地产肯定没有见顶,房价是永远不会跌的,即使二三线跌,一线,超级都市,也不会跌,这已经成为共识。

而如果这时有人说“中国的房价已经到头了,资本无路可去”,没几个人会相信。也许,

在不久的未来,楼市或许真的就会成为继“股债汇”三杀之后的第四杀。

我们先来回顾一下双12那天历史罕见的“

股债汇三杀

”:

股市:

上证当日大跌2.47%,深圳成指暴跌4.51%,创业板指大跳水5.5%。沪深主板超过2500家公司下跌,超过170家公司跌停,创业板超过110支股票跌停,仅有14支股票上涨。而在之后的一个礼拜,股市显然没有更多的资金关注,指数一路承压下滑,目前仍在下跌之中。

债市:

10年期国债期货主力合约T1703盘中一度跌1.06%——对于一个固定收益的债券品种,这种跌幅,不亚于股票直接三个跌停板。最终该主力合约收报96.6850元,成交44,121手,创该合约有史以来最大单日跌幅。第二天,恐慌出现,所有国债期货全线跌停。

第三天,人民银行紧急开展MLF操作,债市有所稳定。

汇市:

人民币兑美元离岸价直接跌去120个基点,轻松再次突破6.90整数关口线,离新低咫尺之遥,而最新的美元兑人民币汇率已经为6.957,年内到7基本没什么悬念了。

“股债汇”三杀的惨况,在中国金融史上,从来没有出现过。

之所以会出现这样的极端情况,是因为中国整体的经济形势令市场堪忧。价格下跌,不外乎是供求关系出现了变化。

支撑股、债、汇,这三种金融商品提供的根本是什么?是资金。而他们在同一时间惨烈的下跌,只能说明资金在不假思索的逃离,简直到了疯狂的程度。

而这并不是Ending,除了股、债、汇,在中国市场,另外一个蓄水池,就是房地产。近年来,房价之所以可以涨得这么疯,主要是因为它的性质,已经不再是单纯用于居住的房子了,他的属性变了,现阶段中国的房地产行业,带有的更多的是,

投资属性。

换句话说,房子现在已经成为了准金融商品,从投资需求上来看,支撑房市和股债汇的根本没有差别,提供的都是资金。

这几年分析楼市的专家也好,经济学家也好,早已改口,现在市面上对房地产的分析,都不再是说哪里的房子好,适合居住,而都改口为哪里的房子适合投资。现在,有什么目的的人,会在雾霾极大的北京买一套房子呢,刚毕业的学生奋斗一辈子都买不起,能买的起的“高杠杆富豪”,是为了刚需吗?

12月9日,中共中央政治局召开会议,分析研究2017年经济工作。而这次会议再次提到要加快研究建立符合国情、适应市场规律的房地产平稳健康发展的长效机制。

有人对这个“长效机制”不以为意,因为他们认为,从2013年起每年都提长效机制,然而什么大动作都没出现,这第四次也还是不会带来巨大的转变。

显然,这个巴掌来的有快:12月14日的至16日,召开的中央经济工作会议再强调了住房问题:“

房子是用来住的,不是用来炒的

”,综合运用金融、土地、财税、投资、立法等手段加快研究建立符合国情、适应市场规律的基础性制度和长效机制,既抑制房地产泡沫,又防止大起大落。要在宏观上关注货币,微观信贷政策要支持合理自住购房,

严格限制信贷流向投资投机性购房。

金融

指的是信贷政策,

土地

指的是土地供应,

投资

是指带动中小城市的发展来疏解城市功能,

立法

就是运用法律手段来加强对住房和租赁市场的监管。

虽然国税总局的十三五规划中明确提到房地产税制仍然没有最终推行落实,但继“股债汇”三杀之后,连最稳定最值得信赖的国债都有人抛售,你真的无法确保资金不会从这准金融产品,房地产,开始撤离,一旦开始,这一定是第四杀。

房地产税被提出了很多年,是因为他太重要,他要承担太多后果,所以迟迟不能推行,而现在,房地产税的推出,确实已经迫在眉睫了。

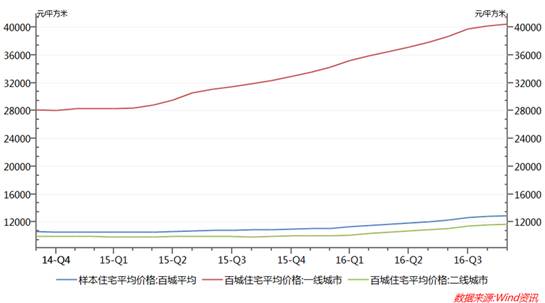

回头看看过去两年的房价,尤其是一线城市的房价, “一条红线上青天”。对国家而言,红透了的地产行业对GDP的促进作用不可否认,而中国人几代人养成的“买房”传统,促使所有人都对“房”,情有独钟,认为房子是家的标配。

而现在的状况如何?根据最新的数据显示,

深圳的房价收入比约为37倍

。一对夫妻37年的工资才够他们在深圳买一套房。如此的房价已经脱离了基本民生的范畴,“买房”这个原本应该是大众心理“标配”的事情,如今绝对变成了一样奢侈品,这不正常,但很不正常。

楼市调控讲了很多年,以往的楼市调控,一般以限购、限贷、限价这些短期政策为主,这类调控手段从可以及时有效地遏制住房价上涨的势头,但是并没有从根本上来调整市场的供需关系。

地王,高房价问题仍然反复出现,而为了保GDP增速,只要政策上稍有放松,以往的调控效果就打了水漂,地产行业出现的报复性反弹一次比一次高。如果再不能有效用短期调控政策限制不合理的房价,就需要推出房地产税,

用一个长期有效的方法来解决这个问题了。

从资本管制的角度来看,推房地产税也到了刻不容缓的地步。

2014年6月,我们国家的外汇储备是4万亿美元。而中国人民银行刚刚发布的数据显示,

截止到2016年11月末,我国的外汇储备为3.05万亿美元,较十月末又减少了691亿美元,这已经是连续5个月的下降。

外汇储备连续五个月下跌,我国资本外流的情况有多严峻也就不言而喻了。房地产是个聚集着大量人民币资产的金融商品,从去年股市的牛市结束之后,再加上

前段时间地产“去库存”,楼市交易火爆,大量资金进入楼市

,而这次股债汇三杀,资金已经感觉到恐惧,一定要从原本囤积的地方撤出来,再外流,我无法计算资金从房地产行业撤出的力度会有多大,到时候国家想要稳定汇率,付出的代价会有多少。但我知道的是,短痛会比长痛有效,房地产税,或许就是这副治疗短痛的药。

很多人认为不会推出房地产税的逻辑是:楼市的热度降下来,房企失去拿地的热情,对地方财政来说,打击不小。所以反过来推,国家不会让楼市的热度降下来,不会推出房地产税。这个理由看似很合理,但是房地产行业,如果在人们无法购买刚需的房子时,只能加杠杆,而最后金融风险愈演愈烈,地方财政就会好过了吗,如果继续放任下去,2008年美国次贷危机就是最好的前车之鉴。如果你不了解次贷危机,去看看电影《大空头》就明白了,一个国家的整体经济,政策指引,并不能按照简单的逻辑如此倒推的来执行。

该断则断,不断为患。房地产这一杀,是无法避免的,

虽然现在做金融工具投资的人越来越多,但是“股债汇”涉及到的金融投资者跟地产投资者相比还是少数,而房地产整体影响的行业也大的多。前面我们提到过,中国人对房是有情怀的,一般实现了一定的经济条件,首选就是买房。简单来说,懂股票的人,明显不如懂房子的多,更别说债和汇了。

中国自有住房率高达80%以上,美国是65%左右,中国整体不缺房子,缺的是大都市里的房子,中国业主拥有2套以上的人是20%,大部分拥有第二套的是改善房。如果我们的长效机制(房地产税)推出,

等于是从买房和卖方双向抽杠杆。

房地产税直接增加了房地产的持有成本,这样一来,那些“房哥”“房姐”们要么缴纳大量的税来继续持有这些社会资源,要么就进行房屋转让,而后面这个事件发生的概率更大,这样一来提高了房子的供给,自然价格也会下来。

之前在上海推行的房产税,由于只对新购且属于二套以上的住房进行征收,也就是说没有新购住房的话,过去买了多少房产都不追究,所以调控效果不明显。如果这次长效机制想要达到满意的效果,应该要先进行不动产登记,然后扣除人均免征面积,对其余总面积进行征税。

我们假设,老王在深圳利用杠杆炒房,目前有10套房,每套房子120平米,房屋的均价大约在7万元/平。一套房子的月租金收入约为7,000元,自住1套、租出去9套房子,(如果9套房全租出去,并且12月的租金收满的话)他一年能进账75.6万元。

假如现在推行了房产税,按照总房屋面积来收税,以上海市目前的征税标准来算的话(免征额为人均60平米、按住房市场交易价格的70%缴纳房产税,税率为0.6%),那么他每年需要缴纳的房产税为33.52万元。这样一来房租收益少了近一半。对于加杠杆的人,打击会不小。

以上还算是很温柔的征税方式。大家都知道,我们国家对居民收入采取的是阶梯式的征税方法,那么房产税是不是也有阶梯式征税的可能呢?试想一下,如果是按照人均60平米免征,人均60-120平米以0.6%来征税,人均120-180平米按0.8%来征税,人均180平米以上按1.2%来征税……那么再算下来的话,老王一年要纳税大约64.09万元,如果在深圳投资了9套房,一年只能给你带来不到10万的收入,你还会继续持有吗?

当长效机制推行后,市场上投资性的房子,因为收益甚至不超过银行利息,很多人会选择抛售,而大家都开始纷纷抛售的时候,你的房子又能卖给谁呢?

如果房价不涨、租金回报率又太低,那么房子的投资属性也就所剩无几了

,这样一来,明白人就不会加杠杆去买房了,这个杠杆,才能降下来。

多年以来,房地产的发展趋势都深深的被国家宏观政策所影响,国家降息,地产火爆,国家限贷,地产瞬间降温。但越是限制的事情,人们却总是趋之若鹜。这也侧面反映出,现实经济,并没有更好的投资点,而政策保底的房地产,至少看起来还稍微可靠点。但市场是不受任何主观影响的,股债汇三杀其实正是一个例子,市场总有那么一天无法忍受束缚的枷锁,资金和杠杆到了一定限度,总有自动调节的需要。

刚刚出炉的经济报告显示,地产行业的基调是抑制房地产泡沫,去除杠杆。现在还没有多少人预见长效机制(房地产税)会带来多大杀伤力,但是这避免不了的第四杀,不管是杀伤范围还是杀伤力度都会是超预期的。我们准备好了吗?

在动物世界中,某些动物有一种习惯,当遇见危险时,因为极度的恐惧和惊异,他们选择的不是立即逃脱,而是原地装死,希望用自己“呆若木鸡”的形态骗过掠食者。也有聪明的动物,时刻保持敏锐的嗅觉,矫若游龙,往往总能在危险临近之前就化解掉致命的一击,第一种动物逐渐被食物链淘汰,而第二种动物渐渐成为最后的王者。

所有的危机来临之前,总有化解的思路和办法,你是想“呆若木鸡”还是想“矫若游龙”呢?

格隆汇声明

:

格隆汇作为免费、开放、共享的海外投资研究交流平台,并未持有任何关联公司股票。转载本文,请务必注明来源“港股那点事”及作者。

格隆汇声明

:

格隆汇作为免费、开放、共享的海外投资研究交流平台,并未持有任何关联公司股票。转载本文,请务必注明来源“港股那点事”及作者。

利益声明: