主要观点总结

报告通过秩鼎公司提供的供应链数据,构建了行业供应链关联度、供应商动量因子和客户动量因子,并设计了行业轮动策略和指数增强策略。研究发现,行业间供应链关系随着数据量增长逐渐清晰,行业间供应链关联度可用供应关系数量和强度合成,具有稳定性。行业供应链动量因子相比行业动量因子具有更优的预测能力。分位数测试显示,供应链动量因子对行业组合有显著的区分度。行业轮动策略在供应商动量下获得显著超额收益,指数增强策略在沪深300和中证500指数成分股中增强效果显著。报告提示模型失效风险,不构成投资建议。

关键观点总结

关键观点1: 行业供应链关联度构建

通过供应关系数量和强度合成,发现行业间供应链关系随着数据量增长清晰,具有稳定性。

关键观点2: 行业供应链动量因子测试

行业供应链动量因子相比行业动量因子具有更优的预测能力,分位数测试显示显著区分度。

关键观点3: 行业轮动策略

基于供应商动量的行业轮动策略获得显著超额收益,优于客户动量策略。

关键观点4: 指数增强策略

基于供应商动量因子的指数增强策略在沪深300和中证500指数成分股中增强效果显著。

关键观点5: 风险提示

报告提示模型失效风险,不构成投资建议。

正文

本报告采用秩鼎公司提供的上市公司供应链数据为样本,根据公司供应链关系合成行业供应链关联度,并构建了行业供应商动量因子和客户动量因子,最后以此设计了行业轮动策略和指数增强策略,主要结论如下:

-

行业供应链关联度可采用公司之间的供应关系数量和供应关系强度进行合成。从时间序列角度,

随着数据量的快速增长,行业间供应链关系越来越清晰,且行业供应关系整体具有一定稳定性

;从截面角度,

各行业主体与其它大部分行业均存在供应链关系,但行业主体与自身的供应链关联度普遍更高

。

-

根据行业供应链关联度与历史动量,可以合成得到行业供应链动量因子。IC测试结果表明,

在100个交易日的中等长度窗口下,供应商动量因子和客户动量因子对行业未来收益率的预测能力要优于行业主体自身的动量因子

。

-

分位数测试结果表明,

供应商动量因子与客户动量因子对行业组合均具有明显的区分度

,从Top 组合到 Bottom 组合,年化收益率、夏普比率等回测指标呈现良好的线性递减趋势,与因子逻辑相符。

-

无论在样本内还是样本外区间,

基于供应商动量的行业轮动策略相对等权基准及行业动量策略均能够获得显著的超额收益

,策略表现亦优于客户动量的行业轮动策略。

-

供应商动量策略和客户动量策略对动量时间窗口参数的敏感性不高

,供应商动量策略具有收益更高、稳定性更强的特性。

-

基于供应商动量因子的指数增强策略在沪深300和中证500指数成分股中能够获得较好的增强效果

,年化超额收益率分别为8%和5.33%。

-

根据最新的行业供应链动量数据,我们分别对供应商动量与客户动量排名最高的部分行业进行了梳理。

风险提示:本报告结果通过历史数据统计、建模和测算完成,在政策、市场环境发生变化时模型存在失效的风险;本报告所提及个股或基金仅表示与相关主题有一定关联性,不构成任何投资建议。

在

《“蓝海启航”系列研究之五:基于供应链动量溢出效应的选股策略

》

中,我们采用不同的方法全面分析了上市公司之间的供应链关联关系,研究结果表明:供应链成员之间具有显著的基本面传导效应以及股价溢出效应,以此构建的量化选股策略在各类股票池中均获得了显著的超额收益。作为供应链投资研究系列的第二篇,本报告

将研究焦点放在行业层面,重点研究行业间是否也存在价格联动效应,并以此构建有效的行业轮动与指数增强策略

。

本报告将继续采用来自秩鼎公司的供应链数据为样本进行分析与研究

。秩鼎公司是国内领先的一家另类数据服务提供商,其核心团队来自全球领先的金融信息服务商 Thomson Reuters,是中国保险资产管理业协会成员、联合国责任投资原则 UN PRI 成员、Bloomberg 中国境内的首家另类数据提供商、ICE 洲际交易所合作伙伴。

秩鼎公司提供包括ESG指标、ESG风险事件、碳足迹、供应链、产品标准化、环境排放、专利等覆盖全市场的优质数据,同时提供了资产评估、组合分析、因子开发等投研工具,对 7,000 多家上市公司、20,000 多家发债企业和1,300,000 多家非公众企业进行实时跟踪和绩效分析。截至目前,秩鼎公司已通过 ISO9001 质量管理体系、ISO27001 信息安全管理体系、ISO20000 信息技术服务管理体系认证。

当前市面上供应链数据来源广泛,但大多指标合成构建的方式并不清晰,

对于大多数投资者而言,透明度是评价数据优劣的核心标准之一

。秩鼎采用人工智能以及自然语言处理等技术,以日度为频率,从各类公开披露信息如公司公告(定期报告、临时公告等)、第三方披露信息(审计报告、招中标公告等)获取公司供应链信息,并根据公司的实时股权比例设计股权穿透算法,在极高透明度下构建了公司供应链关联指标体系。最后,为保证数据质量及可溯性,所有数据均经过人工复核,并提供原始披露出处备查,具体流程如

图1

所示。

2、指标体系

供应链指标体系分为

全量数据

和

公司数据

两大类。全量数据基于产品、地域、事件类型等分类标准和重点行业供应链网络框架,提供了多维度的研究视角和应用场景如基本面分析、事件驱动分析和因子化分析等;公司数据方面,通过反向披露、股权穿透等方式,构建了可视化的供应链图谱和因子化的供应链关联度。

截至目前,供应链样本已覆盖 4,000+A 股,2,000+港股,100+美股,20,000+发债主体以及 1,300,000+非公众企业,数据穿透至全A股、港股和各发债主体,丰富多样的另类数据来源有助于更全面挖掘企业定量信息,为投资策略的构建打下坚实基础。具体如

图2

所示。

基于供应链全量数据,秩鼎利用

反向披露机制

追踪到每笔交易记录,在全市场发掘交易对手方披露的供应链信息。进一步,通过

股权穿透算法

精确解析企业背后的股权结构,将交易主体与交易对手方进行匹配,并基于实际交易金额和公司年度财务数据构建可视化的供应链图谱和因子化的供应链关联度。

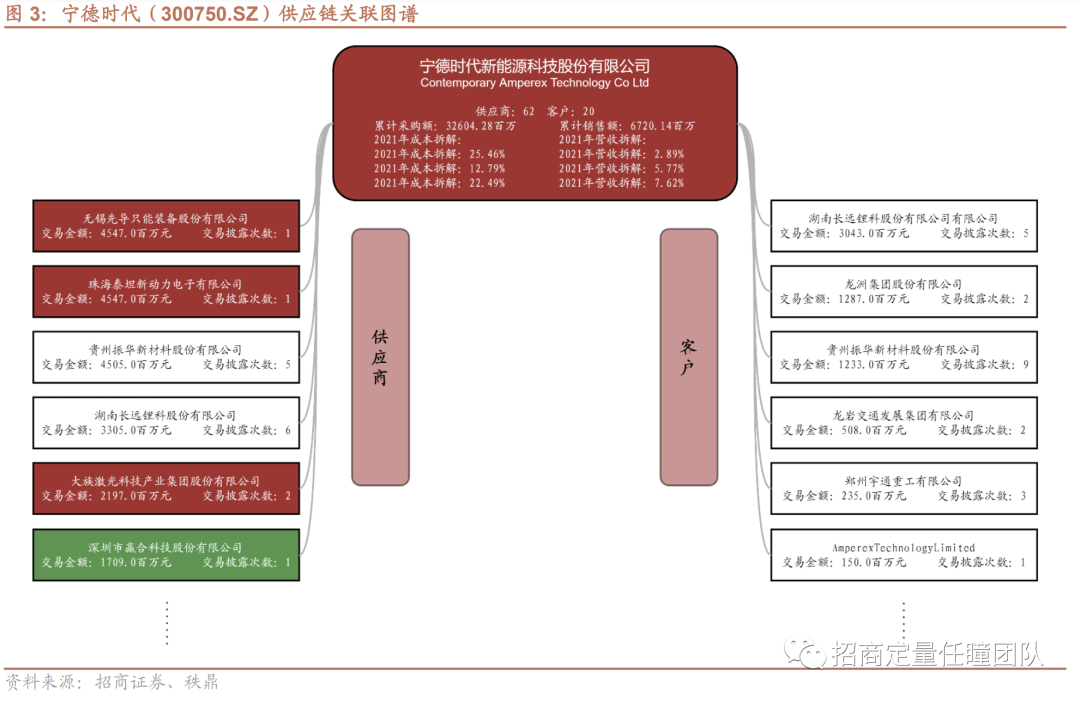

以

宁德时代(股票代码:300750.SZ)

作为示例,供应链关联图谱对宁德时代的供应商与客户关系进行了详尽梳理,并记录了公司主体及对手方公司之间的关键信息,具体如图3所示。在下一章中,我们将利用公司供应链关联图谱中记录的供应商数量、客户数量、交易金额、关联度等定量信息,基于中信一级行业分类标准将上市公司映射至对应的行业,并构建行业的供应链关联度,尝试将供应链相关的量化分析从公司层面提升至行业层面。

在上一篇报告

《“蓝海启航”系列研究之五:基于供应链动量溢出效应的选股策略》

中,我们介绍了个股供应链关联度的构建及应用。基于上述研究成果,本文利用个股的供应链关联图谱,从

供应关系数量

和

供应关系强度

两个不同的角度构建了基于中信一级行业的行业供应链关联度,时间区间为2017年12月31日至2022年5月31日,数据频率为季度。需要注意的是,由于供应链存在双向关系(供应商、客户),

限于篇幅,我们在本节中仅对供应商关联度的计算进行举例

。具体的合成方法如下:

我们对各行业之间的供应商数量进行计数,以供应商数量的多少来衡量该行业与其它行业供应关系的紧密程度,如

图4

所示。其中,公司b指向公司a的虚线表明公司b为公司a的供应商。通过统计可以得到,从行业B指向行业A的供应关系线共有两条,因此以行业A为主体与对手方行业B之间的供应商关联度为2;以此类推,行业A内部的供应关联度为1,以行业C为主体与对手方行业B之间的供应商关联度为1。

Ⅱ. 基于供应关系强度合成

上述计算方法是一种最简单的情形。然而在实际交易中,一家公司涉及的交易合同总金额越大,该公司在行业中具有越高的地位,如苹果产业链由苹果公司(APPL.O)作为中心主导,该公司对于行业间供应关系的影响系数理应更高。因此,我们采用另一种方式,

以合同总金额TCV(Total Contract Value)作为权重,为核心企业赋予更高的供应商关联度,再进一步计算行业间的关联性

,我们称之为以供应关系强度衡量的行业关联度。以图5为例,以行业A为主体与对手方行业B之间的供应商关联度为2*TCV_a;以此类推,行业A内部的供应关联度为1*TCV_a,以行业C为主体与对手方行业B之间的供应商关联度为1*TCV_c。

从时间序列的角度看,近年来行业间供应链关系正逐渐清晰

。我们以中信一级行业分类中的房地产、建材和机械行业之间的供应商关系的数据量变化作为示例,如

图6

和

图7

所示。从图中我们可以发现:近几年无论是以供应关系数量还是以供应关系强度衡量的行业关联度,相关的数据量均出现明显上升,供应链关系随着数据量的快速增长越来越清晰,我们认为主要的原因有以下两项:

-

一方面,近几年上市公司数量的增长速度较快,2018年末A股共有3600余只标的,而截止2022年5月31日,A股总股票数量已突破4700只。股票标的作为行业供应链的底层数据支撑,股票基数的扩大往往会使供应链相关数据出现成倍的增长。

-

另一方面,由于近年来上市公司对于各类信息披露的积极性在不断提高,同时披露对象的非匿名化趋势比较明显,亦使得供应链相关数据出现明显的增长。在较早的年份,上市公司往往不会在公司年报中披露重要供应商与客户的真实名称,通常以“供应商1”、“供应商2”等标识替代,这些匿名数据通常没办法纳入数据库中。而近两年披露非匿名化的趋势较为明显,越来越多公司把供应商和客户的真实名称写进年报中,极大地扩充了供应链数据的容量。

除此以外,我们还应看到,两类行业关联度之间也存在一定的差异。若以供应关系数量衡量行业关联度,截至2022年5月,房地产行业内部的供应商关联度显著高于其与外部行业的供应商关联度,数据偏离度较大;但若以供应关系强度进行衡量,房地产行业内部的供应商关联度和其与外部行业的供应商关联度较为均衡。

从截面角度看,行业供应链关联度呈现出覆盖度较广的特征

。我们展示了部分行业的关联度分布,如

表1

和

表2

所示。从表中我们可以发现:(1)整体而言,

各行业主体与其它大部分行业均存在供应链关系

,行业供应链覆盖度较广;(2)与上文的发现一致,按供应关系数量计算的行业关联度中,

行业主体与自身的供应链关联度普遍更高

。如表所示,在按供应关系数量计算的行业关联度中,基础化工行业与自身的关联度明显强于与其它行业的关联度;而在按供应强度计算的行业关联度中,基础化工行业与各行业的关联度则相对均衡。

我们认为,

由于以供应关系强度计算的行业关联度在逻辑上更为合理,且各行业与其它行业的供应链关联关系是本文更加关注的重点

。因此在下文中,我们选择以供应关系强度计算的行业关联度为核心,对行业供应链动量因子进行计算。

在计算得到行业间关联度后,我们对行业关联关系的稳定性进行了观察。同样以房地产行业为例,我们选取了与房地产关联度最高的五个行业,分别是

建筑、建材、房地产、机械、电力及公用事业

。其中,

房地产行业与建筑行业的关联度最强,关联度中枢稳定在0.4附近

,显著高于其它行业。整体而言,计算得到的行业供应关系较为稳定,在样本期内并未出现剧烈的波动。

供应链相关Alpha是一类重要的 Alpha 因子,其有效性已经在国内外学术研究中被广泛证实。Shahru(2010) 以 22个国家的上市公司作为样本,构建了客户行业收益指数指标,发现这一指标对供应商行业公司的收益率具有显著的预测作用。目前学术界关于供应链价格联动效应来源的研究主要分为三个部分:

通过物流传导的联动效应

、

通过成本/资金流传导的联动效应

和

通过信息流传导的联动效应

。

与物流相关的联动效应最典型的是Lee et al.(1997)关于牛鞭效应的研究以及Chen和Samroengraja(2000)等学者关于啤酒游戏的研究。牛鞭效应也可以称为“需求变异加速放大原理”,指的是市场需求在供应链传递的过程中由于无法有效地实现信息共享,使得信息扭曲,最终导致了需求信息出现逐级放大的波动,就像甩出去的赶牛鞭子,如

图9

所示。啤酒游戏则是牛鞭效应的一个具体实验,指的是由一群人分别扮演门店、经销商、生产商三类角色,彼此根据下游客户的需求来确定最优的产量。实验结果发现,从顾客需求到零售商、从批发商到制造商,需求变化和库存量被逐级放大,而且呈现出明显的滞后特征,最终导致供给量往不合理的方向变化。

供应链原材料成本的变化以及资金流的变动也会导致供应链价格联动效应的产生。一方面,当上游原材料成本发生变化时,由于短期价格黏性的普遍存在,行业间价格传递的过程往往伴随着一定的时滞。另一方面,Kiyotaki和Moore (1997)通过对供应链成员的借贷关系进行研究,发现公司资金流不良状况的存在同样会对供应链上其它成员的资金流产生影响,具体如

图10

所示。

最后,信息流相关的联动效应是指行业和公司在传递某些信息时,也间接传递了一些没有在信息中明确表示的信息,而这些信息会被投资人捕捉到,并反映在供应链其他行业和公司上。Jacobs和Singhal (2020)研究了大众汽车的排放丑闻对其供应商和客户的影响。结果表明,除了公司主体本身的股票暴跌以外,供应商和客户公司的股价也随之大跌。

供应链原材料成本的变化以及资金流的变动也会导致供应链价格联动效应的产生。一方面,当上游原材料成本发生变化时,由于短期价格黏性的普遍存在,行业间价格传递的过程往往伴随着一定的时滞。另一方面,Kiyotaki和Moore (1997)通过对供应链成员的借贷关系进行研究,发现公司资金流不良状况的存在同样会对供应链上其它成员的资金流产生影响,具体如

图10

所示。

最后,信息流相关的联动效应是指行业和公司在传递某些信息时,也间接传递了一些没有在信息中明确表示的信息,而这些信息会被投资人捕捉到,并反映在供应链其他行业和公司上。Jacobs和Singhal (2020)研究了大众汽车的排放丑闻对其供应商和客户的影响。结果表明,除了公司主体本身的股票暴跌以外,供应商和客户公司的股价也随之大跌。

可见,大量的研究结果均表明:

无论在公司层面还是行业层面,外部冲击除了对主体本身的价格产生连续且长久影响,其动量效应还会延续至供应链上下游行业和公司,对供应商与客户的证券价格产生影响

。在本系列的上一篇报告中,我们对股票层面的供应链动量效应进行了验证,本报告将研究焦点放在行业层面,重点研究行业供应链关联度是否存在明显的价格联动效益,尝试将其应用于行业的分析与选择中,并以此构建有效的行业轮动策略。

构建行业供应链动量因子所使用的核心数据为

行业供应链关联度

以及

中信一级行业指数收盘价

,因子频率为季度,时间区间为2017年12月31日至2022年5月31日。此外,由于供应链存在双向关系(供应商、客户),因此两类因子需要分别进行构建,具体的因子构建步骤如下:

在每季度末分别计算对手方行业的历史动量因子。为保证结果的可靠性,我们采用三种不同的方式对动量因子进行构建,分别为

传统动量

、

Rank动量

以及

Shift动量

。

-

传统动量:指过去N个交易日剔除最近20个交易日后,市场价格的涨跌幅;

-

Rank动量:指过去N个交易日剔除最近20个交易日后,日涨跌幅排名的均值;

-

Shift动量:即“位移/路程动量”,指过去N个交易日剔除最近20个交易日后,累计涨跌与每日涨跌绝对值之和的比值。

进一步,我们采用中信一级行业分类作为标准,以行业供应关联度为权重,按关联度加权的方式将对手方动量合成为行业主体的供应商/客户动量因子。具体的构建方法如下式所示:

为检验供应链动量与行业未来一季度收益率之间的相关性,我们在30个中信一级行业指数中对供应商动量、客户动量指标进行了 IC 测试。同时,我们分别对

不同的窗口期长度

、

不同类型行业关联度

、

不同类型动量指标

构建的因子进行了对比,以保证测试结果的可靠性。

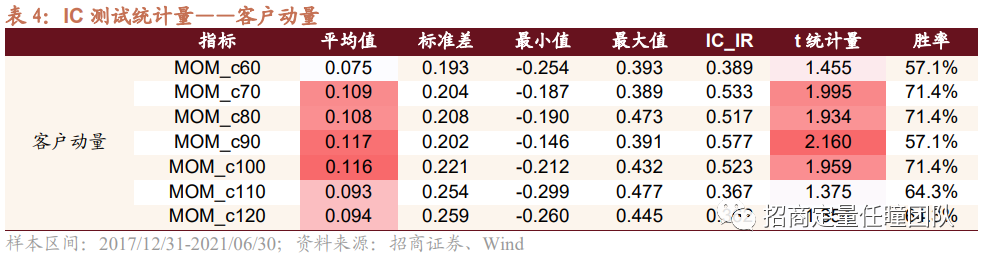

我们选择60个交易日至120个交易日的供应链动量因子进行测试,结果如

表3

和

表4

所示。从 IC 测试的结果我们可以看到:(1)无论是供应商动量还是客户动量,其与行业指数下季度收益率之间的相关性均显著为正;(2)

以70至100个交易日作为窗口期的因子效果最优,IC测试的t统计量均能够达到3以上,IC胜率达到70%以上

,其余窗口期的因子表现同样不俗,表明供应链动量因子在不同窗口期下均能获得较稳定的表现;(3)

相比之下,以100个交易日为窗口期构建的供应链动量因子综合表现较优

。供应商动量MOM_s100的IC均值为0.206,t统计量为3.456,IC胜率为85.7%;客户动量MOM_c100的IC均值为0.116,t统计量为1.959,IC胜率为71.4%。

根据上文的介绍,构建供应链动量因子所使用的行业关联度分为两种,分别是基于

供应关系数量

合成的行业关联度以及基于

供应关系强度

合成的行业关联度。因此,我们以100个交易日的窗口期为例,对使用不同类型行业关联度构建的供应链动量因子进行测试,结果如

表5

所示。从 IC 测试的结果我们可以看到:(1)

使用两类行业关联度构建的供应链动量因子均能获得较优秀的表现

,IC测试均在5%的置信水平下显著;(2)相比之下,

以供应关系强度合成的行业关联度效果更优

。我们认为:由于供应链成员存在公司规模、行业地位、交易合同金额上的差异,仅以供应关系数量衡量供应链关联度的大小并非最准确的方法。与之相比,

以合同总金额加权的供应链关联度更能体现供应链双方关系的强弱,并创造更多的增量信息

。

进一步,我们对上文所介绍的三类供应链动量因子进行对比测试,结果如表6所示。从 IC 测试的结果我们可以看到:(1)无论是传统动量、Rank动量还是Shift动量,供应链动量因子对行业下季度收益率均具有显著的预测能力;(2)

在供应商动量因子中

,三类动量因子的显著性从高到低分别为

传统动量>Shift动量>Rank动量

;

在客户动量因子中

,三类动量因子的显著性从高到低分别为

Rank动量>Shift动量>传统动量

。

在投资实践中,行业动量作为行业景气度的代表,常常被用于行业的筛选,最为常见的是20日动量与250日动量,大量的实践证明其具有较好的行业景气度筛选效果。基于前文的介绍我们可以得知,供应链动量因子是以对手方行业的动量来预测行业主体的未来收益,可能有投资者会提出一个疑问:供应商动量与行业主体自身的动量有何差异?

我们将供应链动量因子与行业主体动量因子进行对比后发现:从IC均值及其显著性看,

在100个交易日的中等长度窗口下,供应商动量因子和客户动量因子对行业未来收益率的预测能力要优于行业主体自身的动量因子

,如

表7

所示。其逻辑亦较好理解:(1)行业内部的信息传导速度较快,价格变化的滞后期相对较短,而行业间的价格滞后期相对更长;(2)供应商动量因子中既纳入了行业主体内部的供应链信息,同时也包含了行业主体与外部行业之间的供应链信息。因此与主体动量因子相比,供应链动量因子中包含的信息更加全面,具有一定的信息增量。

从IC测试的结果我们得知,供应商动量因子和客户动量因子与行业未来一季度收益率之间具有显著的相关性。为了测试指标实际选择行业的能力,我们分别根据过去100个交易日的供应商动量因子和客户动量因子将30个一级行业指数从小到大进行排序,均匀分为 5 组,并对每一组以等权的方式进行回测。调仓日期为每季度结束后的首个交易日,回测区间为 2018年1月至2021 年6月。

表8

和

图12

分别为供应商动量因子在一级行业里进行分位数测试的评价指标和净值曲线。其中,Top 组合是供应商动量最高的行业组合,Bottom组合为供应商动量最低的行业组合。可以发现:(1)

Top 组合整体表现最好,年化收益率和夏普比率分别为13.19%和0.416

,Bottom 组合的表现较差,年化收益率和夏普比率分别为-5.50%和-0.40

;(2)

从Top 组合到 Bottom 组合,年化收益率、年化超额收益率和夏普比率呈现良好的线性递减趋势

,表明 供应商动量越高的行业,回测表现越好,符合供应商动量因子的逻辑;(3)从净值曲线来看,表现最好的 Top 组合一直在最上方波动,表现最差的 Bottom 组合一直在最下方波动,各组合的净值曲线在整个样本内符合线性关系;

表9

和

图13

分别为客户动量因子在一级行业里进行分位数测试的评价指标和净值曲线。其中,Top 组合是客户动量最高的行业组合,Bottom组合为客户动量最低的行业组合。可以发现:(1)

Top 组合整体表现最好,年化收益率和夏普比率分别为8.37%和0.226

,Bottom 组合的表现最差,年化收益率和夏普比率分别为-7.23%和-0.481;(2)从Top组合到Bottom组合,年化收益率、年化超额收益率和夏普比率整体的区分度较好,表明客户动量越高的行业,回测表现越好,符合客户动量因子的逻辑;(3)从净值曲线来看,

表现最好的 Top 组合一直在最上方波动,各组合的净值曲线在整个样本内符合线性关系

;

根据上文的介绍,构建供应链动量因子所使用的行业关联度分为两种,分别是基于

供应关系数量

合成的行业关联度以及基于

供应关系强度

合成的行业关联度。因此,我们以100个交易日的窗口期为例,对使用不同类型行业关联度构建的供应链动量因子进行测试,结果如

表5

所示。从 IC 测试的结果我们可以看到:(1)

使用两类行业关联度构建的供应链动量因子均能获得较优秀的表现

,IC测试均在5%的置信水平下显著;(2)相比之下,

以供应关系强度合成的行业关联度效果更优

。我们认为:由于供应链成员存在公司规模、行业地位、交易合同金额上的差异,仅以供应关系数量衡量供应链关联度的大小并非最准确的方法。与之相比,

以合同总金额加权的供应链关联度更能体现供应链双方关系的强弱,并创造更多的增量信息

。

进一步,我们对上文所介绍的三类供应链动量因子进行对比测试,结果如表6所示。从 IC 测试的结果我们可以看到:(1)无论是传统动量、Rank动量还是Shift动量,供应链动量因子对行业下季度收益率均具有显著的预测能力;(2)

在供应商动量因子中

,三类动量因子的显著性从高到低分别为

传统动量>Shift动量>Rank动量

;

在客户动量因子中

,三类动量因子的显著性从高到低分别为

Rank动量>Shift动量>传统动量

。

在投资实践中,行业动量作为行业景气度的代表,常常被用于行业的筛选,最为常见的是20日动量与250日动量,大量的实践证明其具有较好的行业景气度筛选效果。基于前文的介绍我们可以得知,供应链动量因子是以对手方行业的动量来预测行业主体的未来收益,可能有投资者会提出一个疑问:供应商动量与行业主体自身的动量有何差异?

我们将供应链动量因子与行业主体动量因子进行对比后发现:从IC均值及其显著性看,

在100个交易日的中等长度窗口下,供应商动量因子和客户动量因子对行业未来收益率的预测能力要优于行业主体自身的动量因子

,如

表7

所示。其逻辑亦较好理解:(1)行业内部的信息传导速度较快,价格变化的滞后期相对较短,而行业间的价格滞后期相对更长;(2)供应商动量因子中既纳入了行业主体内部的供应链信息,同时也包含了行业主体与外部行业之间的供应链信息。因此与主体动量因子相比,供应链动量因子中包含的信息更加全面,具有一定的信息增量。

从IC测试的结果我们得知,供应商动量因子和客户动量因子与行业未来一季度收益率之间具有显著的相关性。为了测试指标实际选择行业的能力,我们分别根据过去100个交易日的供应商动量因子和客户动量因子将30个一级行业指数从小到大进行排序,均匀分为 5 组,并对每一组以等权的方式进行回测。调仓日期为每季度结束后的首个交易日,回测区间为 2018年1月至2021 年6月。

表8

和

图12

分别为供应商动量因子在一级行业里进行分位数测试的评价指标和净值曲线。其中,Top 组合是供应商动量最高的行业组合,Bottom组合为供应商动量最低的行业组合。可以发现:(1)

Top 组合整体表现最好,年化收益率和夏普比率分别为13.19%和0.416

,Bottom 组合的表现较差,年化收益率和夏普比率分别为-5.50%和-0.40

;(2)

从Top 组合到 Bottom 组合,年化收益率、年化超额收益率和夏普比率呈现良好的线性递减趋势

,表明 供应商动量越高的行业,回测表现越好,符合供应商动量因子的逻辑;(3)从净值曲线来看,表现最好的 Top 组合一直在最上方波动,表现最差的 Bottom 组合一直在最下方波动,各组合的净值曲线在整个样本内符合线性关系;

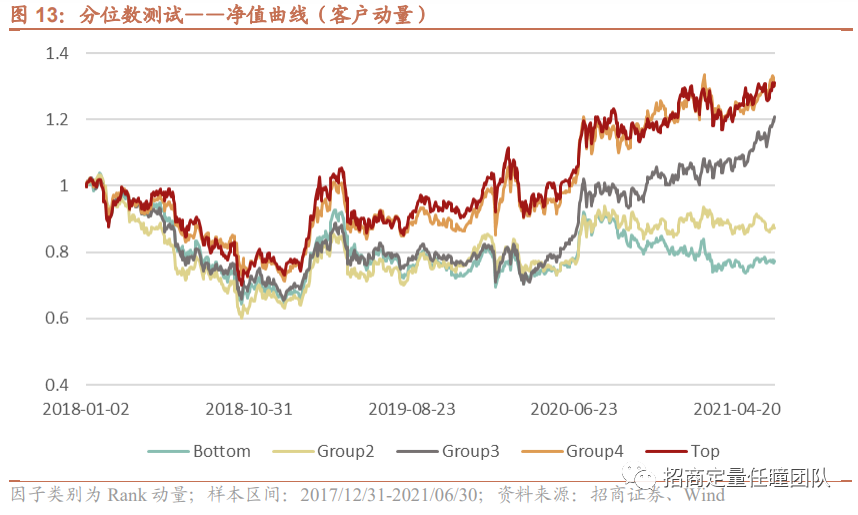

表9

和

图13

分别为客户动量因子在一级行业里进行分位数测试的评价指标和净值曲线。其中,Top 组合是客户动量最高的行业组合,Bottom组合为客户动量最低的行业组合。可以发现:(1)

Top 组合整体表现最好,年化收益率和夏普比率分别为8.37%和0.226

,Bottom 组合的表现最差,年化收益率和夏普比率分别为-7.23%和-0.481;(2)从Top组合到Bottom组合,年化收益率、年化超额收益率和夏普比率整体的区分度较好,表明客户动量越高的行业,回测表现越好,符合客户动量因子的逻辑;(3)从净值曲线来看,

表现最好的 Top 组合一直在最上方波动,各组合的净值曲线在整个样本内符合线性关系

;

基于前文对供应商动量因子和客户动量因子进行的测试,我们对两类因子筛选行业的能力有了初步的了解,为高供应链动量组合超额收益的来源找到了坚实的底层逻辑支撑。在本节中,我们将在中信一级行业里应用供应商动量因子和客户动量因子设计具体的行业轮动策略。需要注意的是,由于因子的构建过程涉及参数的选择,例如动量因子窗口长度、动量因子的类型等等。

因此,我们将样本按时间序列分割为样本内与样本外,根据样本内区间确定最优参数,并综合考察样本内外策略的综合表现

。策略的主要构建步骤如下:

-

根据样本内的区间设置选择最优参数,以行业供应链关联度为权重加权合成供应商/客户动量因子。其中,样本内区间为2018年1月4日至2021年6月30日;

-

分别根据供应商动量因子和客户动量因子从高到低进行排序,选择因子值最高的前5和前10个行业,以等权方式形成组合;

-

调仓日为每季度末下一个交易日,成交价为当天行业指数收盘点数,单边交易费用为 0.3%;

-

-

回测时间区间:2018年1月4日至2022年5月31日。

表10

、

图14

分别是在中信一级行业内,以供应商动量为核心构建的行业轮动策略回测指标及净值曲线。从中可知:(1)

供应商动量前五行业和前十行业形成的策略表现均显著优于基准指数

,其中,前五行业形成的组合表现最突出,年化收益率和 Sharpe 比率比率分别为13.93%和0.438,前十行业形成的组合表现稍逊,年化收益率与 Sharpe 比率分别为 9.46%和0.279;(2) 从净值走势来看,

供应商动量前五行业组合一直位于最上方,两个多头组合与基准指数具有较明显的区分度

,多空组合净值曲线呈稳定上升的趋势;(3)

无论在样本内还是样本外区间中,供应商动量多头组合仍然能够相对等权基准以及行业传统动量获得显著的超额收益,多空组合上升趋势明显

。

表11

、

图15

分别是在中信一级行业内,以客户动量为核心构建的行业轮动策略回测指标及净值曲线。从中可知:(1)

前五行业和前十行业形成的策略表现均显著优于基准指数

,其中,前五行业形成的组合表现最突出,年化收益率和 Sharpe 比率比率分别为7.43%和0.187,前十行业形成的组合表现稍逊,年化收益率与 Sharpe 比率分别为5.98%和0.132;(2) 从净值走势来看,

客户动量前五行业组合一直位于最上方,两个多头组合与基准指数具有较明显的区分度

,多空组合净值曲线呈稳定上升的趋势;(3)

客户动量前五行业在样本外区间的表现略差于供应商动量及行业动量

。

我们对计算两类因子所使用的时间窗口进行微调,以检验策略组合对参数的敏感性。结果如

图16

和

图17

所示,当对时间窗口进行微调时,供应商动量策略的年化收益中枢整体稳定在14%左右,客户动量策略的年化收益中枢整体稳定在8%左右。整体而言,

策略对动量时间窗口参数的敏感性不高,供应商动量策略具有收益更高、稳定性更强的特性

。

构建指数增强策略时,除了从自下而上角度筛选优质个股以获得高于基准指数的超额收益以外,还可以从自上而下的角度,通过对行业的筛选与轮动获得高于基准指数的超额收益。在本节中,我们将行业供应链动量因子应用于构建指数增强组合,通过高配优势行业、低配或规避弱势行业,进一步提升基准指数的业绩表现,具体构建步骤如下:

1)

计算行业间权重

。计算各行业

供应商动量因子

的标准化分数,作为基准指数的行业间权重;

2)

计算行业内个股权重

。计算调仓日个股流通市值占所属行业所有成分股总市值的比例,作为行业内的个股权重;

3)

权重调整

。指数权重每季度进行一次调整,调整实施时间为每季度末下一交易日;

4)

成交价为调仓日当天的股票后复权收盘价,单边交易费用为 0.3%,比较基准分别为沪深300指数(000300.SH)和中证500指数(000905.SH);

5)

回测时间区间:2018年1月4日至2022年5月31日。

表12

和

图18

分别是在沪深 300 指数历史成分股内,以行业供应商动量为核心构建的指数增强策略回测指标及净值曲线。从中可知:(1)

以行业供应商动量因子自上而下进行指数增强的策略表现突出,年化收益率和 Sharpe 比率分别为8.02%和0.236

,策略表现显著优于沪深300指数;(2)

多空组合的表现较好,年化收益率和Sharpe 比率分别为7.80%和0.662

;(3)从多头策略的净值走势来看,策略组合的净值曲线始终位于基准指数上方,与基准指数具有较明显的区分度,多空组合的净值曲线呈稳定上升的趋势,业绩表现稳健。

表13

和

图19

分别是在中证500指数历史成分股内,以行业供应商动量为核心构建的指数增强策略回测指标及净值曲线。从中可知:(1)

以行业供应商动量因子自上而下进行指数增强的策略表现突出,策略组合的年化收益率和 Sharpe 比率分别为4.18%和0.052