点击

金融行业网

,金融大拿、业内人士都在这里

今日微信号力荐

理财头条

licaitt

(长按红色字复制)

今日微信号力荐

理财头条

licaitt

(长按红色字复制)

来源:环球老虎财经(laohucaijing01)

作者:孙涵宇

导读:“年度奇案,多项数据刷新记录的浦发银行竟然要折价发行!定增方案备受质疑,浦发银行俨然成为其中小股东的众矢之的。一片哗然的背后,究竟有何不为人知的秘密。”

2016年3月22日,有报道称:“浦发银行将以14.16元/股,低于每股净资产值的价格增发。”消息一出,引起一片哗然!根据今年1月4日浦发银行披露的快报显示,2016年每股净资产为15.64元,以此测算,定增价远低于每股净资产,净资产折价率高达9.46%,创下历史新低!

“说轻一点是不厚道,说重一点就是耍流氓”。很多投资者这样评论浦发银行这一令人咋舌的行为。如果以最近20日均价计算,浦发的市场价为16.43元,增发的市价折价率也就高达13.82%;这意味着低价定增一旦实施,大股东将立刻获得23.77亿元的账面收益,同时,增发会摊薄老股东的每股收益和每股净资产,那么无论是按PE估值法还是PB估值法,都会拉低股价,使老股东利益面临损失。

而浦发银行却一再坚称,本次非公开发行定价原则符合相关法律法规规定,发行价格与公司二级市场股价基本接近,不存在任何损害中小股东利益的情形。很多持股股民都表示已被浦发银行深套,已被浦发银行伤透了心。

无独有偶,浦发银行公布2016年年报,其中显示每股净资产高达17.02元…目测只会有更多的股民“躺着中枪”。

折价定增 银行业史无前例

在监管趋严的政策背景下,破净增发难道是大势所趋?难道是银行业估值低的自带属性,酿成了这一让“老股民痛,大股东快”的苦果?

自2006年再融资制度实施以来,上市公司定增分为两类:一类为现金认购,由证监会发行部负责审核;第二类资产认购,由证监会上市部负责审核。浦发银行此次是现金认购,属于第一类。2006年至今,银行板块共完成17次定增,无一例定增是低于每股净资产发行。

其实,浦发并非为第一家碰到定增破净情况的银行,多家银行遇到如此情况,他们大都调高定增价,使折价发行变为溢价或平价发行,其中还有两家银行和浦发银行同属股份银行,分别是中信银行和平安银行。

2014年10月30日,中信银行发布增补预案,计划以4.84元/股的价格增发24.62亿股,募集资金119.18亿元。BUT,中信银行2014年的每股净资产为5.55元,如果以上文的价格增发,发行价格将低于每股净资产,净资产折价率会达到惊人的12.79%。神转折的是,中信银行最终将发行价格提高到5.55元/股,平价发行了呢。

对于调整发行价格的理由,中信银行淡定地给出了“综合考虑本行的实际状况和资本市场情况”的暖心回应。类似的情况,也发生在平安银行身上。2014年7月16日,平安银行计划以不低于9.34元/股的价格增发不超过10.71亿股。后经审计每股净资产为11.46元。如以预案价格发行,折价率将高达18.81%。但是,平安银行最后以竞价方式确定定增价为16.70元/股,破净增发终变成溢价发行。

平安银行这一市场化方式,减少了对老股东的稀释,成功实现了股东利益的最大化,一度被业内传为佳话。

反观浦发银行,面临相同的情况,却仍然坚持破净定增,而且在回复证监会“是否低于2016年每股净资产”问询时,竟回答:“高于2015年每股净资产”。如此张冠李戴,缺乏起码的诚恳态度,中小投资者如何能不伤心?

史上罕见 大幅折价定增

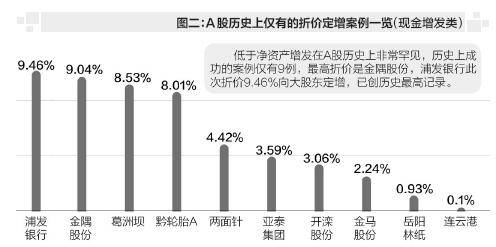

那9.46%的每股净资产折价率放到A股市场又会处于什么水平?

自2006年再融资制度实施以来,A股现金认购共计发生1528例,其中折价增发的情况总共发生9次,仅占0.59%,换言之,折价增发属于极端异常情况,在A股市场上实属罕见。

其中折价率最高为金隅股份,2014年3月21日以5.58元/股增发5.01亿股,折价率达到9.04%。

若浦发银行以14.16元/股的定增价发行,每股净资产折价率为9.46%,发行股数为10.47亿股,折价金额将达到惊人的15.5亿元,比历史上9家折价定增的案例加总还要多。这不仅创下银行板块的折价纪录,也创下了整个A股市场十多年现金定增历史的最高折价纪录,更创下了,更创下了A股市场折价金额的现金定增最高纪录!

与再融资新规背道而驰

中国证监会于今年2月17日发布再融资新规,最重磅的莫过于需按发行期首日为基准日定价,这有利于遏制一二级市场之间的价差,防止定增套利,进而保护二级市场投资者的利益。监管层强力推进市价定增的同时,浦发银行定增价不仅大幅低于市场价,而且远低于每股净资产,这明显有侵害二级市场投资者权益之嫌。

浦发银行作为一家大盘绩优蓝筹股,其总市值近3500亿元,每天交易非常活跃。从2015年至今的500多个交易日测算,平均每天交易金额超过20亿元。就是这样一家信誉度极佳、流动性极强、盈利能力极好、机构认可度极高的大蓝筹股,实在想不通为何需要大幅折价来融资,甚至是以远低于每股净资产的价格来扩股,因为这样的融资方式将使老股东利益面临伤害。