【浙商 交运】南方航空(600029)17年3季报点评

公司发布17年3季报,17年前三季度,公司实现营业收入961.23亿元,同比增长10.93%;归母净利润70.50亿元,同比增长9.46%。三季度单季,公司实现营业收入358.04亿元,同比增长9.92%;归母净利润42.82亿元,同比增长29.40%。

三季度单季,公司实现营业收入358.04亿元,同比增长9.92%,其中ASK同比增长8.89%,客座率同比增长0.6个百分点,因此我们估算整体客公里收益同比微幅上涨。9月客座率80.49%,同比下降3.36个百分点,主要原因是极端天气影响航班正常率,导致航空出行需求减少。

三季度单季,公司实现营业成本280.68亿元,同比增长10.28%,毛利率21.61%,同比下降0.26个百分点。除去运力增长之外,航油采购价格上涨以及民航局上调起降费收费标准是营业成本增长的主要原因。

三季度单季,财务费用6500万元,同比减少10.06亿元,同比大幅下降93.93%,主要原因来自汇兑收益,今年三季度人民币对美元升值约2.1%,而去年同期人民币对美元小幅贬值。销售费用17.48亿元,同比增长2.94%;管理费用8.20亿元,同比下降2.73%,规模效应明显。

4

国内线收益水平有望提升,国际线供需关系改善,维持“买入”评级

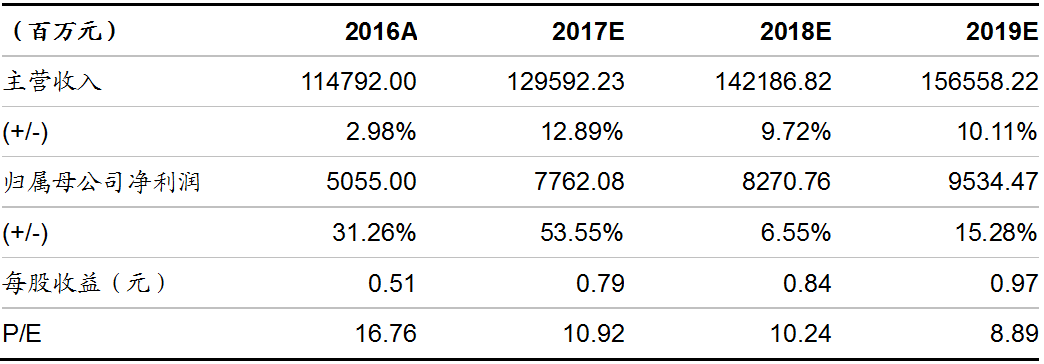

预计17-19年,公司归属母公司所有者净利润分别为77.62亿元、82.71亿元和95.34亿元,同比增速分别为53.55%、6.55%和15.28%。广州和乌鲁木齐枢纽分别在欧洲-大洋洲中转航线和丝绸之路经济带上具有地缘优势,北京新机场将于19年投产,成为公司提升区域竞争力的重大机遇。国内线客座率稳步提升,期待积极的收益管理下,未来将出现量价齐升;国际线供需关系不断改善;油价和汇率预期趋稳,维持“买入”评级。

航空安全风险;经济周期风险;油价和汇率波动风险;政策变化风险。

财务摘要