来源:阿尔法工厂

春节的脚步越来越近,VC互联网分析频道(微信号:qianhaoapp)除了祝大家除夕快乐,阖家幸福,鸡年大吉以外还为大家准备了一份新春的大红包:送大家投资方法论,祝大家新年赚大钱!

自80年代以来,价值投资一直是学术研究人员和实践者们热议的课题。什么是价值投资?简单来说,股票的价值会根据市场和宏观经济变化而波动,由于市场非理性往往会造成股票的市场价格偏离公司的内在价值,而投资人通过购买价值被低估的股票,以期股票的价格随着市场估值重估回升带来额外的投资回报的这种投资形式,就是价值投资。

在实践中,涌现出了很多的价值投资大师。早在20年代,被巴菲特奉为精神导师的本杰明格雷厄姆,其投资理念就是寻找价值被低估并且公司利润不错的多个股票,通过相对分散的投资,以期在控制风险的前提下,获得超额收益。

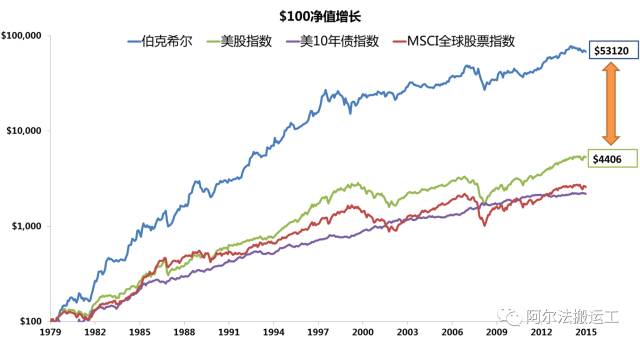

而被誉为格雷厄姆投资理念最牛叉的实践者,股神巴菲特,则通过大量的财务分析和管理层调研,寻找价值被绝对低估的少数几个股票,买入并且坚决长期持有。股神巴菲特所控制的上市公司伯克希尔的股票回报率,在过去的36年间,取得了惊人的年化近20%的回报率,同期标普500年化回报8.5%,0.76的夏普比率也是标普500同期 (0.39)的近2倍多。实际表现如下图所示。

这么牛叉的回报率和风险调整后收益,跑赢了美国同期几乎所有的存在超过30年的股票和基金,让人望尘莫及。

但现实总是骨感的,市场上的股神只能有一个。巴菲特的很多投资做法,不是普通投资人能实现的,比如与管理层深度交流,通过保险公司进行避税,兼并重组来挖掘更深的公司价值等等。

那么普通的投资人来,如何能自己动手,根据股神的理念做价值投资呢?

价值投资的核心就是对股票进行估值,判断股票市场价值是否被低估。对于价值投资者,首先需要做的是寻找较好的估值指标。而一说到估值指标,大家最常谈论的就是P/E, P/B这两个。比如,P/E高的就是成长股,P/E低的就是价值股,同理P/B。那么我们通过P/E或者P/B来选美股,能获得如何的收益呢?是价值股涨的好,还是成长股涨的好?一年能涨50%?能亏30%?另外,不管是在实践领域还是学术领域中,还有很多其它的估值指标,这些指标都有什么不一样的地方? 到底这些指标孰好孰坏?哪些估值指标能够较好地选出价值股? 这些问题都是困扰着价值投资实践者的实际问题。然而,我们并没有看到一篇完整的文章,通过真实的历史数据来为这些问题提供答案。

为了回答这些问题,我们从众多的分析报告和学术论文中,选取了6种最常用的估值指标。我们将围绕着这6个估值指标,使用美国股票市场过去45年的公司财务数据,用量化的手段,进行价值股选股的历史回测。

历史回测的意义在于,在一个系统性的框架内,比如在每年的某一个时点上,将市场上所有可投资的股票扔进一个大的股票池,通过不同的估值指标,动态选择去判断哪些股票是便宜的,哪些股票是昂贵的,然后买入价值股,持有一定的时间,看由这些价值股组成的一篮子股票是否会长期优于成长股或者市场的同期表现。 并不是拍脑袋式的一味去买各种新闻和各路股票神仙口中所谓低估值的银行股,基建股等等。

这些估值指标的分子均为财务指标,而分母,除了盈余净率外,均为市场指标。其背后的原理就是根据某个财务角度,计算这个公司的价值与公司市值或者公司价值的百分比。而公司的市值和公司价值是市场对公司真实价值的一个反应,另外通过百分比的计算,可以标准化地比较多个不同的公司(相对估值)。

比如公司A的账面价值为1000万元,公司B的账面价值为3000万元,单纯比较这2个公司账面价值毫无意义,而如果将这2个价值同时除以公司市值进行标准化,A公司为2亿元,B公司为10亿元,得出A公司的市净率为5%,B公司为3%,就可以对这2个公司做一个比较。标准化的指标才有比较意义。

另外,这些估值指标都有自己的侧重点, 比如最出名的B/M(市净率),诺奖获得者尤金法玛和肯尼斯佛伦奇曾指出“我们喜欢用市净率,是因为随着时间的推移,一般来讲,公司的账面价值比公司的总收入或者现金流更稳定。稳定的指标可以降低资产组合的换手率。”

其他的指标,比如EBITDA/TEV(企业收益倍数),更加看重考究企业的盈利和偿债能力,并且很多研究表明,比起收入,EBITDA比较难以被作假;比起账面价值,EBITDA能更直接地从盈利能力的角度来衡量一个公司的价值是否被低估。

又比如,FCF/TEV (自由现金流比率),反应的是一个企业的活力,自由现金流越高,表明公司从运营和投资活动中获取的现金越多,就像血液循环一样,活力越大。自由现金流的倡导者们认为,该指标涵盖了3张报表,能够更全面地反映一个公司的估值。

定性分析完了,那就要开始定量分析了。我们的回测交易规则如下

每年6月底,我们选取美国市场上所有的中大盘股股票(市值一般在15亿美元以上,不包括ADR)

使用这些公司3个月前的财务数据,计算以上的估值指标(目的是为了防止数据错误带来的前瞻性偏见)

剔除所有市值为0的公司 (数据清理)

在每个估值指标中,从小到大,将公司平均排序成10组。第一组为成长股股票组(比如市净率最低的公司),第十组为价值股股票组(比如市净率最高的公司)

7月的第一个交易日,等权重地在每一个组内买入所有股票。每一组内在不同的年度,平均会有50-100只股票左右。

一直持有12个月,直到下一年的6月底

重复以上步骤。

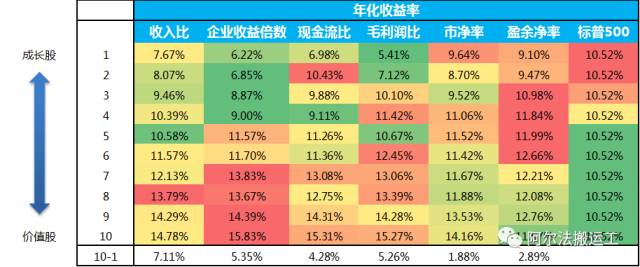

基于以上的交易规则,下面是从1971年1月到2015年12月的历史回测表现。以下图表的颜色均为横向对比。在每一行的数据中,颜色越红代表这个策略相对较好,颜色越绿代表这个策略相对较差。

年化收益率

首先,我们先来看每个估值指标内,从组1到组10的年化收益差距。除了盈余净率之外,剩下的5个估值指标,都能够较好区分成长股和价值股,比如收入比指标,成长股(组1)的年化收益率为7.67%,而价值股(组10)的年化收益率为14.78%,2个组之间的差值为7.11%,也就是说,这45年间,成长股平均每年跑输价值股7.11%, 要知道标普500在过去100年的平均回报也只在9.5%左右。

然后,我们再来做横向比较。成长股中,不管用什么估值指标,其年化收益均低于同期市场的平均回报。而在价值股中,除了盈余净率,年化收益率均大幅高于市场平均回报。其中,企业收益倍数估值指标产生了15.83%的最高年化收益率,比市场平均回报高出4.33%。

最大回撤

最大回撤方面,所有成长股的回撤均大幅高于市场的回撤,平均在80%左右,坑你没商量。而在价值股中,回撤基本与市场一致,或者更好(收入比,企业收益倍数,现金流比的最大回撤均小幅低于市场)。

夏普比率

成长股的夏普比率均大大低于标普500的夏普比率,最好的成长股(市净率)也只录得区区的0.31。而价值股则是完全相反,其夏普比率均大幅高于标普500的夏普比率。而这一次,现金流比脱颖而出,录得了0.65的最高夏普比率,企业收益倍数紧随其后,录得了0.64,标普同期只有0.42。

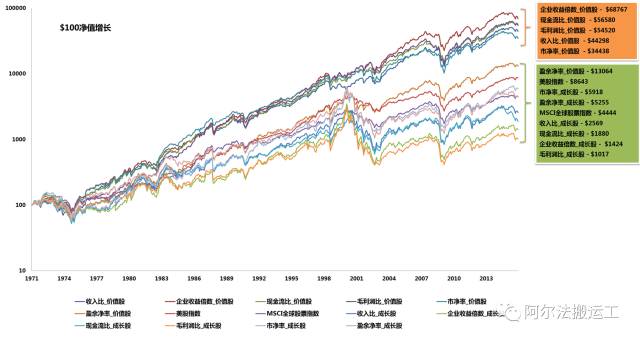

$100净值增长

净值增长图直观地表现出了价值股的超额收益。在45年的时间内,5种估值指标的价值股均大幅跑赢大盘。而成长股们,均较大幅度的低于大盘。虽然没有巴菲特年化20%的回报,但是年均15%的回报也是非常可观的,要知道,美股同期也才10%左右。年化15%的回报,绝对能跻身前10%的基金经理之列了。

“价值投资需要长期坚持,如果你不愿意持有一只股票10年,那么你连10分钟都不要持有。

"If you aren't willing to own a stock for 10 years, don't even think about owning it for 10 minutes."

--- Warren Buffett

不同估值指标的动态回测表现研判

以上的图表和数据,是在整个45年的数据时间段上,站在终点上衡量并对比了这些估值指标的好坏。投资人如果要实现以上的表现,必须持续的投资45年,这与现实确实有差距。那么我们需要从更加动态的角度,来看看这些估值指标的表现如何。

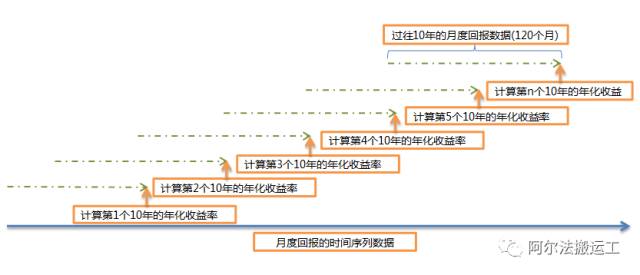

下面的分析,我们要引入一个概念,就是“滚动期”。这个指标如何理解呢?如下图所示,我们以滚动10年期为例,比如我们站在1990年1月底,在过去10年的月度回报数据上,计算从到1980年2月到1990年1月 (120个月度回报点)的年化收益率;接着走到下一个月,1990年2月,同样往回看10年/120个数据点,计算从1990年3月到1990年2月的年化回报;以此类推,一直计算到2015年12月。

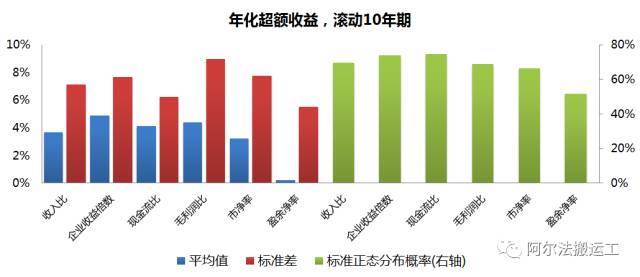

这样我们就得到了基于每个月的过往10年的年化收益率。这样滚动地看年化收益率的意义在于,可以分析出投资人如果在任意一个10年的时间段内,通过这种估值指标做价值投资,其年化收益率会如何。我们将此方法应用在月度超额收益率上,就能得出滚动10年期的年化超额收益率(连续滚动持有10年,每年平均跑赢大盘的部分),最后结果如下图所示。下图中我们只选取了所有的价值股(组10)的滚动10年期年化超额收益率。

这张图的信息非常多,我们可以细细看来。

所有的估值指标都有周期性,并不是每时每刻的都能跑赢大盘。比如通过毛利润比来做价值投资的话,在1980年12月时,过往10年的年化超额收益率低于0,在过去的10年间,这个价值股策略没有跑赢大盘。并且,这个价值股策略的超额收益率从1977年开始就一直在往下掉,直到1981年,才开始回升。

估值指标有相对的好坏。最明显的是盈余净率这个指标,使用这个指标做价值策略的话,历史上有很长一段时间内基本都没能跑赢大盘(1975-1995)。而且这个指标的曲线,基本都在其他指标之下。盈余净率这个指标的分子和分母均不直接包含市场的动态变化 (分子为总收入,分母为账面价值),与其它指标相比,并不是一个很好的衡量公司估值与市场预期的指标。

较好的估值指标为企业收益倍数和现金流比。比如企业收益倍数(红线),这个指标的滚动10年期年化超额回报较为稳定,除去2000年附近,其年化超额回报均为正。在2000年之前,其表现基本排在第一或者第二位;在2000年之后,其表现基本稳定在第一位

被很多学术文章推崇的市净率估值指标,其表现平平,并没有非常突出。这个指标在1993年以前,表现不错,也较为稳定。但是在1993年之后,其10年期年化超额收益率一直在下降,下降幅度也大于其它指标,在2000年之后,较为明显的差于除盈余净率以外的指标。

估值指标之间有较强的相关性。除了盈余净率有一定的逆周期性外, 指标的表现基本是同升同降。

我们再将上面的连续10年期年化超额收益做一个静态的统计分析,计算出其平均值和标准差。企业收益倍数的平均值为5%左右,这意味着,从1971年到2015年,每一个10年的周期内,通过企业收益倍数这个估值指标做价值投资的话,投资人可以平均每年跑赢大盘5%,换成金额(100元基准)的话就是平均每10年,多赚63块钱。如果考虑到标准差的话,我们可以假设这些数据都符合标准正态分布,在平均值和标准差已知的情况下,可以估算出平均每一个10年期中,获得此平均年化超额收益的概率。企业收益倍数和现金流不相上下,均超过了70%的概率。而总体上来看,除了盈余净率外,这些估值指标都能在较大的概率上跑赢大盘。

价值投资者可以使用5种估值指标对股票的估值进行判断,这5种指标(收入比,企业收益倍数,现金流比,毛利润比,市净率)可以较好地区分出成长股和价值股。而系统性地投资于通过这些估值指标的选取的价值股,可以获取较大的高于市场的回报。45年的美股数据表明,价值股投资的表现远远好于成长股投资。然而价值投资绝非易事,不管是从定性还是定量的角度来看,价值投资都需要定力。我们看出,在平均连续做10年价值投资的前提下,投资人才有较大的概率跑赢大盘。虽然我们总是说价值投资是长期投资,但这绝对不是让投资人必须死拿着股票不动,公司的价值与市值之前总是在动态调整,那么投资人,也必须对自己的投资组合做出动态调整。比如在我们的回测中,每只股票的最小持有期为1年,持有1年后我们会根据新的估值进行动态调整,卖出变得昂贵的股票(成长股),继续持有或者买入价值股。

想要成为股神巴菲特,获取平均每年20%的回报,难于上青天。但是,通过量化的手段,实现价值投资,是可行的。有没有心动的感觉呀?要想做要价值投资,估值指标只是乐章的一部分,另外一个重要的部分,就是如何寻找高质量的价值股,又便宜又质量高,才是真的好。

上文集中讨论了如何通过指标估值法去做价值投资。通过5种较好的估值指标(收入比,企业收益倍数,现金流比,毛利润比,市净率) ,投资人能够较好的区分成长股和价值股,并且投资于价值股能够赚取较大的超额回报。一句话:永远不要买贵的股票。

是的,我们平时也知道便宜没好货的道理。如果一只股票便宜,有可能是财务作假,有可能是公司业务停滞不前,有可能是因为利润空间压缩,等等一系列问题。而这些问题都能通过财务挖掘而或多多少的显现出来。

股神巴菲特在这方面,绝对是最牛的。我们通过归因分析,来看看股神的历史回报究竟来自于哪里。

从上图可以看出,在1977年1月到2016年5月之间,伯克希尔的年均回报为17.6%。其中,市场平均回报占到了6.8%,除去因子无法解释的3.6%的超额收益外,质量因子占据了大头,贡献了年化3.4%的回报!看来要想做好价值投资,还要有一双能鉴别高质量股的慧眼。

质量因子检验

那么有哪些质量因子可以使用呢?我们从学术论文中选取了5种最常用的质量指标

在考虑质量之后,回报如何?从我们的上一篇文章可以知道,估值指标中,企业收益倍数(EBITDA/TEV)的表现最好,那我们就用这个估值指标和质量指标搭配使用,用数据和回测说话。

我们的回测交易规则如下 - 数据从1971年开始,结束于2015年

每年6月底,我们选取美国市场上所有的中大盘股股票(市值一般在15-20亿美元以上,不包括ADR)

使用这些公司3个月前的财务数据,计算以上的估值指标(目的是为了防止数据错误带来的前瞻性偏见)

剔除所有市值为0和质量指标缺失的公司 (数据清理)

在每个估值指标中,从小到大,将公司平均排序成5组。第一组为成长股股票组(企业收益倍数最低的公司),第5组为价值股股票组(企业收益倍数最高的公司)

然后在上述的每个一个估值指标组内,再将股票按照质量指标的高低分成5组。第一组为低质量股票组(比如毛利资产率最低的公司),第5组为高质量股票组(比如毛利资产率最高的公司)

7月的第一个交易日,等权重地在每一个组内买入所有股票。每一组内平均有30-50只股票左右。 一直持有12个月,直到下一年的6月底,重复以上步骤。

¥#%¥&¥%……¥%说了半天,我们到底在怎么分组?为了更好说明,我们用图片来举个栗子。今天,我们把美股市场上市值超过20亿美元的大约1000股票选了出来,先横着按估值高低排序,分成5组,同颜色的,代表该股票在相同的估值组;然后在每个估值组内,再纵着按质量高低排序,也分成五组。图中越往右,价值越高,越往上,质量越高。泡泡的大小,代表了这个股票的市值。

下面的分析,我们只选取了价值股股票组,也就是上图中最右边的蓝色组 。然后在这个价值股股票组内,按照质量高低来分析这些股票组合的表现。由于我们知道成长股股票的表现不好,就不在此罗列其数据了。小编也累了,如果要显示所有组合的话,5乘5=25组,小编至少要画25张图。。。

质量因子进一步提高年化收益率

真的很神奇!在价值股的基础上,根据不同的质量指标来筛选的话,作用非常明显。质量最高的股票组,其年化收益率明显的比其他组的高。如果通过资产增长率来做筛选的话,资产增长率最高的股票组比资产增长率最低的股票组,每年多赚4%;最好的高质量价值股每年年化收益率高达17.71% (毛利资产率),超过标普500同期近70%!其它的质量指标,也全部好于市场同期。

在夏普比率方面,同样很惊人!通过质量指标选股,能极大地提高其风险调整后收益。其中资产增长率这个质量指标,录得了0.65的夏普比率,高于标普500同期的0.42。其它的高质量价值股,也非常优秀,甩开标普两大条街。

大家好,才是真的好,综合质量指标

有的朋友会说,你这里5种质量指标,万一某个出错了怎么办?没错,由于单个的质量指标只能在某个方面反应这个公司的财务质量。上述的5种质量指标,基本都是围绕在公司资产的角度,来考量公司的质量。比如,如果你的资产增长率很高,但是资产收益率却比较低,毛利润下降,那说明这个公司投资的资产没有用在正确的地方。

巴菲特喜欢用Franchise Value来描述一个公司是否有质量上的优势。什么是Franchise Value?它来自于会让人上瘾的产品:巴菲特最爱的可口可乐,20年前的诺基亚,星巴克,苹果,Netflix - 这些让消费者欲罢不能,丧失议价权的产品;

还有 IBM,思科,福特,这些看起来老掉牙,但给你100亿美元你也不能轻易复制的公司。从公司的指标上来看,这些公司都经历过资产大幅增长,毛利资产率和资产收益率双高,净运营资产稳中有升的局面。而到了成熟期,其资产增长,毛利资产率和资产收益率都比较稳定,公司陷入财务困境的概率低。

所以为了增加指标的可靠性和更加全面的去判断公司质量,我们把这5种指标按照等权重组合起来,成为一个综合质量指标。下面,我们就看看,这些高综合质量的价值股与标普500和股神巴菲特的回报,谁比较牛?

1美元净值增长

由于伯克希尔从1977年才有数据,所以我们的线图从1977才开始。可以看到,高质量的价值股远超大盘同期表现,其中高综合质量价值股的年化收益率为17%。与股神的扣除无风险收益之前的年化收益(20%)差距在3%-4%左右。

虽然我们这里的高质量价值股都没有跑赢股神,但是回顾文章开头的巴菲特收益归因分析:股神有平均3.6%的年化超额收益是无法被价值因子、质量因子、低风险因子和市场回报因子解释的。而我们的差距也正在这里。

这3.6%的差距,基本来自于股神能通过公司的并购重组深挖价值,加上来自他保险公司的低成本的杠杆资金,能让他赚取99%的投资者无法轻易获得的超额收益。

高综合质量价值策略长期奏效

从10年期滚动收益的角度来看,1985年之前,高综合质量价值股和股神不相上下;在1986年到1999年间,股神大幅胜出;最近的转折点出现在01年互联网危机,从那时起,高综合质量的价值股开始大幅跑赢股神。

总的来说,不管是高综合质量的价值股还是伯克希尔,在投资10年期的基础上,95%的时间内,他们都跑赢了大盘。

高综合质量的价值股,在年化回报上是没得说。但随着预期回报的上升,投资人所承担的风险也会上升。特别是在做高综合质量的价值股时,目标投资公司需要经过质量和估值的双重筛选,这样就增加了策略的隐含波动性。

逆向投资的代价

价值投资是逆向投资,“别人恐慌时贪婪,在别人贪婪时恐慌”。其代价就是,很有可能大盘涨的好的时候,你没有大盘涨的多;大盘跌的时候,你比大盘跌的还多。

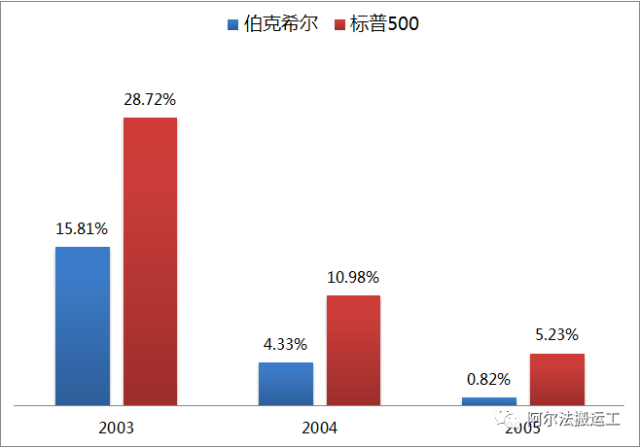

股神也有阴沟翻船的时候。比如在2003年至2005年3年间,股神的回报大幅低于标普500,累积跑输大盘近25%。

那时的你,还会坚信股神宣扬的那一套价值投资理念吗?相信很多追逐热点的游资肯定都跑了,股神神马的都是浮云~~~那就大错特错了!

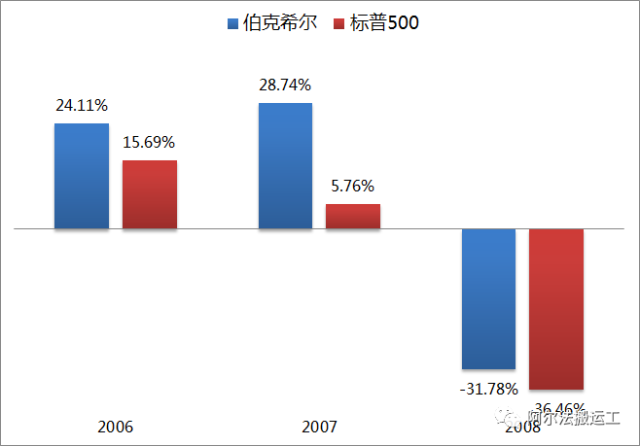

在接下来的3年里,股神奋起直追,累计超过大盘36%!

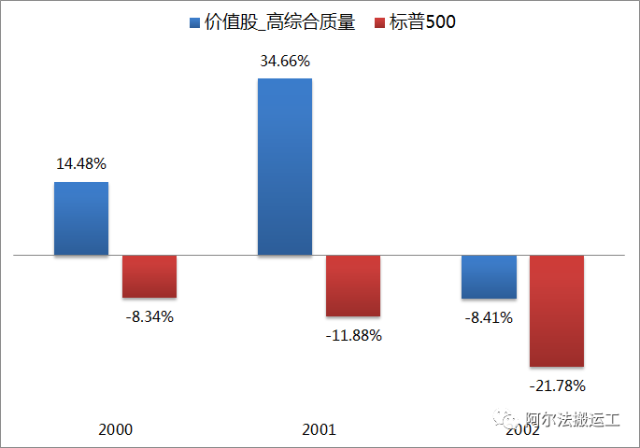

那么高质量的价值股呢?只要是逆向投资,肯定有跑不赢大盘的时候,高质量的价值股投资也不例外。在1997年到1999年的三年时间内,连续跑输大盘共计超过40%!

那时的你,还会信守量化价值投资能创造超额收益吗?光1998年一年就跑输大盘27%还多,如果是你是基金经理,基本是饭碗不保了~~~但现实就是啪啪啪再打脸。

我们的高质量价值股在接下来的3年里,像嗑药了一样,年年大幅跑赢标普500,累计超过大盘近83%!TmT。。。

我们再看看股神和高质量价值股,在市场风格转换时的表现。从历史事件的角度来看,市场风格的变换对逆向型价值投资有明显的影响。比如在97年亚洲金融危机的时候,标普只涨了3%,伯克希尔却大涨了28%,而高综合质量价值股却跌了13%。

不过舍不得孩子套不住狼,99年互联网泡沫期间,高质量价值股王者回归,期间收益率高达14%!股神却大跌了18%。在泡沫破灭之后,大盘狂泻近30%,而股神和高质量价值股却扶摇直上,异常坚挺。在整个互联网泡沫期间,高质量价值股一共涨了近35%,将股神和标普远远甩在后面。

而在2008年金融危机期间,高质量价值股隐含波动性高的劣势显现了出来,比大盘多跌了12%。而股神这次却是老当益壮,在大盘狂泻41%的时候,只跌了33%。

写在最后

价值投资者,需要利用量化的手段,从估值和质量两个维度来分析股票。有人说,你开头的时候不是说,买股票一定要买便宜的么?没错,根据我们的回测,单纯的只考虑估值高低的话,买低估值的股票,其实就能跑赢大盘,赚取超额收益了。

但这并不跟我们今天所讲的价值投资需要考虑质量相矛盾。大家回想一下,我们在做回测的时候,初始的股票池,并不是市场上所有的股票,而是市值基本上大于15亿美元的中大盘股。

其实相对来讲,一方面,市值的大小,间接的反映了公司的质量,如果一个公司质量很差,它的市值也不会高到哪里去。另外一方面,市值在某种程度上,会反过来影响一个公司的财务质量,高市值的公司,其再融资能力会较高,而较高的再融资能力,会大幅降低公司陷入财务困境的概率。

作为价值投资者,在低估值股票的基础上,进一步挖掘高质量的价值股,才是合理的做法。股价低往往有两种原因,一种是公司本身一无是处,价值被市场充分认识,本该这个价格。另一种是公司本身质量很好,价值被市场严重低估,这才是价值投资所需要寻找的投资标的。这跟木桶原理类似,你桶里的水位,永远跟最短的那块木板齐平,剔除价值股里的垃圾股就是要排除短板,因此甄别一个公司的质量高低对于价值投资尤为重要。

十年铸一剑,功成天下惊。价值投资考验的是人性,投资人需要定力,再好的策略也不可能每时每刻都跑赢大盘,不管是估值还是质量,都必须建立在系统性的框架下,长期坚持。

别人恐慌我贪婪,价值投资 = 低估值 + 高质量 + 系统性 + 定力,一个也不能少。逆向投资,要耐得住寂寞,才守得住繁华。就算是股神巴菲特,也有大幅跑输大盘的年份。

最后, 不管是从历史数据上,还是金融理论上,买高质量的价值股绝对不会错。本格雷厄姆是这么做的,巴菲特是这么做的,你还在等什么?!