暴跌、暴涨、暴跌……的循环中,3月的每一天都在被迫见证历史,就连股神巴菲特都说,活了89岁,也没见过这阵势。

北京时间3月19日00点56分,标普500指数盘中跌超7%,触发第一层熔断机制。这是美股指数历史上的第五次熔断。

在本月之前,美股仅熔断过一次,还要追溯到二十三年前的那个“黑色星期一”:1997年10月27日,道琼斯工业指数暴跌7.18%,收于7161.15点,创下自1915年以来最大跌幅。

2020年3月9日21点34分,美股三大指数熔断,投资者见证美股史上第二次熔断;

2020年3月12日21点35分,美股三大指数再次开盘熔断,投资者再次见证历史;

2020年3月16日21点30分,美股史上第四次熔断;

2020年3月19日00点56分,美股史上第五次熔断。

暴跌中,即便是美股中各大行业屹立不倒的龙头企业,也难以幸免。

美国三大邮轮巨头——嘉年华(CCL.N)、皇家加勒比(RCL.N)、挪威邮轮(NCLH.N),年初至今跌幅分别为76%、82%、85%。

但危与机并存,这样一波股灾级风波席卷后,是否存在诸多尚待挖掘的“黄金坑”?

对标A股,美股龙头到底是便宜还是贵?

头部企业,拥有稳固的市场占有率,先进的技术优质,优厚的资金优势,照道理抗跌性最强,也理应是受到冲击最小的企业之一。

毫无疑问,美国上市公司中的头部企业,是美国国力的重要象征和经济发展的主要驱动力,随着美股的大跌,它们现在怎么样了,对比A股,是否还具有高不可攀的优势呢?

按照美股行业市值分布,信息技术、可选消费、医疗保健、金融、日常消费品这五大行业市值位列市场前五。

如果看上市公司数量,按从多到少排列,则为医疗保健、金融、信息技术、可选消费、日常消费品。这五大类企业在美股中占据了超过77%的份额,可以说这五大行业基本代表了美股的过去和未来。

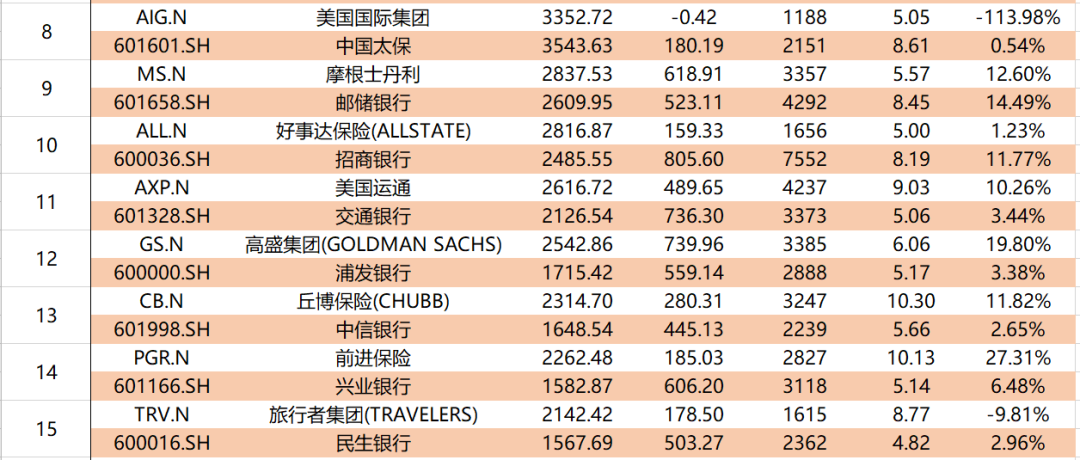

以金融行业为例,美股头部金融机构除了伯克希尔哈撒韦是特例外,基本属于银行保险类企业,伯克希尔哈撒韦虽然列入保险行业,但主营业务太为复杂,暂时剔除不谈。

如果用国内金融机构龙头中国平安对标摩根大通来看,平安市值12,059亿元、2018年营收9,768亿元、市盈率8.17倍。

而摩根大通总市值2566亿美元,相当于18175亿元,是平安的1.5倍,而摩根大通2018年营收1042亿美元,比平安低了2399亿元人民币,但净利润却比平安高近1300亿元,市盈率7.41倍,也略低于平安。

不过,要是看近3年净利润增速,平安高达25.6%,而摩根大通仅仅为9.9%。

综合来看,整个金融业里,中国平安仍是最有实力对标国际巨头金融集团的企业,虽然净利润跟摩根大通比还有一定差距,但正以相当的速度往前追赶,要论投资价值,也不输对手哦。

A股金融业中营收排在第二位的是“宇宙第一大行”工商银行,市值17390亿元,2018年营收7738亿元,净利润高达2977亿元,市盈率5.97倍。

而美国银行(BANK OF AMERICA)市值1717亿美元,相当于12147亿元,比工商银行低5000亿元。2018年其营收880亿美元,净利润为281亿美元,比工商银行几乎少了1000亿元。市盈率6.6倍,也比工商银行高。

虽然近3年营收增速工商银行低于美国银行,但综合来看,工商银行显然胜过美国银行,“宇宙第一大行”当之无愧。

金融行业是五大行业里中国头部企业追赶最激烈的。相对而言,A股的金融机构显现了更突出的投资价值。

相比可以齐肩国际巨头的金融业,如果对比日常消费和信息技术两大行业便可知,A股头部企业和美股头部企业仍有相当的差距。

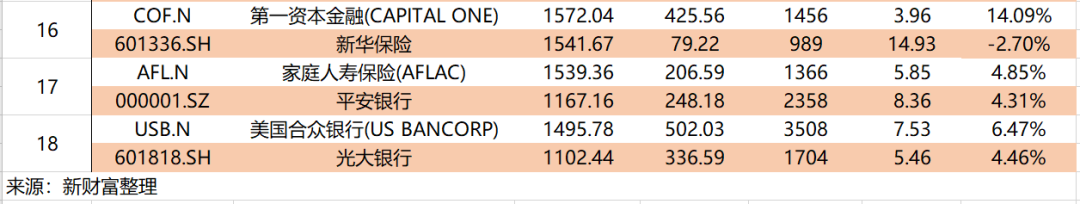

由于阿里巴巴和腾讯都在境外上市,A股的科技龙头当属工业富联(601138.SH),市值2486亿元,营收4154亿元,市盈率14.7倍,而美股的科技龙头是微软(MICROSOFT),两者若直接就数据来说,完全没有可比性。

如果按照营收体量来看,工业富联介于美国科技股第10位英特尔和第11位的思科之间。

2018年英特尔营收为708亿美元,相当于是工业富联的1.2倍;但净利润,却是工业富联的8.8倍;市值1960亿美元,相当于工业富联的5.6倍,其市盈率为9.31倍,低于工业富联的14.7倍。同时,近3年净利润增速,英特尔也以22.6%完胜工业富联的5.6%。

而且,英特尔是全球最大的个人计算机零件和CPU制造商,工业富联背后是富士康,做的是代工产业,两者技术含量和细分领域都不同。但相较之下,经过本轮深跌之后,英特尔相对显然更有投资优势。

而国内领先的云计算、大数据服务商浪潮信息,市值498亿元,2018年营收469.41亿元,净利润6.59亿元,市盈率75.68倍。

如果对标营收相近的英伟达,营收828.9亿元是浪潮信息的1.7倍;净利润292.97亿元,是浪潮信息的44倍;市值8909亿元,是浪潮信息的近18倍。而近3年净利润年化复合增速,浪潮信息是13.6%,英伟达是88.9%。

相较而言,英伟达的赚钱能力和增速都远胜过浪潮信息呀,但其市盈率只有45.04倍,远低于浪潮信息。

随着排名越往下,对比差距越明显。科技股是2019年A股的投资主线,但看来A股科技股要追赶美股,还有相当漫长的路要走。

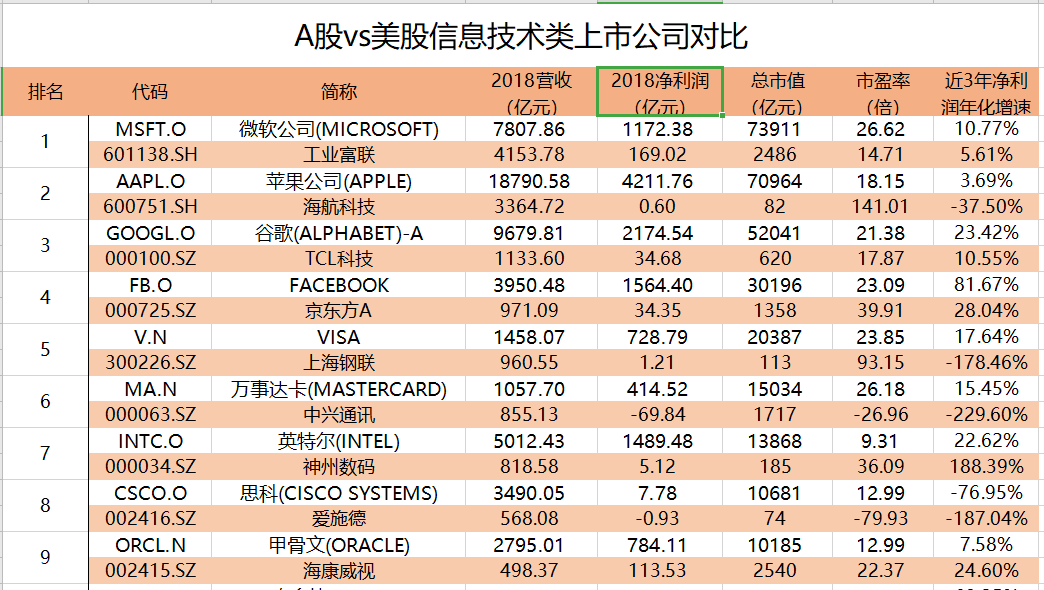

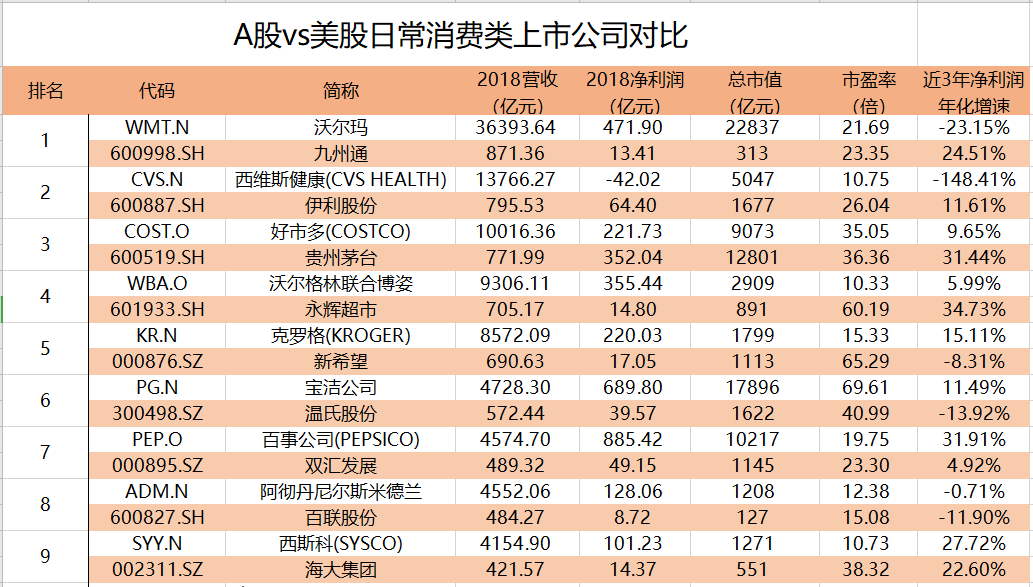

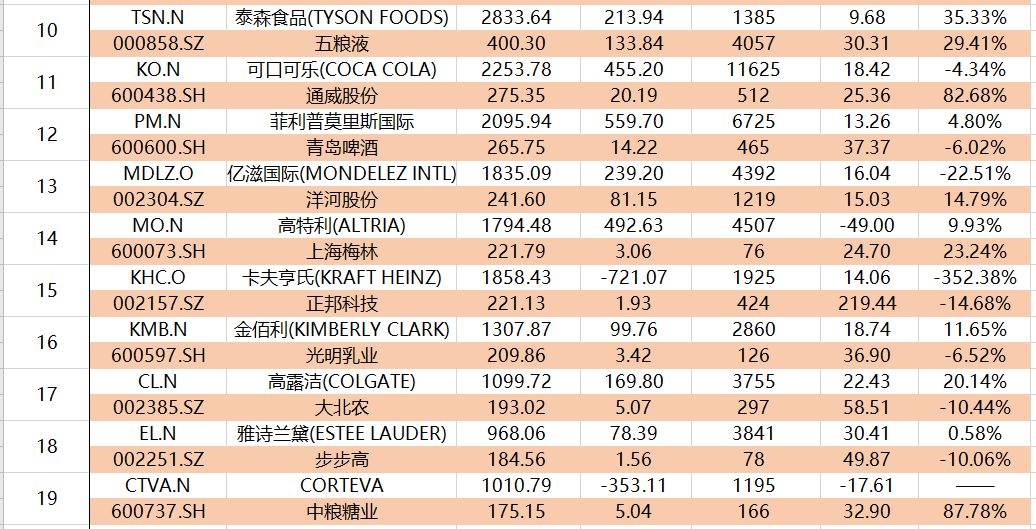

A股和美股上市公司中,日常消费类的差距就更大了,按营收来看,A股TOP1是九州通,一家做西药、中药和医疗器械批发、物流配送的医药企业,而如果按市值来看,当然是茅台了。

而美股的巨头是沃尔玛、好市多、宝洁、百事之类的企业,对比数据来看,确实差距巨大。

以营收为衡量标准,贵州茅台市值12801亿元,2018年营收772亿元,净利润352亿元,市盈率36.36倍,而美股净利润达到这个级别的可以对标排在第12名的可口可乐,市值1643亿美元,相当于11624亿元,比茅台低了1000亿元,2018年可口可乐的营收319亿美元,相当于2257亿元人民币,是茅台的近3倍,但其净利水平远不及茅台,净利润64.34亿美元,相当于455亿元,比茅台只多出100亿元。作为巴菲特最钟情的一只股票,可口可乐的市盈率为18.42倍,仅仅是茅台的一半。

当然,茅台已经堪称A股之光。对比其他的头部企业,差距则更大了。

泰森食品(TYSON FOODS)是全球最大的鸡肉、牛肉、猪肉生产商及供应商之一。如果对标A股的温氏股份,温氏股份市值1622亿元,2018年营收572亿元,归母净利润39.57亿元,而泰森食品营收401亿美元,相当于2837亿元,是温氏的5倍多,归母净利润30.24亿美元,是温氏的5倍多,但其市值196亿美元,仅是温氏股份的一半,市盈率仅9.68倍,远低于温氏40.99倍的市盈率。

而且如果再看近3年净利润年化增速,泰森食品是35.33%,温氏是-13.92%,差距可以说还是非常明显的。

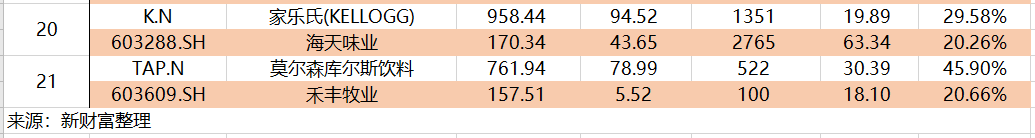

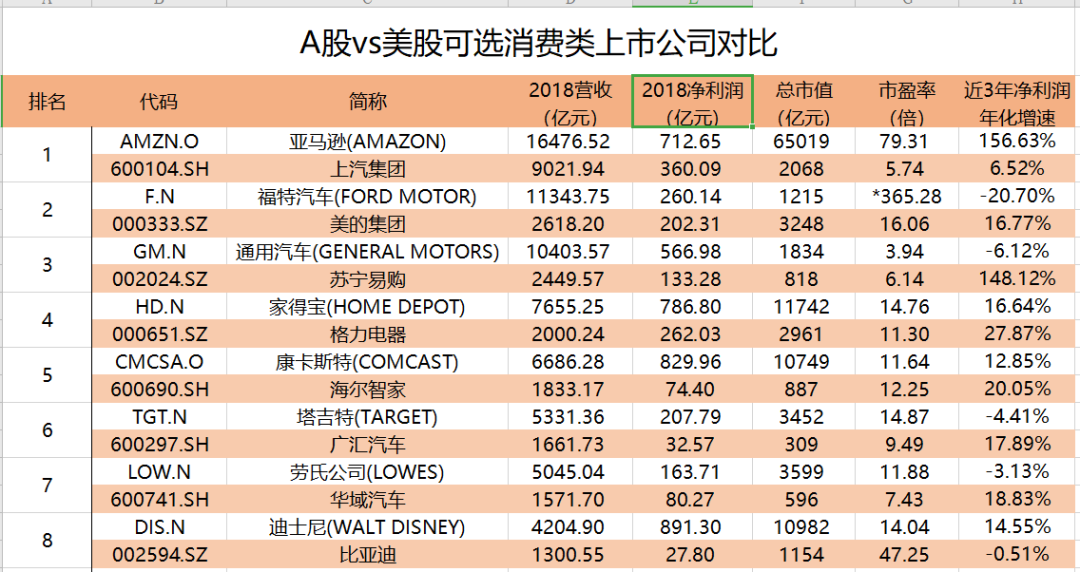

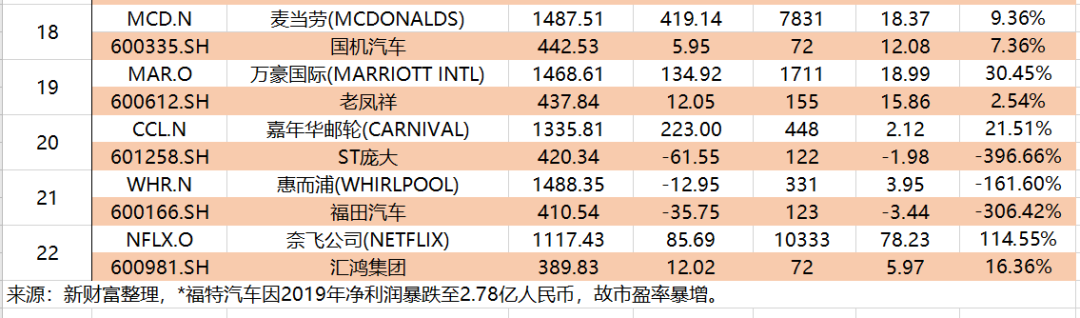

可选消费和医疗健康领域,看点也不少。

美国汽车销售龙头福特汽车(FORD MOTOR),市值1215亿元,2018年营收11343亿元,归母净利润260.14亿元,而国内汽车销售巨头上汽集团,市值2068亿元是福特的近1.7倍,营收9022亿元是福特的79.5%,归母净利润高达360.09亿元,是福特的1.38倍。近3年增速来看,福特是在倒退,为-20.7%,而上汽年增速有6.5%。显然,上汽比福特更值得投资。

百思买(BEST BUY)是全球最大家用电器和电子产品零售集团,市值946亿元,2018年营收3034亿元,市盈率8.67,净利润103.58亿元,对标国内家电零售巨头苏宁易购,市值818亿元,比百思买少100亿元,2018年营收2450亿元,比百思买少584亿元,但净利润却高达133.28亿元,比百思买多30亿元,市盈率仅6.14倍,比百思买低。而近3年净利润增速,苏宁易购高达148%,百思买才17.7%。

当然,这一定程度源于苏宁的电商策略,但对比数据不难看出,相较百思买,苏宁易购仍有相当的投资价值。

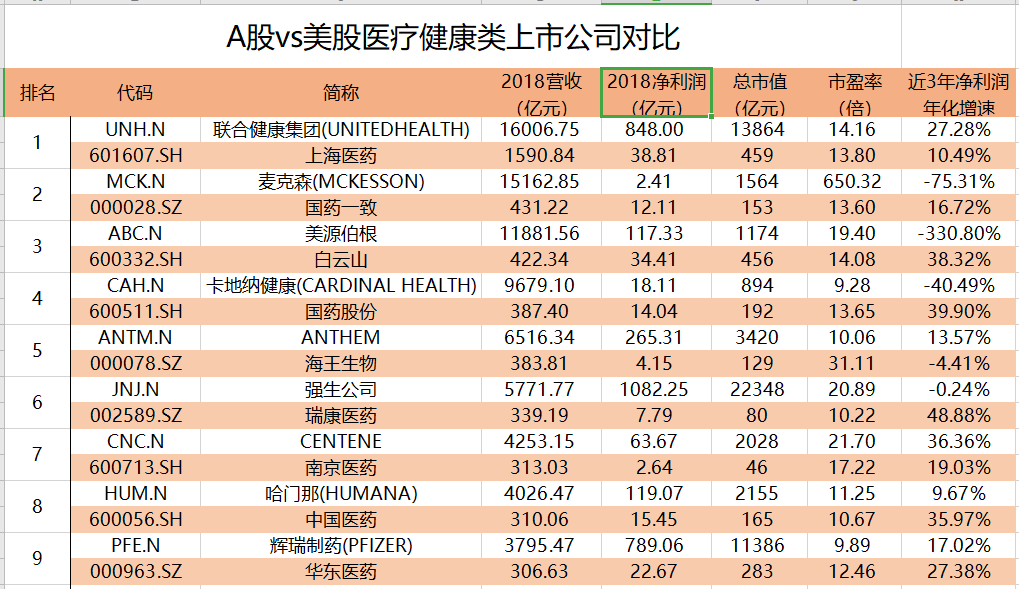

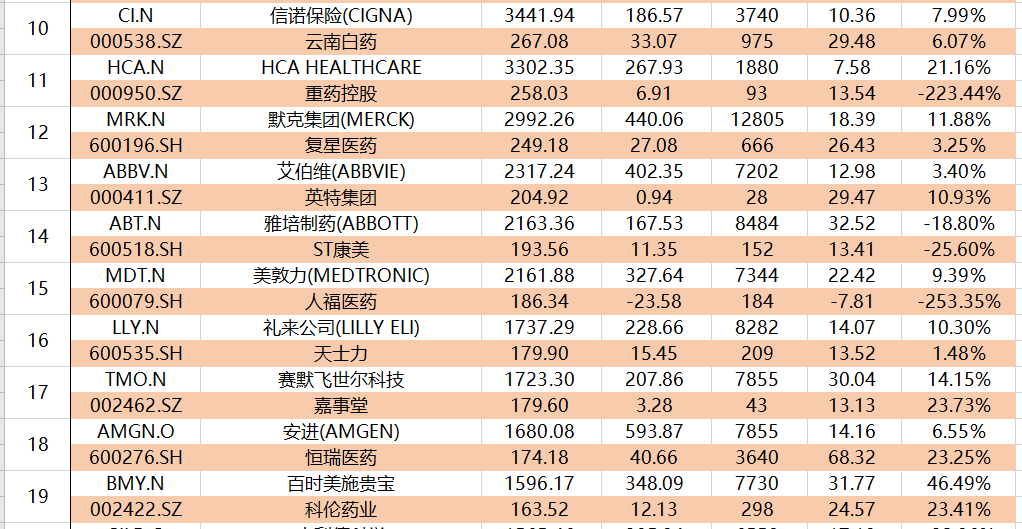

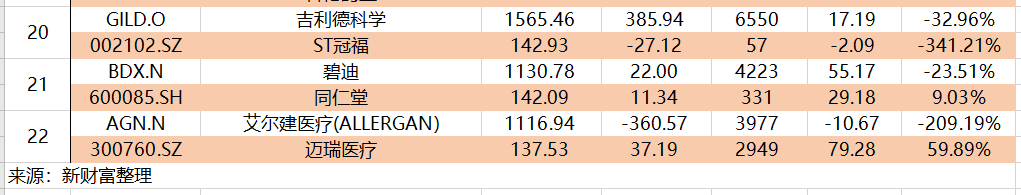

即使普通中国人,对美国巨额的医疗开支也都有所耳闻,感谢中国廉价的医疗体系,尤其在此疫情肆虐之时。不过美国也因此孕育出全球最强大的医疗健康行业,其头部企业的净利润都是百亿甚至千亿级别的巨头(例如强生),而对标A股,龙头净利润还在数十亿级别徘徊,以净利润排在前列的恒瑞为例。

恒瑞医药市值3640亿元,2018年营收174亿元,市盈率68.32倍,净利润40.66亿元。

对比跨国制药公司辉瑞制药(PFIZER),差距则非常明显,辉瑞制药是世界上最大的制药公司,也是美股医药股中当之无愧的龙头,市值11383亿元,是恒瑞的3倍;营收3792亿元,是恒瑞的22倍;净利润789.06亿元,是恒瑞的19倍;市盈率仅为9.89倍。但有一点,近3年净利润年化增速,辉瑞只有9.89%,而恒瑞,高达79.28%。

虽然营收和净利润的差距巨大,但恒瑞增速确实强,也不枉费给了这么高估值。

2013年正式从雅培公司拆分的药物研发公司艾伯维(ABBVIE)情况也类似,市值7202亿元,是恒瑞的2倍;营收2317亿元,是恒瑞的13倍;净利润402.35亿元,是恒瑞的9倍;市盈率仅12.98倍,远低于恒瑞的68.32倍。同样的,近3年增速恒瑞还是远大于艾伯维的12.98%。

相对来说,A股原药股贵有贵的道理,增速甩国际巨头几条街,但真实的差距面前,这样的估值是否偏贵就见仁见智了。

总的来说,不管是在营收、市值,亦或市盈率上,A股的头部公司仍有巨大的进步空间,但在部分领域的一些头部企业,A股的龙头还是可以跟美股一较高下的。

面对当前美股市值暴跌,美股的头部上市公司仍具有相当的投资价值。仔细挖掘,可能还不乏巨大的投资机会。面对这次由疫情引发的全球股市波动,危中有机,只待细心的投资者去努力发现了。

谁是永恒不变的老大?

十年一轮回,美股龙头企业起起伏伏,背后是整个行业的变迁,也是美国经济的主线更替。

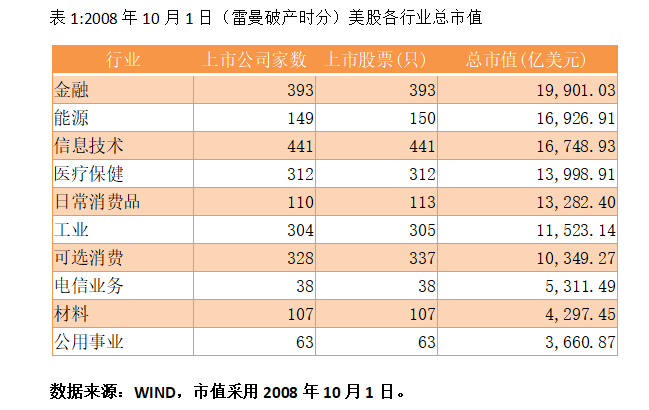

总的来看,2008年金融危机爆发时,美股行业市值排在第一位的,是当时支撑美国经济的金融业。其次是能源,然后是信息技术。

2008年美国爆发次贷危机,美国房贷两大巨头——房利美和房地美股价暴跌,持有“两房”债券的金融机构大面积亏损。随后总资产高达1.5万亿美元的世界两大顶级投行雷曼兄弟和美林分别宣布破产和被美国银行收购,资产高达1万亿美元的全球最大保险商美国国际集团(AIG)被美国政府接管,随后,由美国引发的全球金融危机席卷全球。

在这次美国金融危机中,华尔街的五大投资银行全数消失,而美国金融行业也遭遇重创。

2008年金融危机后至2019年12月31日,整个美股市值增长了30万亿美元,但金融行业市值已经跌到了第三位。取而代之的,是美国信息技术行业的强势崛起。

2008年10月,美股信息技术行业上市公司441家,总市值1.67万亿美元,而到了2019年末,美股信息技术行业上市公司609家,行业市值总和跃升为11.16万亿美元,11年间增加了足足十万亿美元的市值,顺利越过金融行业、能源行业,成为美股行业NO.1,所谓“美股牛市十年就是靠科技股崛起”的说法不无道理。而这背后,正是美国之前发动信息技术革命并获得领导权的发展红利。随之而来的,是苹果公司(APPLE)、谷歌谷歌母公司 Alphabet 以及科技新秀FACEBOOK等的崛起。

其次还有可选消费,代表正是亚马逊等电商巨头的崛起。

而跌幅最大的,无疑是能源产业。进入21世纪后,美国发起页岩油革命,2007年至2014年间,美国页岩油生产力(以每套钻井设备的初始产能衡量)以每年超过30%的速度增长。从2010年的几乎为零开始,美国的页岩油产量已升至每天约450万桶。美国随后成为世界上最大的原油和天然气生产国,而能源股却成为美股黄金10年最大的牺牲者。2008年至2019年,美股能源行业市值总和从第2位,直接跌至了第6位。

2020年3月份令人瞠目结舌的股市危机,恰恰又跟能源有关。

由于沙特和俄罗斯在OPEC上谈判破裂,石油期货一夜间下跌30%,石油跌至25美元/桶,堪称“活久见”,再叠加新冠疫情引发全球股市暴跌,美股能源板块再次遭受致命重创。

2020年至今,美股能源蒸发市值18430亿美元,整体跌幅56.97%,排在行业跌幅第一的位置。如今,其行业整体市值甚至比2008年时还少了3000亿美元。

其次,则是金融股。这次股灾,金融股可以说遭受重创,整体跌幅高达40%,诸多优质金融机构暴跌市值超过50%。

跌幅紧随能源、金融之后的,是材料、工业、公用事业等,均遭遇巨大跌幅。

那么,随着本轮暴跌,美股那些头部公司,是否已经跌出了价值?天上是否开始掉金子了?我们来具体看下美股几大核心行业的龙头公司表现。

信息技术

美股营收超过千亿的科技公司无疑就是苹果、谷歌、微软三巨头。而市值超过千亿美元的企业,多达14家,包括FACEBOOK、VISA、万事达卡(MASTERCARD)、英特尔、思科(CISCO SYSTEMS)、甲骨文(ORACLE)等等我们耳熟能详的企业。

当然,这是按照目前的市值,如果按照2019年底的市值,则美股市值超过千亿美元的科技股数量,将达到19家。

也就是说已经有5家,在这三个多月的暴跌中,跌出了千亿市值队列,包括埃森哲(ACCENTURE)、德州仪器、IBM、博通(BROADCOM)、高通公司(QUALCOMM)。

2008年底,美股科技股市值排名前五的,分别是微软、IBM、思科、谷歌、甲骨文。

而到了2019年年底,市值排名前五的成了苹果、微软、谷歌、FACEBOOK、VISA。

这11年间,科技巨头中涨幅最大的当属苹果公司,涨幅高达26倍,谷歌A和微软则涨幅分别为9倍和5倍。而Facebook,则是从无到有,并且直接挤进了前四。

当然,科技股里从来都不缺乏10倍股,自2008年末至2019年末,就有26只个股涨幅超过10倍,其中目前营收只有百亿规模的英伟达涨幅竟高达30倍。

但2020开年后的三个多月,科技股普遍收跌。虽然前五的排序只有微软和苹果公司换了下位,微软变成了科技股市值NO.1,苹果公司跌至第2位。但如果看跌掉的市值,却非常惊人。

仅仅三个多月,苹果跌掉了3000亿美元市值,其次是谷歌,跌掉了近2000亿美元市值。然后是微软、Facebook、VISA。

其中Facebook的跌幅最大,高达27.88%。

如果针对2019年底超过千亿市值的19家科技企业来看,跌幅最惨的是博通,跌了38%,其次为高通公司,跌幅30%。这两家可是货真价实的芯片企业,不知道中国买家有没有动心的?

可选消费

2008年,美股可选消费类的五大巨头,分别是麦当劳(MCDONALDS)、康卡斯特(COMCAST)、迪士尼(WALT DISNEY)、家得宝(HOME DEPOT)、劳氏公司(LOWES)。

而到了2019年年底,变成了亚马逊(AMAZON)、迪士尼、家得宝、康卡斯特、耐克(NIKE)。

其中最惊人的,当属亚马逊,在这11年间,亚马逊市值涨了41倍。这家美国最大的电子商务公司、全球商品品种最多的网上零售商,也是全球第二大互联网企业。第一为谷歌。

家得宝则是全球领先的家居建材用品零售商,美国第二大零售商,业务遍布美国、加拿大、墨西哥和中国等地区,连锁商店数量达2234家。

康卡斯特是美国最大的有线电视公司,同时也是美国第二大互联网服务供应商,仅次于AT&T。

迪士尼则更不用说,世界第一大传媒娱乐企业,也是美股屹立不倒的上市公司之一,包括皮克斯动画工作室、惊奇漫画公司、试金石电影公司、米拉麦克斯电影公司、博伟影视公司、好莱坞电影公司、ESPN体育,美国广播公司(ABC)也属于它旗下。中国娱乐类企业从来的梦想都是哪一天能将自己打造成迪士尼。

现如今,美股消费企业虽然数量不敌其余几大行业,但市值总和,却占到了全美第二,正是因为有这几大巨无霸。

但2020年至今,这几大巨无霸也跌得很惨。最惨的是迪士尼,跌幅高达40%,市值蒸发了1000亿美元。随着疫情的发酵,全球迪士尼乐园集体关闭,游园产业集体重创,迪士尼也遭受巨大损失。

紧随其后的,家得宝和康卡斯特跌幅均超过20%。

而按最新数据,亚马逊和奈飞股价非但没有跌,反而收获涨幅。其中奈飞录得10%涨幅,而如果拉长时间来看,从2008年底至2019年底,奈飞更是涨了80倍。

亚马逊和奈飞公司,这两家企业代表了美股十年来可选消费行业新兴崛起的消费模式,而经过此次危机,也奠定了在美股更坚固的地位和影响力。

医疗保健

这十多年来,美股医疗健康行业基本比较稳定。

龙头永远是强生公司(JNJ.N),这家世界上规模最大、产品多元化的医疗卫生保健品及消费者护理产品公司。

但因为近几年深陷各类药物诉讼案件,尤其是2016年爆发的强生爽生粉“致癌门”事件,自2008年至2019年年底,11年间强生公司市值只涨了一倍多。

排在第二的是联合健康集团,美国的健康险龙头,ROE长期高于同业,2018年联合健康集团营收高达2000亿美元,和苹果公司(APPLE)旗鼓相当。从2008年末至2019年末,其10年间股价涨幅超过7倍。

排在第三第四的,分别为默克集团(MERCK)和辉瑞制药(PFIZER)。

默克集团也是美股的医药巨头,做原药开发,同时也做动物保健产品。而辉瑞制药前文已述,是世界上最大的制药公司。两者互为最大的竞争对手。