站在2016年底瞭望2017年,市场再度出现分歧:经济延续复苏还是重回衰退?再通胀还是再通缩?这种分歧差异之大是过去这几年所少见的,这部分跟今年的小周期复苏扰动有一定关系,但是可能也跟近年供求两侧发生的系统性基本面变化有关。

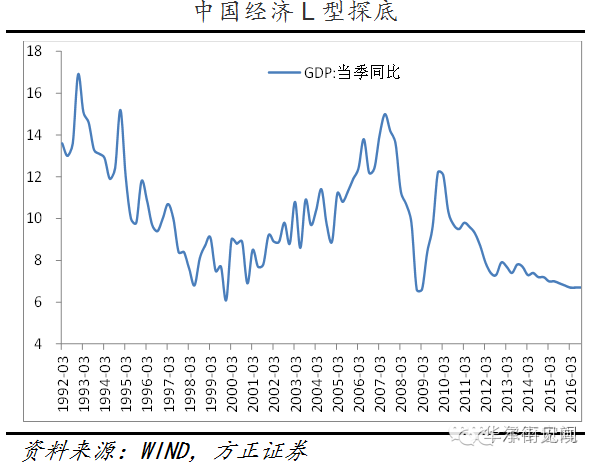

我们在2015年“经济L型”判断的基础上,推演2017年中国经济图景,基本结论是:中国经济可能正在“软着陆”,2017年会有“二次探底”,但回调幅度不深,中国经济离增速换挡的底部可能已经不远了;明年经济既非复苏,也非衰退,经济中期L型,短期W型;明年通胀既不会挑战警戒线,也不会重回通缩,整体温和。这种经济失速悲观预期修复与温和通胀的宏观环境对股票和商品十分有利,大类资产轮动再度从债市房市转向股市和商品。

需要说明的是:本文所述观点跟唱多唱空中国经济无关,是站在商业研究的客观立场,本着大胆假设、小心求证的科学精神进行理性推演。作者提出“新5%比旧8%好”曾用了三年研究,提出“经济L型”用了一年,论证“软着陆”历时半年之久,直到今天发现了更多的证据以后才正式向市场推出。

从供求两侧广泛的证据表明,中国经济可能正在“软着陆”,主要拖累经济的周期性力量逐渐衰竭以及部分周期性力量复苏:去产能周期正在接近尾声、去库存周期到低谷并转入补库、房地产投资增速可能二次探底但幅度不慎、出口增速大概率见底、消费的调整基本温和、世界经济正在筑底。

1.1 去产能进入尾声

2010年以来中国经济在外部性、结构性和周期性因素叠加下,步入下行周期。由于沉淀成本、价格粘性以及中国特有的国企体制障碍,导致产能出清滞后于需求端的收缩,广泛的产能过剩暴露进而导致了长期的通缩,自2012年以来,PPI在长达4年半的时间里处在负增长区间。长期的通缩以及企业资产负债表恶化导致了大量不具备竞争力的中小企业退出市场,行业集中度提高。在民企扎堆的行业产能出清比较充分,比如化工等;在国企扎堆的行业出清比较缓慢,比如钢铁、煤炭等,2016年强硬的行政手段使得这些行业产能出清取得了立竿见影式的效果。

两个可以佐证的数据是:一是制造业投资增速自2010-2011年以来持续下滑(2011年由于东部往中西部产业转移阶段性凸起),达5年之久,这与1992-1997年投资下滑去产能及随后软着陆所用时间基本接近;二是制造业投资增速在2016年初下探到3%的历史新低后走平,也接近1992-1997年经济软着陆时期的水平。

考虑到提高产能利用率尚有空间、银行对产能过剩行业惜贷以及企业对经济增长前景信心不足,去产能周期虽然见底,但短期仍然看不到企业扩大产能投资的迹象。

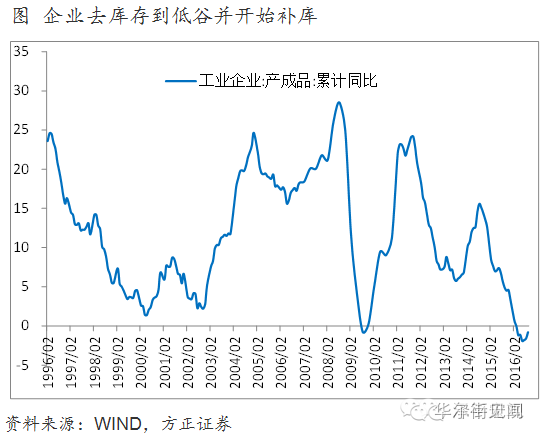

1.2 去库存到低谷并开始补库

2014年8月份以来,受房地产投资下滑、美元走强、大宗商品价格暴跌影响,企业开启新一轮的去库存。由于商品价格调整过于惨烈,因此企业库存去化十分充分,钢贸企业甚至全军覆没,规上工业企业产成品库存增速跌倒历史低谷。由于2016年初房地产投资触底回升和政府大规模发力基建投资,需求端出现小周期复苏,当需求回暖向供给端传导时,无论是产能还是作为缓冲带的库存都不足以应对需求的传导冲击,随即引发了大宗商品价格的暴涨。

到2016年上半年去库存进入尾声, 6月份以来规模以上工业企业产成品库存开始出现回补迹象,PMI原材料和产成品库存指数小幅回升。一轮库存周期平均3年,近年来去库长、补库短,预计这一轮补库周期将持续到2017年中,对经济增长的贡献由负转正。

1.3 房地产投资可能二次探底但幅度不深

2008年以来,政策经常把刺激房地产作为稳增长的工具,经济衰退时刺激房地产、经济企稳后再收紧,2009、2012、2015-2016年房地产市场的繁荣很大程度上跟政策刺激有关,形成了一个3-4年的政策周期。2014-2015年房地产投资大幅下滑,2015年全年增速只有1%、12月当月只有-1.9%,2016年初以来开始触底反弹,1-10月增速6.6%、10月当月13.5%。

国庆期间房地产调控政策密集出台,10-11月房地产销量大幅回调,考虑到从销量到投资的传导时滞为6个月左右,房地产投资的回落可能要到2017年2季度前后。但是,我们预计这一轮房地产投资回调幅度可能不深,预计2017年房地产投资增速1%-3%,主要的原因是前期房地产投资增速主要受一二线城市推动以及三四线城市去库存超预期。

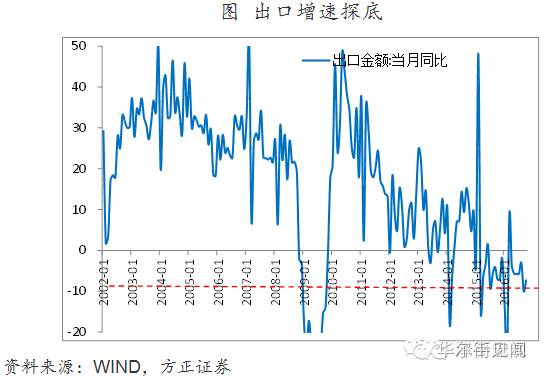

1.4 出口增速大概率见底

受全球贸易萎缩、人民币过强、国内综合成本上升的影响,继2011年出口增速换挡以来,2014-2016年再度下探,2016年1-10月增速只有-7.7%。考虑到世界经济筑底、人民币修正高估等因素,预计出口增速大概率见底。

1.5 东南沿海地区已经跨越中等收入陷阱

从区域的角度看,2008年国际金融危机期间,东南沿海地区率先受到冲击并作出调整,由于私营企业的灵活性和市场经济的弹性,调整比较充分,经济增速换挡步入新的稳定的增长平台,产业结构从加工贸易为主升级到服务业和新经济,呈现出从奇迹到成熟的稳定特征。东北、西部等资源型省市初步呈现出落入中等收入陷阱继续,转型压力较大。中部地区仍在追赶之中,受益于大国雁阵的产业转移效应。

1.6 经济“软着陆”是周期性见底而非结构性见底

放在全球来看,中国经济L型“软着陆”跟世界经济周期一致。2008年国际金融危机至今已经8年,经过QE和零利率,欧日筑底,美国复苏,印度起飞。

需要说明的是,当前中国经济正在“软着陆”,更多地是周期性见底而非结构性见底,是中国经济凭借着30多年改革开放建立的市场机制自身周期性力量出清的自然结果,而非结构调整到位的新常态。比如,金融杠杆率仍然偏高,传统产能过剩行业国企占比偏高,房地产市场过度繁荣对实体经济的挤出效应明显,服务业管制有待放开,GDP锦标赛的旧引擎熄火后新引擎新激励机制尚未建立,等等。这也就意味着中国经济仍不具备再出发的能力,经济复苏在短期仍难以实现,供给侧改革和结构调整仍然任重道远。

2、对竞争性观点的辨析与回应:复苏、衰退还是二次探底?

当前市场上与“软着陆”判断竞争性的观点主要有加强复苏和重回衰退两种。

加强复苏的观点主要是基于补库存周期启动、产能周期恢复、美国经济复苏、印度起飞、特朗普财政扩张等。我们认为,当前中国经济正在“软着陆”更多地是周期性见底而非结构性见底,“软着陆”的结构基础并不扎实,有二次探底的可能。

重回衰退的观点主要是基于房地产调控之后销售拐点出现、基建高增难以持续、贸易保护主义增加外部不确定性等。我们认为,未来房地产小周期回落但幅度不深,投资增速起的不高下挫力不大,补库存和中美财政共振会部分对冲房地产投资下滑的影响。

展望2017年,预计经济将在2季度前后二次探底,但回调幅度不深,全年GDP增长6.5%左右,CPI增长1.7%左右。

1)中国经济失速的尾部风险正在消除。2008年以来,中国经济持续寻底,由于拖累经济下滑的去产能、去库存等周期性力量衰减,经济从快速下滑期步入缓慢探底期,经济失速的尾部风险正在消除,这将提升市场的风险偏好。由于供给端收缩超预期和需求端边际恢复,供求关系的天平向供给端倾斜,商品价格上涨带动企业盈利改善。

2)除非遇到重大外部冲击,中国经济正逐步摆脱通缩,由于产能恢复尚需时日、前期货币超发等因素,未来整体温和通胀。

3)在经济“软着陆”与温和通胀背景下,政策重心从稳增长转向调结构、促改革、抑泡沫和防风险,政策工具从货币宽松转向财政扩张和供给侧结构性改革。

4)大类资产轮动从债市房市转向股票和商品,驱动力从“水牛”转向“业绩牛”。经济基本面轻型滞涨和政策导向去杠杆防风险,利率的拐点可能已经出现,长达3年的债券牛市可能已经结束,2017年经济二次探底可能会带来交易性机会,但趋势性机会的大门可能已经关闭。未来股票和商品的表现好于债券,驱动力从流动性转向盈利恢复。

5)潜在风险:民粹主义盛行;贸易保护主义和反全球化;美联储超预期加息引发流动性拐点;汇率贬值引发资本流出失控;房地产调控矫枉过正;改革低于预期。

来源:泽平宏观(ID:zepinghongguan)

作者:任泽平 方正证券首席经济学家

编辑:位宇祥 华尔街见闻新媒体总监

转载请回复 授权 查看须知,否则一律举报。

广告合作QQ:华东华南2168724663;华北652941476

价值在于传递,转发给朋友吧  !

!