导读:PPI新高、信贷强劲,预示1季度GDP超预期上行风险大,春节后债市一直没有经历像样调整(时间和空间均不够),投资者前期更是对利空不敏感、对利多太敏感,随着各种利空集中释放,未来一段时间下跌将成为主旋律。

2月PPI新高、信贷走强,债市调整压力加大。继2月进口数据大涨后,昨日发布的PPI、新增信贷再度表现强劲超出市场预期,PPI涨幅创08年以来新高,开年新增信贷(1-2月合并计算)更创下历史峰值,经济隐现偏热苗头。春节以来,债券市场一直没有经历像样调整(空间和时间均不够),前期更是对利空不敏感、对利多太敏感,但随着3月中下旬各种利空因素集中释放,未来一段时间下跌恐怕将成为债市主旋律。

开年信贷需求强劲,2月贷款继续大超预期。考虑春节因素,17年1-2月合计新增信贷3.34万亿,与16年同期的融资暴增时期基本持平,较2010-2015年历史平均值高出1.32万亿,反应出17年开年实体融资强劲,房贷需求旺盛,银行放贷意愿十分积极。其中,2月居民贷款3002亿,环比回落4519亿,企业部门新增贷款7314亿,环比回落8286亿;合并1-2月来看,居民新增1.05万亿,较16年同期多增6010亿,企业新增2.29万亿,较16年少增4593亿。

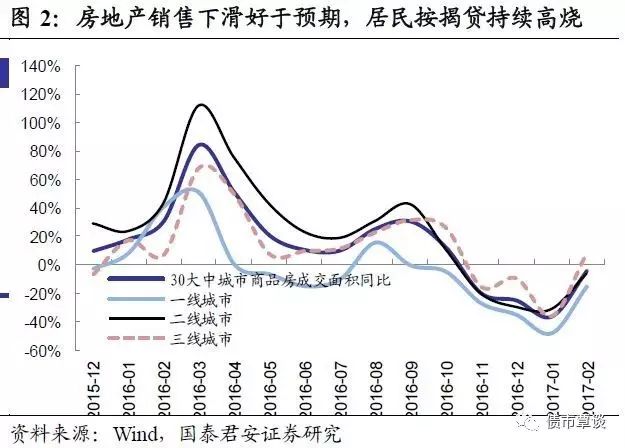

房地产销售淡季不淡,春节因素导致居民新增中长贷环比回落,1-2月累计值再创历史新高。2月居民贷款3002亿(1月7521亿),以居民按揭贷款为主的中长期信贷为3804亿,尽管环比受工作日影响大幅回落,但仍保持高位。1-2月累计值达到1.01万亿,较16年同期值暴增53%(多增3494亿),事实上,近2月来房地产销售在多数城市仍然火爆,对按揭贷款需求的滞后拉动和新增需求依然旺盛,房市和房贷需求的降温低于市场预期。而1-2月居民新增短贷427亿,同比多增1020亿,主要受居民春节消费拉动增加,在经济复苏和再通胀的乐观预期下,居民杠杆快速上升。

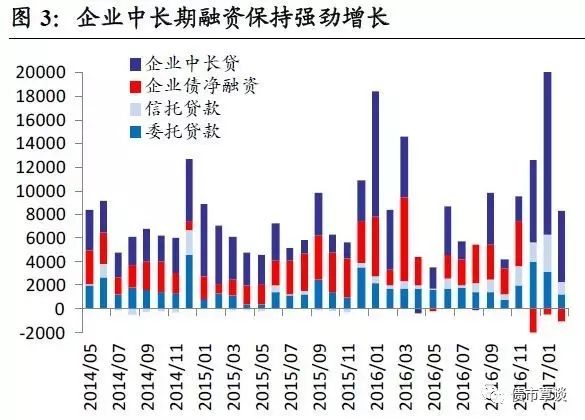

经济活动明显回暖,PPP、基建等政府项目扩张,推动企业中长贷需求猛增。预计1季度实际GDP达到6.9-7.0的区间,名义GDP破10。从开年1-2月合计看,企业新增中长贷达2.12万亿,较16年同期多增5596亿,三大因素刺激企业中长贷创下历史新高:

1)经济持续复苏,价格、利润和企业信心不断改善,PPP和基建等政府项目加速扩张,再加上换届之年政治周期驱动地方政府投资冲动,导致企业融资需求强劲,预计基建和PPP项目对企业后续融资的拉动仍将持续1年以上。

2)银行年初项目储备充足,在利率上行趋势下,银行放贷意愿强劲,在“早投资早收益”压力下,年初信贷冲规模压力猛增。

3)企业发债大幅收缩,导致部分融资向信贷转移,此外,前两月地方债暂停发行置换,以及影子银行下的基金子公司、资管非标明显受限,导致替代融资需求走强。

2月新增社融1.15万亿,低于市场预期,表外非标和企业发债收缩明显。但1-2月新增社融仍高达4.88万亿,较16年同期多增5807亿,从结构上看:

1)表外非标收缩,央行收紧与资管新政限制表外扩张。2月新增表外非标(委托+信托+票据)融资仅516亿,较1月剧烈下滑1.19万亿,主要受到资管新政要求去杠杆、去通道、去非标的冲击,此外,在流动性收紧和MPA考核压力下,不少银行不得不压缩低收益的票据资产(新开票和贴现双双收缩),控制广义信贷扩张增速。

2)企业债发行断崖式下跌,过去3个月累计净融资仅-3660亿,而16年同期发行量达1万亿,受流动性偏紧和投资人需求下降冲击,大量信用债发行取消或推迟,监管层也不断收紧房地产、政府平台、过剩产能等发债限制,随着3月信用债到期高峰来临,预计净融资仍将持续收缩,部分低资质发行人信用风险将会上升。

流动性环境不断趋紧,M2增速降至11.1%,但社融增速维持在12.8%,M2代表了是银行体系的资产负债扩张速度,而社融反应的是实体企业融资需求,M2-社融利差倒挂不断扩大,意味着企业融资需求在增强,而金融体系的信用扩张却在收缩,流动性环境整体收紧,资金的供不应求将增大企业融资利率的上行风险。

总体上,2月货币信贷呈现以下主要特征:1)企业中长贷增长强劲,居民按揭贷需求旺盛,1-2月合并看,企业、居民新增中长贷双双创历史新高;2)银行表内信贷猛增,表外非标收缩,在流动性收紧和MPA考核压力下,银行大幅收缩票据、非标资产,整体杠杆开始下降;3)M2与社融增速之差走扩,流动性环境不断趋紧,企业融资需求强劲而广义信用扩张明显收缩,企业融资利率有滞后上行风险。

债市利空云集,下跌仍是主旋律。信贷强劲预示1季度经济超预期风险很大,随着地方债供给冲击、美联储加息、MPA考核冲击来临,债市积累的调整风险越来越大,再加上如果资管新政落地、央行对PPI大涨和信贷放量出台对冲收紧政策,则收益率讲进一步上行,债市仍然利空云集,市场目前的调整幅度仍然不够,在未出现明显安全边际之前,我们认为未来的债券市场主旋律仍是下跌。

【国君固收】CPI回落超市场预期,但货币政策难回宽松—评2月通胀数据

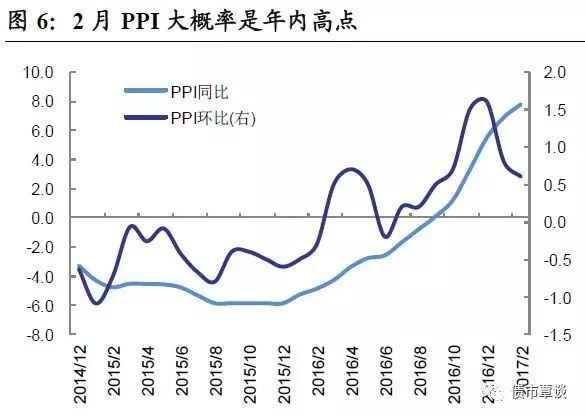

事件:今日统计局公布2月通胀数据,2月CPI同比大幅回落至0.8%,前值为2.5%,大幅低于市场预期的1.6%;PPI同比继续上升至7.8%,前值6.9%。整体看,PPI如期上升,CPI回落超出市场预期,我们的点评如下:

看对方向,低估了幅度,CPI回落超预期。2月CPI大幅回落,超出市场预期。食品和非食品的环比回落均在预期之内,但幅度之大却属意料之外,其中食品环比下降0.6%,而非食品环比-0.1%。猪肉价格春节期间涨幅微弱,而暖冬之下蔬菜价格也表现疲软。1月非食品环比大涨,但是从细项来看,上涨多为服务类科目,商品类上涨有限,或为春节后大幅回落买下伏笔。而这一现象也意味着PPI向CPI的传导仍不通畅,后续情况有待观察。

PPI如期上涨,结构上有变化。PPI同比上涨至7.8%,环比0.6%,符合市场预期。从细项来看,采掘、原材料、加工工业PPI环比分别上升1%、1.2%和0.5%,环比呈回落态势,但原材料和加工行业回落速度慢于采掘行业,本轮涨价以来,原材料行业环比更是首次高于采掘行业。PPI整体涨幅趋缓,但结构上向着有利于中下游的方向变化。

2月大概率是年内PPI高点和CPI低点。2月CPI超预期回落,主要仍是春节错位效应。2月环比低于预期对于全年中枢有一定影响,但整体趋势仍是温和中有上行风险,随着3月翘尾因素和新涨价因素的恢复,CPI大概率上行。PPI方面去年3月和4月的环比涨幅为0.5%和0.7%,随着PPI环比的放缓,2月大概率是年内PPI高点,但是去年2、3季度留下的基数不高,今年经济稳、强改革对新涨价有支撑,PPI回落节奏不会太快。

回落超预期,政策难宽松。虽然2月CPI超预期回落,但全年中枢仍大概率温和。同时,货币政策主旨仍在去杠杆、防风险,即使通胀不对货币政策构成约束,在经济仍稳、联储加息预期打满的情形下,货币政策仍将维持中性偏紧态势。从两会的政府工作报告来看,政府对于经济增长和通胀均有信心,未来一段时间大概率是改革和调整“有所作为”,宏观调控“有所不为”的政策组合,债市仍应保持谨慎。

资金利率全线下行,债市宽幅震荡走弱。昨日,央行在公开市场暂停逆回购操作,净回笼资金300亿,本周累计已净回笼900亿。但银行间主要回购利率全线下行,债市宽幅震荡,受内外部因素震荡加剧。早盘大幅低于预期的CPI公布,带动利率一波下行行情,但随即市场担忧PPI飙涨和MPA考核更严,收益率重又反弹,美联储加息和MPA考核临近,市场如临大敌,谨慎和担忧情绪加重,债市酝酿调整风险。昨日信用债利率整体上行,成交减少,期限和信用利差存在走扩风险。海外美元指数持续走强,突破102关口,美2Y短债创下8年新高,原油价格出现暴跌。国内A股震荡下挫,低开低走,工业品期货价格全线下跌,延续弱势调整。

【货币市场:资金利率全线下行】

昨日,考虑到近期增加流动性的因素较多,央行未进行公开市场逆回购操作,同时有300亿逆回购到期,资金净回笼300亿,连续11日净回笼。隔夜利率与上一交易日相比下行1bp至2.43%,7D下行10bp至2.87%,14D利率下行3bp至3.38%。长端利率方面,Shibor1M上行1bp至4.11%, Shibor3M与上一交易日持平。交易量较上个交易日有所增加,其中隔夜较上个交易日增加6.17亿,7D增加266.05亿,14D减少22.75亿。交易所资金GC001加权平均利率大幅上行113bp至3.9419%,GC007加权平均利率下行9bp至2.6672%。

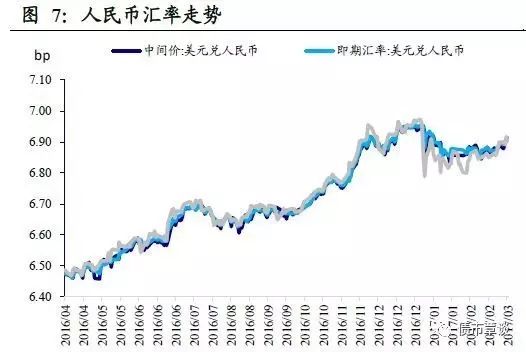

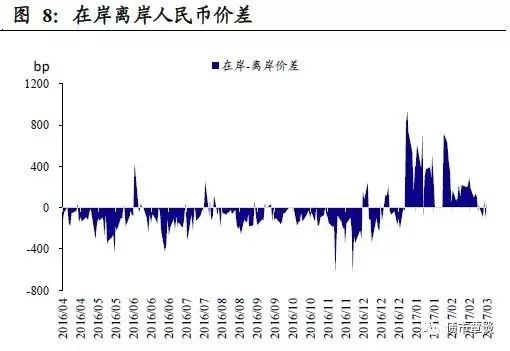

人民币汇率贬值。截至昨日21:00,美元兑人民币在岸即期汇率下行27bp至6.9085,美元兑人民币离岸即期下行116bp,低于在岸44bp为6.9041;人民币12个月远期汇率为7.0415。

【利率债市场:收益率小幅上行】

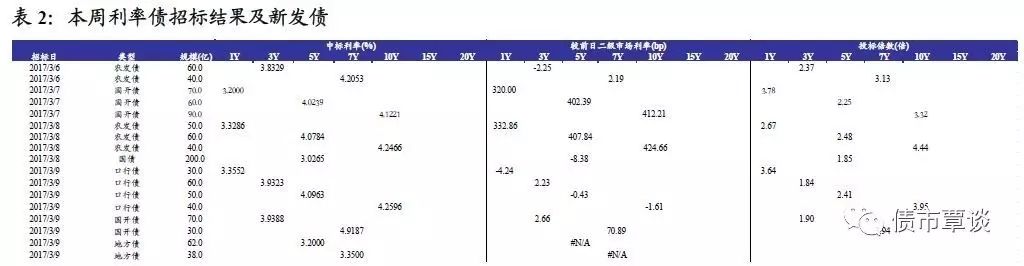

一级招标符合预期。昨日发行口行债180亿,1Y、3Y、5Y、10Y加权中标利率分别为3.3552%、3.9323%、4.0963%和4.2596%,相对于前日二级市场利率分别低于4bp、高于2bp、基本持平和低于2bp,投标倍数分别为3.64、1.84、2.41和3.95倍;发行国开债100亿,3Y、7Y加权中标利率分别为3.9388%和4.9187%,高于于前日二级市场3bp和71bp,投标倍数分别为1.90和3.94倍;发行地方债100亿,5Y和7Y中标利率分别为3.20%和3.35%。

二级利率债收益率小幅上行。国债1Y上行1bp至2.84%,5Y上行3bp至3.10%,10Y上行1bp至3.42%。进出口债1Y上行2bp至3.42%,5Y上行3bp至4.13%,10Y上行1bp至4.29%。国开债1Y下行4bp至3.30%,5Y上行4bp至4.12%,10Y上行1bp至4.21%。

国债期货继续下跌。5年期国债期货主力合约TF1706收于98.050,相对前一交易日结算价下跌0.16%,TF1709收于97.305元,下跌0.18%;10年期国债期货主力合约T1706报收94.450元,下跌0.19%。

【信用债市场:中端信用利差走扩】

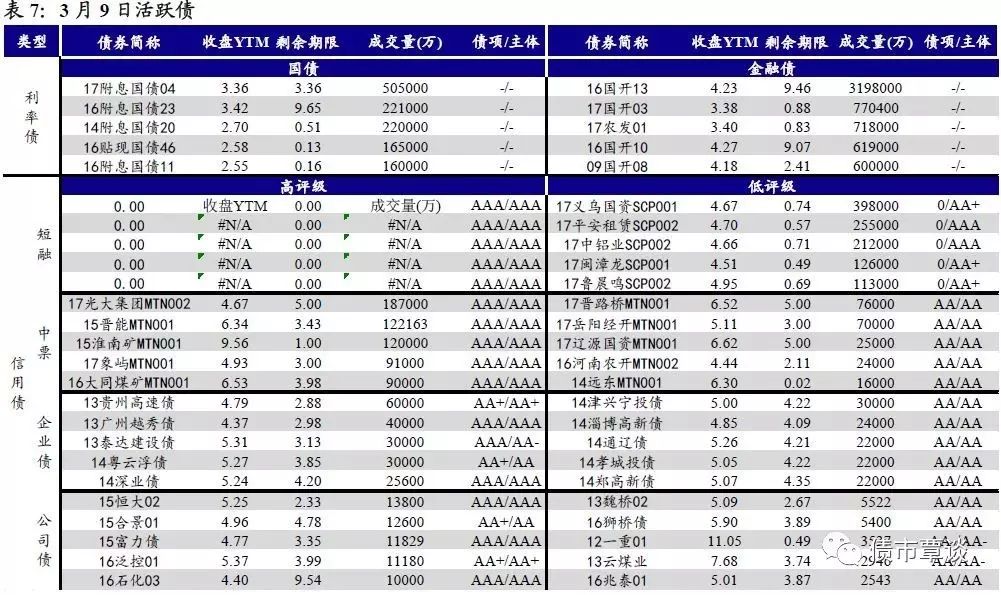

收益率小幅上行。昨日短融交投较为活跃,参与机构主要是银行和基金,成交主要集中在2个月内的和6个月左右的AAA的短融产品。中票交投情绪仍旧低落,银行、保险和基金参与较多。企业债交投较为活跃,基金、保险、券商和券商均有参与。中债中短期票据收益率曲线(AAA)1Y上行1bp至4.07%,3Y上行2bp至4.30%,5Y上行3bp至4.47%。成交活跃的公司债中,AAA级的15恒大02收益率与前一交易日相比持平,AA-级的13魏桥02下跌0.10%,收益率上行4bp。

中端信用利差走扩。1Y和5Y各评级信用利差与前一交易日基本持平,3Y除AA+级走扩6bp外,其他各评级均走扩 4bp。其中,AAA级、AA+级和AA级1Y信用利差均处于历史均值偏高水平,5Y信用利差均处于历史均值以下;AA-级3Y信用利差处于历史高位,1Y信用利差处于历史低位。

【转债及交换债市场:中证转债指数下跌】

昨日,中证转债指数下跌0.24%。在涨跌幅排行榜中,白云转债和15国资E涨幅居前,分别上涨0.47%和0.31%;三一转债和16凤凰E跌幅居前,分别下跌0.81%和0.74%。

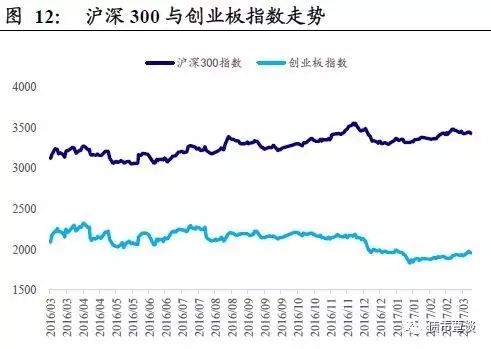

【股票及商品市场:大盘仍旧低迷,商品多数下跌】

大盘走势仍旧不佳,三大指数全面下跌。昨日大盘低开低走,三大指数走势高度一致。截至收盘,上证指数和深证成指均收跌0.74%,创业板下跌0.54%。板块方面,仅机场航运和仪器仪表见红,分别微涨0.15%和0.07%。概念板块中,昨日表现不佳地人工智能扳回一城,上涨0.90%,摘帽概念上涨0.49%;海工装备概念表现低迷,下跌2.31%。

大宗商品多数下跌,焦煤焦炭逆市上涨。大宗商品除焦煤焦炭外全部收跌,化工板块仍旧表现最差。黑色系除焦煤涨0.73%和焦炭涨0.42%外,其他均下跌,动力煤、铁矿石和螺纹钢分别下跌0.20%、1.05%和2.02%;有色板块与前一交易日比跌势扩大,沪铜跌1.77%,沪铝下跌1.37%;农产品方面,棉花下跌2.32%,玉米下跌0.76%;化工表现最差,PTA和甲醇跌幅高达5.03%、2.78%。

国泰君安证券研究所 固定收益研究 覃汉/刘毅/高国华/尹睿哲

GUOTAI JUNAN Securities FICC Research

国泰君安固定收益研究团队力求为您提供最及时、最深入、最前瞻的独到见解和观点,请长按上方图片识别二维码关注我们!