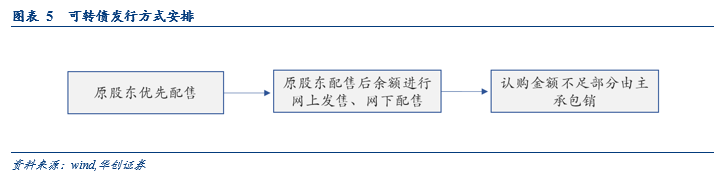

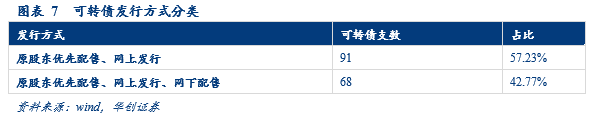

中签率主要由发行金额和申购金额共同决定。发行方式上可以设置原股东有限配售、网下配售、网上发行,从发行安排上看,中签率受原股东配售占比、以及网上、网下申购规模影响。而原股东配售意愿、网上申购规模、网下申购规模除了与可转债基本面有关外,更多程度上受市场风险偏好、行情走势、可转债市场稀缺程度等影响。

申购规则上,因可转债申购采用信用申购,且此前网下申购可转债存在“拖拉机账户”顶格申购问题,中签率一度降低至万分之一以下。证监会及时召开座谈会,3月25日发布文件后,网下申购规则漏洞弥补,中签率有所回升。

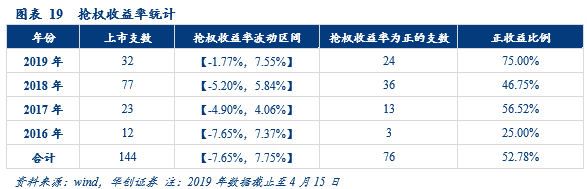

中签率极低情况下,多数投资者把目光投向“抢权”策略,然而通过测算,抢权收益受正股涨跌幅影响较大,当A股市场低迷时,抢权需谨慎。

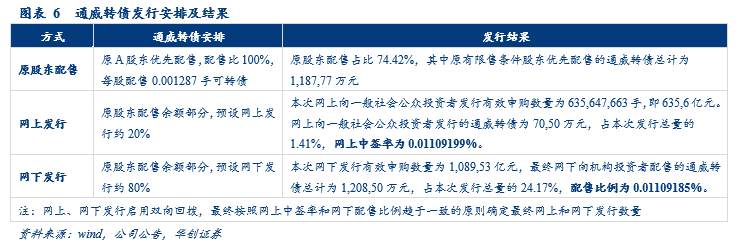

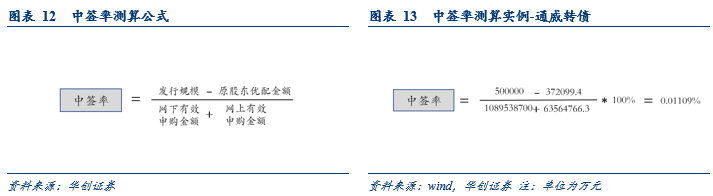

结合近期发行的通威转债来看发行的具体数据。

1、原股东配售降低股本摊薄,配售意愿与市场走势相关

可转债在发行方式上设置原股东配售,降低了原始股东股本摊薄风险。由有限售条件股东配售和无限售条件股东配售组成,配售意愿受各方面因素影响,包括市场风险偏好、A股走势、大股东持股比例、债项评级等因素。可转债信用评级高,原股东配售意愿较强;当股票市场趋势回暖向上时,原股东配售意愿回升。

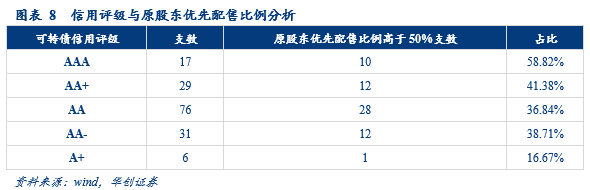

可转债信用评级因素方面,对2016年以来上市的159支可转债进行债项评级以及原股东优先配售比例进行分析,评级为AAA的17支转债中有10支原股东优先配售比例高于50%,占比58.82%,占比高于AA+(41.38%)、AA(36.84%)及AA-(38.71%)。债项评级为A+的6支可转债中,仅有1支原股东优先配售比例高于50%。

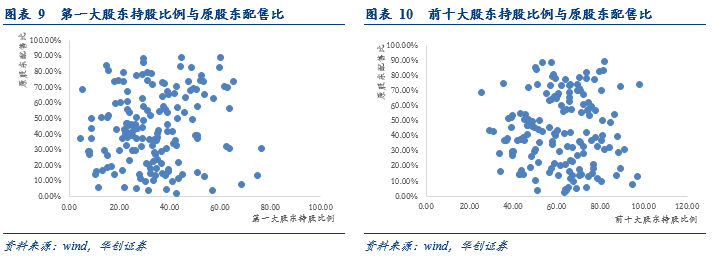

理论上如果原股东不进行配售则会对持股比例进行稀释,我们研究前十大股东持股比例与原股东配售比的相关性,散点图显示相关性不高,原股东配售存在主观因素以及资金因素影响。

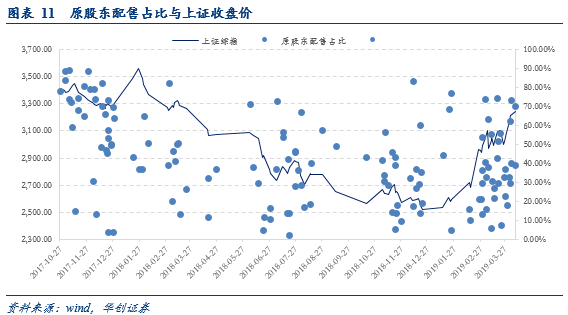

原始股东配售除防止股本被稀释因素之外,还受市场行情走势影响,市场趋势向上时,配售对原始股东更有吸引力。2018年6月份-8月份,上证指数在贸易战等影响下快速下跌,股票市场低迷,2018年7月20日发行的万顺转债原股东配售仅占发行规模的2.19%,创下了2016年以来的最低值。同期还有2018年6月25日发行再升转债原股东配售占比为 4.63%。当市场回暖时,原股东配售意愿跟随回升,2019年1月以来,上证指数在多项利好下起底回升,走出一波小牛市,转债市场参与度回升,2019年3月发行的可转债中,有4支原股东配售占比超过50%。

2、中签率与市场热情反向变动,监管趋严提升中签率

网上中签和网下配售比例由发行规模及申购规模确定。网上、网下发行规模为原股东配售后的余额,申购规模则与发行时申购热情以及申购规定相关。

中签率=优先配售余额/有效申购金额

其中:优配余额=发行规模-原股东优先配售金额;有效申购金额=网上有效申购金额+网下有效申购金额。有效申购金额由申购户数和单户申购金额决定。

打新中签率与市场热情反向变动,当申购热情高时,申购规模较大,中签率相对降低。2019年初A股小牛市带动下,申购规模不断走高,中信转债网下申购规模达到56.96万亿,中签率为0.01819%,绝味转债、中鼎转2的中签率不足万一。网下打新往往存在顶格申购的情况,证监会于2019年3月23日召开座谈会,强调杜绝拖拉机账户,并要求申购规模符合资产规模,此后中签率有所回升。

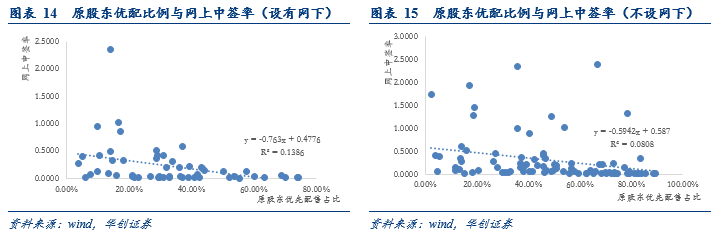

(1)中签率与原股东优先配售占比成反比。

因网上、网下发行金额为原股东优先配售余额,通过对2017年9月份以来发行的可转债网上中签率和原股东优配金额以及发行规模分析,我们能发现中签率与原股东优先配售占比成反比。

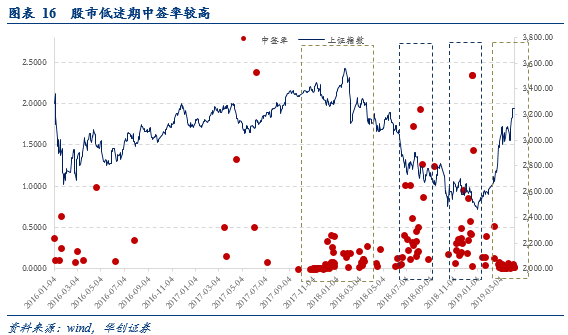

(2)权益市场表现好,申购热情高,中签率低。

2017年09月申购新规实施,信用申购环境下,投资者通过网上、网下申购可转债时无需缴付申购资金也无需持有股票,信用申购环境下,中签率大幅降低。网上、网下申购上限并不相同,此前,主承销商对网下资金规模证明验证要求不高,使得多数转债网下申购规模达到十万亿以上,双向回拨原则使得网上中签率大幅降低。

对2016年以来发行的可转债进行统计,2017年09月后开启信用申购,中签率进一步下滑,雨虹转债为第一支采用信用申购的可转债,中签率仅为0.0013%,而2017年9月份之前发行的可转债网上中签率基本在0.1%以上。

2018年A股几乎单边下跌,6月份至9月份以及11月份至12月份两个区间内,上证指数在贸易战、金融去杠杆、业绩预告暴雷等因素影响下不断走低,期间发行的可转债中签率不断上升。2019年初A股走出小牛市,市场申购热情高涨,中签率再度下滑。

2016年至今发行的可转债中,中签率最高的五支中有四支是2018年发行的,久其转债因为无网下发行,网上中签率最高。中签率最低的五支转债中,集中在2017年,当时信用申购开启叠加股市上涨,中签率低至十万分之一左右,雨虹转债是第一支信用申购的可转债,中签率仅为0.0013%。

(3)监管趋严后,中签率有所上升。

2019年出,A股走出2018年的低迷,快速上涨。可转债市场多支大盘转债发行上市,申购热情较高,中签率不断走低。机构投资者利用网下申购规则的漏洞,出现了网下天量申购规模。亨通转债的网下申购中发现多家网下机构投资者存在申购数量超过其对应资产规模或资金规模的情况。2019年3月22日证监会召开座谈会,并于3月25日晚证监会发布《发行监管问答——关于可转债发行承销相关问题的问答》,正式

规范可转债网下申购的规则,要求参与可转债网下申购的每个配售对象只能使用一个证券账户,并且不得超资产规模申购。

证监会座谈会后,网下打新申购市场进一步规范,此后发行的可转债的网下申购中都严格执行申购金额与资产规模相匹配的规定。中签率有所回升。

3、抢权不一定是馅饼有可能是陷阱

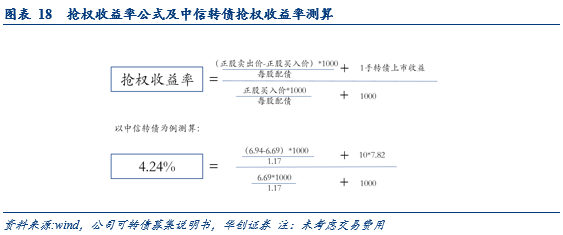

抢权指在股权登记日及以前买入正股股票从而获得可转债配售资格,提升可转债获配率的行为。在中签率极低的情况下,抢权逐渐进入投资者视野,但是通过分析,抢权胜率并不高,抢权收益受正股涨跌幅影响较大。

抢权收益和风险取决于期间正股涨跌幅、转债上市涨跌幅。我们对抢权流程进行简单化,假设在股权登记日(T-1日)以当天均价买入,申购日(T日)以当天均价卖出来测算正股收益,假设在转债上市当日以均价卖出来测算转债收益。以抢权获配一手可转债来进行测算,中信转债抢权收益为4.24%。

将抢权收益率公式进行简化,抢权收益率的正负取决于正股涨跌幅和转债收益率*转债发行规模/正股市值的和。2016年后发行且上市的可转债的转债发行规模/正股市值的波动区间为【1.84%,34.3%】,中位数为9.39%,平均数为10.84%,在转债上市均价涨跌幅为20%的较好情况下,转债收益率*转债发行规模/正股市值的波动区间为【0.37%,6.86%】,但这个波动区间对正股涨跌幅并不算大,所以我们认为正股涨跌幅对于抢权收益率的影响更大。

抢权胜率并不高。

2016年1月已发行且上市的144支转债中,共有76支抢权收益率为正,胜率为52.78%。而且抢权收益率受正股涨跌幅影响较大,投资者在参与抢权时,更多博取的是正股收益率,在A股整体行情好的时候抢权收益率为正的概率高。在使用抢权这一策略时时仍然需要具体情况具体分析。