本篇,通过分析我国民航现阶段的行业因素,并对主要民航高铁重叠航线市场类型的划分,我们剖析了现阶段我国航线市场所受冲击不尽相同,竞争策略有所差异的深层原因,并通过大量数据进行了实证研究。同时给出了短中远期我国民航高铁竞争格局的演绎路径。未来,随着行业与航线因素的变化,航线竞争策略和竞争结果将进一步演进。从日本的经验来看,每一次演进的调整期通常在1-2年。

一、《启示录》系列:不容错过的精彩概要

1

、《启示录》系列:核心概要与特色

推荐

从中国第一条快速铁路“京津城际”2008年8月的开通至今,仅仅短短的5年,在神州大地上,“四纵四横”的高速铁路网现已初具规模。中国高铁网的建设速度是惊人的,中国民航与高铁的竞争也日趋白热化和常态化。“高铁时代”的到来,对中国民航业来说到底意味着什么?航空公司将会采取什么样的策略去应对新的挑战?短期来看,高铁确实对民航产生了较大的冲击,这种冲击是否会长期持续?未来民航与高铁的竞争格局将如何演绎?这是大家所普遍关心的问题,但却又难得到清晰的答案。

从日本第一条新干线东海道新干线1964年的开通至今,日本的民航与高铁的较量已经持续了风风雨雨的50年。相比中国短短的5年,日本民航与高铁的竞争历史必定对我们判断中国民航与高铁未来的格局有所裨益。为此,我们通过大量的数据搜集、整理、研究分析,撰写了《日本民航与高铁50年竞争历史启示录》系列专题报告。

(1)《启示录》系列专题报告共分四篇:

该篇全面阐述了民航与高铁的三维竞争,“票价水平、运营频率和服务质量”是竞争手段,“市场份额、票价水平和客座率”是竞争的结果,并影响民航业的盈利水平和市场规模。过往的研究多局限于对市场份额的分析,这是远远不够的。并从日本民航业的发展历史谈起,通过对日本民航业发展阶段的梳理,为我们在后续系列报告中做进一步的分析做好准备。

该篇阐述了行业生命周期、产业政策、技术革新等行业因素作为一个“隐形之手”,通过对竞争手段的限制,进而对民航与高铁的阶段性竞争结果(稳态)施加影响。并以东京-大阪这一日本黄金商务市场(同时是最先受到新干线运营冲击的市场)为例,以详实的长周期历史数据,再现50年来在行业因素不断演进的过程中,民航与高铁是如何在竞争手段受到不同约束的情况下采取相应的竞争策略,并在相应的竞争结果(稳态)中取得阶段性平衡的。

该篇阐述了运距、市场规模、两端机场容量等航线因素作为竞争格局差异的“分化器”,衍生出三种不同类型的航线市场。不同类型的航线市场,航空公司所采取的竞争手段和策略是有所差异的,并最终导致不同类型航线市场上阶段性的竞争格局(稳态)不尽相同。同时,通过详实的历史数据,以日本众多民航高铁竞争市场为分析样本,分别从横向与纵向的角度进行解剖分析。

该篇分析比较了现阶段中国民航的行业背景与历史上日本民航业的行业背景的异同之处,明确我国目前行业因素对民航与高铁的竞争手段所施加的影响。比照日本的历史经验,搜集数据从横向对我国目前与高铁重合的航线做了类型划分,并纵向分析航线在短期、中期与长期竞争格局的演变情况,同时也揭示了行业或航线因素变化时,航线的竞争手段与竞争结果发生改变,竞争格局进入到新的稳定状态所需要的调整时间。

(2)《启示录》系列专题报告两大特色:

在经过大量数据搜集、研究和分析后,我们发现,尽管日本的国土面积上与中国有较大的差异(这也是在进行对比研究时常常为大家所诟病的),但通过我们的逻辑化梳理与因素剥离分析,航线运距事实上是航线因素的一部分,是影响航线竞争策略的重要变量之一,通过综合考虑行业与航线因素对竞争策略和竞争结果的影响,从而消除了国土面积的差异对参考价值的削弱。

本系列研究的另一大特色在于“让历史说话,用数据揭开谜底”。我们搜集整理了日本民航与高铁竞争史上重点航线市场上的大量长周期数据,数据详实,力图用数据还原当时竞争的真实情况。

2、本篇核心内容

(1)我国民航现阶段发展与日本类似阶段对比分析

从行业生命周期来看,

我国民航业现阶段类似日本70年代的发展水平;

从市场准入、定价机制来看,

类似于日本90年代末期的状态,竞争更为激烈,票价更为灵活。

(2)“价格竞争”和“频率竞争”仍然是我国民航现阶段的选择

目前民航业仍处于快速成长期,且先期进入的市场中已经投入了大量的产能。在这样的背景下,“价格竞争”和“频率竞争”仍然是我国民航现阶段较好的选择。随着行业的发展,航线准入与定价机制趋于自由化,客流量增速逐渐放缓,民航与高铁也会进入差异化竞争的阶段。

(3)我国民航与高铁竞争格局的未来演绎

短期来看:

冲击后触底反弹;

中期来看:

票价和客座率整体下移,盈利水平的下降与市场规模、份额的扩张并存;

远期来看:

盈利水平有望回升,但市场规模和份额趋于稳定。从日本的经验来看,从高铁区域网络的基本形成(1985年)到航线准入与定价机制完全自由化(2000年),经历了约15年的时间;再到航空总客流趋于稳定(2005年),前后经历了20年左右的时间。

(4)高铁对各类航线市场的冲击各有不同,竞争策略差异化

放弃市场:

武长、郑西、津济、津宁、济宁、宁沪线停飞,长广、郑西、京济线最终保留少量航班;

竞争市场:

武广线先采用“空中快线”竞争,但因盈利水平原因最终还是采用缩减班次、提高票价的手段,京宁、津沪、济沪线均采取缩减班次保客座率的手段;

优势市场:

京沪线班次受高铁冲击后快速恢复并企稳回升,机场容量短缺导致客座率水平整体处于高位。

(5)我们从新线开通,民航高铁价差与运营速度变化、新进入者参与竞争等几个方面,检视了日本民航与高铁在行业、航线因素扰动后阶段性均衡状态演进的调整期,结论是通常需要1-2年。

未来,我国民航与高铁仍将会在行业与航线因素的急剧变化下,推动竞争策略与竞争格局(稳态)不断向前演进。

二、中国民航业:现阶段行业背景的定位

1、行业生命周期

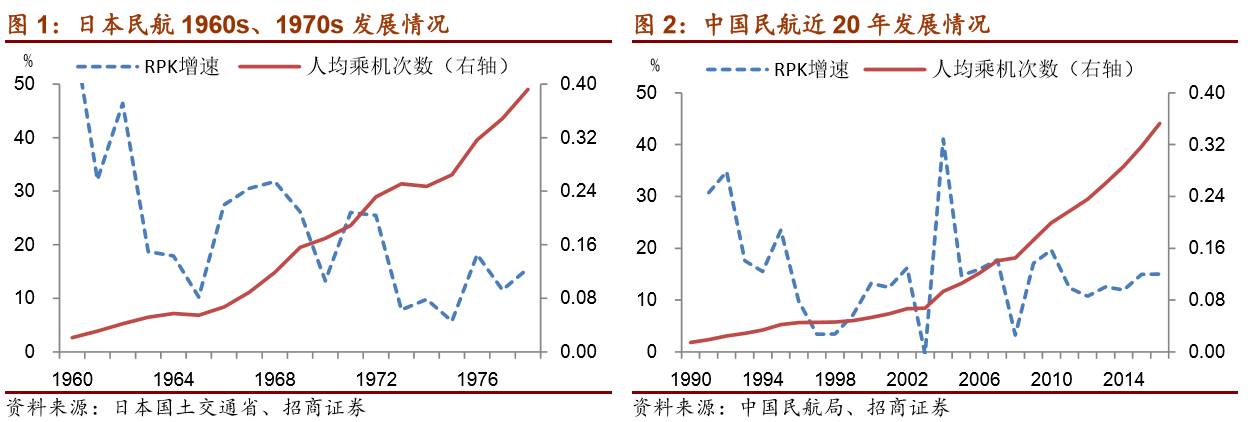

中国(现阶段):处于快速发展阶段,民航业逐步走向大众消费时代,2000-2016年的RPK年均增速14.4%,人均乘机次数由0.06次上升至0.35次。

日本(20世纪70年代):快速发展,航空业进入大众消费时代,1970-1980年的RPK年均增速14.6%,人均乘机次数由0.16次上升至0.39次。

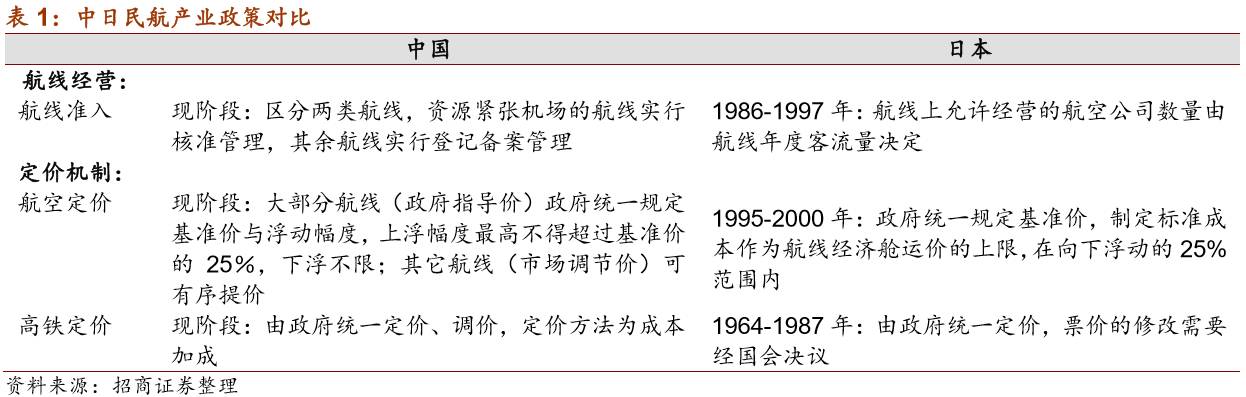

2、航线准入

中国(现阶段):区分两类航线,涉及流量限制和繁忙机场航线、飞行流量大的航线以及特殊安全要求的航线实行核准管理,其余航线实行登记备案管理。近年来航线准入管制呈逐步放松趋势。

日本(1986-1997年):航线上允许经营的航空公司数量由航线年度客流量决定。1986年时的规定是年需求量达70万人次的航线允许2家航空公司经营;年需求量100万人次以上的航线可允许3家航空公司经营,此后的1992、1996年先后两次降低航线准入标准,1997年起政府完全取消了对航空公司在航线运营方面的限制规定。

3、定价机制

(1)航空定价

中国(现阶段):大部分航线执行政府指导价,规定基准价与浮动幅度,上浮幅度最高不得超过基准价的25%,下浮不限;市场调节价航线每家航企每航季上浮不超过10%;头等舱、公务舱定价权放开。

日本(1995-2000年):政府统一规定基准价,制定标准成本作为航线经济舱运价的上限,在向下浮动25%的范围内,航空公司可以自行制定运价。2001年起,政府取消了运价规制,航空公司可以自由决定运价。

(2)高铁定价

中国(现阶段):由政府统一定价、调价,定价方法为成本加成。

日本(1964-1987年):由政府统一定价,票价的修改需要经国会决议。

从行业生命周期的角度来看,我国民航业现阶段类似于日本70年代的发展水平,仍处于航空消费大众化的初期阶段和行业的成长期,未来潜在需求空间仍很大。但从市场准入、定价机制的角度来说,我国目前的产业政策领先于日本70年代,类似于日本90年代末期的状态,竞争更为激烈,票价更为灵活。

三、格局演绎:冲击各有不同,竞争策略差异化

1、“价格竞争”与“频率竞争”仍然是我国民航现阶段的选择

“价格竞争”和“频率竞争”仍然是我国民航现阶段的选择。对我国而言,目前在航线进入上有一定的竞争、定价上也有一定灵活性。同时,目前民航业仍处于高速成长期,且先期进入的市场中已经投入了大量的产能。在这样的背景下,“价格竞争”和“频率竞争”仍然是我国民航现阶段较好的选择。

随着行业的发展,中国民航与高铁也会进入类似日本2004年之后的差异化竞争的阶段。一方面是成本的倒逼,另一方面,需要行业生命周期发展到一定的阶段,旅客结构和旅客收入达到一定水平作为支撑。中国民航和高铁在未来也会达到这样一个全新的竞争阶段,但目前条件尚不成熟。

2、冲击各有不同,竞争策略差异化

我们在之前的系列报告中得出的结论是,在同一历史阶段,相同行业背景下,多样化竞争格局背后的重要因素是航线市场类型的差异。这也同样解释了目前我国民航在应对高铁竞争时,在不同市场采取不同的竞争手段,竞争结果也不尽相同的原因。

(1)我国民航与高铁重叠的主要航线市场类型划分

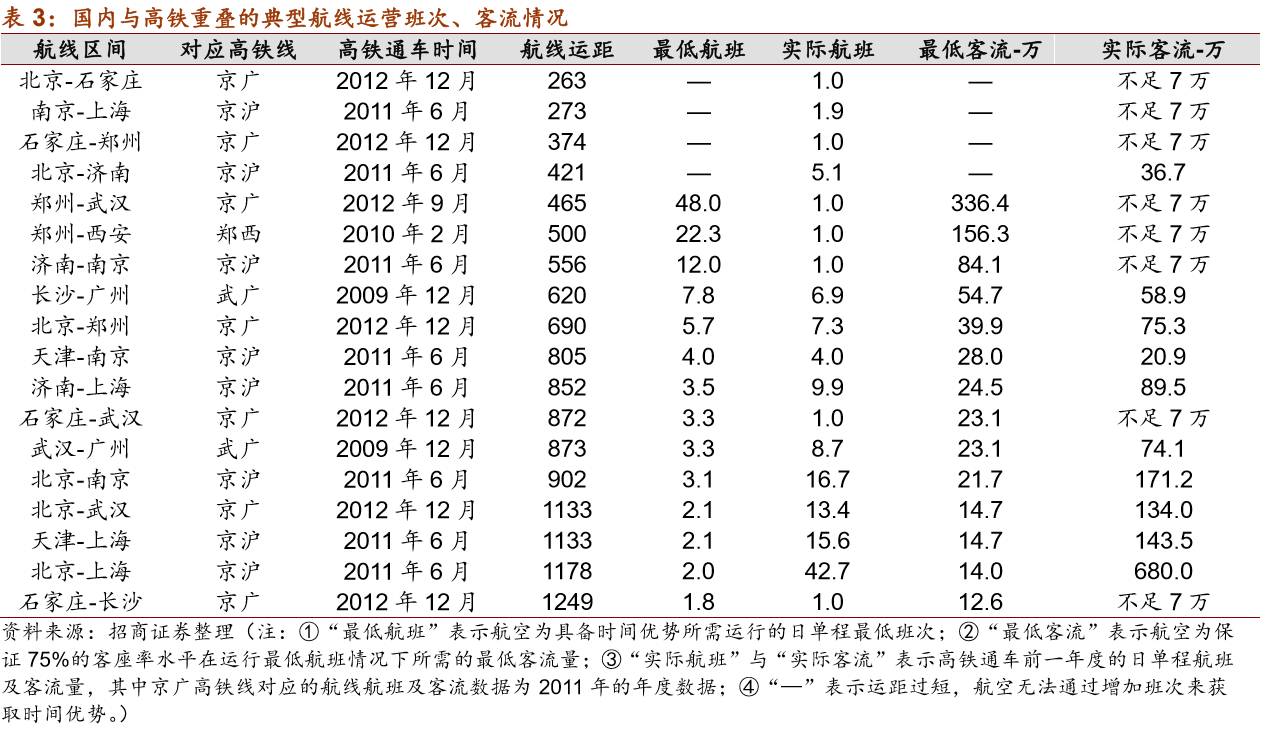

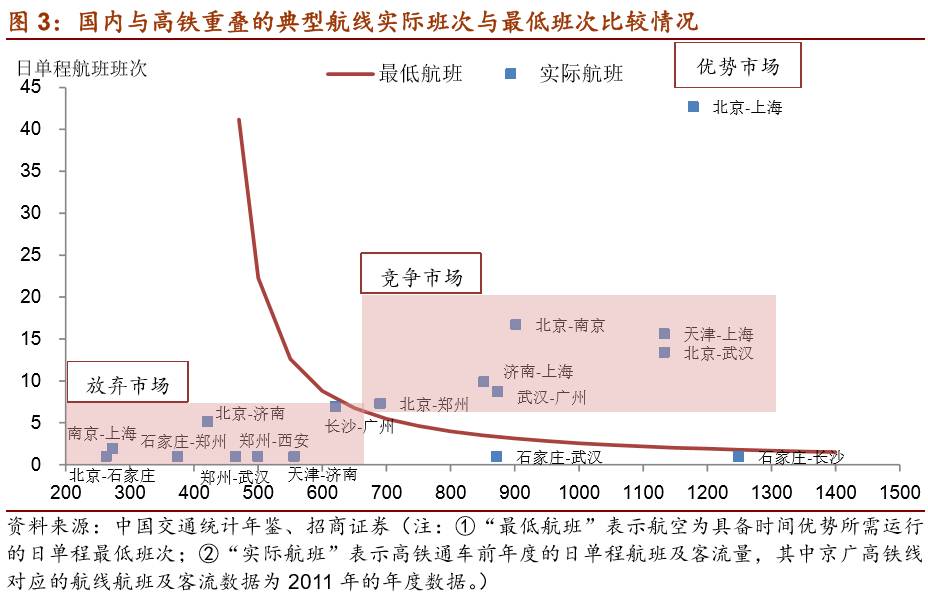

在我国目前的民航与高铁运营速度下,我们可以测算出,不同运距对应的民航具备(相对)总旅行时间优势的最低航班班次(见表1)。

假设:

(2)航线市场类型主导竞争策略差异,竞争格局有所不同

从我国高铁开通后,对应航线航班的实际运营情况来看,不同的类型的航线,航空公司所采取的策略确实有较大的差异,实际的情况也基本印证了我们的研究结果。

-

武汉-长沙航线(294m):放弃市场。

由于运距过短而停飞;

-

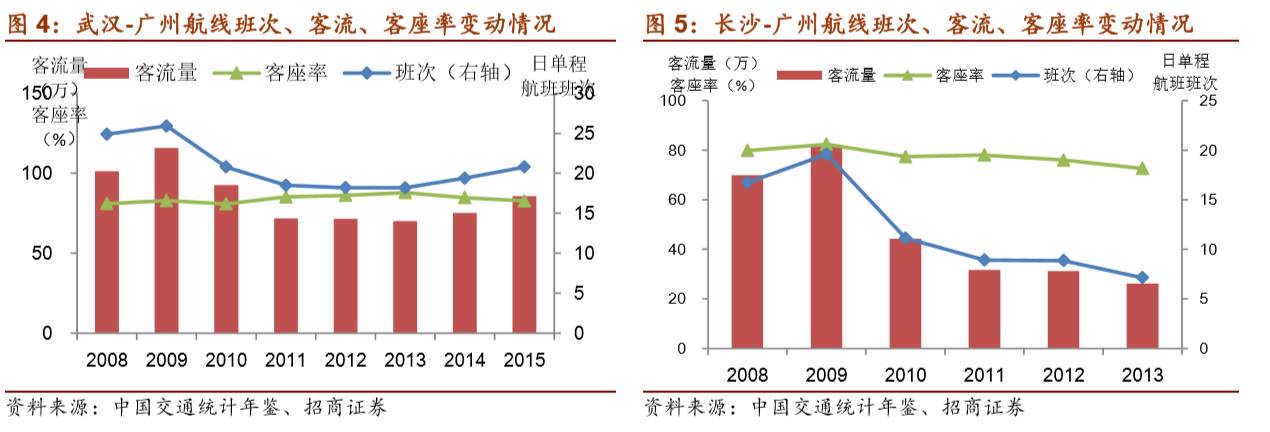

长沙-广州航线(620km):放弃市场。

客流量达不到运营最低航班所要求的最低客流,航班班次逐年缩减;

-

武汉-广州航线(873km):竞争市场。

客流量能够达到运营最低航班所要求的最低客流。在高铁通车后,经历过前期的“空中快线”战略。但从提高盈利水平的角度考虑,航空公司最终采取了缩减班次、提高票价的手段,但运力缩减后的航班班次相对高铁仍然具备总旅行时间优势。

-

南京-上海航线(273km)、济南-南京(556km)、天津-南京(804km):放弃市场。

由于运距过短或客流不足而停飞;

-

北京-济南航线(421km):放弃市场。

客流量远远达不到运营最低航班所要求的最低客流,高铁通车后,航班班次逐年递减,航线竞争力丧失,目前保持在每天单程1个航班,主要服务于由济南中转的旅客;

-

济南-上海(852km)、北京-南京(902km)、天津-上海(1133km)航线

:

竞争市场。

高铁通车前的2010年度,济南-上海、北京-南京、天津-上海航线日单程班次分别为9.9、16.7、15.6,远高于为确保航空相对高铁具备时间优势所要求的最低班次。受高铁开通的冲击,2011年度,各航线班次分别为8.4、16.1、14.6,客座率总体水平相对稳定;目前,各航线航班分别为3.6、15.6、13.0。可见,各航线上航空公司采取的是缩减班次、保客座率的手段,但运力缩减后的航班班次相对高铁仍然具备总旅行时间优势。

-

北京-上海(1178km):优势市场。

考虑到航线两端机场容量短缺、客流充足,北京-上海航线客座率和票价受高铁的影响相对较小,高铁通车前的2010年度,航线日单程班次、客流量、客座率分别为42.7班、680万、87.7%;通车后的2011年度,日单程班次、客流量、客座率分别为41.9班,643万,87.8%。目前,航线班次已恢复到每天52班,而客座率水平由于供给受限,总体处于高位。

2、未来演绎:短期触底反弹;中期盈利水平的降低与市场规模、份额的扩张并存;远期盈利水平有望回升,规模趋于稳定

从2008年京津城际通车至今,我国民航与高铁的竞争历史不到10年。尽管国土面积上有较大不同,但从行业因素和航线因素两大影响多样化竞争格局并推动竞争格局纵向演进的重要因素来说,日本50年的民航与高铁竞争史确实可以给我们以很多启示:

1)短期来看:冲击后触底反弹。

高铁的开通确实对重合航线带来较为显著的冲击,体现在市场份额的流失,以及票价和客座率的双杀,并由此对航企盈利带来较为负面的冲击。但随着高铁网络的逐步完善,高铁分流的影响日趋常态化,航空公司也将从高铁开通的冲击中逐步恢复。这从日本民航与高铁长达50年的竞争历史中看得很清楚。通过1-2年的调整时间,航空将从高铁开通的短期过度冲击中逐步恢复,并将与高铁的竞争在新的位置达到平衡。

2)中期来看:票价和客座率整体下移,盈利水平的下降与市场规模、份额的扩张并存。

目前,我国航空业仍处于快速增长和大众化消费的初期阶段,机场大面积开工建设,空域问题也将迟早会得到解决,航线准入与定价机制逐步走向自由化,制度红利将逐步释放。展望未来,我国航空业仍然有着巨大的增长潜力。

在航线准入与定价机制完全实现自由化,机场容量与空域不足问题得到有效解决后,随着民航高铁价差的缩小和民航运力投入的提升,民航市场份额有望进入持续扩张阶段,但票价水平和客座率将整体下移,航空公司盈利水平的降低与市场规模、市场份额的扩张并存。正如日本民航业1996年之后所经历的阶段那样。

3)远期来看:盈利水平有望回升,但市场规模和份额趋于稳定。

当国内人口数量趋于稳定、民航渗透率趋于极限渗透率时,航空客流增速趋缓并最终保持稳定。民航与高铁将有望从单纯的票价、频率竞争逐步走向以提升服务水平等为主要竞争手段的差异化竞争阶段,并取得较为长期的均衡。

与日本2004年之后所经历的阶段类似。

从日本的经验来看,从高铁区域网络的基本形成(1985年)到航线准入与定价机制完全自由化(2000年),经历了约15年的时间;再到航空总客流趋于稳定(2005年),前后经历了20年左右的时间。

而从我国的情况来看,高铁区域网络形成时,民航业生命周期与当年日本类似,但产业政策已大幅领先于日本。因此,我们判断,我国有望在5-10年内,实现航线准入和定价机制的完全自由化,达到中期阶段;而仍有20年以上的时间,航空总客流才将趋于饱和,并进入远期阶段。