前两天在知乎上回答了一个关于

“房价会不会崩”

的问题,承蒙朋友们厚爱,虽然被阉割了很多内容,但是依然在一周时间收获了1万+的点赞,在此先表达感谢。

后来仔细想想发现,既然把

房价为什么不会崩

这个问题都说了,那索性在一起,把

房产税什么时候来

,

房价还能涨多少

这几个话题都聊一聊,聊的通透点。

毕竟本轮房价会多少涨点基本已经是共识了,连之前两年一直看空的知名地产大V老杨,现在都开始看涨了。

在分析本轮房价上涨极限之前

,先放上这篇万赞的知乎的回答,想来大多数公众号里的朋友应该是没看过的。(考虑到篇幅和安全性,还是放阉割版,不过比知乎最惨阉割版强)

房价会不会崩?

首先,真心希望大家能认清:

房价的本质,就是税收。

为什么说房价的本质是税收?

因为世界上没有任何一种税,可以让人押上全部身家,6个钱包,还心甘情愿。

而房价可以。

具体是怎么实现以及为什么要实现

我们分别从储蓄率的下降和土地价格飙升这2个维度来看。

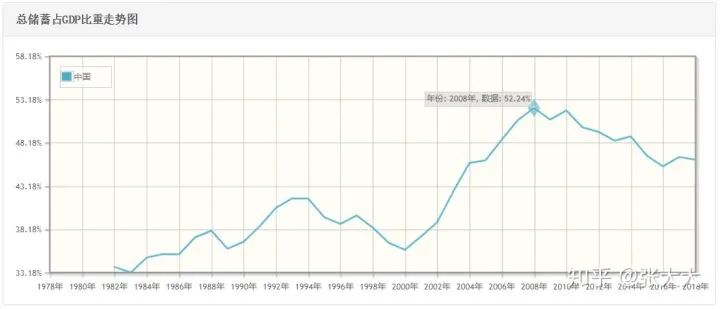

首先是储蓄率的下降:房价背后是储蓄率的下降

中国人爱存钱是出了名的,自从加入WTO之后,到2008之前,中国人的总储蓄率直线上涨。

或许很多人觉得,一个国家储蓄率高就应该是好事儿呀,说明大家越来越有钱啦,国富民强,为什么后来要让下降?

对个人来说,或许是好事儿,但是对于国家来说,有的时候并不一定。

首先,居民储蓄长期过快增长必然抑制消费增长,造成消费需求不足,尤其是内需。

而消费做为拉动经济的三驾马车之一,当消费需求不足的时候,是会影响GDP增速的。

其次,储蓄率过高会加剧银行的系统性风险。

储蓄的高增长在2008年之前,其实一直在变现加大银行端的压力,对于国家来说,极易形成和加剧银行的系统性风险。因为,这么多的钱存在银行,银行不仅将来要还本,还要为此支付巨额的利息,如果不能有效地运用这笔资金,那就会增大经营风险。

而当时我国金融市场规模偏小,投资渠道狭窄,银行除了贷款给企业,很少有其他渠道来消化这笔存款。在这一背景下,不少银行在向企业发放贷款时往往存在着盲目追求贷款规模、忽视贷款质量的倾向,这无疑是造成银行不良贷款居高不下的重要原因之一。

最后,是不利于我国融资格局的优化。

储蓄的高增长还使我国形成了以银行贷款为主的融资格局。2003年,国内非金融企业和部门各种融资方式所占的比例,银行贷款高居85.1%,包括国债、股票和企业债在内的直接融资仅占14.9%。这种融资格局的最大弊端,就是隐含着内在的不稳定性,因为作为金融中介的银行的资金来源结构是以高负债、低资本金为特征的,银行贷款方面出现任何问题,都会导致资产负债表的恶化,并有可能酿成金融危机。

所以,在2008年面临全球经济危机的时候,如何通过降低储蓄率,来提高消费,减少银行的系统性风险,是当时所面临的众多复杂问题之一。

那么关键的问题来了,如何在当时的状况下,既要把钱拿走,又要降低储蓄率,还要收归国家所用呢?

很简单,聪明的人很快就想到了一个方法,涨房价-涨地价-收归财政。

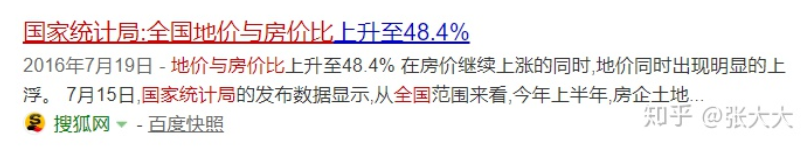

关于土地价格上涨:房价的背后是地价

我就说2个直观的数据,一个是地价占比:例如2016年上半年,全国地价占房价的比例是48.4%。

第二个是:2019年土地出让收入7.79万亿,土地出让收入突破历史新高。

近年来,在财政收入中,房地产相关的各种税收(房地产营业税、企业所得税、契税、房产税、土地增值税等)加上土地出让金收入占总收入的比值越来越多,最高达到约45%,房地产对财政收入构成了极其重要的支撑。

看看下面各大一二三线城市对于土地财政的依赖度吧。

综上,一个显而易见的事实是:

你买房,你的大部分房款,你的6个钱包,基本都变成了税收。

当然不可否认的一点是,土地财政对于过去中国经济长期维持高增长和中高增速起到了决定性的作用,这一点也跟其他发达国家的经济发展路径不同,我们其实是在走一条谁都没用走过的循环发展之路,绝对跟日本之流是有本质区别的。

而且,它对于城市基础设置的建设和完整做出过很大的贡献,对于政绩也有很大的支撑,也因此导致地方层面缺乏抑制房价上涨的主观能动性,必须要靠中央来全局定性统筹。

当然,这些钱大多数也是取之于民用之于民的,至少从城市层面来说我们的生活也确实也变也好,因此我们也要辩证的来看待房价和地价的这个问题。

说了这么多,其实只是想说明一个关键问题那就是:

当一个税收来源对于一个国家,地方都至关重要的时候,在还没有推出一个更合适的新的税收体系,来取代当下以“交易税”为主的土地财政的情况下,那么维持这个税收的稳定,就比一切都重要。

因此,房价要稳,不要大涨大跌一定是未来的主流。

那么更进一步的问题来了,一定很多人会说,马上房产税就来了,要从交易税变成持有税了,持有房产成本的增高,一定会让房价下降!

对此,还是希望大家能理性的从本质层面考虑,国家出房产税的目的是什么?

真的是为了降房价么?

人家的核心目的是为了脱离土地财政的绑架,脱离这种高依赖性和不可持续性的交易模式之后,依然会有稳定的税收来源。

从土地财政的交易环节收税,变成持有环节收税。

从一次性收税,变成长期性稳定收税。

所以,变交易税为持有税,持有税为主交易税为辅,才是可以持续千秋万代的基业。

那么问题来了,房产税多久会出?

房产税多久会到来?

其实房产税本身,并不能真正影响房价的涨跌,像欧美国家房产税收了那么久,房价也是该涨的涨,该跌的跌。

实际上,未来我国房产税直指的核心,是土地财政的问题,是解决地方政府缺少税收来源,而过于依赖卖地收入来补贴财政这一难题。

除此以外,房产税不仅是为了解决土地财政问题,

也同样是制造业的转机

。

当下我们制造业这么困难, 也急需要一次大的转机,

而契机就在房产税。

为什么这么说?

就像在美国,

房产税

是州以下地方政府的

主体税种和最重要的收入来源

,同时也其是平衡地方财政预算的重要手段,平均占到地方政府总财政收入的50%以上(调整后口径)。

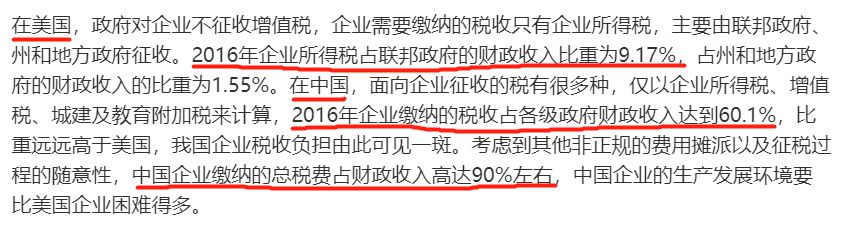

在这种情况下,房产税收的多了,制造业的赋税相对就会变得非常的低,有利于制造业的发展。

根据OECD数据库的相关数据显示:

说白了就是,美国因为能收到房产税,而且是年年收,所以不差企业那点钱,收企业的税可以少收点。

中国由于之前的国情,没办法年年收,卖房卖地收的钱都一锤子买卖,所以要么靠企业税收,要么靠卖地补贴,实在没能力给制造业更多的减免。

那么问题来了,在当下混乱无序、疫情与矛盾满天飞的国际大环境下,到底如何给与制造业更好的支持?如何实现中国制造业2025的宏伟目标?

减税,才是最好的帮助。

如何才能尽早给制造业减轻税收负担?

争取早日获得更加稳定的税收来源(房产税),一来能稳定地价与房价,二来能减轻制造业负担。

尤其是随着当下特朗普对制造业进出口的步步紧逼,为制造业减负的需求越来越重,房产税可能比我们想象的还要早到来。

在这样的大背景下,一二线尚且安全,但还在盲目跟风购买三四线的人,其实正在经历非常巨大的危机。

三四线,涨完这一波,可能都不会再有下一次解套的时机了。

为什么这么说?

因为房产税一定是要在房价稳定或稳定小幅上涨的时候出台

,这样才可以防止踩踏事件的发生,防止房价短时间内崩盘。

而这一轮温和上涨的过程中,很有可能就会见到端倪。(上涨的城市以试点的形式出台,大概率分城施政,缓慢推进)

切记,房价温和上涨的时候,各地房产税试点出台的概率最大。

这是一定要提高警惕的事情,房产税的出台,会很大程度上降低二手房的流通性。

最后,剩下最关键的问题来了,这一轮房价温和上涨,大概还能涨多少?

本轮房价上涨的极限

首先说明,这个推算只是我个人的一个小算法,用来判断大趋势用的,并不适用于每一个城市,不同的城市要区别分析,比如一线城市,天花板很高,只是需要时间而已。而对于某些三线后的城市,如果不在城市群中,那么未来就很危险了。

下面来做计算题。

首先明确,拉动房地产的最核心要素,其实是居民的负债能力,以及偿还能力。有能力借钱,有能力还钱,那么房价就会有支撑点,借新还旧的游戏就不会断。

那么问题来了,目前我们的负债和偿还能力如何呢?

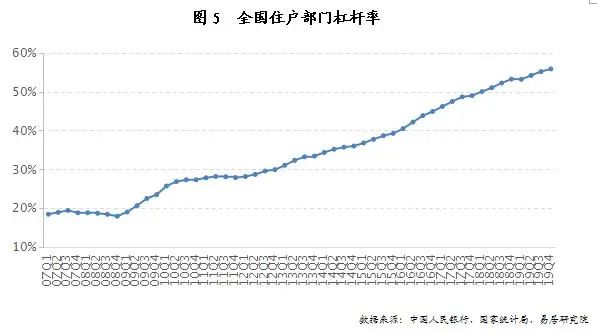

负债方面,2019年四季度,我国住户部门杠杆率(负债率)上升至55.8%。

收入方面,2019中国居民收入占GDP的百分之44左右。

为什么算居民收入和居民负债的比值呢?

因为国家收入并不会去为个人还债,居民收入和居民负债占GDP的比值,相对于GDP和居民负债的比值更能体现出居民部门债务杠杆的真实情况。

那么中国的这两个数据意味着什么呢,意味着如果中国居民不吃不喝不消费,所有赚的钱都去还债的情况下,

需要55.8%÷44%=1.268年。

下面再给一下90年代日本崩盘和08年美国崩盘时的居民负债和收入情况的对比。

日本崩盘时:

日本的居民部门负债是GDP的百分之90左右,日本作为发达国家居民部门收入占到GDP的百分之53左右,所以

日本崩盘当时居民部门收入全部去偿还负债的话,

需要90%÷53%=1.698年。

美国崩盘时: