【关键词】

小型微利企业 个体工商户

【文件名称】《

国家税务总局关于小型微利企业和个体工商户延缓缴纳2020年所得税有关事项的公告

》(国家税务总局公告2020年第10号)。

执行

期限延长至

2021年12月31日。

【具体规定】

2020年5月1日~12月31日,小型微利企业在2020年剩余申报期按规定办理预缴申报后,可以暂缓缴纳当期的企业所得税,延迟至2021年首个申报期内一并缴纳。

2020年5月1日~12月31日,个体工商户在2020年剩余申报期按规定办理个人所得税经营所得纳税申报后,可以暂缓缴纳当期的个人所得税,延迟至2021年首个申报期内一并缴纳。其中,个体工商户实行简易申报的,2020年5月1日~12月31日期间暂不扣划个人所得税,延迟至2021年首个申报期内一并划

缴。

【文件名称】《

财政部 税务总局关于保险保障基金有关税收政策问题的通知

》(财税〔2018〕41号)。

执行期限延长至2023年12月31日

【具体规定】2018年1月1日~2020年12月31日,对中国保险保障基金有限责任公司根据《保险保障基金管理办法》取得的6项收入,免征企业所得税;对保险保障基金公司4类应税凭证,免征印花税。

【文件名称】《

财政部 税务总局 科技部关于提高研究开发费用税前加计扣除比例的通知

》(财税〔2018〕99号)。

执行期限延长至2023年12月31日

【具体规定】企业开展研发活动中实际发生的研发费用,未形成无形资产计入当期损益的,在按规定据实扣除的基础上,

在2018年1月1日~2020年12月31日期间,再按照实际发生额的75%在税前加计扣除;形成无形资产的,在上述期间按照无形资产成本的175%在税前摊销。

【文件名称】

《财政部 税务总局关于设备 器具扣除有关企业所得税政策的通知》(

财税〔2018〕54号

)

、

《

国家税务总局关于设备、器具扣除有关企业所得税政策执行问题的公告

》(国家税务总局公告2018年第46号)。

【具体规定】企业在2018年1月1日~2020年12月31日期间新购进的设备、器具,单位价值不超过500万元的,允许一次性计入当期成本费用,在计算应纳税所得额时扣除,不再分年度计算折旧。

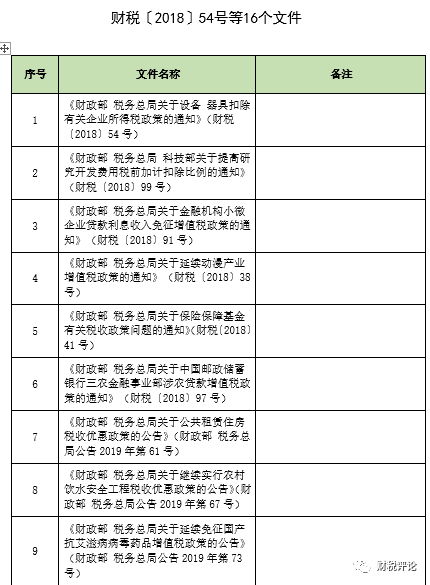

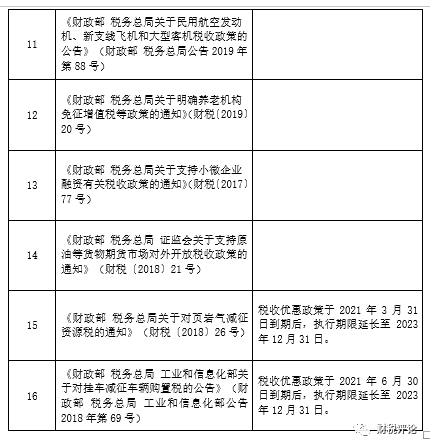

《财政部 税务总局关于设备 器具扣除有关企业所得税政策的通知》(

财税〔2018〕54号

)

等16个文件规定的税收优惠政策凡已经到期的,

执行期限延长至2023年12月31日,详见附件1

【关键词】

中小企业融资(信用)担保机构 准备金支出

【文件名称】《

财政部 国家税务总局关于中小企业融资(信用)担保机构有关准备金企业所得税税前扣除政策的通知

》(财税〔2017〕22号)。

该

文件

规定的准备金企业所得税税前扣除政策到期后继续执行。

【具体规定】2016年1月1日~2020年12月31日,符合条件的中小企业融资(信用)担保机构按照不超过当年年末担保责任余额1%的比例计提的担保赔偿准备,允许在企业所得税税前扣除,同时将上年度计提的担保赔偿准备余额转为当期收入;

符合条件的中小企业融资(信用)担保机构按照不超过当年担保费收入50%的比例计提的未到期责任准备,允许在企业所得税税前扣除,同时将上年度计提的未到期责任准备余额转为当期收入;

中小企业融资(信用)担保机构实际发生的代偿损失,符合税收法律法规关于资产损失税前扣除政策规定的,应冲减已在税前扣除的担保赔偿准备,不足冲减部分据实在企业所得税税前扣除。

【文件名称】《

财政部 国家税务总局关于证券行业准备金支出企业所得税税前扣除有关政策问题的通知

》(财税〔2017〕23号)。

该

文件

规定的准备金企业所得税税前扣除政策到期后继续执行。

【具体规定】

2016年1月1日~2020年12月31日,证券行业按照规定的比例提取的证券类准备金、期货类准备金,在规定的额度内,准予企业所得税税前扣除。

【文件名称】

《

财政部 国家税务总局关于广告费和业务宣传费支出税前扣除政策的通知

》

(财税〔2017〕41号)。

【具体规定】2016年1月1日~2020年12月31日,对化妆品制造或销售、医药制造和饮料制造(不含酒类制造)企业发生的广告费和业务宣传费支出,不超过当年销售(营业)收入30%的部分,准予扣除;超过部分,准予在以后纳税年度结转扣除。

已经明确延续。

2020年第43号 关于广告费和业务宣传费支出税前扣除有关事项的公告

(自2021年1月1日起至2025年12月31日止执行),和之前政策完全一致;

【文件名称】

《

财政部 国家税务总局关于保险公司准备金支出企业所得税税前扣除有关政策问题的通知

》

(财税〔2016〕114号)。

【具体规定】2016年1月1日~2020年12月31日,保险公司按规定缴纳的4类保险保障基金,准予据实税前扣除。

保险公司按国务院财政部门的相关规定提取的未到期责任准备金、寿险责任准备金、长期健康险责任准备金、已发生已报案未决赔款准备金和已发生未报案未决赔款准备金,准予在税前扣除。

保险公司经营财政给予保费补贴的农业保险,按不超过财政部门规定的农业保险大灾风险准备金计提比例,计提的大灾准备金,准予在企业所得税前据实扣除。

保险公司实际发生的各种保险赔款、给付,应首先冲抵按规定提取的准备金,不足冲抵部分,准予在当年税前扣除。

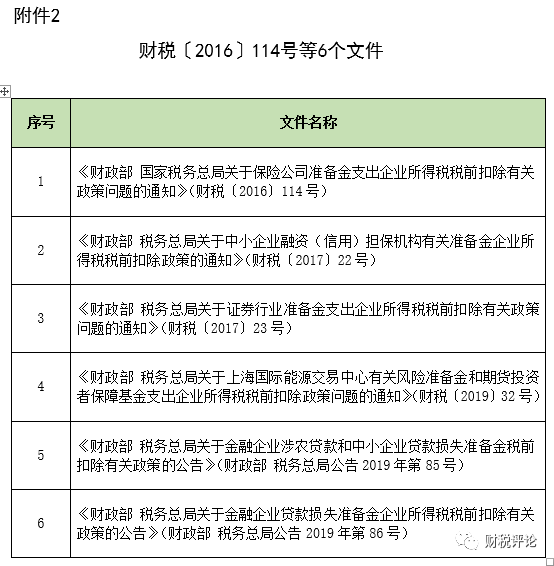

《财政部 国家税务总局关于保险公司准备金支出企业所得税税前扣除有关政策问题的通知》(财税〔2016〕114号)

等6个文件规定的准备金企业所得税税前扣除政策到期后继续执行,详见附件2。

【文件名称】《

财政部 国家税务总局 民政部关于生产和装配伤残人员专门用品企业免征企业所得税的通知

》(财税〔2016〕111号)。

【具体规定】2016年1月1日~2020年12月31日,对符合条件的生产和装配伤残人员专门用品的居民企业,免征企业所得税。

【文件名称】《财政部 海关总署 国家税务总局关于深入实施西部大开发战略有关税收政策问题的通知》(财税〔2011〕58号)第二条规定。

【具体规定】2011年1月1日~2020年12月31日,对设在西部地区的鼓励类产业企业减按15%的税率征收企业所得税。

Lawping注:

今年4月23日,财政部、税务总局、国家发展改革委三部委联合发布

2020年第23号公告

:

“自2021年1月1日至2030年12月31日,对设在西部地区的鼓励类产业企业减按

15%

的税率征收企业所得税。本条所称鼓励类产业企业是指以《西部地区鼓励类产业目录》中规定的产业项目为主营业务,且其主营业务收入占企业收入总额

60%

以上的企业。”

(

由

70%降至60%

)