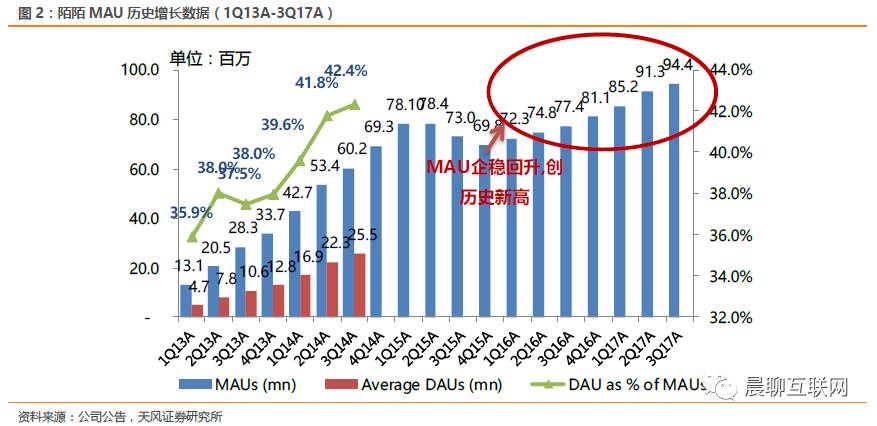

用户净增310万至9,440万,收入和利润均大幅超预期,下季度指引符合预期。

本季度平台用户同比增长22%至历史新高9,440万(不含哈你、外链用户),用户净增310万(vs. 610万 in 2Q17)系公司渠道策略调整,未来有望借助精细化的运营手段提高老用户回流与新用户留存。收入同比增长125.7%至$3.55亿,环比增长13.5%,在高基数上继续双位数环比增长,超我们预测和市场预期3.7%和4.5%。毛利率受直播收入比重提升,环比下滑2百分点至49.8%,预计Q4引入公会后的流水超额激励将影响约1个百分点的毛利率。经调整后净利润同比增长89.1%至$9,364.3万,高于我们预测和市场预期4.7% 和19%;净利率环比改善2.7百分点至26.4%,主要受销售费用率环比改善5.9百分点。4Q17E的收入指引为$3.70亿-$3.85亿,同比增长50.3%-56.4%,环比增长4.4%-8.6%,指引中值超市场预期1.2%。

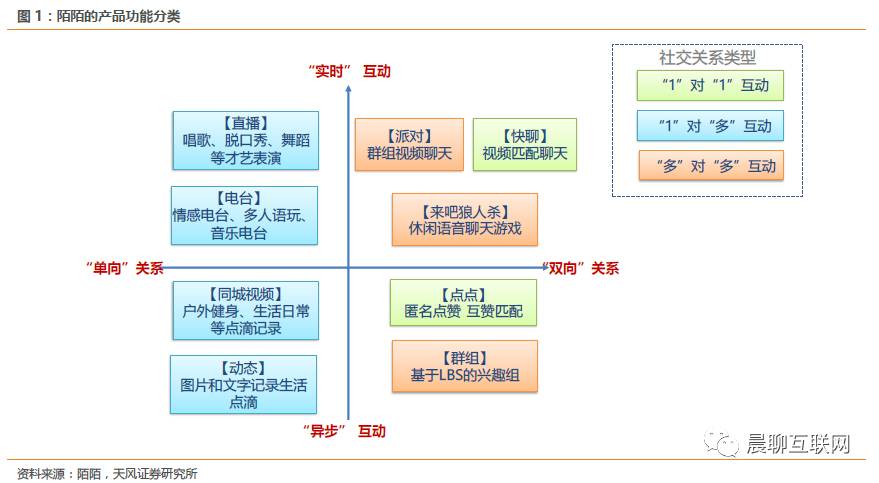

连接为核心,以多样化的产品形态,满足多元社交和娱乐需求。

“连接”是社交平台的核心与壁垒,陌陌推出了快聊、点点等

“1”对“1”连接

,也有直播、电台、同城视频、动态等

“1”对“多”连接

,还有派对、来吧狼人杀和群组等

“多”对“多”连接

,致力于

发现和连接

身边有趣的人。快聊+在此前版本基础上,结合“点点”对匹配对象的介绍与预览特性,进行了迭代,有效促进了接通转化率,并开启商业化的步伐。本季度新增“电台”等语音互动方式,在降低社交门槛的同时,有效扩宽了娱乐场景与用户群体。本季度“狭义”的秀场直播付费用户为410万,同比增长57.7%,环比两个季度持平,主要系长尾社交主播迁移至其他细分场景,带来的付费用户转移;包括快聊和付费会员在内的付费用户达到480万,较去年同期340万和上季度450万有较快增长。公司计划从四季度借助公会培育专业型潜力主播,通过多样化的专业内容来刺激付费用户的ARPU值提升。

陌陌将持续受益线下娱乐线上化的浪潮,直播再造了陌陌,静候下一个增长点。

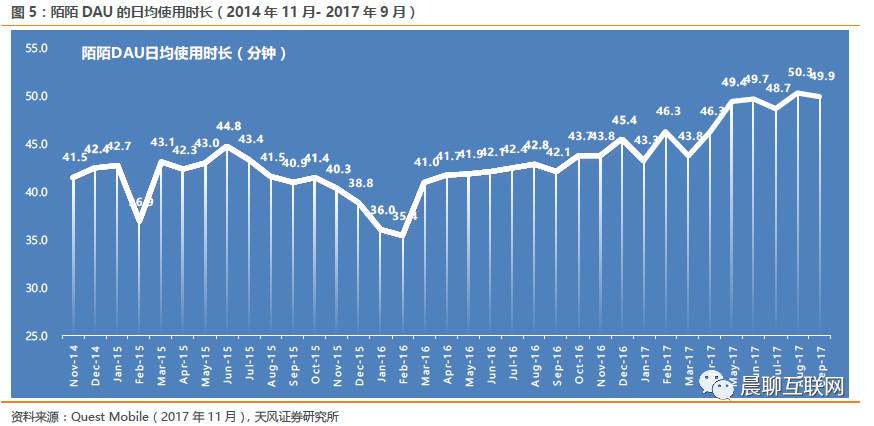

参考Quest Mobile数据,陌陌9月DAU日均使用时长同比增长18.7%至49.9分钟。短视频使用率持续攀升:

9月短视频原创内容日均上传量和日均观看量较6月分别增长30%和28%(vs. 49%&57% in 6月),短视频占平台用户的渗透率自上季度49%,进一步提升至62%

,围绕视频建立的关注、转发、评论、点赞和赠送礼物形成多种互动,三季度推出了短视频内容的实时质量评分系统和分层上升的通道,来提高优质内容的曝光率。

投资建议:

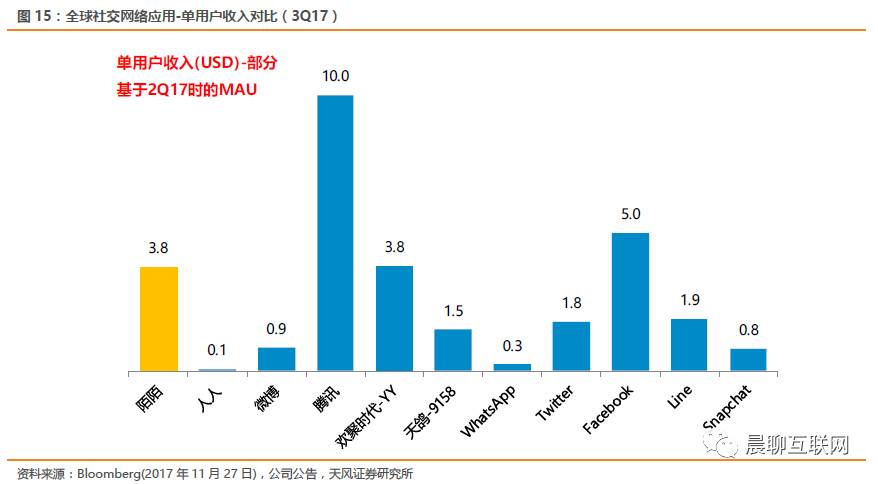

公司当前市值USD49.5亿美元,折合USD52.4每活跃用户,因其变现能力的快速提升(3Q17的单用户季度收入达到$3.75 per MAU,同比增长85.1%),单用户估值已经超过Snapchat($64.3),在折算单用户的静态P/S来看,因为陌陌的货币化能力高,其单用户估值并不贵(3.5x),与欢聚时代(3.8x)接近,相比较腾讯(12.8x)、微博(19.8x)仍有空间。我们预计陌陌FY17/18收入有望同比增长139.7%和30.9%,经调整后净利润有望同比增长101%和31.7%。当前市值对应FY17/18的PE分别为14.5x和11.1x,剔除现金后仅为12.0x和8.3x,对应FY17年的PEG为0.37。参照FY18中国社交类公司平均27.7x和海外社交公司平均32.5x的PE估值,维持买入评级,目标价下调至$40.6, 对应FY18年P/E的18x。

风险提示:

活跃用户增速放缓;内容监管风险。

1. 公司分析:

产品迭代创新,满足用户的多元社交形态

1.1. 产品迭代:

多样化的产品形态,满足多元的社交和沟通形态

连接为核心,以多样化的产品形态,满足多元社交和娱乐需求。

“连接”是社交平台的核心与壁垒,陌陌推出了快聊、点点等

“1”对“1”连

接,也有直播、电台、同城视频、动态等

“1”对“多”

连接,还有派对、来吧狼人杀和群组等

“多”对“多

”连接,致力于

发现和连接

身边有趣的人。

快聊+在此前版本基础上,结合“点点”对匹配对象的介绍与预览特性,进行了迭代,有效促进了接通转化率,并开启商业化的步伐。本季度新增“电台”等语音互动方式,在降低社交门槛的同时,有效扩宽了娱乐场景与用户群体。

本季度“狭义”的秀场直播付费用户为

410

万,同比增长

57.7%

,环比两个季度持平,主要系长尾社交主播迁移至其他细分场景,带来的付费用户转移;包括快聊和付费会员在内的付费用户达到

480

万,较去年同期

340

万和上季度

450

万有较快增长。公司计划从四季度借助公会培育专业型潜力主播,通过多样化的专业内容来刺激付费用户的

ARPU

值提升。

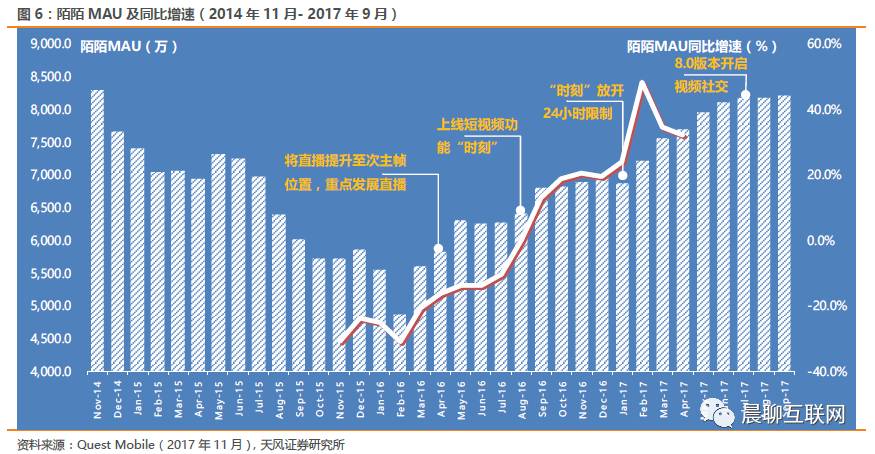

为了更详尽地跟踪陌陌的用户发展细节,我们参考了Quest Mobile数据:陌陌在2017月9月的DAU日均使用时长达到49.9分,同比增长18.7%;9月份的MAU同比增速达到20.7%,

直播和短视频产品迭代升级后,陌陌的MAU同比增速一直处于改善过程中。

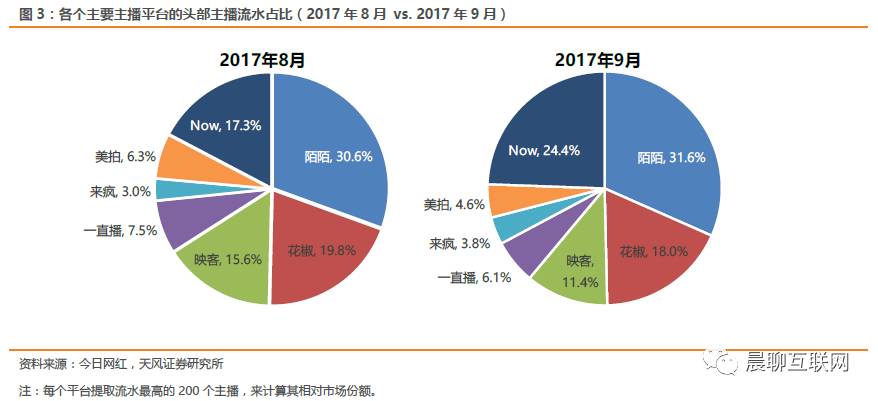

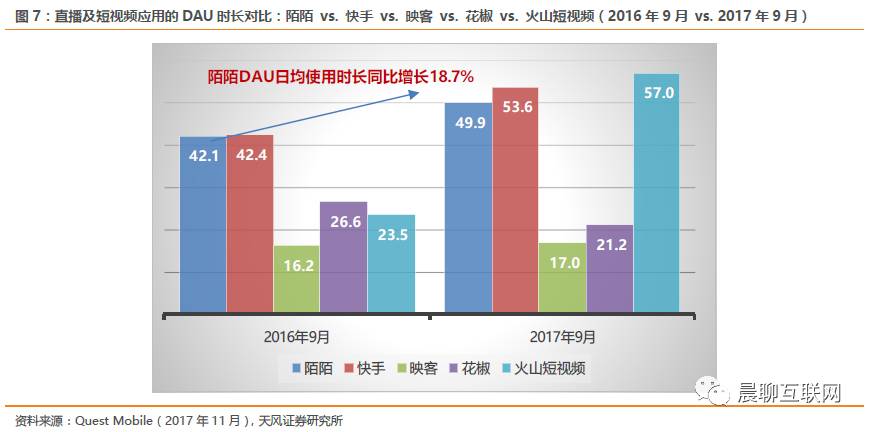

我们也对目前主要的直播及短视频参与者的用户市场做了对比分析,截止2017年9月:

-

陌陌的

DAU

日均使用时长为

49.9

分钟,同比增长

18.7%

;

-

快手的

DAU

日均使用市场为

53.6

分钟,同比增长

26.4%

;

-

映客的

DAU

日均使用时长为

17

分钟,同比增长

4.8%

;

-

花椒的

DAU

日均使用时长为

21.2

分钟,同比下滑

20.3%

;

-

火山小视频(今日头条旗下)的

DAU

日均使用时长为

57

分钟,同比增长

142.2%

。

2. 行业趋势:线下娱乐线上化,“互动”强化连接,“打赏”促成闭环

我们回顾了近几年娱乐方式的演变历程:线下娱乐线上化,虽然仅仅在“工具层面”发生了细微的变化,但带来的是覆盖人群、互动与反馈机制,以及商业价值的全方位变化。我们理解直播是把线下的

“

酒吧演艺

”

、

“

相声二人转

”

、

“

歌厅表演

”

搬到了线上,虽然只是传播媒介的变化,但衍生出一个超过

300

亿产业规模的直播行业,甚至线上狼人杀都是一个十亿量级的产业机会。从营收的角度而言,

16

年才开始产生规模收入的直播,当年已经成为陌陌第一大收入来源,占总体营收

68.1%

。

对比来看,线上娱乐相比较线下娱乐:

1.

覆盖人群

a) 来源:

线上观众或参与者来自全国,甚至全球,不受地域限制

;线下娱乐主要来自本地,地域局限较为明显;

b) 参与者规模:

以陌陌17惊喜夜为例,

同时在线人数超过300万人

,唯一限制的是带宽;线下娱乐受到场地限制,即使是大型演唱会,同时在场人数最多上万人。

2. 互动与反馈机制

a) 亲近感:

线上娱乐而言,每一名观众都是“第一排”VIP视角;而线下娱乐中,VIP座位是稀缺和有限的;

b) 互动形式:

线上娱乐可以通过参与者通过“评论”、“弹幕”、“打赏”和“连线”等诸多方式参与内容的互动,实时反馈内容的偏好,还有望获得表演者的感谢

;线下娱乐中,参与者“欢呼”和“叫好”淹没在人群,获得表演者的反馈无望。

3. 商业价值

a) 明星之路:

线上平台的粉丝沉淀给予了从“小众热门”到“大众娱乐”的机会,优秀“才艺者”有望脱颖而出

;传统明星的成长之路来自于电视、电台媒体的曝光宣传;

b) 产业规模:

网络直播预计17年有望达到近300亿规模,线上狼人杀也是十亿量级的机会

,

这是目前看到的两个细分机会,未来还有更多可能出现;线下娱乐而言,中国演出行业协会披露2016年中国演出市场经济规模469.2亿元。

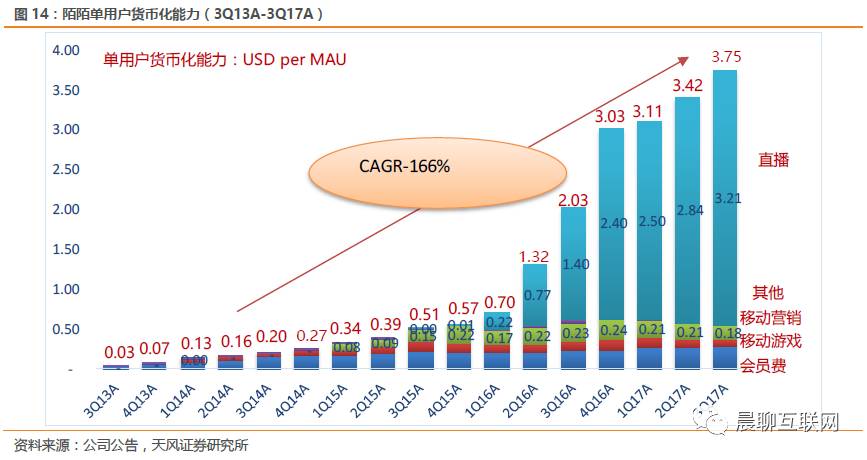

2.1. 货币化能力:付费用户增速推动直播变现继续提升,

短视频广告带来移动营销新机会

陌陌

14

年刚上市的时候,主要营收绝大多数来自会员费;从

14

年初开始,移动游戏的营收贡献开始凸显;

15

年移动营销开始贡献营收;

16

年引入直播后,迅速成为陌陌最重要的营收来源,

充分体现出社交网络的公司,只要用户流量能够予以保持,盈利场景和方式是丰富多样的。

3.1. 财务分析-收入、利润均大幅超市场预期,指引符合预期

MAU

季度新增

310

万至历史新高

9,440

万,同比增速维持在

20%

(

vs.22.1%in 2Q17 vs. 17.8% in 1Q17 vs. 16.2% in 4Q16

)。受益于直播业务的持续爆发(季度环比增长

16.6%

至

$3.03