简要综述:本文分上下两篇,上篇涉及PVC/PE/PP展望,下篇涉及甲醇展望以及该四个品种的套利策略。

(1)PVC:总平衡表5-6月延续去库预期,中期驱动仍偏强,跨品种有配多价值。节奏上看,库存结构表现仍有下游负反馈问题,建议逢低配多。

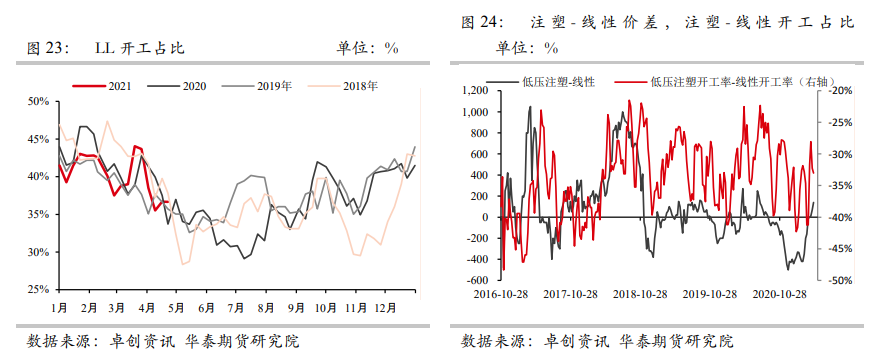

(2)PE:总平衡表6月重新从去库周期进入累库周期,5月是转折期,驱动来源于新投产能的集中释放,以及需求持续偏弱。而从库存结构看,负反馈现象较PVC更明显,建议趁石化库存去化的反弹机会配空。

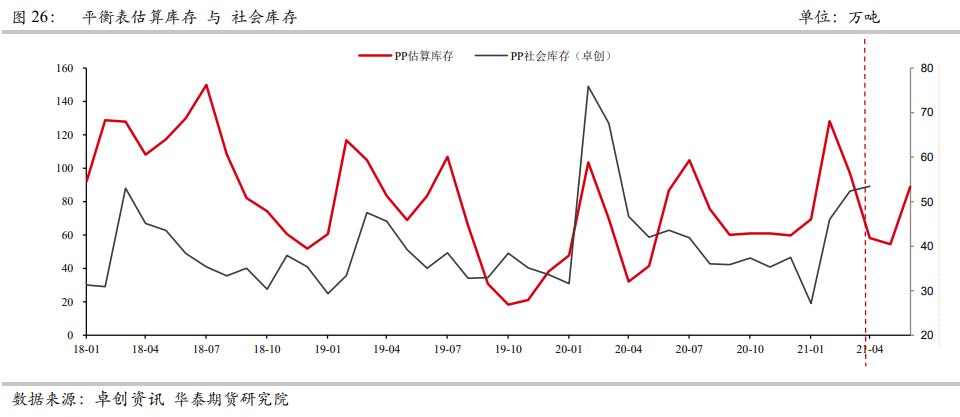

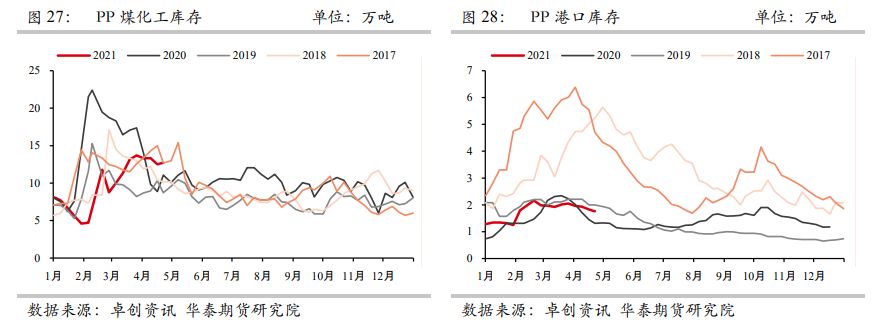

(3)PP:总平衡表5月重新从去库周期进入累库周期,转折拐点较PE来得更快,同样面临新增产能5月集中释放的问题,从库存结构看,负反馈现象在塑料三个品种当中是最严重的,建议逢反弹空配。

(4)MA:总平衡表5月迎来库存拐点重新累库,但累库速率较PE,PP慢。驱动来源于进口到港的滞后兑现以及煤头甲醇的春检结束后的供应回升。激进者可逢高配空。

(5)总结环节:

强弱总结排序:把各化工品种5-6月平衡表横向对比,仅考虑平衡表库存变动预判,未考虑库存结构以及估值问题,5-6月库存驱动强弱排列如下:PVC>(TA+PX, MA)>(PE,PP)>EG。

跨期价差建议:V9-1逢低正套。MA9-1逢高反套。

跨品种价差展望:LL-V价差继续往下;PP-3MA价差继续往下;LL-PP价差小幅往上。

风险点:PVC下游需求弱于预期(被PE,PP替代超预期发生);PE及PP5-6月新增产能投放不及预期;PE及PP6月份下游出现超预期的补库周期;甲醇常州富德MTO复工时间节点,传统下游需求持续超预期。

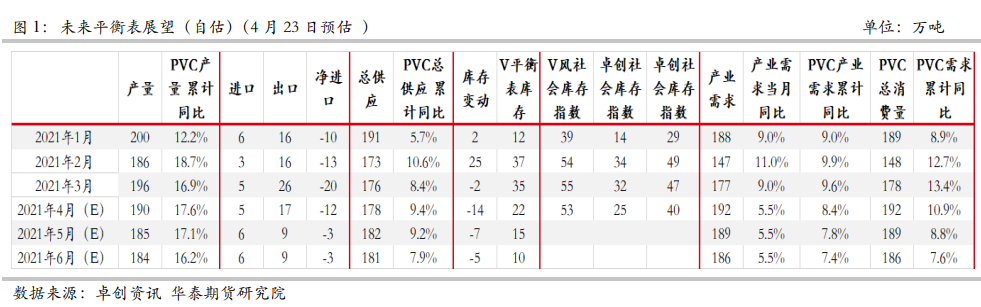

1.1 PVC平衡表展望

总平衡表5-6月延续去库预期,驱动偏强,跨品种配多。

(1)出口拐点或逐步出现,近期印度疫情爆发,预期出口量开始回落,结合出口价差回落,预期出口量逐步回落至10万吨或以下。(2)目前春检计划公布不多,但内蒙双控持续(虽然平摊在整个Q2),宁夏后续亦有双控减产预期,包含电石减产背景下,PVC5-6月产量仍放在190万吨以下预期。(3)下游负反馈现象持续,下游生产利润被吞噬,有下调负荷意愿。产业需求适当下修。

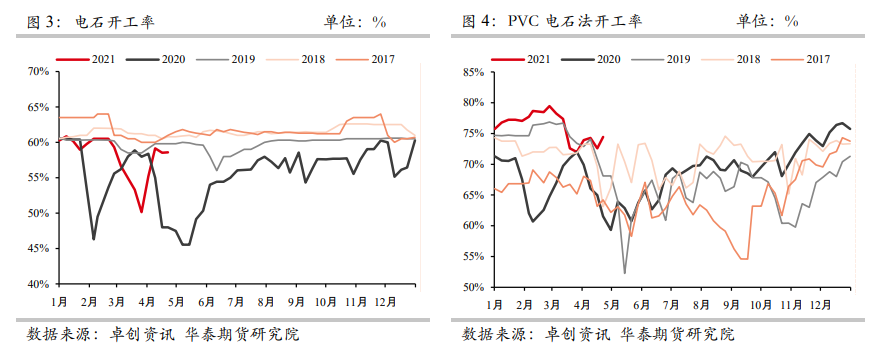

1.2 电石限产预期仍存VS PVC春检量级偏小

(1)内蒙古地区电石能耗双控政策3月份电石开工率下落,截至3.26当周,内蒙双控导致的电石减产量级在6400至8000吨/日区间。随着3月底4聉,内蒙古能耗双控政策有所放松,乌盟等地电石开工提升,截至4.23当周,电石负荷回升至58.6%,虽然2季度内蒙双控限电措施在Q2分摊执行,而不是像Q1一样集中在3月份一个月执行,平均每月限电力度有所放松,但Q2平均限电4%,而此前Q1限电3%,大概预估后续PVC月均减产量仍有6万吨/月以上。另外,4.16宁夏亦有出台文件能耗降4%,与内蒙双控要求接近,但目前尚未兑现实际减产,但后续仍有减产预期,按电石产能换算预期能影响3万吨/月以上的月均减产量,但仍等待具体电石减产执行兑现。(2)在PVC一体化毛利高位,以及电石价格回落重新给予外购电石法PVC利润后,4月春检进度偏慢,目前PVC开工率处于同期高位。

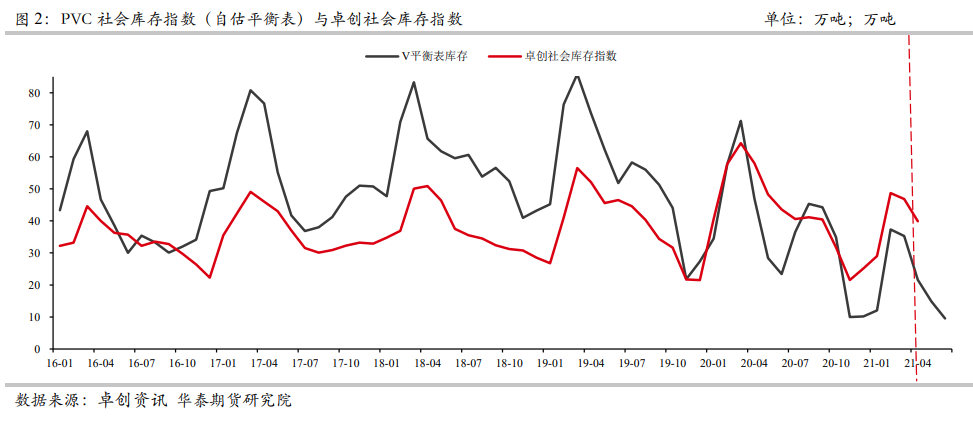

1.3 周频PVC社会库存逐步兑现去库

(1)截止至4.23当周,卓创社会库存-5.6%,从卓创的社会库存来看,PVC社会库存拐点露出时间与季节性一致在3月中下,且去库速率开始加速,而自估平衡表预亦是4月去库加速期,基本兑现。去库速率加快,一方面是出口量的坚挺,另一方面下游负荷仍刚性带动,下文分析该2个变量的变化趋势。

1.4 PVC出口拐点出现

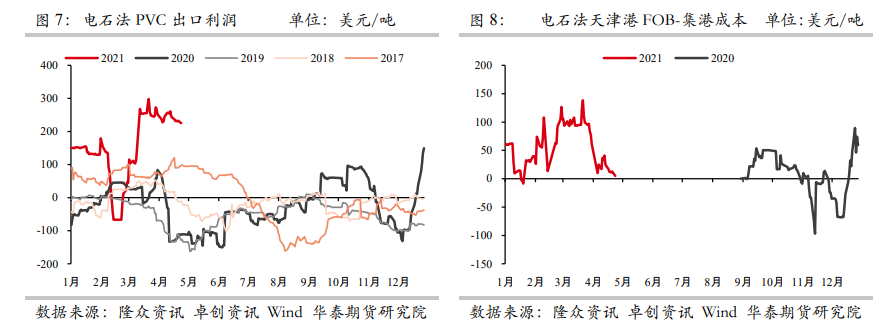

(1)左上图是以CFR东南亚计算中国电石法PVC出口利润,仍含较高80美金附近海运费,出口窗口基本打开有所回落。而右上图计算则更为合理,以天津FOB美金与电石法集港成本计算,PVC出厂价坚挺以来,出口价差有所快速回落,对应出口订单亦有所回落。因此预期5-6月出口量重新回落至10万吨附近。另外3月份出口至印度的PVC粉口径量级高达8.8万吨(2020年均值在0.3万吨),印度疫情爆发背景下此出口量级预期被打掉。

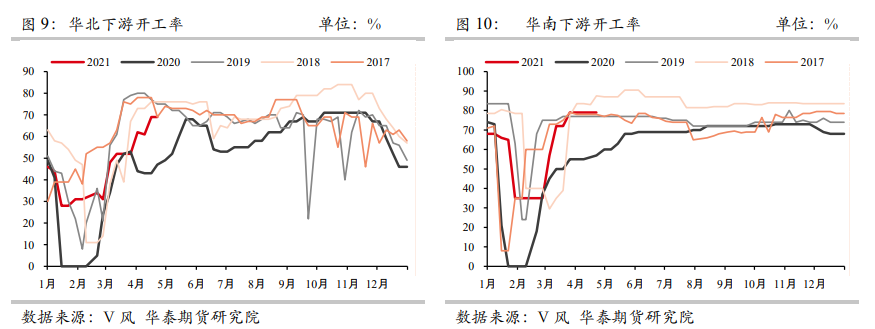

1.5 下游负反馈现象持续,下游降负计划

(1)根据V风数据表现下游开工刚性仍存。但下游管材迟迟未能提价,下游利润再度被吞噬,4.25传出管材企业成品库存高位,普遍下调1-2成负荷,且五一假期有部分放假计划,下游负反馈现象仍存。

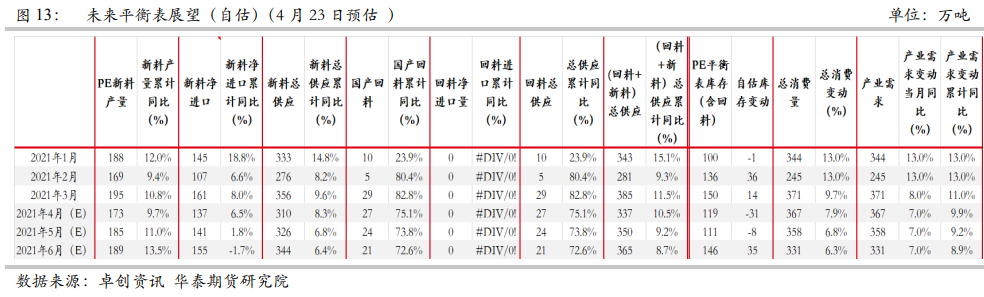

2 PE 5月仍有一定去库预期,但6月逐步迎来库存拐点

2.1 PE 平衡表展望

总平衡表5月延续去库,6月迎来库存拐点,驱动逐步转弱。

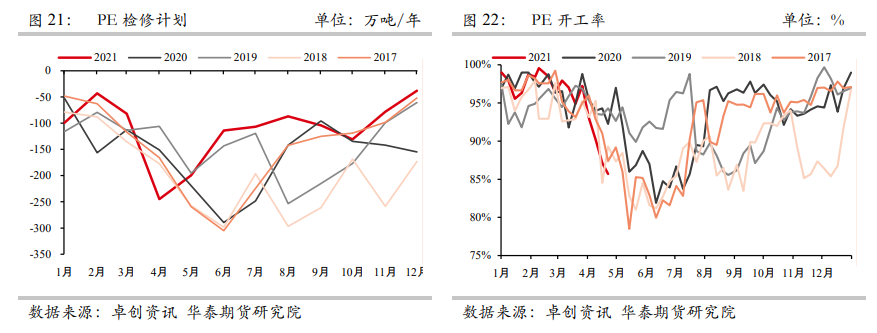

(1)产量方面,4-5月春检集中;但与此同时新增产能集中释放,5月有卫星石化40HD,华泰盛富40全密度;6月有鲁清45LL,中韩二期30HD投产预期。产量增速压力逐步抬升。

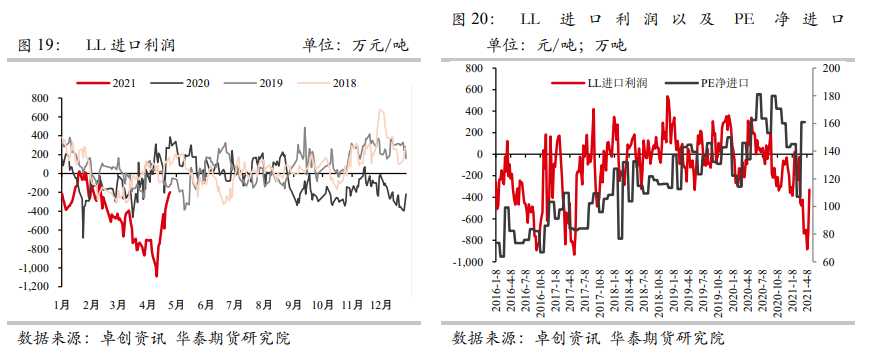

(2)进口方面,4月中开始进口逐步兑现前期进口亏损带来的进口减量。但鉴于进口价差的快速修复,印度疫情导致分流中国报盘增加,预期6月往后进口逐步回升至正常量级。

(3)需求方面下游负反馈现象持续,需求增速适当下调。

(4)3月新料+回料总平衡表去库慢于预期,3月国产回料速率加快。

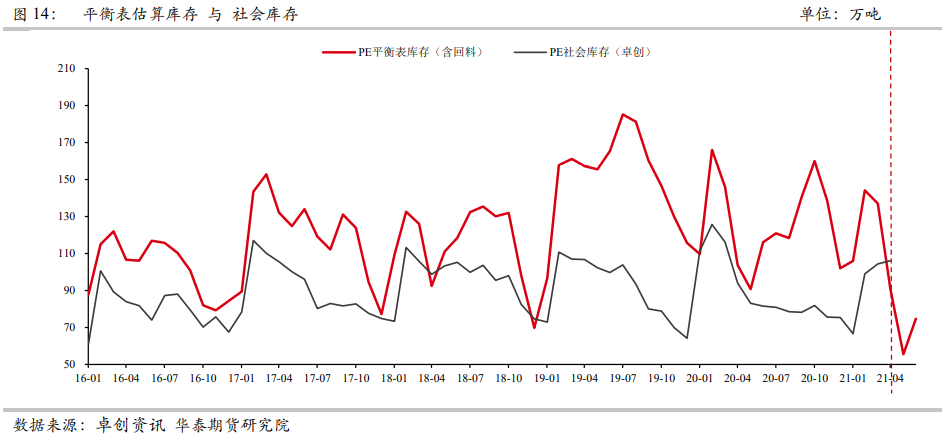

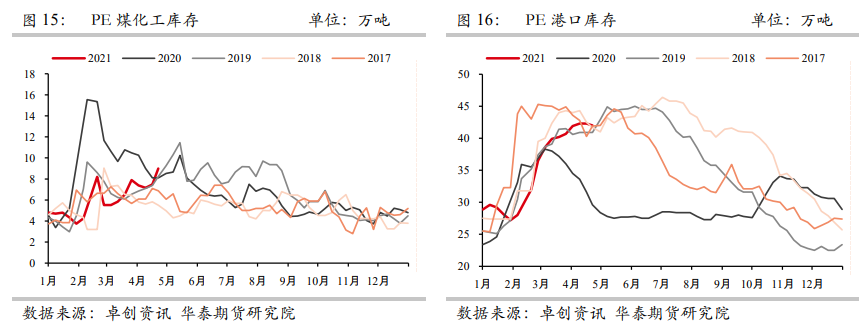

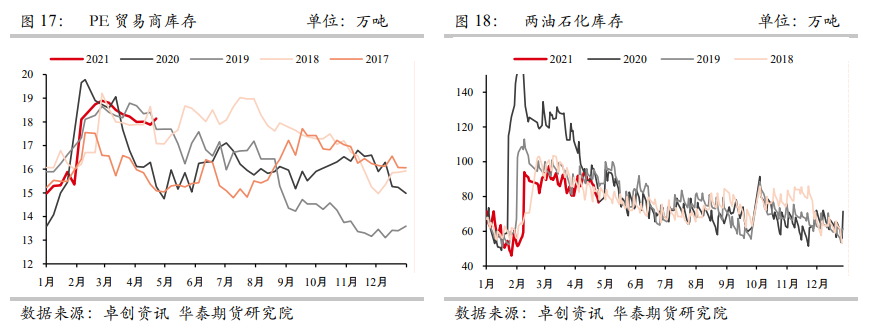

2.2 PE库存结构:下游去库为主,中游环节等待去化

(1)进入4月份以来平衡表预期去库幅度尚可,而实际的PE总库存却无明显去化,反映下游原料库存持续去化,但下游持续负反馈背景下,未有积极采购意愿,体现在库存积压在中游贸易商环节。

(2)港口库存方面,由于进口的减少开始逐步兑现,港口库存有望进入去库周期。而石化库存在4月下旬出现明显下降,两油库存压力减轻,结合五一采购周期,有望进入短期反弹阶段。但中长期看,下游需求仍等待改善。

2.3 当期进口减量逐步兑现,然而进口亏损开始减少

(1)3月进口超预期至165.5万吨高位,4月开始进口才逐步兑现前期1季度进口亏损对应的进口减量预期,预期4-5月进口维持低位预期。然而4月中旬开始美金价快速回落,进口亏损持续收窄,特别是4月下旬以来印度疫情爆发导致海外船货分流至中国。关注后续进口窗口能否打开。预期6月以后进口量逐步上提至150-160万吨水平。

2.4 春检周期VS新增产能投放

(1)现实是2021年PE检修峰值出现在4月份,兑现检修高峰,亦一定程度带动石化库存的回落。但关注5-6月新产能集中兑现,4月中下旬龙油40全密度试车,5月有卫星石化40HD,华泰盛富40全密度投产预期;6月有鲁清45LL,中韩二期30HD投产预期。接近200万吨的新增产能集中冲击。

2.5 非标HD分流LL压力

(1)前期北美寒潮导致的欧美PE溢价回升,由于外盘HD需求占比更大,导致了外盘HD较LL更紧张,非标HD注塑溢价自从2月下旬以来回升明显,将进一步导致LL转产HD注塑的积极性提高。

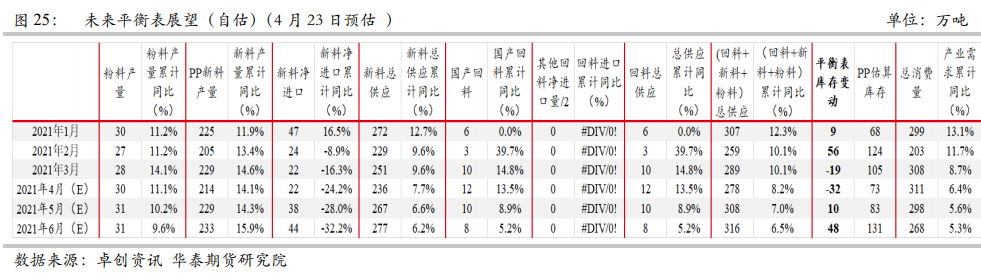

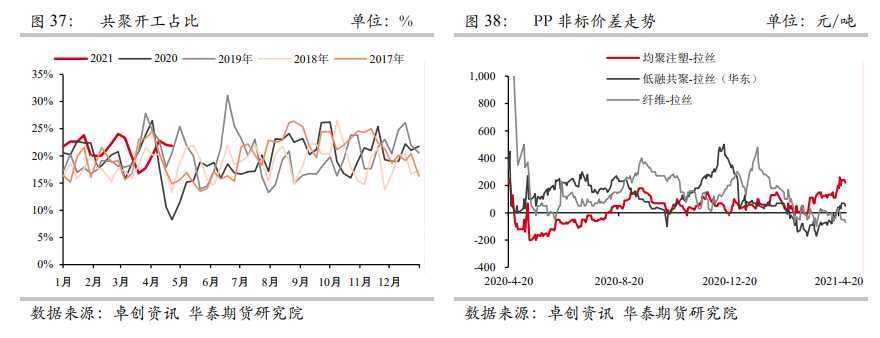

3.1 PP平衡表展望

总库存预期,总平衡表5月逐步出现累库拐点,6月累库速率加速,驱动转弱。库存结构方面,下游负反馈,贸易商库存仍难去化。

(1)产量方面,4-5月仍有一定春检量级;但新增产能集中释放,5月有福基石化40万吨;6月有福基石化40万吨,古雷石化35万吨,中韩二期30万吨,青岛金能45万吨投产预期。产量增速压力逐步抬升。(2)出口方面预期5月逐步从20-25万吨峰值水平回落至7-10万吨水平。(3)需求方面超预期差,非标方面纤维拖累,标品拉丝则塑编及BOPP均表现较差,需求增速大幅下调。

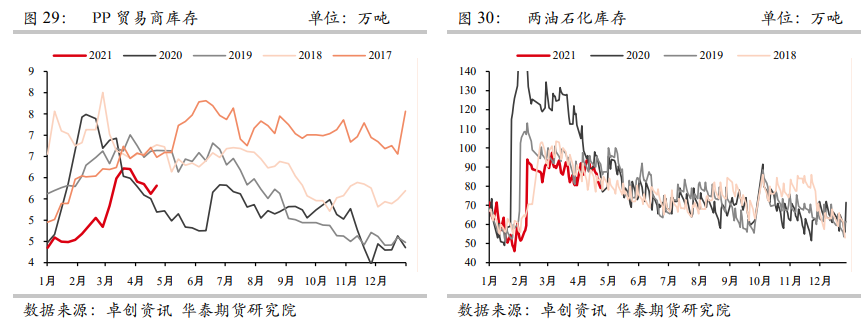

3.2 PP库存结构:中游贸易商去化较难,亦是体现下游去库

(1)与PE平衡表相似,进入4月份以来平衡表预期去库幅度尚可,而实际的PP卓创总库存亦无明显大幅去库,反而是总库存仍在季节性顶部徘徊,反映下游原料库存持续去化,但PP下游负反馈现象较PE更大,下游原料去库后观望为主,未有积极补库,体现在库存积压在中游贸易商环节。

(2)石化库存在4月下旬出现明显下降,两油库存压力减轻,结合五一采购周期,有望进入短期反弹阶段。但中长期看,下游需求仍等待改善,需求始终是压制PP走势的重要因素。

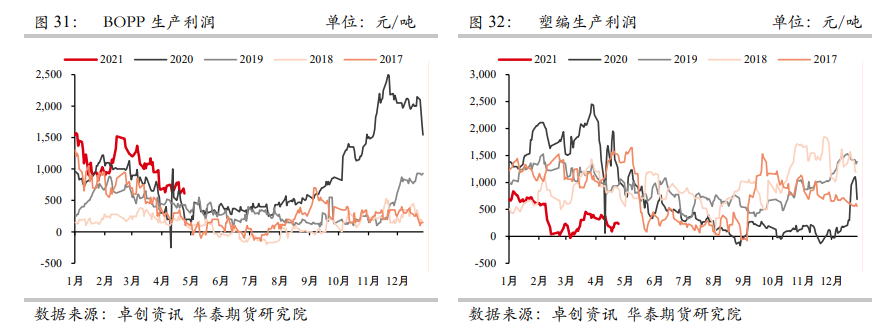

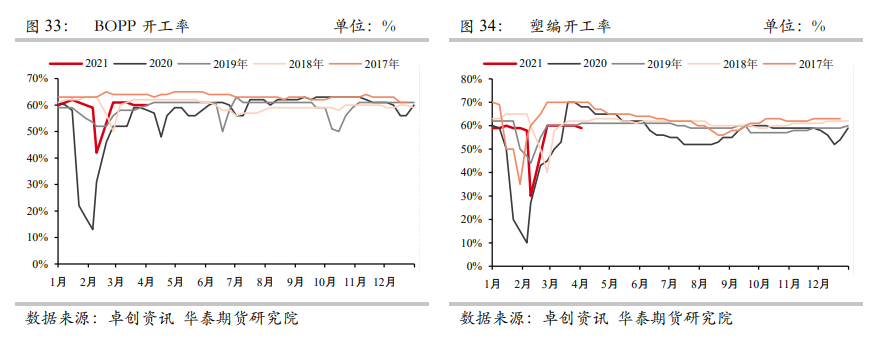

3.3 下游仍负反馈

(1)标品下游方面,塑编生产利润仍偏低,订单一般的背景下塑编有所降负,因此原料库存保持低位,未有明显采购积极性,五一部分工厂有放假计划。BOPP生产利润较前期亦有所压缩,订单亦一般,原料库存亦保持低位水平。反映标品需求不及预期。

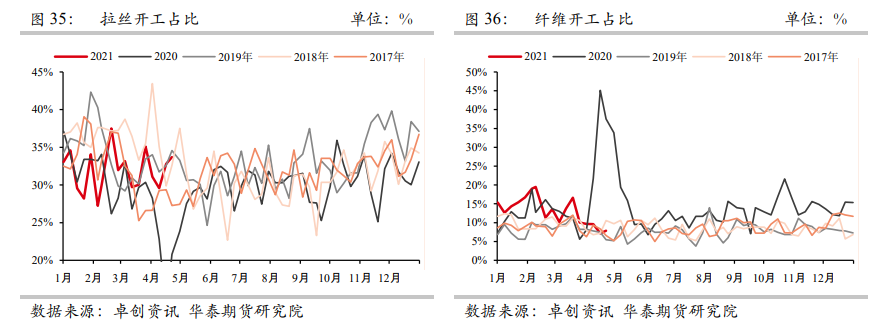

3.4 非标纤维表现较差,拉丝排产供应压力增大

(1)PE方面非标HD注塑表现良好,分流LL压力。但PP方面,纤维对应的口罩等防疫需求快速下滑,订单偏弱,对应纤维溢价快速回落,纤维排产占比回落,分流到标品拉丝的供应压力增加。而MPP管旺季对应的低融共聚则表现相对较好。

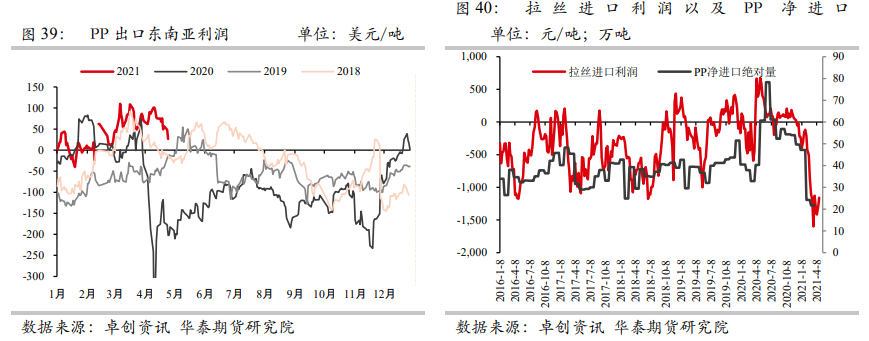

3.5 出口峰值已过

(1)3月出口25.7万吨至历史高位,4月逐步完成前期出口订单预期仍在20万吨附近量级。但随着外盘美金价的回落,出口窗口初步压缩,预期5-6月出口量级逐步恢复正常下降回7万吨附近量级。另外, 4月下旬以来印度疫情爆发导致海外船货分流至中国(但量级目前尚未明显增加),5-6月预期进口量仍放在45万吨附近。

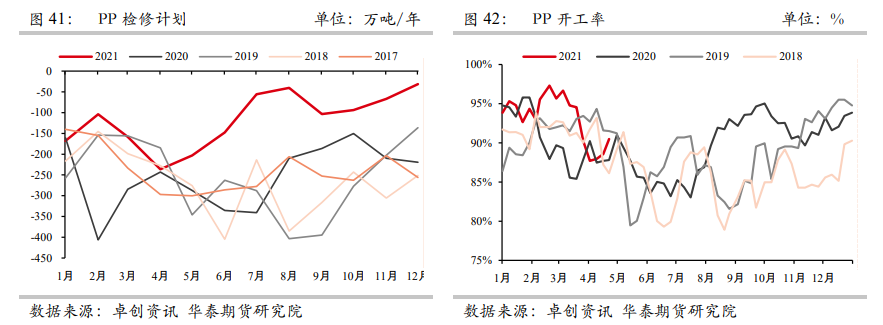

3.6 春检周期VS新增产能投放

(1)PP本年度检修峰值出现在4月,但相对检修力度同期看一般。关注5-6月新产能集中兑现,天津石化20万吨增量逐步兑现,5-6月有福基石化80万吨;6月古雷石化35万吨,中韩二期30万吨,青岛金能45万吨投产预期,合计超过200万吨的产能集中投放压力。

免责声明:本文的信息由华泰期货整理分析,均来源于已公开的资料,文中的信息分析或所表达的意见并不构成对投资的建议,投资者因文中意见所做的判断,以及有可能产生的损失自行承担。期货期权交易有风险,投资者申请开立期货账户须满足证券期货投资者适当性要求,具备匹配的风险承受能力。