【海通证券研究所出品 欢迎点击链接阅读】<深度探索·畅快交流·共创智慧·拒绝平庸>晨会观点速递…

晨会观点速递

深度探索·畅快交流·共创智慧·拒绝平庸

海通研究所出品

海通研究所出品

策略(荀玉根)

盈利向上趋势进一步确认——17年三季报分析

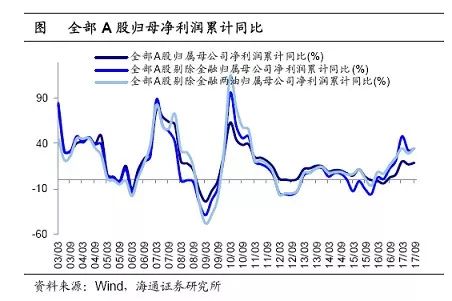

①全部A股17年三季报净利累计同比18.3%、ROE(TTM)10.3%,较中报继续回升,预计17年、18年净利同比为17.5%、 13.5%,ROE为10.3%、11%,新时代经济平盈利上的趋势进一步确认。②中小板三季报净利累计同比为23.3%,创业板为7.2%,预计全年为25.5%、6%,继续分化。③消费类净利同比增速回升最明显,周期类绝对值最高但增速回落,金融类估值盈利匹配度最优,增速回升明显的如白酒、医药、零售、保险、电力设备等。

行业热点

【传媒】传媒防御特征逐步凸显,推荐基本面优质的龙头标的及超跌底部个股。自7月中旬反弹以来,传媒涨幅在行业排名逐步提升至第11名,传媒防御及稳增长特征正在凸显。经过两年深跌估值已处于历史低位,随着消费升级需求端推动优质龙头个股的加速成长。一方面推荐基本面优质、商誉较少、长线看好的龙头品种完美世界和光线传媒;另一方面推荐超跌个股长城影视和奥飞动漫(钟奇)

【钢铁】盈利维持高位,限产考验到来。三季度业绩220亿元左右,同比增长约400%,环比增长约120%,盈利大幅增加。冬季采暖限产和限制部分需求同时进行,建筑业活动影响明显,但由于制造业活动不太受冬季采暖停工影响,且制造业活动本来季节性因素就小,因此我们认为四季度至明年一季度制造业用钢仍能维持较好的情况。建议关注板材类公司(刘彦奇)

【农业】三季报总结:养殖盈利下滑,拖累整体业绩。67家公司2017年前三季度收入和归母净利同比分别增14.1%和-28.5%(剔除温氏,为19.1%和-2.2%);行业毛利率16.5%,同降3.2个百分点;期间费用率10.2%,同升0.3个百分点。猪价走弱、鸡价同比大降导致畜禽养殖业绩下滑。饲料:收入利润继续稳健增长。动物疫苗:龙头表现优异,政策冲击较大。种子:总体增长,龙头分化(丁频)

【传媒】中韩外交部门展开沟通,两国文娱产业交流或将正常化。昨日SW传媒指数上涨0.32%,上证综指上涨0.09%,深证成指上涨0.49%,创业板指上涨0.74%。板块涨幅前三:国旅联合、中视传媒、天舟文化;跌幅前三:新华传媒、中泰桥梁、平治信息。重点资讯:电影:中韩外交部门展开沟通,两国文娱产业交流或将正常化(钟奇)

重点个股及其他点评

【海康威视】AI前端化,开启新一轮景气周期。2017前三季度总营收277.3亿元,同比增长31.14%;归母净利润为61.53亿元,同比增长26.82%。毛利率再增强,经营现金流回正。“雪亮工程”为安防行业打开增量市场,公司作为行业龙头充分受益于行业景气度提升,AI产品的落地有望逐步贡献新的盈利增长点。买入评级(郑宏达)

【飞利信】传统智能会议业务稳健发展,战略布局新型大数据应用服务。内生外延相结合,向着新型大数据应用服务商转型升级。自主核心技术成为行业标准,公司产品立足于为政府、军队和国有大型企业用户提供完整的智能会议系统解决方案。大数据占据全产业链优势。员工持股计划顺利实施。预计2017-19年EPS为0.35、0.47、0.60元,目标价12.25元,买入评级(徐志国)

【双汇发展】三季报点评:业绩符合预期,盈利如期逐季向好。生鲜品销量加速增长,利润率显著提升。三季度肉制品销量略增,受益成本下降盈利逐季提升。前三季毛利率同升1.2pct。短期看:屠宰量利齐升,肉制品盈利向好;长期看,与万洲国际深度协同提升盈利能力。买入评级(闻宏伟/成珊)

本周最新重点报告

《宏观周报:工业利润上升,货币仍是中性》1030

宏观专题:三季度地方GDP:过半省份下滑。分区域看,东北经济趋稳。华北工业滑落。西南继续领跑。华东经济趋稳。一周扫描:海外:美国三季度GDP超预期,耶伦或不再连任主席。经济:工业利润上升。9月工业企业利润总额同比增速27.7%,较8月继续上升。物价:通胀预期难升。目前,市场担心18年通胀会大幅上升,但我们认为18年通胀难以大幅上升,因为地产销售增速已经转负,库存周期已至尾声,而人民币升值制约出口,总需求的回落意味着通胀预期难以回升。流动性:货币仍是中性。当前DR007仍维持在2.8%-2.9%附近,中性的货币政策态度未变。三季度经济增速虽降仍稳,去杠杠仍是未来主旋律,货币政策难松。政策:深化供给侧改革。

《太钢不锈公司深度报告:低估值高弹性,不锈钢龙头受益价格上涨》1030

主营不锈与普碳钢产品,2017前三季度盈利大幅增长。不锈钢产能最大上市公司,不锈产品贡献公司75%以上毛利。不锈钢价格进入补涨行情,龙头享上涨红利。板卷为主,普碳钢业绩稳步增长。特点突出提供增长坚实基础,山西国改营造良好发展环境。公司拥有年产1200万吨钢材,450万吨不锈钢材能力。不锈钢产量占总产量40%以上,贡献营业收入占比超60%。不锈钢单价高,近期价格补涨行情快速提升公司盈利,并提供弹性,同时公司还拥有以板卷为主的普钢产品,为公司盈利提供扎实基础。

风险提示。供给侧改革不如预期;山西国改效果不如预期;行业波动性仍存。

《信用债周报:工业利润上升,货币仍是中性》1030

本周专题:国内REITs市场发展再进一步。1.房地产投资信托(REITs),是以能够产生稳定租金收益的不动产为基础资产,以标的不动产的租金收入为主要收入来源的信托基金。2.REITs满足了中小投资者投资地产市场的需求,并通过多元化投资分散投资风险。3.REITs在国内试点与立法同时推进。4.REITs是盘活企业资产、提高不动产流动性的较好工具,这是我国发展REITs市场的契机。但国内有关REITs的制度环境尚未建立,相关产品存在租金回报率低、双重征税、投资门槛高、未来退出不确定性高等问题。投资策略:坚持票息策略。下一步表现如何?建议关注以下几点:1)中国主权美元债受追捧。2)周期行业龙头仍受青睐。3)坚持票息策略。

《利率债周报:资金有望改善,债市配置机会(央行货币政策框架转变研究)》1031

专题:央行货币政策框架转变研究。从数量型框架到价格型框架。货币政策传导机制方面,利率渠道越来越重要。货币政策框架转变的原因。第一,表外业务放大货币乘数,货币数量相关指标逐渐失效。第二,利率市场化的不断发展,使利率传导机制逐渐完善。第三,货币政策目标有所转变,过去稳增长和防通胀的政策目标,现在新增去杠杆和防风险。未来展望:双支柱调控、大水漫灌难现。我们认为,在去杠杆取得显著成果,或者经济出现大幅回落之前,货币政策将不会出现大幅放松。本周债市策略:资金有望改善,债市配置机会。会议强调经济质量。我们认为资金状况将有望改善,维持R007中枢3.3%。我们认为短期债市超调,调整提供配置机会,3.6%以上的10年期国债具备长期配置价值。

《农业行业专题报告:农业2017年三季报总结:养殖盈利下滑,拖累整体业绩》1031

2017Q1-3收入增14.1%,利润降28.5%。子板块分析:养殖盈利下滑,拖累整体业绩。1)畜养殖:猪价走弱导致业绩下滑。2)禽养殖:鸡价同比大降,业绩全面下滑。3)饲料:收入利润继续稳健增长。4)动物疫苗:龙头表现优异,政策冲击较大。5)种子:总体增长,龙头分化。6)农产品加工:糖价上涨,制糖板块业绩大幅提升。年初以来跑输大盘16.77个百分点。

风险提示:宏观经济下滑,农产品价格大幅下跌。

本周其它重点报告

《石化行业深度报告:油价与改革》1028

我们认为油价窄幅波动,震荡上行,主要原因:OPEC减产协议有望延续;沙特阿美上市预期,沙特控制原油出口,地缘政治;美国页岩油产量增速放缓。预计未来几年原油均衡价格有望达到60-65美元/桶。我们认为油价反弹,化工受益,关注五类投资机会。(1)油气开采。油气开采公司直接受益于油价上涨。(2)业绩弹性。油价反弹带动石化公司业绩提升。(3)油服。油价上涨将带动石油公司资本支出增加,油服公司订单提升。(4)煤化工。油价上涨,优质煤化工公司将获得一定成本优势。(5)综合油气公司。相关公司中国石化、中国石油等。

风险提示:原油价格回落;石化产品价格下降;石化行业改革低于预期。

《金融工程专题报告:选股因子系列研究(二十九)——因子降维1:底层因子降维方法对比》1028

本报告为投资者提供了几种基本降维方法的效果回测对比。本报告从“选取类别内选股效果最强的因子”、“基于类别内因子选股效果加权”以及“最大化类别内因子选股效果波动”三条思路出发构建了相应的降维方法。选取类别内选股效果最强的因子”降维效果较好。基于类别内因子选股效果加权”降维效果同样较好。最大化解释类别内因子选股效果波动”降维效果较差。相比而言,“选取类别内选股效果最强的因子”降维后,模型具有最强的选股效果。从结果上看,并不推荐使用“最大化解释类别内因子波动”进行降维。

风险提示。市场系统性风险、资产流动性风险以及政策变动风险会对策略表现产生较大影响。

《策略季报:持股进一步向金融和消费集中——基金三季报点评》1028

核心结论:①以基金重仓股为样本,三季度仓位有所上升,主板占比继续回升至61.7%,创业板占比继续回落至13年Q3水平。②行业上,继续向金融、消费集中,制造业占比基本持平、新兴行业占比连续七个季度下降。③食品饮料、有色、电子、银行占比上升明显,有色和电子占比创新高。医药、家电占比下降明显。④基金持股集中度继续上升,前20大个股占比达29.4%。结构化行情更利于基金,今年以来公募基金平均收益率达12.9%,仅次于历史上几次牛市年份。

风险提示:报告为基于基金定期报告的客观分析,所涉及的股票、行业不构成投资建议。

《策略月报:短期警惕两大扰动因素》1029

核心结论:①上证综指2638点以来稳中有进的强震荡格局未变,类似于春天,核心逻辑是盈利增长,未来确认经济平盈利上的趋势后有望走向类似初夏的慢牛。②今年公募基金收益率已经处于历史年度值中等偏高水平,短期注意国内金融监管和美联储缩表加息两大扰动因素,债市近期下跌正是源于此。③中期乐观,短期以稳为主,坚守业绩为王,当前金融+消费白马+建筑,中期布局新时代新产业,如先进制造、新兴消费。

风险提示:业绩不及预期,货币政策收紧,美联储加息超预期。