港股地产龙头标的中国海外发展(688.HK)和华润置地(1109.HK)周五分别涨幅6.95%和3.54%,一周累计涨幅分别达到9.48%和4.7%。龙头地产公司YTD的涨幅落后行业,龙头启动有利于板块价值的重估。

我们的观点:

我们仍然维持对行业“推荐”的评级。房地产公司的发展模式由过去“高杠杆、高周转”的野蛮生长模式向“精耕细作”的模式转变。在新的发展阶段,对房地产公司获取资源的能力和处置资源的能力有了更高的要求。那些已经完成全国范围内布局,销售规模做到行业领先水平,有品牌、有资金,管理、销售团队成熟的公司,发展速度将超越行业平均水平,并且市场占有率也将进一步提升。“沪港通/深港通”的历史性机遇给港股地产板块带来增量资金,板块的价值将会获得重估。我们的行业首选为龙湖地产(960.HK)、中国金茂(817.HK)和旭辉控股(884.HK),另外,建议强烈关注中国海外(688.HK)、华润置地(1109.HK)。

龙头启动,板块价值重估进行时:

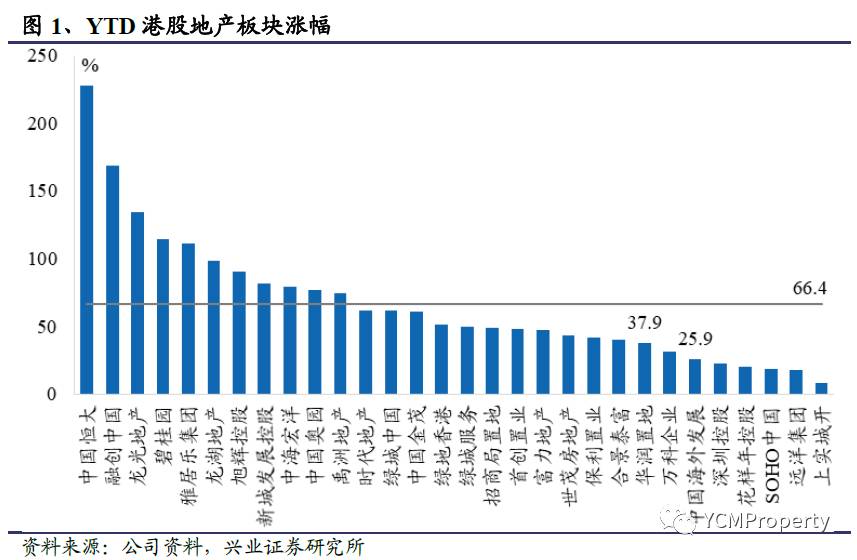

地产龙头标的中国海外发展(688.HK)和华润置地(1109.HK)周五分别涨幅6.95%和3.54%,一周累计涨幅分别达到9.48%和4.7%,龙头房企股价上涨,有利于整个行业价值的重估。截至2017年7月14日,主要港股上市房地产公司年内股价涨幅平均值达到66.4%,而同期中国海外和华润置地的涨幅分别为25.9%和37.9%,大幅落后行业平均水平。

2016H1合约销售持续超预期,单个房企销售规模上限提升:

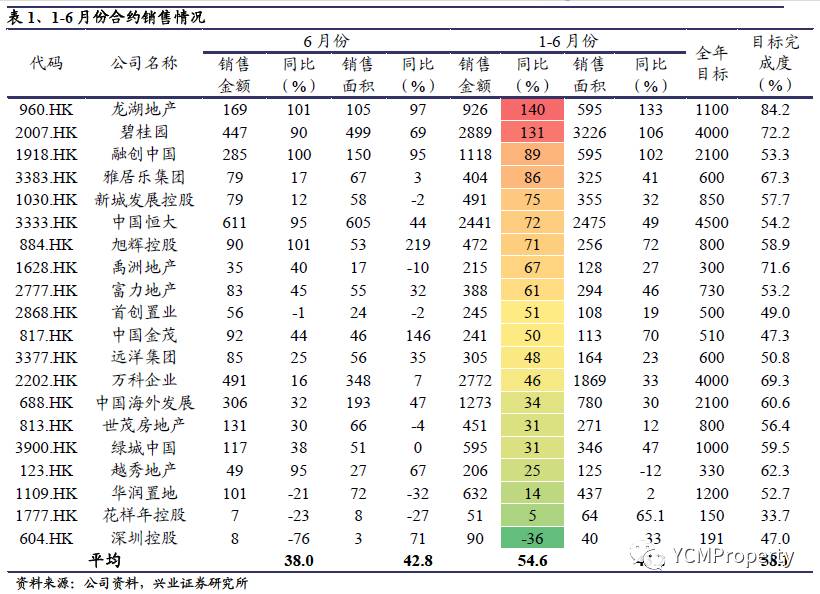

主要上市公司上半年的销售表现好于行业平均水平,1-6月份累计合约销售金额和面积的同比增速为54.6%和43.2%,远高于行业的18.6%和14.3%,全年销售目标完成度为58.1%。表现较好的公司有龙湖地产、碧桂园和融创中国,分别同比增长140%、131%和89%。旭辉控股则将全年合约销售目标由650亿元提升至800亿元,全年有望冲击1000亿的销售规模。销售数据显示了行业的集中度在加速提升,龙头房企在土地的获取、产品、品牌、融资等方面的优势非常明显。碧桂园半年合约销售额超过2800亿元,成为行业第一,大大提升了市场对单个房企能够做到的规模上限的预期。

“港股通”热度不减:

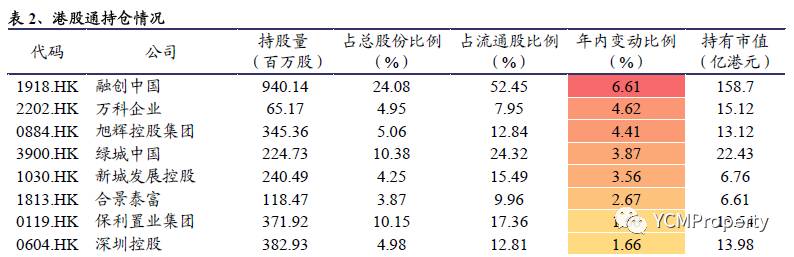

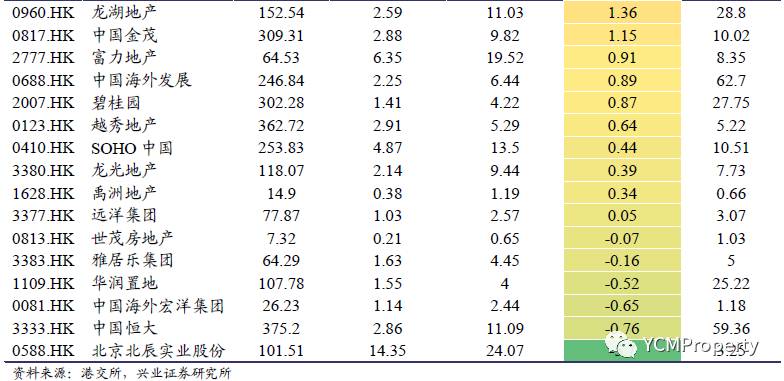

截至2017年7月14日,通过港股通持有港股地产公司的总市值超过500亿港元,其中,融创中国、北辰实业和绿城中国的持股量占到总股份的比例为24%、14%和10%,占流通股的比例分别达到52%、24%和24%,而行业平均的数值分别为4.8%和11.8%。今年以来买入最多的3家公司分别为融创中国、万科企业和旭辉控股,分别买入量为6.61%、4.62%和4.41%。从持有市值的大小来看,融创中国、中国海外和中国恒大列居前三,持有市值分别为158.7、62.7和59.4亿港元。我们预计南下资金将继续通过港股通的渠道配置港股地产股。

风险提示:

宏观经济增长放缓、行业限制政策加严、公司销售不及预期。

地产龙头标的中国海外发展(688.HK)和华润置地(1109.HK)周五分别涨幅6.95%和3.54%,一周累计涨幅分别达到9.48%和4.7%,龙头房企股价上涨,有利于整个行业价值的重估。截至2017年7月14日,主要港股上市房地产公司年内股价涨幅平均值达到66.4%,而同期中国海外和华润置地的涨幅分别为25.9%和37.9%,大幅落后行业平均水平。

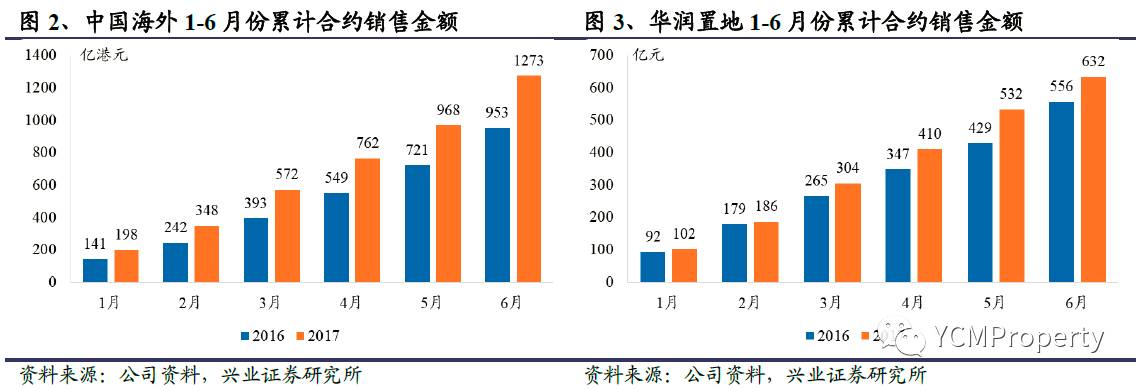

从销售情况来看,中国海外1-6月份累计实现合约销售金额1273亿港元,同比增长34%,合约销售面积780万平米,销售均价达到16000元每平米。1-6月份累计获取7个土地项目,预计总建筑面积630万平米,应付土地款359亿元人民币。华润置地1-6月份累计实现合约销售金额632亿元,同比增长14%,合约销售面积437万平米,销售均价达到12900元每平米。1-6月份累计获取22个土地项目,预计总建筑面积540万平米,应付土地款390亿元。两大龙头在销售上仍然保持自己的节奏,低于整体上市公司的平均增速,在获取土地项目上也略显保守。两大龙头公司的融资优势依然很明显,并且财务实力雄厚,预计下半年将会有拿地的机会出现。

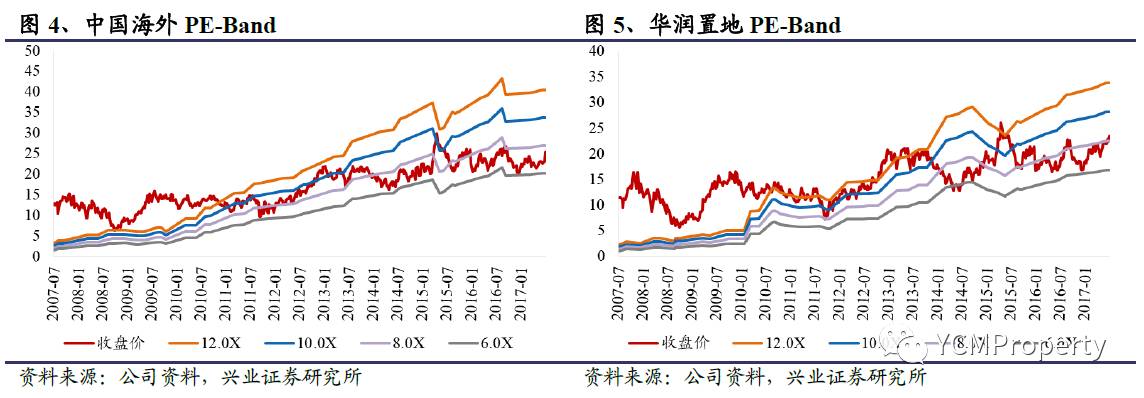

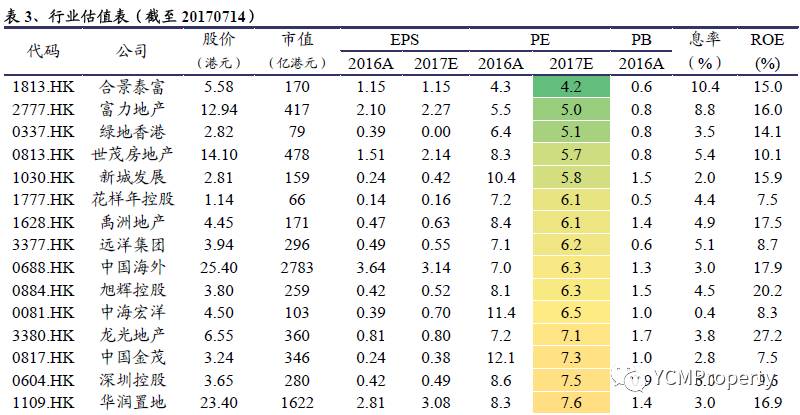

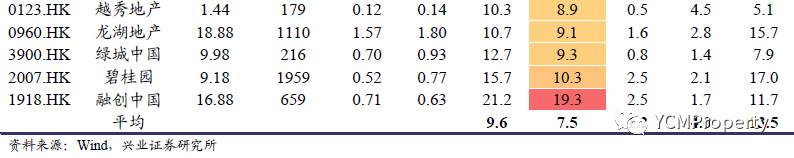

从估值的角度来看,中国海外和华润置地当前股价分别对应2016A/2017E的估值为7.0/6.3和8.3/7.6倍PE,从两家公司的历史PE-Band来看,目前估值处于历史较低的位置。而目前行业平均估值对应2016A/2017E的9.67.5倍PE。以往中国海外和华润置地的估值水平是整个行业的上限,而目前这两大龙头公司的估值也低于行业的平均水平。我们认为,龙头启动有利于整个行业价值的重估。

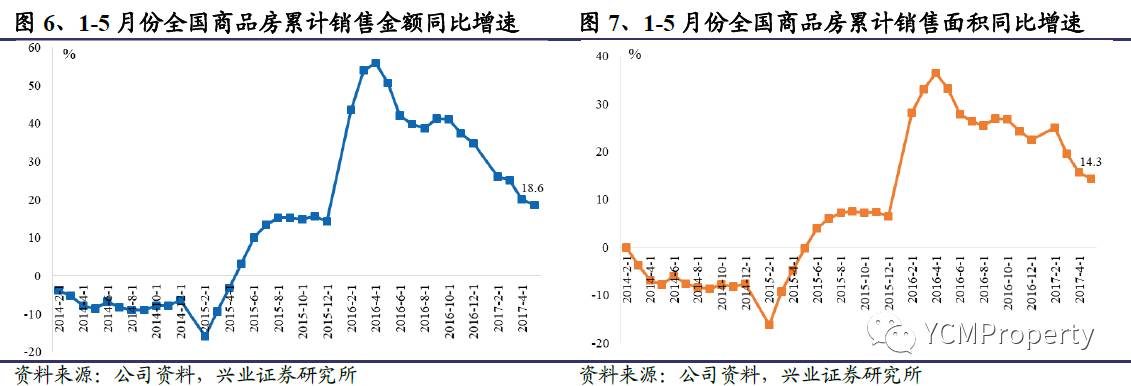

虽然陆续有新的城市出台行业限制政策,但“四限”政策(限购、限贷、限价、限售)出台的目的都以控制房价为首,避免出现房价涨幅过快的情况。新的政策出台对行业的边际影响有限,1-5月份,全国商品房累计销售金额和面积的同比增速分别为18.6%和14.3%,延续回落的趋势,我们预计限制政策将持续,同比增速回落也将持续。从房价表现来看,5月份一线城市和热点二线城市的房地产市场基本稳定,新建商品住宅价格同比涨幅全部回落。但各地预售证的发放和网签都会做高低价的匹配,所以实际看到的销售均价是失真的。

2016H1合约销售持续超预期,单个房企销售规模上限提升

主要上市公司上半年的销售表现好于行业平均水平,1-6月份累计合约销售金额和面积的同比增速为54.6%和43.2%,远高于行业的18.6%和14.3%,全年销售目标完成度为58.1%。表现较好的公司有龙湖地产、碧桂园和融创中国,分别同比增长140%、131%和89%。旭辉控股则将全年合约销售目标由650亿元提升至800亿元,全年有望冲击1000亿的销售规模。销售数据显示了行业的集中度在加速提升,龙头房企在土地的获取、产品、品牌、融资等方面的优势非常明显。碧桂园半年合约销售额超过2800亿元,成为行业第一,大大提升了市场对单个房企能够做到的规模上限的预期。

截至2017年7月14日,通过港股通持有港股地产公司的总市值超过500亿港元,其中,融创中国、北辰实业和绿城中国的持股量占到总股份的比例为24%、14%和10%,占流通股的比例分别达到52%、24%和24%,而行业平均的数值分别为4.8%和11.8%。今年以来买入最多的3家公司分别为融创中国、万科企业和旭辉控股,分别买入量为6.61%、4.62%和4.41%。从持有市值的大小来看,融创中国、中国海外和中国恒大列居前三,持有市值分别为158.7、62.7和59.4亿港元。我们预计南下资金将继续通过港股通的渠道配置港股地产股。

我们仍然维持对行业“推荐”评级。房地产公司的发展模式由过去“高杠杆、高周转”的野蛮生长模式向“精耕细作”的模式转变。在新的发展阶段,对房地产公司获取资源的能力和处置资源的能力有了更高的要求。那些已经完成全国范围内布局,销售规模做到行业领先水平,有品牌、有资金,管理、销售团队成熟的公司,发展速度将超越行业平均水平,并且市场占有率也将进一步提升。“沪港通/深港通”的历史性机遇给港股地产板块带来增量资金,板块的价值将会获得重估。目前行业平均估值对应2016A/2017E的9.6/7.5倍PE,1.2倍PB,平均股息收益率为4%,在上市地产公司合约销售持续超预期的前提下,行业整体估值有望继续上行。我们的行业首选为龙湖地产(960.HK)、中国金茂(817.HK)和旭辉控股(884.HK),另外,建议强烈关注中国海外(688.HK)和华润置地(1109.HK)。

风险提示:

宏观经济增长放缓、行业限制政策加严、公司销售不及预期。