9月9日,据彭博资讯,印尼协调部部长Pandjaitan表示,印尼正研究加快出台铝土矿出口禁令

,但其实际影响或将十分有限:

1、

印尼铝土矿在产业链条中扮演的角色逐步弱化

。

2、

对印尼铝土矿进口依存度下降。

3、

超高库可在一定程度上弱化短期冲击,长期可由其他资源国补充

。

4、

印尼禁止镍矿出口导致“妖镍”行情,但铝短期难以重现趋势性行情

。

投资建议:

虽然印尼禁止铝土矿出口短期影响十分有限,但我们更为看重产业格局以及周期的变化,中长期来看,电解铝产能红线”—— 4500万吨左右,2020年有效产出3900-4000万吨一线,行业格局将会是“产出顶、库存底”,而一旦需求预期得到进一步改善,电解铝进入景气周期将在所难免。

核心标的:

云铝股份、中国铝业、索通发展等。

事件:

9月9日,据彭博资讯,印尼协调部部长Pandjaitan表示,印尼正研究加快出台铝土矿出口禁令。

1、

印尼铝土矿在产业链条中扮演的角色逐步弱化。

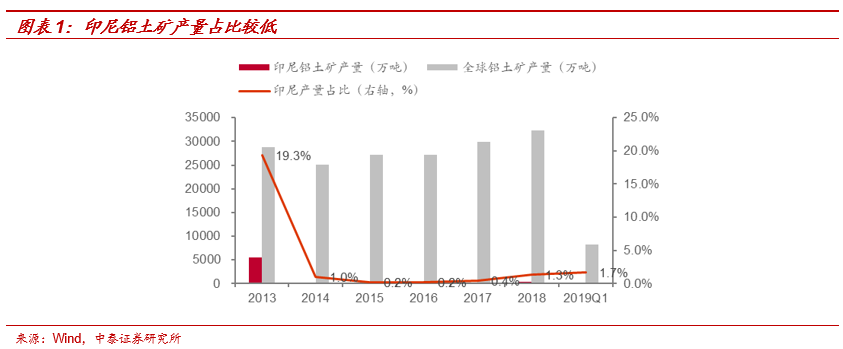

从历史上来看,印尼曾在14年禁止铝土矿出口,禁矿期间2015年印尼铝土矿产量仅47万吨,供给占比也从禁矿前的高点19.32%回落至0.02%,17年恢复铝土矿出口,印尼铝土矿产量逐渐恢复,产量占比恢复至1.7%。

但与14年以前相比,印尼铝土矿占比明显较低,印尼在铝土矿产业链条中的地位正在被澳洲、几内亚所取代,对于价格的影响也将明显弱化。

2、对印尼铝土矿进口依存度下降。

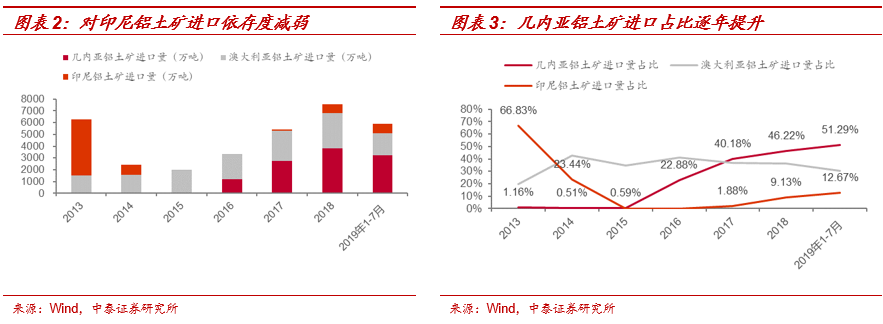

在14年印尼禁矿前,印尼铝土矿进口占比高达68%,在禁令期间,14Q2至2017年中,我国基本停止从印尼进口铝土矿,今年以来,海关数据显示每个月现在从印尼进口量在120万吨左右,1-7月份我国从印尼进口量约795万吨,占到全部进口矿的12.7%。

15年之后,随着印尼禁止铝土矿出口政策的实施,几内亚铝土矿进口量占比逐年提升,2019年1-7月,从几内亚进口铝土矿3217万吨,占比达到51.29%,澳大利亚进口占比在30%左右,而印尼已经降为我国第三大铝土矿进口国,对印尼铝土矿进口依赖程度明显下降。

3、

超高库可在一定程度上弱化短期冲击,长期可由其他资源国补充。

1)从短期来看,超高库存可在一定程度上弱化短期供给冲击:

根据阿拉丁的数据统计,截至2019年8月底,港口进口铝土矿库存总量突破新高至4500万吨,可供主要企业维持生产天数超过6个月,超高库存可在一定程度上弱化印尼禁止铝土矿出口的短期影响;

2)长期则可由澳洲、几内亚其他资源国补充:

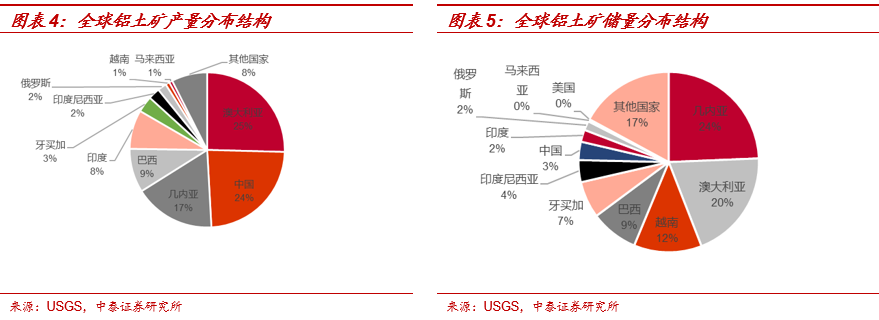

从铝土矿产量角度来看,根据USGS数据,2018年印尼仅生产710万吨铝土矿,占全球总产量2.41%,排在所有国家的第七位。

此外从铝土矿储量角度来看,印尼铝土矿储量为12亿吨,全球总储量接近200亿吨,占全球总储量的比例为3.95%。

因此,中长期来看,印尼铝土矿储量并不支持其大规模开采,我国对印尼铝土矿的进口依赖程度也将会逐渐减弱。

4、

印尼禁止镍矿出口导致“妖镍”行情,但铝短期难以重现趋势性行情。

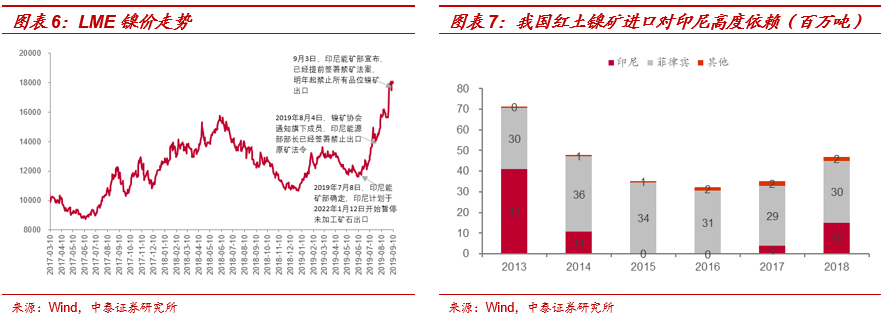

2019年7月8日,印尼能矿部确定,印尼计划于2022年1月12日开始暂停未加工矿石出口;

2019年8月4日,镍矿协会通知旗下成员,印尼能源部部长已经签署禁止出口原矿法令,随后关于印尼禁矿的资讯不断涌出;

9月3日,印尼能矿部宣布,已经提前签署禁矿法案,明年起禁止所有品位镍矿出口;

受此影响镍走出了一大波行情,LME镍由12465上涨至17980,涨幅达到44.24%。

但镍本轮行情是在基本面共振情况下走出的,铝短期难以重现“妖镍”行情,主要有以下几点原因:

1)我国红土镍矿进口对印尼高度依赖,

2018年海关数据显示,菲律宾和印尼进口镍矿占比达到了96%,其中印尼占比为32%,而在2014年印尼禁矿之前,这一比例更是高达58%;

2)印尼禁矿后,没有其他镍矿来源补给,

2014年印尼禁止镍矿出口,菲律宾成为了我国主要的红土镍矿进口国,但是进口总量出现了明显减少,菲律宾进口镍矿稳定在3千万吨左右,此外由于菲律宾近些年的大量出口,其镍矿的储量与品位均在下降,其中几个高品位矿山更是已经面临资源枯竭的压力。

投资建议:

虽然印尼禁止铝土矿出口短期影响十分有限,但我们更为看重产业格局以及周期的变化,中长期来看,电解铝产能红线”—— 4500万吨左右,2020年有效产出3900-4000万吨一线,行业格局将会是“产出顶、库存底”,而一旦需求预期得到进一步改善,电解铝进入景气周期将在所难免。

核心标的:

云铝股份、中国铝业、索通发展等。