声 明

| 本文来

源:

财税世界观

,欢迎个人转发,谢绝媒体、公众号或网站未经授权转载。

引言

近期,多地税务机关通过问询、答疑等方式,提醒企业及时报送境外投资信息,履行跨境税务合规义务。事实上,境外投资申报并非全新要求——

早在2014年,国家税务总局便将《对外投资情况报告表》从关联交易报告中单列;

2023年进一步优化表单设计,大幅精简申报内容。但过去十年间,相关监管力度相对宽松。此次税局再度重申申报要求,向出海企业传递了新信号:

“走出去”应同步“报清楚”,尤其是持股架构复杂、涉及多层间接投资的企业,需重点关注申报义务。

根据国家税务总局2023年第17号公告,居民企业或其通过境内合伙企业,在一个纳税年度中的任何一天,直接或间接持有外国企业股份或有表决权股份达到

10%(含)以上的

,

应当在办理该年度企业所得税年度申报时向主管税务机关报送简并后的《居民企业境外投资信息报告表》(以下简称“《报告表》”)。

我们不妨通过几个例子来了解企业申报的情形:(示例参考北京通州税务公告)

示例一:

居民企业C直接持有外国企业D的100% 股份,应就外国企业D报送《报告表》。

居民企业A和居民企业B通过境内居民企业C

“间接持股”外国企业D,但不属于通过境内合伙企业或者境外多层架构间接持股的情况。

因此,居民企业A和居民企业B无需报送《报告表》,居民企业C完成申报即可。

示例二:

居民企业A通过境内合伙企业视同持有外国企业D的12% 股份,应就外国企业D报送《报告表》。

居民企业B通过境内合伙企业视同持有外国企业D的8% 股份,因不足10% 的股份,无需报送《报告表》。

特别提示:居民企业不持有外国企业股份或持股比例不足10%,但通过实质控制外国企业构成受控外国企业,满足实质控制的情况,居民企业也应报送《报告表》。

示例三:

居民企业A持有外国企业B的100% 股份。

居民企业A视同持有外国企业C的60% 股份。

居民企业A视同持有外国企业D的股份为:

100%×100%×10%=10%

特别提示:根据17号公告,中国居民股东多层间接持有股份按各层持股比例相乘计算,中间层持有股份超过50%的,按100%计算。

基于以上,居民企业A应就外国企业B、C、D分别报送《报告表》。

如企业自查符合17号文的申报条件,应该如何进行申报呢?我们接着来看看《报告表》的标准填报口径。

第一部分“报告人信息”:填写境内企业的纳税人统一社会信用代码(纳税人识别号),和境内企业的中文名称。

第二部分“外国企业信息“:报告人直接或间接投资多家外国企业,符合规定条件的,应分别按每个符合条件的境外被投资企业填报。

1. 外国企业名称:填写境外被投资企业的名称。

2. 外国企业名称(中文译文):填报的名称为外文的,应同时填报中文译文名称。

3. 外国企业识别号:填写境外被投资企业在注册地的纳税识别号。

4. 注册地国家(地区):填写境外被投资企业的注册地国家(地区)。

5. 税收居民身份所在国家(地区):填写境外被投资企业税收居民身份所在国家(地区)。

6. 首次取得股权时间:填写报告人首次取得境外被投资企业股权年度。

7. 主要业务活动:根据境外被投资企业在相关国家(地区)开展主要业务活动情况,在对应项目下勾选一个或多个项目。如果勾选“其他”,请说明该境外被投资企业的具体业务活动。

8. 行业类别及代码:按照《国民经济行业分类》(GB/T 4754-2017)标准,填写境外被投资企业的行业门类(大类)及代码。

9. 是否上市公司:填写境外被投资企业是否为上市公司。

10. 报告人持股比例:填写所属期末对境外被投资企业的直接持股比例和间接持股比例。持股比例按照17号公告第二条第二款规定计算(即,多层间接持有股份按各层持股比例相乘计算,中间层持有股份超过50%的,按100%计算)。

11. 报告人实际投资额:报告人直接持有境外企业股份时填写。对境外被投资企业的实际投资额,按照所属期末账载金额人民币数填报。

12. 雇员人数:填写境外被投资企业年末或全年平均雇员人数。

13. 外国企业所在层级:填写报告人与境外被投资企业之间的持股架构中,境外被投资企业所在层级。当报告人直接持有境外被投资企业时,填“1”;间接持有第一层境外被投资企业时,填“2”。

收入总额:填写境外被投资企业纳税年度的收入总额,包括主营业务收入、其他业务收入、投资收益、营业外收入等。

利润总额:填写境外被投资企业纳税年度会计利润总额。

25. 受控外国企业构成条件:企业自行判定是否构成受控外国企业及控制类型并勾选相应选项。

a) 股份控制是指在纳税年度任何一天,居民企业持有境外被投资企业 50% 以上股份或有表决权的股份;居民企业或者中国居民直接或者间接单一持有境外被投资企业 10% 以上有表决权股份,且由其共同持有该境外被投资企业 50% 以上股份。

b) 实质控制是指居民企业,或者居民企业和中国居民持股比例没有达到股份控制标准,但在股份、资金、经营、购销等方面对该境外被投资企业构成实质控制。

c) 未达到上述标准的不构成控制。

26-28. 直接或间接持有外国企业10% 以上股份的其他中方股东信息:填报所属期末持有境外被投资企业10% 以上股份的其他中国股东(居民企业或中国居民)信息,如有多个中国股东持股比例超过10%以上,填写持股比例前四位的股东信息。

中国《报告表》与美国IRS 5471表格均针对境外投资税务披露,但细节各有不同:

关键差异:

简化vs详尽:中国侧重关键经营指标,美国要求更全面的财务披露;

控制权判定:中国纳入“实质控制”,美国更注重法律持股比例。

结语

出海远航,合规灯塔

海外投资如同远航,税务合规则是护航的灯塔。

无论是填报《报告表》还是应对跨境稽查,企业需牢记:“早自查、准填报、留凭证”,避免因小失大!

政策依据:

国家税务总局公告2023年第17号

美国国税局5471表格指引(Instructions for Form 5471 (12/2024))

▼

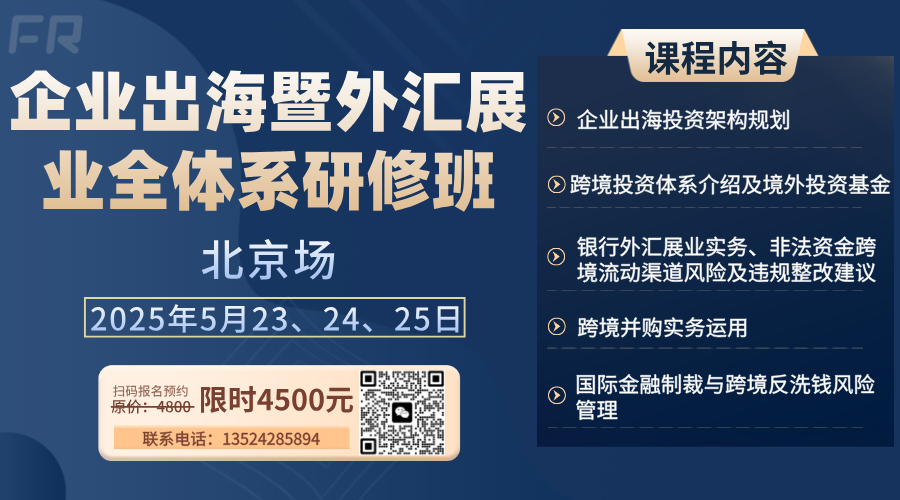

以下为金融监管研究院推荐课程▼

跨境业务全体系线下课程来啦!——

点击下方图片扫码

了解更多课程详细内容~