重要提示:

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号发布的观点和信息仅供海通证券的专业投资者参考,完整的投资观点应以海通证券研究所发布的完整报告为准。若您并非海通证券客户中的专业投资者,为控制投资风险,请取消订阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。我司不会因为关注、收到或阅读本订阅号推送内容而视相关人员为客户;市场有风险,投资需谨慎。

海通有色团队:施毅、钟奇、李姝醒、陈晓航、甘嘉尧、李骥

|

印尼镍矿集中,盈利向中游倾斜

|

|

印尼、菲律宾的镍矿开采过度。

根据USGS数据显示,菲律宾和印尼合计产量占据全球产量的30%,这与两者仅10%的储量占比很不相符,也反映两地的过度开采。其余镍储量占比高的国家分别为澳洲(近25%)、巴西(13%)、俄罗斯(10%)和南非(5%)。

印尼镍矿分布集中。

苏拉威西岛是印尼中部的一个大型岛屿,占据整个印尼镍资源的70-80%,陆地总面积约17万平方公里。多高山深谷,少平原,是印尼山地面积比重最大的岛屿。其森林覆盖率53%,岛中部是险峻的山区;因此主要公路均沿海而建,这也和岛上的矿区、冶炼基地分布类似。海岸线总长5478千米,海湾深邃,沿海满布珊瑚礁,因此冶炼基地的码头建设是一个重要资本支出。

印尼出口出现瓶颈。

在2014年印尼禁止红土镍矿出口之前,印尼大量出口红土镍矿。至2013年,达到顶峰6000多万吨出口量。而在2014-16年几乎没有出口量。2017年放开出口,但是有出口配额和品位限制:品位必须在1.6%以下,目前出口配额达到3500万吨。2017年的整体出口量也不到500万吨。

出口配额的起因:冶炼资产投资并不顺畅。

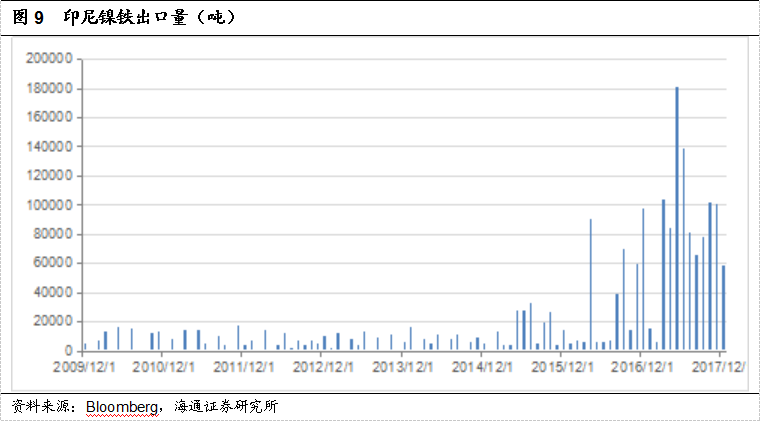

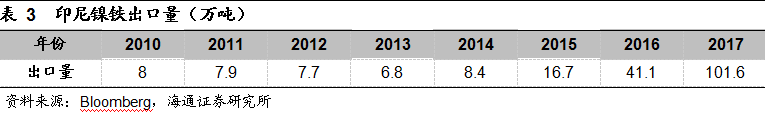

2014年印尼的禁矿出口政策催生了镍铁项目的大规模发展,在2014年之前,整个印尼出口镍铁量不到10万吨,而在2017年,该数值突破100万吨。按照10%计算,大约是10万吨的金属量。显然,开发的镍资源与2013年相去甚远。而在采矿业反对后,政府也做出了一些让步,即出口配额出现。从本质而言,引入出口配额实则是政府给予矿业企业发展冶炼环节一个缓冲期(当然,如果矿企迟迟不建冶炼资产,那配额也会被剥夺)。而出口配额明确只能低于1.6%品位的矿产可以出口,初衷也是为了保护印尼本土资源。

菲律宾的镍出口也出现瓶颈

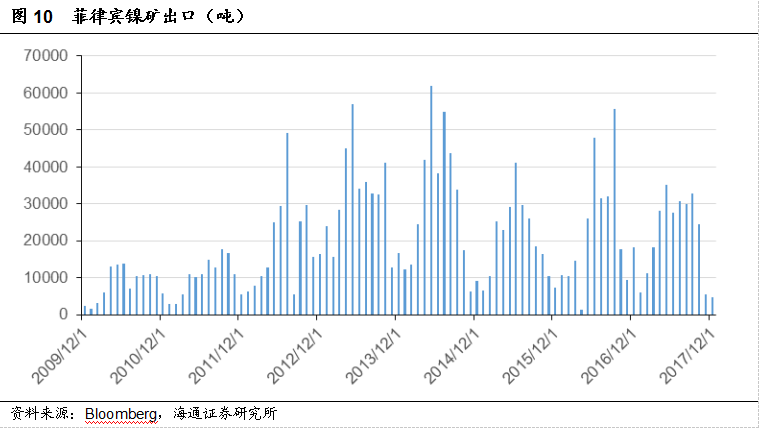

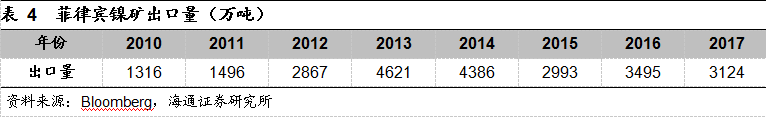

。2014-16年印尼“禁矿”期,菲律宾显然并未停止开矿的脚步,尤其在2013-14年,很快取代印尼成为东南亚第一红土镍矿出口国,年出口量超过4000万吨。但是从最近三年的出口量看,有明显下降的趋势,主要原因是矿产品位下降以及菲律宾政府对于环保问题日趋严苛。

“禁矿”直接导致两个后果:库存下降及中国镍铁产能转移。

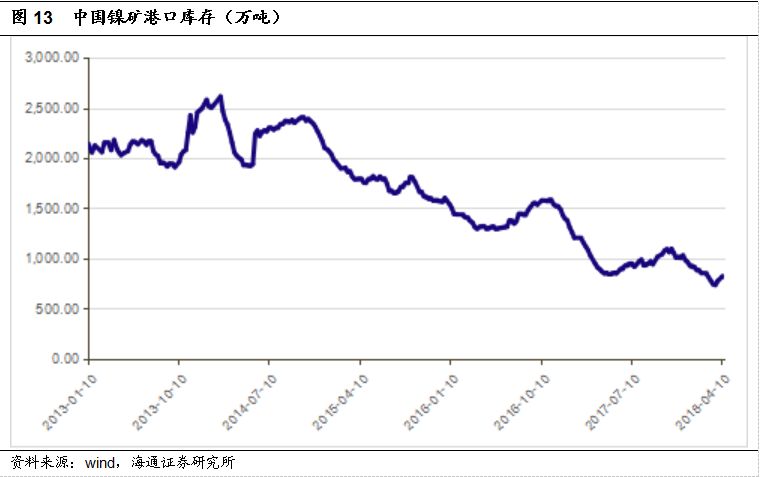

从中国进口的角度看,约70%的印尼出口镍矿流向中国。2013年,中国最高港口库存堆积到2600万吨,对应超过50万吨金属量;而当前港口库存已经下降至700万吨水平,而按照平均品位1.6%来计算,就是10万吨。第二个影响在于全球镍铁产能快速地转移。当前国内月均镍铁含镍产量为3.5万吨,相较2014年高峰的7万吨下降一半。而对比2013年最高产能利用率达到70%,当前40%的开工率,我们也认为大部分国内镍铁厂无法获得充裕镍矿原材料。

全球镍产量呈现明显下降的趋势。

除了印尼外,比对淡水河谷(巴西)、俄镍(俄罗斯)和菲律宾在2013年与2017年的镍产量,过去5年下降约23%。当然,最直接的理由就是镍价长达10年底部,导致矿业企业盈利受限。

新观点:得冶炼者得利润

。从红土镍矿到镍铁和不锈钢整条产业链中,原料+能源+摊销折旧是最大的成本支出。而由于印尼禁止矿产出口,导致印尼和中国的红土镍矿市场成为两个割裂市场,印尼的红土镍矿供给相对富裕,而国内的矿产资源稀缺。从wind最新报价看,两地市场的价差接近一倍。低廉的原材料价格利好在印尼的镍铁和不锈钢企业,根据我们的测算模型,如果在印尼有全产业链布局,在当前镍价下,综合毛利率可以超过50%,这样的盈利水平是当地矿业企业无法匹及的。因此,当地的中游冶炼企业在整条产业链中处于相对的蓝海市场。目前印尼的中资企业大概有56条生产线,其中一半在青山不锈钢(现有20条线,未来将扩展到26条线)。

风险提示。

印尼出口配额政策放宽,下游新能源汽车放量进展缓慢。

|

1.

东南亚整体印象

1.1

印尼、菲律宾的镍矿开采过度

东南亚包括中南半岛和马来群岛两大部分,共有11个国家:越南、老挝、柬埔寨、泰国、缅甸、马来西亚、新加坡、印度尼西亚、文莱、菲律宾、东帝汶。中南半岛因位于中国以南而得名,南部的细长部分叫马来半岛。马来群岛散布在太平洋和印度洋之间的广阔海域,是世界最大的群岛,共有两万多个岛屿。

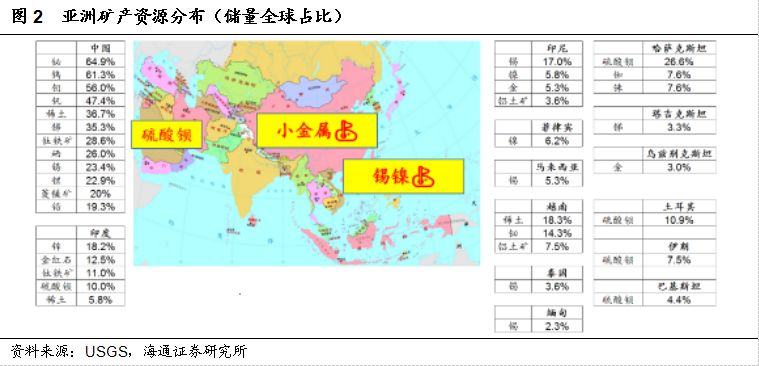

由于地处太平洋与印度洋的交汇地带,东南亚气候比较湿润,并形成繁茂的热带森林。因此整个东南亚在物资上是属于农业富足的地区。 单纯从矿产资源上来说,东南亚的资源储备一般,石油和锡是东南亚的主要矿产。这里有世界最大的锡矿带,马来西亚锡矿砂的产量居世界第一位。印度尼西亚是东南亚重要的石油、天然气出口国;反而是一直备受关注的镍,其储量并不占有特别明显的优势。当然,这也有可能和印尼勘探能力弱有关。

从产量来看,根据USGS数据显示,对于镍这个元素,菲律宾和印尼合计产量占据全球产量的30%,这与两者仅10%的储量占比很不相符,也反映两地的过度开采。至于锡,印尼,缅甸,越南和马来西亚每年矿产量占全球约35%,这个数据与储量占比相匹配。根据USGS数据显示,其余镍储量占比高的国家分别为澳洲(近25%)、巴西(13%)、俄罗斯(10%)和南非(5%)。

1.2 东南

亚的核心是印尼

提到东南亚,粮食丰富是其明显特征。气候和土地适宜,因此很多国家在全球粮食占比都居首,例如马来西亚的棕油,泰国的橡胶以及菲律宾的椰子。而泰国、缅甸和越南是世界重要的稻米生产国和出口国。

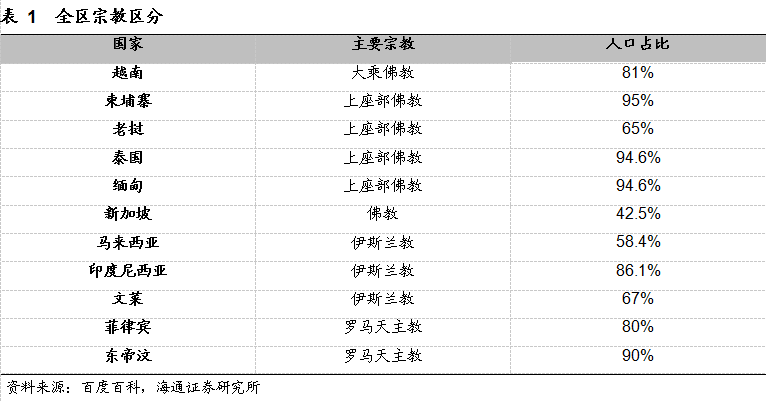

东南亚有90多个民族。从宗教分类看,半岛国家越南、柬埔寨、老挝、泰国、缅甸信奉佛教,而海岛国家中的印尼、马来西亚和文莱以伊斯兰教为主要信仰。其中越南与中国的文化相近度最高。

1967年,东盟成立,全区华侨、华人约为3348.6万,约占东南亚总人口的6%,约占全球4543万华侨华人的73.5%。也就是说华侨主要分布在东南亚地区。

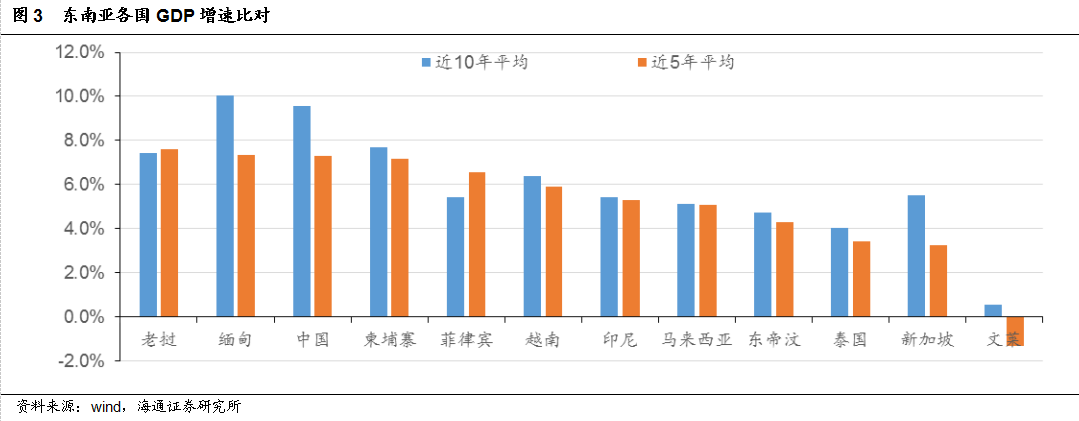

从近5年的GDP比对来看,老挝,缅甸,柬埔寨和菲律宾属于东南亚经济发展较快的经济体,近五年平均每年GDP保持在6%以上的增速。

东南亚各国拥有丰富的自然资源和人力资源,为经济发展提供了良好的条件,形成了以季风水田农业和热带种植园为主的农业地域类型。但是经济结构比较单一。

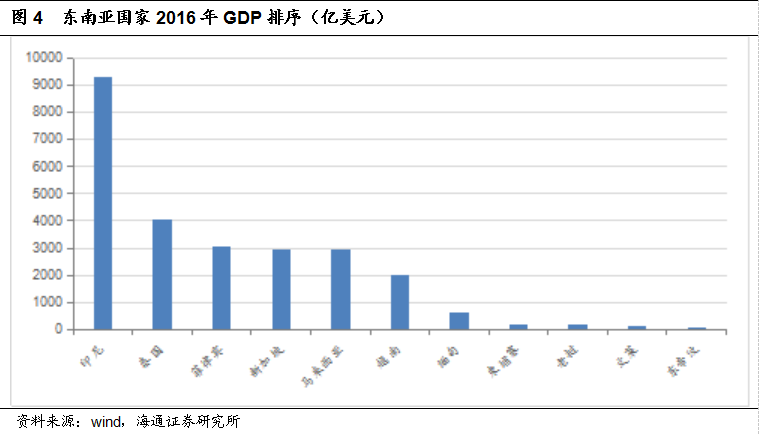

接下来我们从GDP和人口这两个最宏观数据对比东南亚国家发展情况。从2016年GDP数据看,东南亚11个国家GDP合计超过2.5万亿美元,约为中国GDP的23%,可见基数确实低。而其中最高的印尼,得益于人口众多,GDP为东南亚第一,其余的泰国、菲律宾、新加坡、马来西亚、越南基本在同一水平,即大约3000亿美元。其余国家受制于人口水平和工业发展,GDP较低。

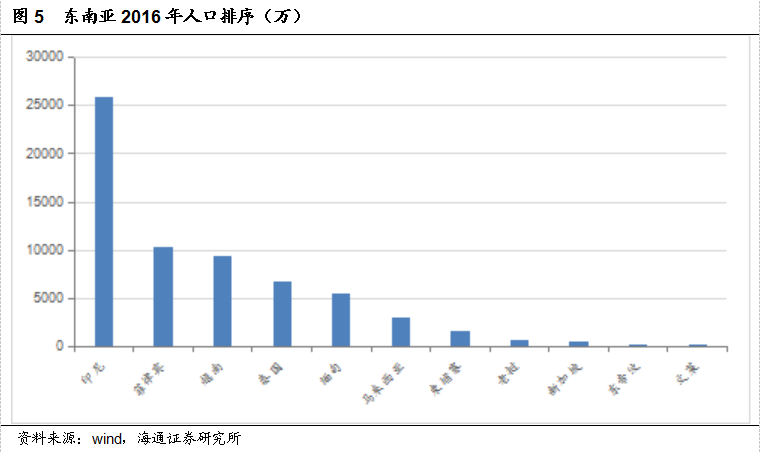

整体东南亚人口接近6.5亿,其中将近40%是印尼人。印尼的人口众多是其一大特色,其人口超过2.5亿。而缅甸、泰国、越南、菲律宾四个国家的人口也超过5000万。其余国家人口红利不明显。

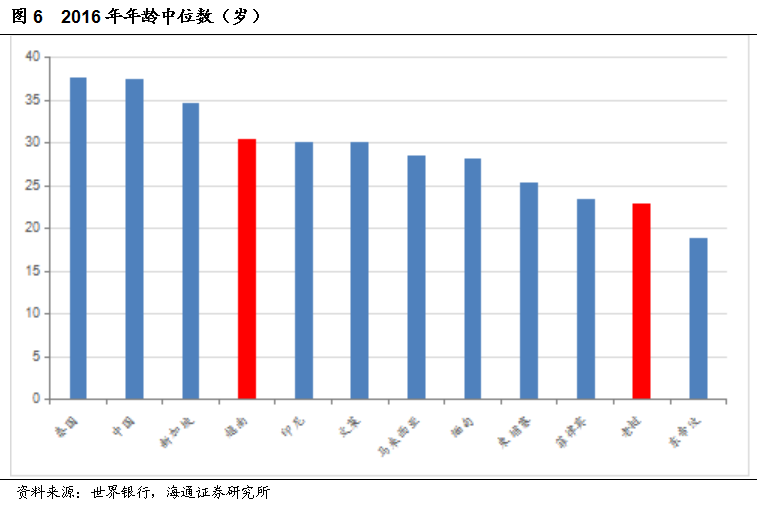

如果中位数年龄层在20-30岁,该结构对于经济发展偏优,主要原因是劳动力年轻化。这样的年龄结构在东南亚非常明显,除了泰国和新加坡有老龄化问题,其他国家都属于新生代国家,人口红利明显。

2.

印尼镍矿分布:集中且产量遇到瓶颈

印尼主要的资源集中在苏拉威西岛和附近岛屿,当地人俗称大K岛和小K岛(下图画圆圈的地方,因为形状如英文“K”而得名),前者占据整个印尼镍资源的70-80%,而后者约20-30%。在苏拉威西岛的东南位置的整条海岸线分布着恒顺众昇、中国罕王和青山不锈钢基地这些主要的中资企业。

苏拉威西岛是印尼中部的一个大型岛屿,陆地总面积约17万平方公里。地质属性多高山深谷,少平原,是印尼山地面积比重最大的岛屿。其森林覆盖率为53%,岛中部是险峻的山区;因此主要公路均沿海而建,这也和岛上的矿区、冶炼基地分布类似。海岸线总长5478千米,海湾深邃,沿海满布珊瑚礁,因此冶炼基地的码头建设是一个重要资本支出。

2.1 印尼

出口数量和种类

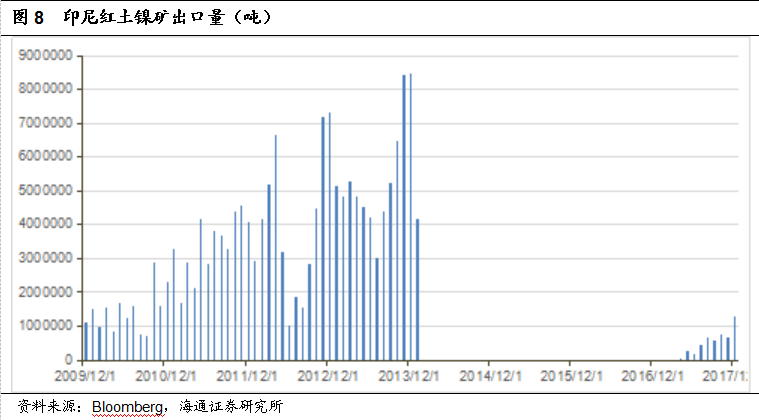

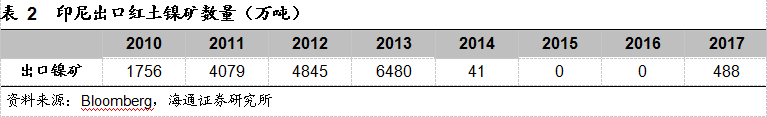

在2014年印尼禁止红土镍矿出口之前,印尼大量出口红土镍矿。至2013年,达到顶峰6000多万吨出口量。而在2014-16年几乎没有出口量。2017年放开出口,但是有出口配额和品位限制:品位必须在1.6%以下,目前出口配额达到3500万吨。2017年的整体出口量也不到500万吨。

2.2 出口配额的起因:冶炼资产投资并不顺畅

2014年印尼的禁矿出口政策催生了镍铁项目的大规模发展,在2014年之前,整个印尼出口镍铁量不到10万吨,而在2017年,该数值突破100万吨。按照10%计算,大约是10万吨的金属量。此外,印尼出口不锈钢的数据不全。但是据安泰科统计,目前在苏拉威西的RKEF生产线应该在50条左右,对应是600万吨的产能,其中过半的产量来自青山,10万吨镍铁含镍+600万吨不锈钢*5%品位(假设5%的含镍量)=40万吨。显然,即使加上不锈钢的产能,实际开发的镍资源与2013年相去甚远。

而在采矿业反对禁矿政策后,政府也做出了一些让步,即出口配额出现。从本质而言,引入出口配额实则是政府给予矿业企业发展冶炼环节一个缓冲期(我们认为如果矿企迟迟不建冶炼资产,那配额也会被剥夺)。而出口配额明确只能低于1.6%品位的矿产可以出口,初衷也是为了保护印尼本土资源。

这样算下来印尼最终可以开采的红土镍矿量为3500万吨红土镍矿出口配额*1.6%品位,大约对应56万吨金属量,而这也和10万吨镍铁含镍+600万吨不锈钢*5%品位(假设5%的含镍量)=40万吨大致匹配。

而2013年单纯红土镍矿出口量就超过120万吨金属量。从可追踪的镍产品出口统计口径来看,2017年实际的镍金属出口量=488万吨镍矿出口量*1.6%+10万吨镍铁含镍+400万吨不锈钢*5%品位=38万吨。当然,如果考虑到中国镍铁、不锈钢产能转移,印尼地区镍下降就更为明显(下文会进一步阐述)。

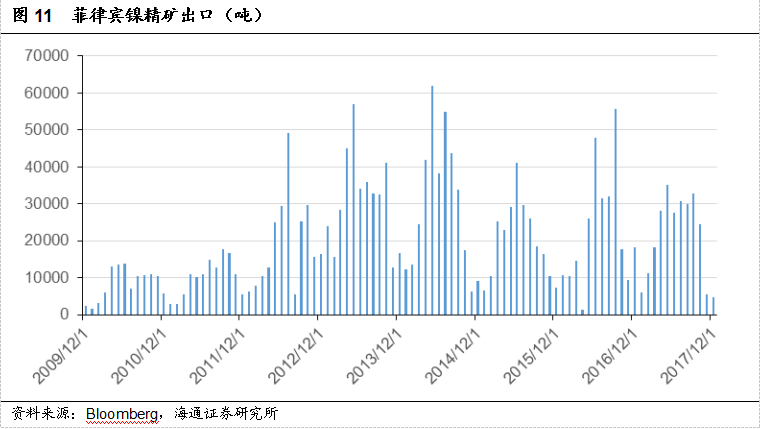

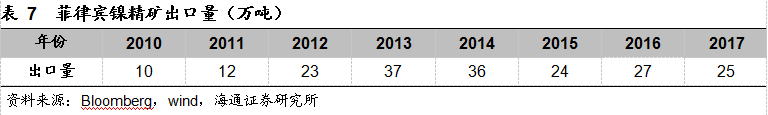

2.3 菲律宾的镍出口

也出现瓶颈

2014-2016年这三年的印尼“禁矿”期,菲律宾显然并未停止开矿的脚步,尤其在2013-14年,很快取代印尼成为东南亚第一红土镍矿出口国,年出口量超过4000万吨。但是从最近三年的出口量看,有明显下降的趋势,主要原因是矿产品位下降以及菲律宾政府对于环保问题日趋严苛。

相较于红土镍矿上千万吨的年出口量,镍精矿出口量显得很小,这也凸显菲律宾的采选技术并不先进。

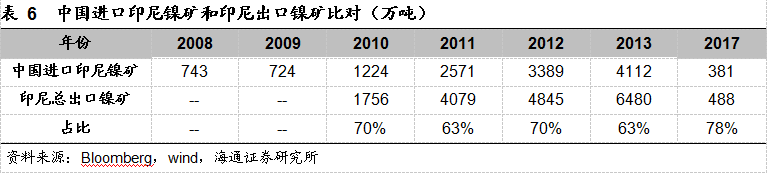

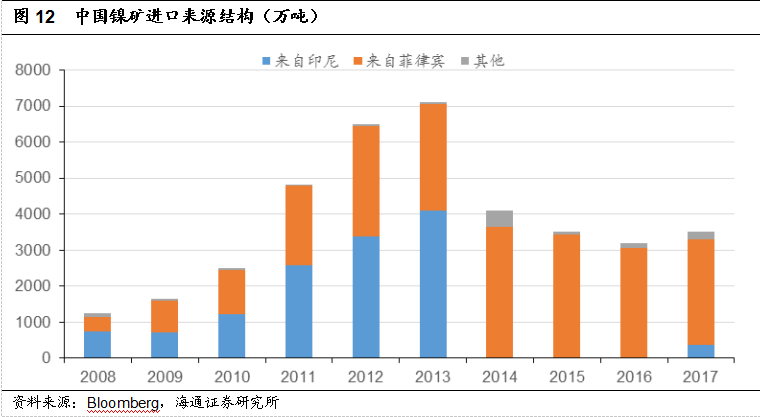

2.4 中国镍矿进口非常依赖印尼和菲律宾

从中国进口的角度看,印尼出口镍矿的70%流向中国,而菲律宾出口镍矿90%以上都流向中国。

简单来说:在2013年,中国镍矿进口达到了顶峰,一年进口量超过7000万吨:菲律宾和印尼占比“平分秋色”。2014年之后,基本上是菲律宾为中国提供了镍矿原料。

2.5 “禁矿”直接导致两个后果:库存下降及中国镍铁产能转移

最明显的变化就是港口库存下降。2013年港口库存堆积到最高位2600万吨,对应超过50万吨金属量;而当前港口库存已经下降至700万吨水平,而按照平均品位1.6%来计算,就是10万吨。由于国内镍铁产能集中地的需求,附近港口所在地的镍矿库存就会有大幅下滑。

第二个影响在于全球镍铁产能快速地转移。当前国内月均镍铁含镍产量为3.5万吨,相较2014年高峰的7万吨下降一半。而对比2013年最高产能利用率达到70%,当前40%的开工率,我们也认为大部分国内镍铁厂无法获得充裕镍矿原材料。而这也回应前文中关于印尼镍铁结构占比增加的趋势。

国内开工率很低,因为没有原材料,我们预计之后产能还会进一步下降。

3.全球镍产量呈现明显下降的趋势

3.1 全球性镍产量下降

从全球的镍产量来看,相比2013年(即2014年印尼禁止原矿出口之前),重要公司或地区的镍产量都出现明显的下降:除了印尼外,比对淡水河谷(巴西)、俄镍(俄罗斯)和菲律宾在2013年与2017年的镍产量,过去5年下降了大约23%。当然,最直接的理由就是镍价长达10年底部,导致了矿业企业盈利受限。