来源|悦涛(ID:shenzhenjingji)、万达商业招股书

编辑|价值线 张海荣

王健林要倒台了!?

近2500亿元的海外投资是压垮王健林的第一棵稻草;现金流是第二棵稻草;做文化,做电影,做百货,做旅游,做网络,做金融……多元化是一棵看不清的稻草!

危局

如何化解?

清华北大不如胆子大,这是王健林的一句名言。

万达的各类资产已经被打包成一个个债务化的投资产品。这时,就接近一场豪赌了。赌局的终点,是一场规模庞大的“债转股”。 股东,是A股股民。

今年初的万达年会上,王健林说:“你们把商业地产改去得了,别再当地产商了,啊~”

本月,600多亿万达资产包被老王闪电甩卖。

万达模式,中国所有地产商的模式,都必须建立在不断扩张资产负债表之上,做大资产,加杠杆,再做资产再加杠杆,循环扩张。

王健林反过来了。

卖资产、去杠杆。

看看老王甩卖的资产:

13个文旅城(91%股权)+77个酒店;

总价637.5亿元;

文旅城总建筑面积近6000万平米、可售建面近5000万平米、可售货值7700亿元;

老王对外表达:三赢。

给出的最大理由是:要轻资产上市。

然而是说不过去的。

如果 1、他不差钱 2、资产值钱,完全可以万达集团搞个壳公司把地产放进去。

毕竟万达集团下面已经有了那么多子产业。

资产折价大甩卖,对万达来说只说明两个问题:

1、差钱。

2、资产不像想象中那么值钱。

悦涛这两天好好看了看万达模式,觉得这么去杠杆下去,万达不会更轻松,只会面临更凶险的处境。

重资产、高杠杆、多元化的模式,狂飙突进的过程中来了个急刹车,银行卡贷就是拿去了安全带。

首富急需一个安全气囊:A股。

一、海外投资是压垮王健林的第一棵稻草

高层在警示:不要用国内的负债去搞海外的资产。有本事海外挣钱国内花。利润寄回来。儿行千里母担忧。

负债率不是全部。

万达集团是个航母,旗下万达商业、文化、网络、金融四大产业。万达商业地产只是其中一块。

万达集团的总负债,是个谜。文化、网络、金融,以及海外投资,现阶段,都已经烧了很多钱。

单看万达商业,负债率跟国内上市房企差不多。恒大、融创,也都满血融资。

万达不一样:往海外砸了太多钱。

据澎湃新闻统计,万达在海外的投资总额已近2500亿元。

乖乖,一年往海外砸500个亿。今年初万达开年会时,王健林还表示:坚持国际化。

首要目标是拿下印度和巴黎的文旅项目。

也就半年时间,不但海外的不要了,连国内的13个文旅城都闪电甩卖。

形势陡变。网上传出万达集团6个境外项目被最高层点名严肃处理,银监会牵头卡脖子。

不能从境内融资,也不能卖给境内企业。

现在万达资产甩卖回流600多个亿,13个文旅项目和77个酒店不需要自己再砸钱,还直接甩掉了400多亿负债。按理说债少了,现金流大幅改善了,可以继续搞投资。

但老王没有留着,表示这些钱马上还贷。

恐怕那2000多亿海外投资,已遭逼债。兜兜转转,都是银行的钱。

但这些投资的东西,一不能实现现金回流,二不能增值变现。

很多资产一卖就亏,因为卖不出投资成本价,首富为了把钱投出去,不计成本。

对国内银行来说:远看是资产,近看是窟窿。

对首富来说:勒紧裤腰带,先过政治关。

二、现金流是第二棵稻草

万达的负债很高。比负债更可怕的是和负债不匹配的资产和现金流。

王健林创业半生,都在追求一个“稳定”的模式。终极目标,就是有稳定的、高枕无忧的现金流资产。

2000年万达转型搞商业,就是这个目的。因为老王觉得搞住宅,没项目开发就没钱了;商业搞起来坐地收租,万年大计。

后来的路子,证明王健林超强的执行力,万达广场铺了全国200多家。

但实际上是以卖养租。通过广场投资低价拿地,周边开发住宅回笼资金,养自持物业。

王健林把这种模式叫“现金流滚资产”。

最后发扬“清华北大不如胆子大”的精神,搞投资回报期更长的文旅、搞酒店。

老王应该是把这些自持项目当成万年大计来看的,虽然投资大、周期长、回报低,但放在自己手里,长期做地主。

每个万达广场配套的销售型物业:住宅、写字楼、公寓、商铺,快速周转,作为短期现金流来源。

这种模式的核心能力:1、低价拿地;2、大量融资;3、快速去化。

销售型物业的高溢价和去化率决定万达的现金流能力和利润。

这么多年过去,和万达巨量的投资、成本、负债相比,现金流还是太少了。

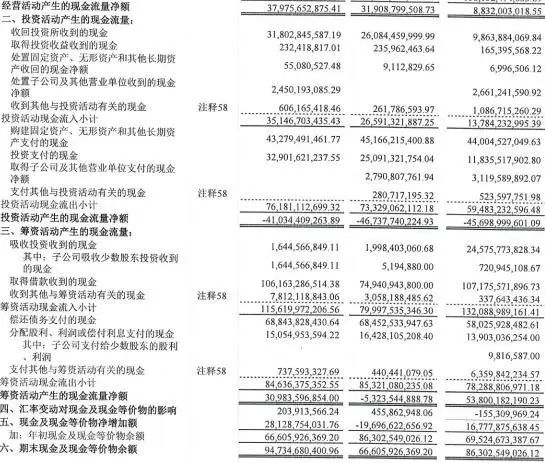

万达商业招股说明书

图中可见,万达商业经营进的钱、投资花的钱、以及融资进的钱。高度依赖融资支撑现金流。

近两年由于住宅市场的火爆,经营现金流会更好看一些,但是万达的巨量投资资产,需要持续投资烧钱。在海外砸的钱比国内还多,至少比万达商业地产这块的投资支出多。

万达的优势是两个:1、低价拿地能力;2、自持和销售的平衡。

如果不能通过做大资产增加融资,而现金流又跟不上债务还本付息的节奏,那就只有一个选择:继续变卖资产。

为了维持扩张速度,万达广场近几年采用了合作模式,也就是投资人出钱,万达建设和管理。相当于不从银行贷款,做成一款大众、机构可参与的投资产品。

王健林说:

“我从事地产行业28年,再两年就30年了,被调控了十来次。中国地产好年景没有持续四五年的时候,基本上三年左右来一回调控。

行业周期性太强,造成

现金流不稳定

,预期也容易经常发生变化。其次更重要的是万达已经可以靠品牌挣钱了,

过去靠卖住宅、商铺的钱来建万达广场,现在设计运营就可以分得很大一杯羹,何乐而不为? ”

现在的问题是,万达甩卖文旅城之后,手头可快速周转的销售物业大幅减少。现金流必然大受影响。

2016年万达商业租金收入近200亿,扣成本后的利润尚不知。假设未来这块能像老王说的到300亿+,利润也有保障。

然而上面还有个万达集团。海外每一分投资都对应着负债或者投资人。

这恐怕是最大的麻烦。

现在的环境,不能变现回流,就相当于失去流动性。会让万达集团的资产和负债失衡。

这就说到对万达集团长远发展非常致命的一点:

三、多元化是一棵看不清的稻草

万达的多元化,太牛了。

可能觉得自己有能力,也可能是缺乏安全感,一直寻找新大陆。

做文化,做电影,做百货,做旅游,做网络,做金融……

万达目前的多元化业务,可以分成:线上、线下、海外。

这些多元化尝试有几个共同点:

1、几乎都是依附于万达广场。

和王思聪的最大区别。国民老公是另开地盘干,还干得不错。

2、不管线上、线下还是海外,都是重投资类型。

需要持续投入,才能建立行业地位、护城河。简单说就是用钱砸死你。

但是,太长的回报期和不确定性,既影响现金流,也影响融资。

现在,去土地就是去杠杆,去杠杆就是没有能力继续投入,没有能力继续投资的时候,其中部分的不良资产属性会暴露出来。

人、钱、对的事情,三条要素,缺一不可。王式投资,目前除了万达广场外,还很难说其他业务是对的事情。因为还没得到自我造血的验证。

所以,王健林急了。

王健林对万达网络总裁曲德君说:

你谁都可以忽悠,你别忽悠我。他们说收入、利润目标是经过精确计算的。我说好,我考核你们的目标,在你们上报的基础上再给你砍一半作为考核目标。所以要确保把今年任务完成,只要今年任务完成,明年整体盈利就靠谱了。

万达网络已经换了3个CEO。

老王也是有点怕了。怕钱砸水漂,怕下属忽悠:

哥,业绩给你砍一半,咱一定完成行不?

四、豪赌:上市是一棵救命稻草

有人会说:把烂稻草砍了,剩下的不就是优质资产了么?

可惜,问题没那么简单。每一分投资,都对应着债务。砍掉投入,债务怎么办?对应的资产都卖掉能否清偿债务?卖给谁?

继续投资,至少可以说:将来很值钱。

王健林的构想是:

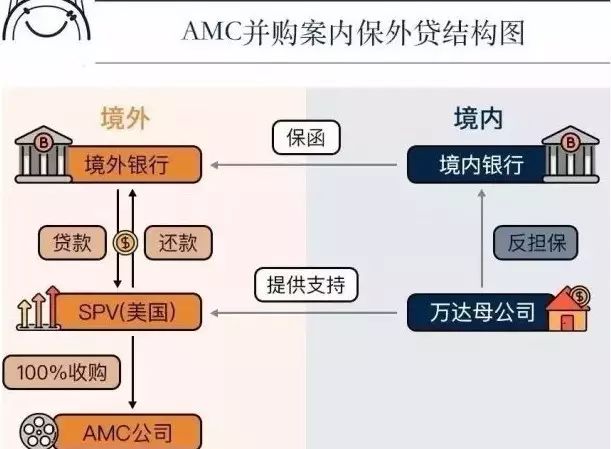

“所有并购一个特点,并购完了以后,一到两年之内,资本化,资本化之后,并购的钱都会拿回来,不会一个劲负债。”

收购传奇影业之后,王健林说:

“我们现在买了传奇回来,我们两个月前搞私募,拿了158亿,比并购钱还要多,去掉税收以后,等于把这次并购的钱全部拿回来,我只是稀释我影视产业一点点股权,所以没有什么负债。”

但是这些轻松背后,也是沉甸甸的压力。

收购传奇影业的万达影视,在融资推荐书里向股东承诺:

“一年内没有完成上市,万达会以15%的回报率从投资者处回购”。

王健林在2016年曾打算将万达影视以372亿元的价格装入到万达院线(后更名为万达电影),但泡汤了。目前正重启第二轮。

更大体量的万达商业,在2016年9月从港股私有化退市时在《万达商业私有化投资基金推介说明书》里承诺:

如果私有化完成两年后未完成A股上市,万达集团或其指定第三方提供10%每年(单利)回购 (由万达集团提供回购保证)。如未能成功IPO,扣除各项税费后投资者预期可获得最高不超过 5.5%的收益。

若万达商业成功私有化之后,未能如约在国内实现上市,万达集团将会以每年10%向基金回购全部股权,费用前总回报约为20%。

万达的各类资产,已经被打包成一个个债务化的投资产品。

这时,就接近一场豪赌了。

赌局的终点,是一场规模庞大的“债转股”。

股东,是A股股民。

清华北大,不如胆子大。