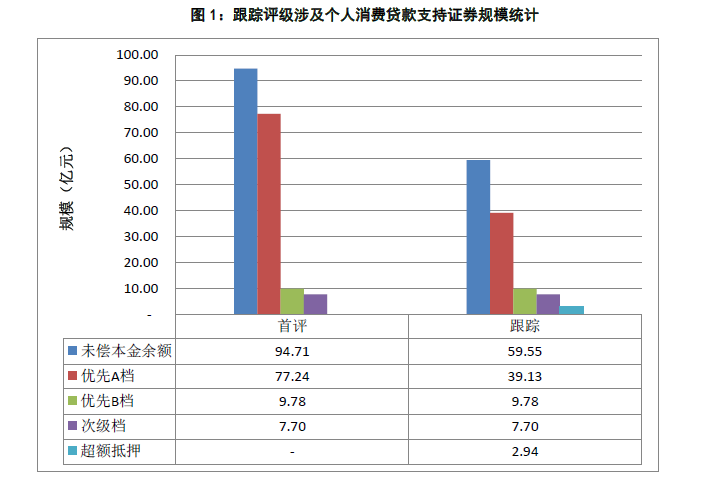

1、跟踪评级证券总量及偿付情况分析

从证券总量及其变化来看,本次列入跟踪评级名单的4单个人消费贷款支持证券产品共包含12只证券,其中优先A档证券8只,优先B档证券4只。4单产品初始发行规模共计94.71亿元。从偿付情况来看,截至各证券跟踪基准日,证券未偿本金余额共计56.61亿元,对应资产池未偿本金余额总计59.55亿元,其中3只优先A档证券已清偿完毕,优先B挡证券尚未开始偿付。此外,由于超额利差的存在,超额抵押(超额抵押=资产池未偿本金余额-证券未偿本金)上升至2.94亿元,优先档证券获得了额外的信用支持。

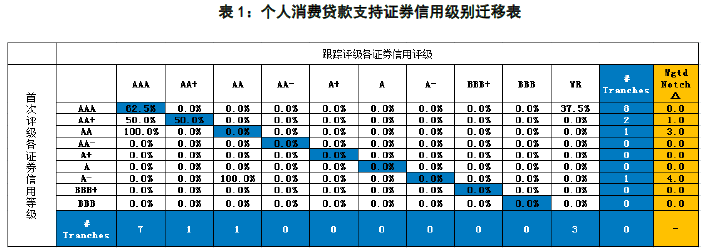

2、债项级别迁移情况分析

截至证券跟踪基准日,本次跟踪评级涉及的12只优先档资产支持证券中,3只证券已兑付完毕,6只证券的信用级别与上次评级保持一致,3只优先B档证券的级别得到了不同程度的调升,其中16橙易1B由A-调升至AA,16中赢新易贷2B由AA调升至AAA,16惠益1B由AA+调升至AAA。和享2016-1采用持续购买结构,证券前期均处于持续购买阶段,并于最近一个收款期间(2017年4月1日至2017年4月30日)首次进入摊还期。截至证券跟踪基准日,和享2016-1优先A档证券获得本金偿还55,845.00万元,占证券初始发行金额的17.35%,优先B档获得的由次级档和超额抵押带来的信用增级量较初始起算日提升了5.46%,但尚不足以支撑其级别上迁。

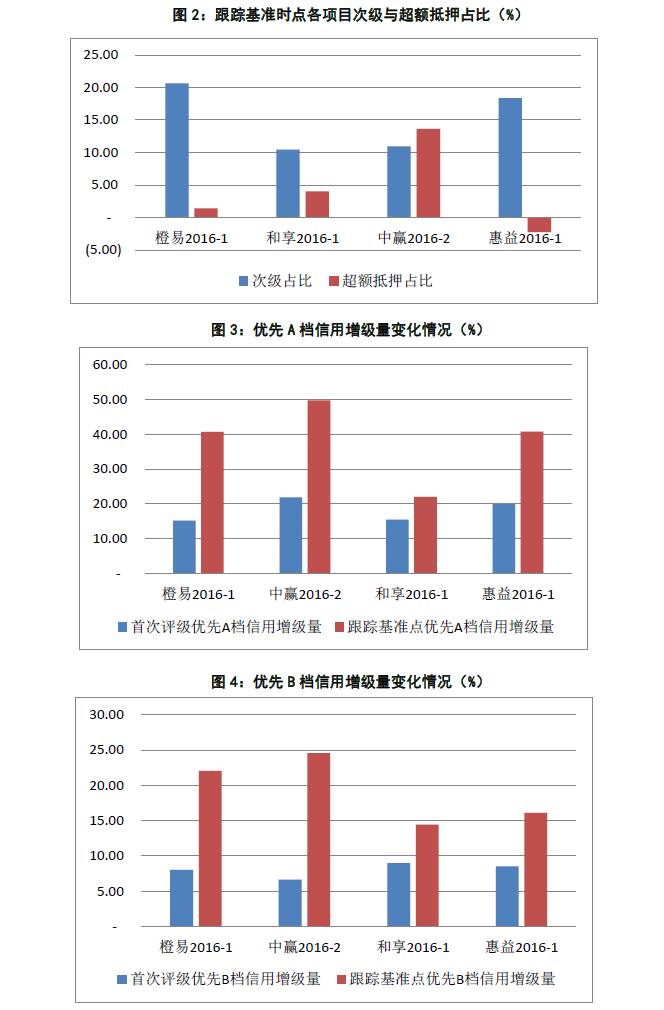

3、证券信用增级量变化情况分析

证券级别上迁主要有两方面的原因:一是基础资产信用质量的实际表现好于预期或与预期基本一致;二是随着证券兑付,信用增级量进一步提升。通过贷款支持对目标证券的进一步分析可知,在入池资产的违约、回收和剩余期限基本一致的情况下,证券信用增级量(优先级/次级结构和超额利差)是决定其级别的主要原因。

本次跟踪的4单个人消费贷款支持证券全部采用顺序支付的优先级/次级结构。随着优先级证券的持续兑付,信用增级量(次级档、超额抵押)逐渐上升,其相对于优先级证券的覆盖倍数也逐步增加,对优先级的支撑作用增强,从而直接提升了优先档证券的信用增级量。另一方面,资产池的利息流入高于证券的利息支出及费用支出之和,在存续期内便能积累较多的超额利差,超额利差通过利息账流入本金账便可形成超额抵押,并对优先档证券起到增信的作用。

具体来看,截至证券跟踪基准日,橙易2016-1积累了约537万的超额抵押,其优先B档共获得22.06%的信用支持,较首次评级上升了14.04个百分点;中赢新易贷2016-2积累了约20,615.47万元的超额抵押,其优先B档证券共获得24.57%的信用支持,较首次评级提升了17.93个百分点;惠益2016-1的超额抵押为负(惠益2016-1在首个支付日,收益帐不足以支付全部的发行费用,需由本金帐作差额补足,且存续期尚短,因此导致其跟踪基准日超额抵押为负),但其优先B档证券仍能获得16.10%的信用支持,较首次评级提升了7.57个百分点。上述三支优先B档证券的级别均获得了不同程度的调升。和享2016-1刚进入摊还期,优先挡资产支持证券获得次级档和超额抵押带来的信用增级逐步提升,截至跟踪基准日,其超额抵押在证券未偿本金余额中的占比为4.01%。

4、证券提前到期情况分析

证券到期日方面,本次跟踪的4单个人消费贷款支持证券均未兑付完毕,无证券到期。

具体来看,截至跟踪基准日,橙易2016-1的基础资产本金偿付比例为61.14%,证券的偿付比例为61.69%[

基础资产本金偿付比例=(初始起算日资产池未偿本金余额-资产池跟踪基准日资产池未偿本金余额)/初始起算日资产池未偿本金余额

证券偿付比例=(初始起算日证券未偿本金余额-证券跟踪基准日证券未偿本金余额)/初始起算日证券未偿本金余额]

,基础资产的累计提前还款率为

23.84%

;中赢新易贷

2016-2

的基础资产本金偿付比例为

39.39%

,证券偿付比例为

47.65%

,基础资产的累计提前还款率为

6.88%

。可以看出,因为基础资产提前还款率较高,使得基础资产的偿付速度总体上高于初评预测,出现了一定程度的加速偿还。另一方面,由于超额利差经由收益帐流入本金帐,使得证券的兑付比例高于基础资产本金的兑付比例。和享

2016-1

为持续购买结构,在“持续购买期”超额利差被用于购买基础资产,而在“摊还期”超额利差流入本金账户。截至跟踪基准日,其基础资产本金偿付比例为

13.89%

,证券偿付比例为

17.35%

,基础资产的累计提前还款率为

3.59%

。惠益

2016-1

的累计提前还款率为

3.91%

,存在一定程度的加速偿还,其基础资产的本金偿付比例为

53.56%

,证券的偿付比例为

52.51%

,这是由于首个支付日需要偿付的发行费用较高,需由本金账回补收益账,该部分本金账费用支出约

0.42

亿元,因此基础资产偿付比例大于证券偿付比例,且截至跟踪基准日超额抵押为

-2.26%

,超额抵押为负。

5、证券交易结构分析

整体来看,2017年跟踪的4单个人消费贷款支持证券,交易结构设计合理,首先收入账支持本金账的机制,能缓释基础资产信用质量恶化可能带来的证券违约风险;其次,本金账回补收益账能在较大程度上缓释流动性风险;另外,影响信用质量的事件触发机制能在基础资产或相关服务机构尽职能力发生重大变化时,调整交易的方式和现金流的分配顺序;最后,循环购买结构能在一定程度上解决证券期限和基础资产期限的错配问题。

1)收入账支持本金账

收入账户对本金账户的支持主要体现在两个方面:一,对本金账户的违约额进行补足;二,补足及分配次级期间收益后若仍有盈余,则流入本金账户。过手偿付型证券的设置,使得流入本金账户的利息回收盈余得以每期支付,加快了证券余额的兑付速度,也节省了部分证券端的利息支出,为次级证券投资者提供了更高的收益空间。

2)本金账回补收入账

本次跟踪的和享2016-1和惠益2016-1封包期利息未入池,首个信托核算期间与首个计息期间出现时间错配,因此在首个计息期间收益帐无法完全覆盖证券端的费用支出;此外,橙易2016-1也由于首个支付日发行成本较高而出现了暂时的负利差现象。在上述情景下,由本金账对收益账进行回补,可避免优先级利息和其它费用无法兑付而触发违约事件。

3)跟踪期内无信用事件触发

截至证券跟踪基准日,全部个人消费贷款支持证券均未出现逾期或违约情况,本息正常兑付,未触发信用事件。

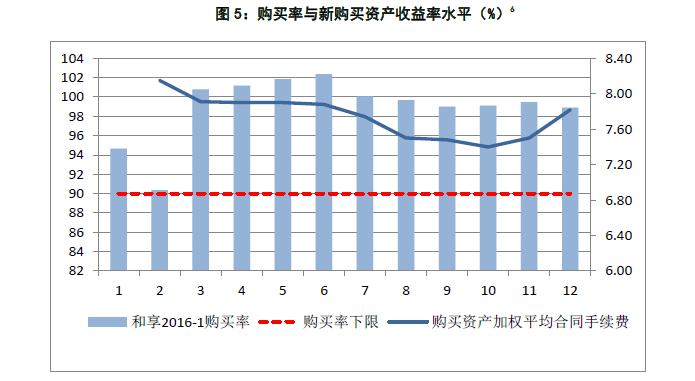

4)持续购买结构

个人消费贷类贷款支持证券虽具有基础资产分散性强、现金流稳定可测、收益率较高等优势,但其自身期限较短,如果采用静态的交易结构,可能存在基础资产与证券期限错配的问题,使得基础资产收益低于证券的利息支出与费用支出,因此对于该类基础资产常采取持续购买的交易结构,以保持基础资产的收益率在证券存续期内的稳定。跟踪期内,和享2016-1的购买率(

购买率

=

持续购买资产支出

/

本金账收入合计,由于存在收入账资金用于购买资产,因此购买率可能大于

100%

)最高为102.36%%,最低为90.36%,平均为98.95%,持续购买资产的加权平均合同手续费最高为8.15%,最低为7.40%,平均为7.74%。总体来说,和享2016-1资产购买较为充足且购买资产的加权平均利率与初始入池资产的收益率相近,资产池收益率稳定性较高。

注:第一期的持续购买资产加权平均合同手续费数据缺失

除此以外,为保证购买率和资金的周转效率,信托合同中约定,(a)自最近一次持续购买对应的持续购买日起连续3个月未购买任何资产,或者(b)某一持续购买日(但第一个持续购买日除外)日终,信托账户已收到但尚未用于持续购买或者分配的本金回收款总额超过前一收款期间期末资产池未偿本金余额的10%,则触发提前摊还事件。截至跟踪基准日,并未出现以上可能触发提前摊还的情形。

1、基础资产逾期情况分析

个人消费贷款支持证券的入池资产笔数多,存在少量逾期或违约贷款属于正常现象,同时基础资产的分散性也缓释了由于个别资产逾期导致的证券违约风险,故只要保证资产池逾期率在一定范围内,便不会引发证券的违约。

截至跟踪基准日,目前尚在存续期的四单个人消费贷款支持证券产品,存续期[存续期(月)=(资产池初始起算日-评级跟踪基准日(2017年3月31日))/30]最长为19.23个月,最短为9.10个月,平均存续期为13.67个月。

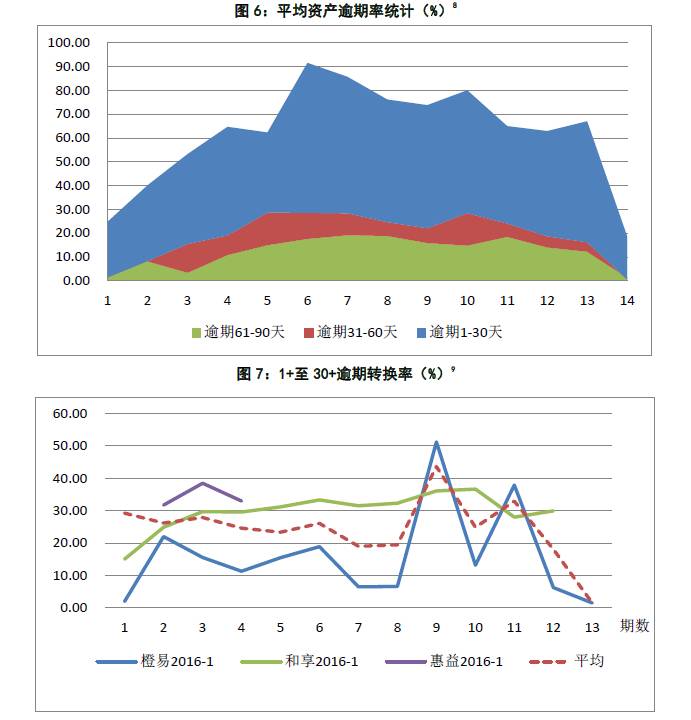

就整体逾期率水平而言,

1-30天平均逾期率最高为0.92%,31-60天平均逾期率最高为0.29%,61-90天平均逾期率最高为0.18%,整体逾期率水平较低。

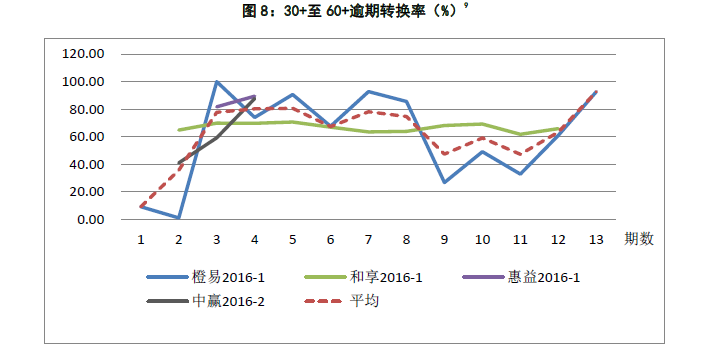

就逾期转换率而言

,逾期1-30天至逾期31-60天贷款的转换率较低,一方面此阶段借款人的还款能力和还款意愿并未出现实质性弱化,另一方面贷款服务机构也会及时采取催收和补救措施;但逾期31-60天贷款转化为逾期61-90天贷款的比例较高,说明此阶段贷款的借款人还款意愿不强或还款能力不足,催收和化解的空间不大。总体来看,目前存续的个人消费贷款支持证券化产品逾期率水平较低,基础资产信用质量较好。

注:此处为算数平均

注:此处比较前后两期基础资产之前的逾期转换率,但无法排除退期对逾期率转换率的影响。

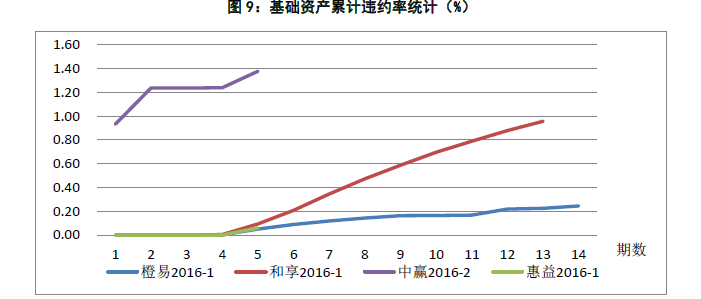

2、基础资产的违约率表现

在个人消费贷款支持证券的交易中,普遍定义逾期90天以上的贷款为违约贷款,逾期90天以上贷款在基础资产初始规模中的占比为违约率。基础资产的违约率随时间推移逐步上升,其中中赢新易贷2016-2的累计违约率较其他项目偏高,在跟踪评级时点达到1.38%;其次为和享2016-1,累计违约率为2.10%,由于其为循环购买结构,经调整以后的累计违约率为0.96%(调整前的累计违约率=累计违约金额/最近一个报告期资产池期初未偿本金余额;调整后的累计违约率=累计违约金额/经调整的资产池余额,其中,经调整的资产池余额=初始起算日资产池未偿本金余额+累计至倒数第二个报告期期末的循环购买金额)。总体来看,目前存续的个人消费贷款违约率较低,基础资产整体信用质量表现良好。

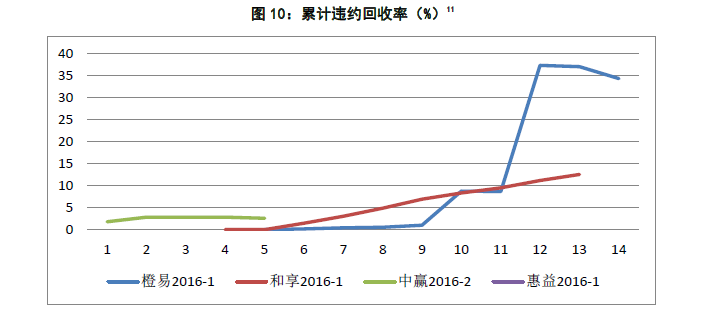

3、违约资产的回收情况

中债资信统计了跟踪对象各个报告期内的累计违约回收情况。由下图可知,橙易2016-1的回收率最高,跟踪期内的累计回收率为34.30%,其余几单产品的的回收率普遍处于较低水平,其中和享2016-1为12.54%,中赢新易贷2016-2为2.57%,惠益2016-1尚无回收,这主要是由基础资产的特点决定的:首先,橙易2016-1的基础资产为持证抵押贷款,入池贷款均由房产作抵押担保,其回收率较大程度上取决于房产的回收价值,而其余几单证券的基础资产均为信用贷款,其回收主要依赖于违约客户自身的偿还能力,并受到所处地区及行业经济环境的影响,因此回收金额总体来说较低;其次,通过图7、图8可知,逾期贷款的黄金回收时间为逾期发生后的30天内,而违约贷款是逾期90天及以上的贷款,此时通过催收回收的金额比例相对较低;最后,由于违约资产不断产生,资产池处于持续清收状态且回收周期相对较短,因此跟踪时点的累计回收率只能在一定程度上反应基础资产的实质回收水平。

注:跟踪时点惠益2016-1项目共存续5期,前4期的违约率和回收率均为0,第5期的违约率为0.06%但回收为0,因此未在图中反映。

4、基础资产提前还款分析

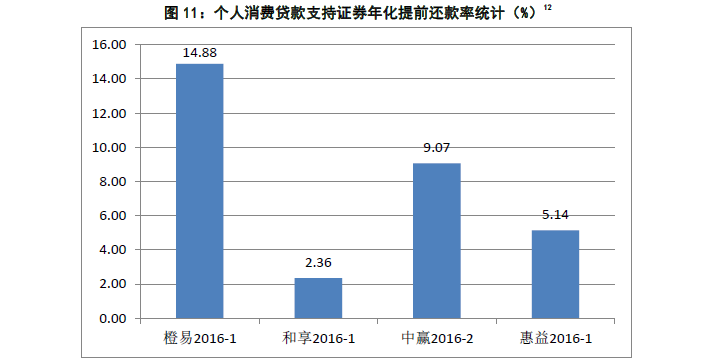

在本次跟踪的4单个人消费贷款支持证券中,和享2016-1为持续购买交易结构,新购买的基础资产也会产生提前还款,而提前还款的金额可以在当日(或次日)进行持续购买,其年化提前还款率为2.36%;其余3单产品均为静态交易结构,其中提前还款率最高的为橙易2016-1,其年化提前还款率为14.88%,中赢新易贷2016-2的年化提前还款率为9.07%,惠益2016-1的年化提前还款率为5.14%。在首次评级中,中债资信根据历史数据设置的橙易2016-1基准情景提前还款的评级参数低于实际表现,但中债资信在现金流压力测试中对基准提前还款率设有一定的压力上限,大于截至跟踪基准日的实际年化提前还款率。和享2016-1由于采用持续购买交易结构,在购买率充足以及新购买资产的收益率保持稳定的情况下,不会因为贷款提前偿还而降低基础资产池收益率水平,即提前还款率对持续购买交易结构的资产支持证券没有负面影响,但如果购买率不充足或新资产池整体收益低于证券端支出成本,持续购买交易结构会对资产支持化产品产生不良影响。

5、基础资产的利差分析

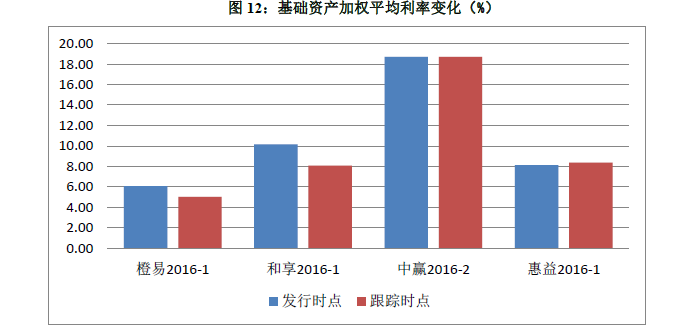

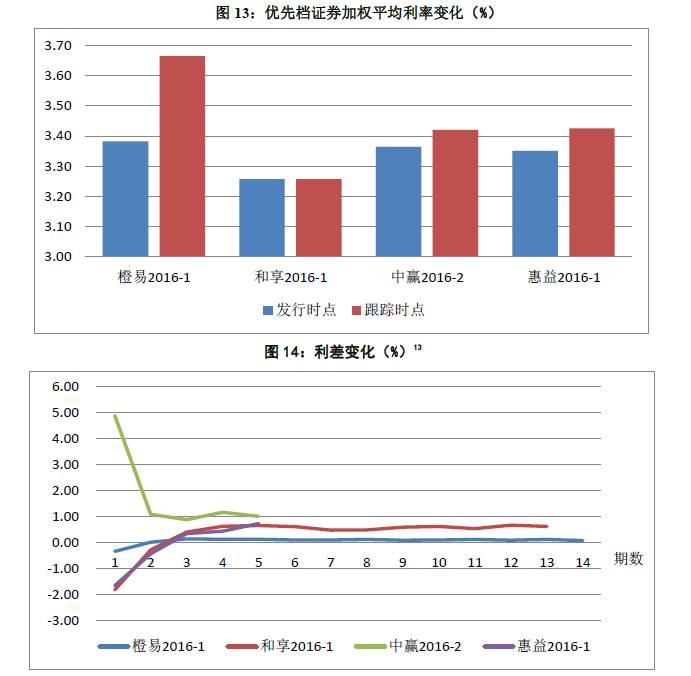

截至跟踪基准日,大部分个人消费贷款支持证券的基础资产加权平均利率较初始起算日有小幅度的下降。另一方面优先级别越高,该档证券利率越低,因此,随着优先级别较高证券剩余本金占比不断减少,优先档证券的加权平均利率也有小幅上升。在基础资产和证券端利差方面,如图14 所示,由于需要支付数额较大的发行费用,且和享2016-1和惠益2016-1封包期利息未入池,大部分产品前期利差为负,后期利差逐渐上升并保持稳定。中赢新易贷2016-2由于资产端加权平均利率较高,且封包期利息流入较多,因此首期超额利差即为正,后期略微下降至稳定水平。整体看,目前存续的4单产品其资产端收益率对证券端利息和费用支出的覆盖能力较强。

注:利差=(利息回收款-税收-服务总费用-其它费用支出-证券利息支出)/期初证券发行余额