◎作者 | 刘煜辉(

天风证券首席经济学家 中国首席经济学家论坛理事

)

◎来源 | 首席经济学家论坛(ccefccef)已获授权

本文为天风证券首席经济学家,中国首席经济学家论坛理事刘煜辉6月21日在天风证券2017中期策略会的讲话速记稿整理。

01

幻灭的新周期和易上难下的利率

从宏观角度来讲基本上没有不确定性,两个基本方向。

第一个是新周期的幻灭。年初的时候,研究界和业界对经济的判断存在非常大的分歧。

在我看来中国就是一个高度信贷依赖型的经济体,如果把它看作一个机器的话,这个机器的标号和技术参数短期之内改变不了的,经济增长、货币量和杠杆率,这三个东西是绑在一起的,必须投放6个单位的货币信用才能够产生1个单位GDP的增长。

现在信用要收缩,6个单位达不到,当然,也就不会有1个单位的产出了。

这一轮主要的大宗商品(黑色链、橡胶、塑料、PTA、化工品),相较今年的所创造的高点都下跌了近30%,技术性实际上已经进入了熊市状态,反映的就是通过货币信用投放支撑价格上涨的效应基本上已经消失,所谓传统经济燃起的新周期迟早要幻灭。

第二个方向是易上难下的利率,这来自于经济中系统性庞氏压力的释放。5月底的时候我去东部某大省看了一下,某城东部建了一个新区,黄河边上下两个县都连成片,我估量了一下不砸5000-6000个亿进去恐怕都不能出雏形。

去年政府投了500多个亿,做了一个样板区,不到新区面积的十分之一。中国的事就是老问题,地方政府没有约束地债务扩张,软约束的财政,看上去是金融的问题。

实际上背后的根源都是财政。你把中国的地图打开,会发现地图上大大小小的都是圈。

国民经济四个部门中,政府加杠杆的动力是最强的,就说西方过去300年的资本主义史,有铸币税的政府举债什么时候还过钱哈?

前几天我看参考消息,说昆明的地铁四号线和五号线今年同时开建,建设期至2019年,建设规模投资400亿,这个规模的项目如果放在上海没有问题,放在北京也没有问题。

但是昆明一年的财政税入才150个亿,支撑400亿摊子,这就是中国的老问题,黄仁宇先生在《万历十五年》中讲到的,我们始终没有建立起现代国家的硬约束的国家会计制度。

2014-2016年我们扔了80万亿的银行总负债进去,M2以外还有一部超级马力的货币创造的机器。摊子已经铺开了,到处需要钱。大家可以去了解一下,地方政府怎么加杠杆?

你给他500个亿,他不会老老实实地做完一个再做下一个。他一定是把500个亿分成10个项目,全铺开,每个项目50个亿,然后10倍杠杆。给你开出个5000亿的摊子。

现在郭主席要揭这个盖子,里面有多少的嵌套、表外、表表外、委外、资金池以及灰色的抽屉协议,谁说得清。这些已经铺开的摊子,全是钓鱼工程,全是刚性的信用需求。

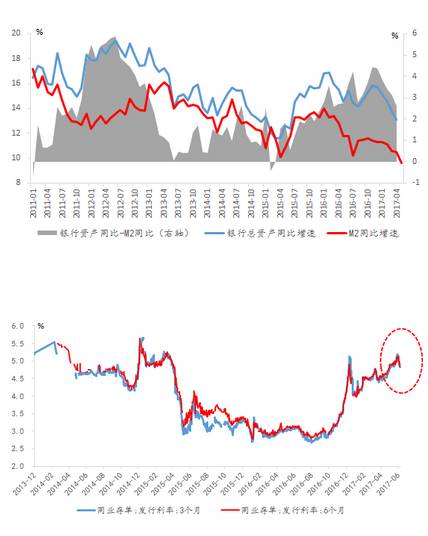

银行体系很明显就是短缺负债。直观上,银行资产増速还有13%,而M2的增速只有9.6%,这是一个硬缺口,就靠同业和金融创新补,这是更加依赖同业

的结构。

当下短缺负债的金融条件改变,只有以下三种场景发生才有可能,大家可以做一个研判。

第一个是央行降甘霖,释放长期低成本资金;第二个是舞曲再度响起(同业+委外),金融加杠杆;第三个是外汇占款意外显著上升。中国的外汇占款重新恢复到一个比较景气的状态,可以从根本上改变银行体系的负债端结构。诸位可研判这三种场景下半年发生概率的大小。

资产端则一直是明确的,长久期,且资产流周转率衰竭。

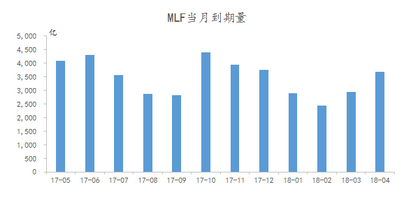

当然我个人觉得第一个条件是决定性的,就是央妈的脸色,我们看到MLF每个月的到期量都非常平均,如果妈这个月心情好,对冲完了额外再释放几百个亿,大家可以happy几天,前几天就是这种情况。

如果央妈公事公办,大家就得受着点利率上顶的压力。

02

美国金融市场定价错误孕育高波动?

我们可能要重视这轮信用收缩的确定性和可持续性。至少从三个方向表现出明确的力量。前两点我不展开了,后一点我多讲讲。

一是“新老划断”式的金融整顿,看上去是温柔一刀,恰恰将产生更加绵长、更可持续的信用收缩的效果;

二是资产的冰冻,这个我们没有人经历过,过去18年,中国的房子只涨不跌,所以没有人翻越过拐点,这回不太一样,我们往楼市里面“钉钉子”,每一颗钉子砸下去,钉住的是资产背后的流动性,钉死的是资产未来创造货币信用的能力,这个初现端倪,远还未到纵深;

三是美国货币政策正常化的牵引,这是个很现实的问题。今天美联储与市场预期发生了巨大分裂,这是孕育未来高波动所在,源于何处,源于对川普经济政策篮子有效性的判断。

金融市场对川普的定价是,他是一个深陷政治陷阱的总统,他的剩余3.5年的任期某种程度上被判了“死刑”。

这个正确吗?金融市场或在犯去年10-11月选总统时的错误?互联网和信息革命货已经深刻改变了社会信息的组成结构,传统建制派的精英所主导的纸媒和传统传播方式所释放的信息代表全社会吗?

金融市场的信息反应模式依然“固步自封”。

短端利率经过3次加息上行75bp,而同期长端利率累计上行50bp不到,加息周期的曲线熊市平坦。

但美国经济当下贴着经济潜在增长水平运行的状态,一旦下半年川普身上的政治阴云随着时间而消淡,政策篮子的东西能逐一落地,引致总需求扩张,我们或将看到PCE中枢的回升,这意味着宏观金融政策的决策者要为未来可能出现的场景预备足够的政策空间,即货币政策正常化进程。

所以耶伦一直在讲前瞻性,短期数据噪音(手机费用和处方药的价格),让市场不要对低通胀的数据反应过度。

随着下半年美联储“加息+缩表”组合开始推进,可能会对长端利率中枢造成明显上行压力,如果“川普交易”卷土重来,再通胀预期升温,不排除10年美债利率会重新回到2.5%-3%的通道当中。

美长期国债收益率,以及受益于低利率和低波动性的科技股,是否都将面临高波动的时间,且看 。明年再加三次呢,会不会到3-3.5%的通道中。

对于一个汇率明显已处于弱弹性的一个经济体,国内金融条件将更多收到美国货币政策正常化进程的牵引,届时我们的利率中枢将如何定位?

当然现在的市场预期仍难以接受这个预期,但我以为这个前景它至少不是个黑天鹅,可能是头灰犀牛,30%-40%的概率的事件。

人性就是这样的,它可以接受在麻木中死去,可以接受在同伴陪伴中死去,时间总是药。一年前市场能接受的利率心理定位是2.5-2.6%,大半年过去了,来到了3.5-3.7%,不也接受下来,尽管有点难受。

03

没设底线,但有原则:“文火慢炖”

很多人问我这一轮金融做减法的底线在哪里?这是一个很难回答的问题,就我个人的认知,这轮金融做减法恐怕没有设底线。因为无论是决策者还是市场的交易者都是第一次面对一个有真正意义的金融做减法的过程,没有人经历过。

就房地产而言,过去18年只涨不跌,从来没有经历过从左侧翻越的过程。量化底线很困难,按逻辑的判断房地产应该是没有的。虽然这次金融做减法可能没有底线但是一定有原则。

原则就是文火慢炖,或者叫温水煮青蛙,慢刀子割肉,通俗地讲就是一个都不要跑,紧拉着你的手,共赴患难、共担风险。政策最理想的状态是什么?

她想的是将风险能掰成一块一块的,精准地塞入每个市场交易者的预期收益中。每个交易者都在帮政府分担部分的风险,政府承担的就少了,也就守住了系统性风险的底线。

如果所有的风险都倒在一个人身上,最后政府不仅要出来救机构,还要救流动性,那么这轮金融做减法的政策就彻底失败了。

“文火慢炖”说起来容易,好像是一个很优雅的词,但实际上是比“快刀凌迟”更难的工作,难就难在对人心的把控。毛主席讲过最好的政治就是把自己的人搞得多多的,把敌人的人搞得少少的,金融做减法何尝不是如此?

当这个市场已经是围城心态的时候,城里的人都想冲出城围,要想方设法把城里的人心和灵魂留住,同时把城外的人搞得心痒痒的,要保留住农村人对城市美好生活的憧憬和向往。

这样才能够实现慢刀子割肉,慢慢地分散风险,是一个很难的过程。

如果政府能实现一个AI版的“文火慢炖”,那将意味着市场的交易者没有任何机会,政府会把风险敲成一块一块的,精准地塞入每个参与者的预期收益中。

但我认为未来更可能是一个人脑版的“文火慢炖”,但凡人性就会有弱点,则可以憧憬着机会丛丛,政策的不和谐或是常态,因为私心杂念、矛盾和纠葛会混杂其中,演变为间歇式的脱轨和对市场创伤,就意味着超额收益的机会。