导读:

不可否认,随着国家对近视防控的关注和重视,眼镜这个又传统又新兴的行业,正走在一条令人振奋的变革之路上,也受到了越多越多资本的关注。

近期,加华资本发布《眼镜行业研究:一副眼镜的价值链》报告,从国内市场竞争格局概览、眼镜市场产品结构、眼镜行业的产业链概况3大方面,对眼镜行业进行了分析。

报告指出,眼镜属于半医疗与体验型相结合的商品,消费者下单购买眼镜之前有很强的体验需求,因此目前的销售终端还是以线下流通零售渠道为主。目前,在国内主要有4种主要的眼镜零售业态,即连锁品牌店、专业医疗视力保健机构、以价格为导向注重时尚的平价超市、传统眼镜店。

眼镜行业研究:一副眼镜的价值链

来源 | 野草新消费(ID:yecaoxxf) 作者 | 加华资本

2018年6月,国家卫健委透露的数据显示,我国的近视总人数已经超过了4.5亿人。在美国,近视人群占比已经从上世纪70年底的25%到如今接近50%,几乎翻了一倍。根据科学家们的预测,到2050年,全球的近视眼人数将超过47亿,占比超过一半。

眼镜行业,仍然奔驰在巨大人口红利的赛道上。

在越来越多的信息阅读需求、生活方式电子化、消费者的个性化大规模崛起的消费时代里,眼镜也逐渐从一种工具产品,变成了真正意义上的时尚消费品。

除了框架眼镜之外,隐形眼镜、美瞳、太阳镜,护理工具等等,你很难在身边找到哪怕一个、跟这些关键词都不沾边的朋友。

这就是最好的消费品,一点点渗透进每个人的生活。

因此,我们深度洞察了当今的中国眼镜市场,分析在这个多品类、少品牌的行业中,老字号与新生代如何“你方唱罢我登台”。

同时,当产品调性、潮流基因、科技元素,超越了产品性能本身,成为眼镜行业中风口浪尖的关键词时,这也是最好的时机,让我们去沉淀下来,反刍过往,

从底层的产业链现状入手,重新认识这个充满想象空间的行业。

市场集中度

在中国,眼镜产品不属于医疗器械,行业准入门槛低,包括镜片企业在内的眼镜生产企业超过4,000家,但普遍规模较小,市场份额偏低,行业处于完全竞争状态。以产量规模为口径,据Euromonitor估计,2016年中国市场中前10大主要眼镜品牌的市场占有率约为22%。

相对而言,隐形眼镜的市场份额较为集中。2016年,国内主要7个品牌已经占据了84%的市场份额。国际隐形眼镜制造商(如

强生、视康、博士伦

等),已全面进军中国市场,国际品牌在产品品质、技术含量、产品体系布局等方面优势较为明显。

不可否认的是,眼镜行业市场份额占比较高的大型龙头企业较少,完全竞争的市场氛围中,必然存在无序竞争、不规范运作、品牌意识淡漠等问题,整体市场处于向规范化、规模化发展的过程中。

行业格局

中国市场许多行业的产业集群现象非常明显,眼镜行业也不例外。目前,行业集中度分散的大背景下,众多中小型生产企业及其配套厂家聚集在一定的区域内,形成产业集群,大幅降低了生产成本。这也使得中国眼镜生产企业在国际上具有明显的成本优势。以镜片制造行业为例,

目前已经形成以江苏丹阳、浙江温州、福建厦门、上海等为主要生产基地的产业格局

。

目前排名靠前的眼镜销售连锁企业为

宝岛眼镜、博士眼镜、大明眼镜、东方眼镜、上海三联集团(旗下有吴良材、茂昌两个知名品牌)

等。

渠道建设

目前,国内眼镜行业的主要销售终端包括大型的传统商业连锁店、以医院眼科为背景的配镜中心及批发兼零售的企业。

眼镜店直接面对个体消费者,是最接地气的渠道之一。目前,全国眼镜店总数已达23,000余家,如果将连锁店的分店也算在内,估计总数约为31,000家。从数量上看,中国眼镜零售店数量众多。

在这些终端渠道中,

低档眼镜零售市场价格竞争激烈,比较接近完全竞争市场;而中高档眼镜零售市场中,大型眼镜零售连锁企业能够提供专业的验配服务、中高端的眼镜商品、优质的购物环境以满足消费者多样化、时尚化的配镜需求,因此具有竞争优势,市场发展潜力较大。

产品分类

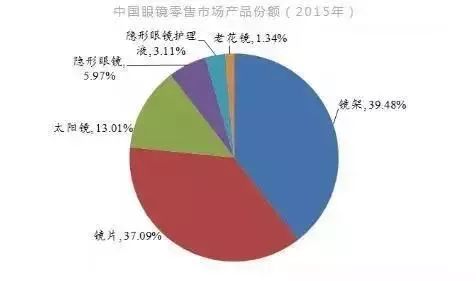

从产品结构来看,眼镜零售市场中的眼镜产品,主要由镜架、镜片、太阳镜、老花镜、隐形眼镜和隐形眼镜护理液组成。目前,

中国眼镜零售市场中镜架、镜片所占的市场份额最高,分别为39.48%和37.09%。

数据来源:加华资本根据公开资料整理

产品发展趋势

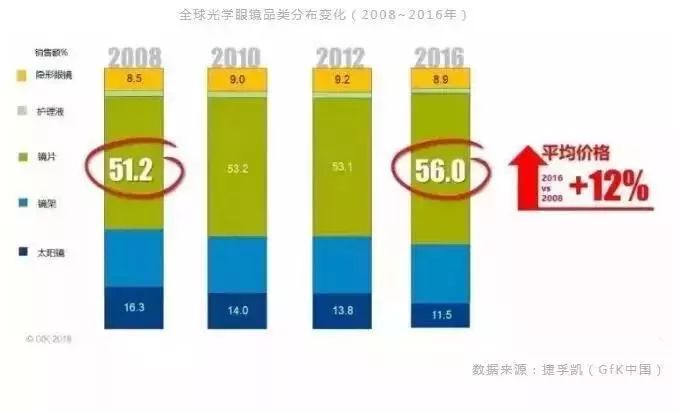

根据捷孚凯(GfK中国)公布的数据,全球光学眼镜产品结构的变化整体上可以概括为:

1.光学镜片保持连续性增长且增长显著。

2.镜架类目维持不变。

3.隐形眼镜平稳增长。

4.护理液产品因隐形眼镜短周期产品的影响呈现下滑的趋势。

5.太阳镜出现了明显的销售萎缩。

从中国眼镜市场来看,随着日抛型白片走俏、散光隐形眼镜认知度扩大、彩片产品升级,隐形眼镜及护理液品类领涨中国眼镜市场。

根据捷孚凯估算,2016年上半年,日抛型隐形眼镜的线下销售额同比上涨27%,占隐形眼镜市场份额达23%;功能性隐形眼镜的线下市场份额占比达6%,同比上涨31%。

与此同时,隐形眼镜护理液的销售额将伴随隐形眼镜的增长,迎来快速上涨。

从全球各品类分布变化来看,尽管传统眼镜镜片仍然占据绝对优势和主导地位,但是考虑到中国隐形眼镜市场在全品类中6%的份额占比,对比全球市场9%的市场规模比例,

中国的隐形眼镜市场仍有较大上升空间。

周末逛街时,你发现商场里的潮流眼镜店越来越多了。这些门店的价格带从499-999不等,可选择的价格区间多样,而且普遍“立等可取”,去旁边的网红饮品店买杯奶茶的功夫,你的专属眼镜就已经完工了。

眼镜的价值链分析

眼镜零售行业毛利虽然高达70%,净利率却连10%都不到。这一现象的根本原因,在于线下眼镜店高昂的房租成本和运营成本。

根据

博士眼镜

(300622.SZ)2016年招股说明书,该公司一片镜片的平均进价为28.82元,一个镜架是89.06元,单从物料方面来看,一副普通眼镜的成本可能不到200元。

然而,其门店租赁费(含水电、物业费)与员工薪酬福利费(店长,验光师及售货员)的分摊占了眼镜售价的大头,分别约为27.3%和25.4%,这两类费用主要用于提供导购及验光服务。

可见,眼镜流通领域的门店及人工费用这些营业成本、费用大大抬高了眼镜零售的成本及最终价格。

上游:原材料生产

从上游来看,常用的镜片材料有:哥伦比亚树脂(CR39),玻璃,水晶石,塑料(常用作游泳镜)等,其中以CR39最为常见,即常规树脂镜片。

常用的镜架材料有:板材,塑料(注塑架),TR(TR90、TP100),纯钛(Pu-T),钛合金(TITAN),其他金属架(铜,铁,铝等等,以铝架为优),其他合金架(高镍合金,锰耐尔合金,镍铬合金),硅胶(多用做儿童架),玳瑁壳,其他贵金属镜架(铂金,纯金,k金,纯银)等,纷繁复杂。

上游化学和玻璃原材料的生产商一般为综合化工厂,不特定为眼镜行业提供。海外成熟市场中,眼镜行业巨头的原材料根据其工厂所在地,从当地化工类厂商处采购,从而降低原材料供应风险、控制成本。

总体上而言,

企业为降低原材料供应风险、控制成本,一般没有十分集中的原材料供应商,眼镜行业的上游市场较为分散。

中游:镜片镜架生产

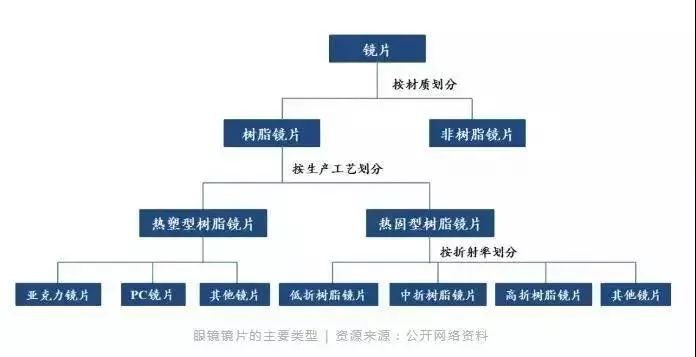

在店里挑选眼镜时,我们经常会碰到一个棘手的问题,“您想看树脂镜片还是非树脂镜片?”

这也是镜片的主要两种类型。最早流行的是非树脂镜片主要是玻璃镜片。

早在六世纪,玻璃已成为生产镜片的主要材料,因其良好的透光性、色散性等光学特性而一直延用至今。

随着科学技术的发展,眼科学、光学、制造工艺学等知识日益完善和普及,人们越来越重视对眼睛的保护,这就要求理想的镜片不仅要具有完美的光学性能,还需具备吸收紫外线、抗冲击力及轻薄等特点。

随着1947年CR-39树脂材料的诞生,因其具有较强的抗冲击力和吸收紫外线能力,CR-39等树脂材料逐步取代了玻璃,成为生产镜片的主要材料,而玻璃镜片在欧美等发达国家已逐步淘汰。

作为眼镜的另一大重要组成部分,镜架主要起到支撑镜片与美观的作用。按材质来看,镜架主要可以分为金属材质、塑料或树脂材质、天然材质、混合材质四大类;而按照样式又可分为:全框架、尼龙丝架、无框架、组合架、折叠架、半框镜架、眉毛架。

不同色调、风格和材质的镜架,让眼镜逐渐从工具性必需品变成了快速消费品,越来越多的消费者甚至带上了无镜片的装饰类眼镜,打造着个性化的“眼镜颜值”。

随着“一人多镜”的理念逐渐被消费者所接受,个人形象的多元化需求剧增,消费者越来越倾向于购买多种镜架以用于不同场合,