2017年11月6日,由扑克财经和CME在北京l联合主办的「2017年中国企业风险管理论坛」暨颁奖礼倒计时12天! 来自国内外顶尖企业的风控最高水平的管理层、决策层专家的主题演讲和专题发言:国家信息中心经济预测部、中石油、中金公司......

兵工物资、五矿集团、托克投资、S&P Global、中粮集团、中华棉花集团、嘉吉投资等等重量级嘉宾均已确认出席,共同把握风险管理行业核心逻辑;论坛获悉多方权威观点,在观点的碰撞中收获真知。

关于论坛,请登录「扑克财经App」访问活动页面,或请关注「扑克投资家」微信公众号或扫码了解更多。

文 | 洪培伦

来源 | 珠江汇投资俱乐部,ID:zhujianghuiclub

编辑 | 扑克投资家,转载请注明出处

目前全球糖价情况

全球的糖价从24美分下跌到目前14美分,最低位处于12美分。虽然糖价不断下跌但主要生产国的农民收益目前还保持相对较好的状态,可以支持农民的成本线。

国际糖价的下跌是否抑制消费国需求的增长。从中国的糖价来看,国内价格与国际价格没有持续的保持相对较高的联动性,目前的价格水平并没有对甘蔗种植面积达到抑制效果。

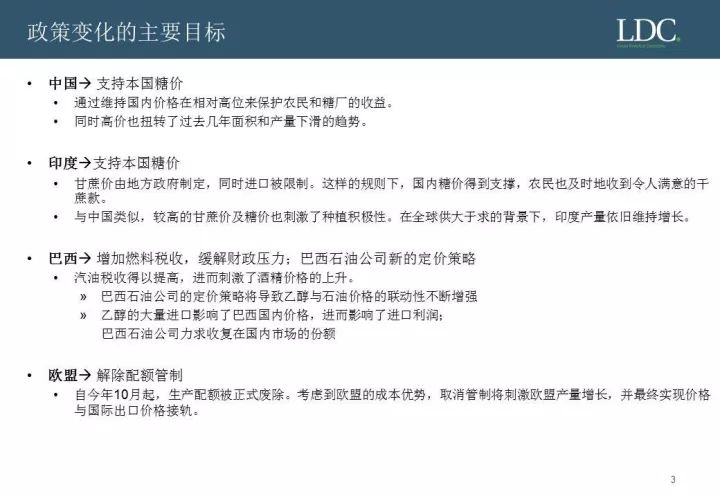

政策对全球糖库存的影响

主要消费国透过政策的影响限制了进口,造成本国库存比正在下降,包括中国的放储,导致了原本是属于不在市场流通的压制了国内的库存,同时造成国际上这些等于是本来已经受到消费的,对国际库存的影响就没有了。

除掉中国、印度以及欧盟等库存数据去掉后可以发现全球糖库存是增加的,这就解释了为什么国际糖价可以快速下跌的原因,在于主要消费国的政策干扰了市场的惯性和规律,这也是目前市场比较多的人相信已经从牛市转成熊市的原因。

主要消费国消费以及产量现状

中国的消费和产量。消费增长缓慢,近几年相对来说几乎没什么变化,在贸易救济的出台和配额的进口限制下,可以看到国内价格往上升,甚至最高点可以达到7400,由于产量受到价格的刺激,产量在做回升动作。

泰国的消费和产量。同样取消配额制度,目前可以自由向国外出口,甘蔗价格向国际价格靠拢,长期来说泰国国内的市场影响将不断加大,会造成泰国糖业的竞争力慢慢下降。未来可能会看到低价格抑制生产的一个情况发生。

印度的消费和产量。印度既是出口国又是进口国,所以当国际价格或是国际平衡表比较紧的时候,印度的政策对市场影响较大一些。今年很多人认为按照过去的规律印度应该要进口200万吨,但实际它只进口了80万吨。印度希望透过进口限制将产量提高,对农民的收益能够得到一个补充,支持甘蔗价格能够往上升。我们认为印度未来几年的产量会不断的提高,如果印度每年消费维持在2-3,没有自然灾害,它可能可以达到自给自足,否则需要进口约150万吨。

巴西的消费和产量。巴西的过去几年政策主要分成三个阶段来分析,第一个阶段是鼓励公司和农民去开发燃料乙醇,2000年至2010年大量资金进入燃料乙醇行业,产量明显增加;第二个阶段是利用巴西石油的定价来干预燃料的价格,因为巴西50%是甘蔗,50%是乙醇,2010年到2016年由于石油价格不断往下跌,乙醇价格就上不来,行业投资基本不存在,替换难度较大,同时糖厂的固定资产投资相当大的导致了行业财富杠杆不断地增加,造成了这几年糖厂比较长期的亏损;第三个阶段是2017年巴西经济不景气,需要通过对国内石油价格的开放,使巴西国内和国际的价格产生联动,造成的状况就是石油的价格提升导致酒精的价格相对是有优势的。巴西对石油的进口和酒精的进口做了不同程度的征税,希望透过这样的控管能够将酒精和汽油的价格能够往上抬,并且相关政策执行通过强制性的生物燃料消费,抑制氮氧的消化,提高了酒精的消费。这样的变化代表了当酒精和石油的联动性相对的就会代表酒精和食糖的联动性,酒精和糖的联动性在于如果把它转成乙醇,它可以有600万吨的变化。如果巴西不生产糖,直接都生产酒精,这个平衡表可以达到600万吨的变化,今年在16、17榨季大概是在43%左右。目前糖价是在酒精价格以下的,在14.3美分左右的位置。

欧盟的消费和产量。欧盟取消了管制,现在基本上出口可以增加,所以可以看到欧盟的一进一出大概有250万吨的变化,从16、17和17、18预估上来说,过去因为政策上的鼓励,一些发展中国家进口大概300万吨,每年可以出口150万吨,那么我们预估接下来进口可能往下到160万吨,出口可以达到260万吨。这代表什么呢?欧盟的价格会更靠近目前白糖伦敦市场。这个对原糖的影响也是一样的,因为白糖的出口,预估原糖的进口量也会下降到100万吨左右。

总结展望

全球产量:在目前这个糖价,对糖的抑制生产种植并没有达到它应该要有的效果,主要的几个消费国又受到国内政策的影响限制进口,所以它的国内生产在一步一步地增加当中。

全球消费:跟历史比起来消费的增长在放缓,主要的原因是有几个,一是对糖来说,全球的肥胖目前变成是全球对健康的问题,很多国家对糖征收了一些消费税。二是替代,由于肥胖的问题,所以很多糖浆和糖一直在做市场份额的竞争。三是有些国家在经济危机当中由于经济问题造成它的消费是受限的,像委内瑞拉。我们预估三年、五年、七年的消费是不再像过去那样,它的消费会受到抑制,从2012年开始到2016年消费的增长是很明显的往下的趋势。我们预估2017年可以看到这个消费慢慢的回到增长,主要的原因是来自主要的消费国,中国、印度、巴西、委内瑞拉目前经济的增长都还可以,所以有可能把那个消费重新回到正轨。

市场展望:政策的影响在我们做交易上变成是很重要的一个事情。我们需要关注几个重点问题,一是中国的进口许可证到底是发多少,印度免税的进口数量到底是多少,我们之前谈到的是80万吨,明年会不会150万吨,巴西的燃料税会不会继续提高。所以在这个政策的干扰当中,库存的消费比并没有办法很好的解释像中国、印度、欧盟地区的价格,国内现在的价格到底合理不合理,印度国内的价格到底合理不合理,欧盟的价格合理不合理,现在国际的糖价在14美分,到底是不是一个合理的阶段,我们目前来看远期的贸易流过剩还是存在的,我们想透过目前14美分这个价格来抑制它的消费,目前来看还是有点问题,不过短期来看,糖价已经在酒精以下了,你可以看到巴西的糖厂慢慢的在转换成酒精生产商。另外,也透过近月和远月的价差,能够把足够的过剩往外挪到远月,短期来讲我们觉得目前的外盘是具有支撑的,必须在第四季度。所以在没有重大的天气、政策或者是宏观的变化前提之下,目前远月市场可能维持在13-16美分这个区间做一个振荡,所以它需要透过白糖深水或者是价差再进一步的减少白糖的贸易流的过剩,这是从白糖深水的状况来看,它需要再进一步价差的缩小,把白糖贸易流的过剩给解决掉,目前13-16大概是一个合理的区间。

点击阅读原文,链接至扑克投资家(puoke.com)

获取更多、更及时的干货内容