专栏名称: 国信研究

| 关注国信研究,实时了解国信证券经济研究所的各类信息。 |

目录

相关文章推荐

|

证券时报 · 什么情况?实控人大手笔转让股份! · 2 天前 |

|

国泰君安证券研究 · 国君主动配置|韩国NPS:拓展品类,积极走出去 · 2 天前 |

|

华泰睿思 · 华泰 | ... · 3 天前 |

|

天风研究 · 天风·食品饮料 | ... · 5 天前 |

|

国泰君安证券研究 · 国君研究|全行业周观点1118-1122 · 5 天前 |

推荐文章

|

证券时报 · 什么情况?实控人大手笔转让股份! 2 天前 |

|

国泰君安证券研究 · 国君主动配置|韩国NPS:拓展品类,积极走出去 2 天前 |

|

华泰睿思 · 华泰 | 交运:加码顺周期航空/跨境/集运,配置公路 3 天前 |

|

天风研究 · 天风·食品饮料 | Q3收入增长环比提速,成本下行逻辑持续演绎 5 天前 |

|

国泰君安证券研究 · 国君研究|全行业周观点1118-1122 5 天前 |

|

最佳婚礼摄影 · 想成为职业婚礼摄影师,就来参加最佳婚礼摄影课程学习吧! 7 年前 |

|

最绘画 · 天野喜孝百张人设,不愧日本插画大神!! 7 年前 |

|

区块链新金融 · 全球最大期货交易所将推出比特币期货,引燃比特币突破6400美元 7 年前 |

|

环球旅行 · 总有人去着你向往的远方,过着你想要的人生 6 年前 |

|

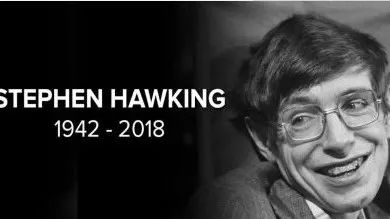

品途商业评论 · 霍金:如果见到爱因斯坦,我会问什么? 6 年前 |