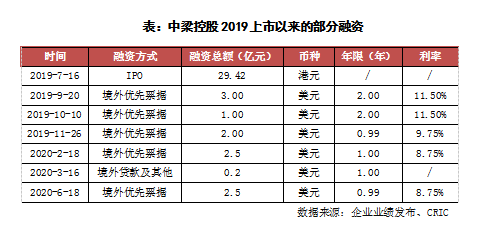

作为近几年房企上市潮中规模较大的房企,中梁将迎来其上市一周年,此前于6月18日,中梁完成发行2.5亿美元优先票据,这是中梁在上市成功后发行的第4笔美元优先票据,融资方面得到较大的提升和进步。除此之外,中梁自2019年上市成功后,近一年来表现如何?

增长有韧性

上半年增速高于TOP20 平均

中梁控股近几年规模发展迅速,实现较大的增长,行业排名也实现较大的跨越。2016年至2019年间,中梁销售额从190亿元、649亿元、1015亿元上涨至1525亿元,一直维持在50%以上的高增长水平,销售增速有一定的韧性,2019年实现年度行业排名新高,排名第19名,位列前20强房企。

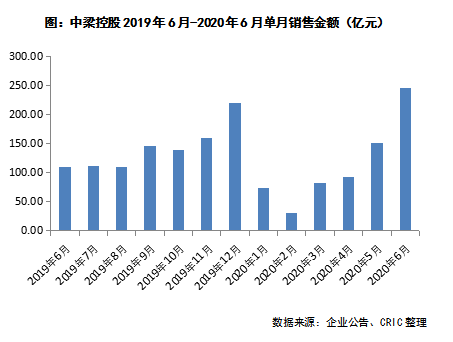

2020年在新冠疫情的影响下,房企的销售开工等受到重大影响,在此情况下,虽然恢复情况好于预期,但百强房企上半年销售业绩同比微降2.7%,TOP20房企销售平均增速仅0.2%。而中梁控股5月开始,其销售业绩实现了回暖,当月合约销售金额151亿元,环比上涨64.1%,同比增长3%,是年内首次实现销售金额单月同比上涨;2020年6月单月,销售金额持续攀升,环比增长63.6%,同比大幅上涨125%。截至2020年上半年,中梁实现累计合约销售金额约人民币677亿元,同比增加6.32%,目标完成率达到40%,属于行业领先水平,可以看到,中梁销售恢复表现良好,抗压能力较强。

投资布局战略转移有成效

二线占比提升助力规避风险

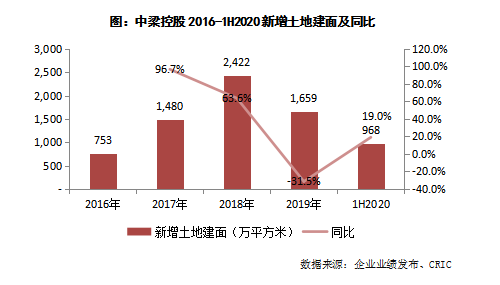

除了销售实现大幅增长,中梁还加大投资及扩张力度,且投资布局方面实现了较大的优化。2019年中梁新增拿地总价764.5亿元,拿地销售总价比达到0.50,高于同规模企业,此外,中梁新进入南京、大连、天津等20个城市,布局城市达到142个,城市扩张力度较大,加大加深全国化布局版图。

2020年中梁积极把握窗口期持续加大投资力度,新增土地建面968万平方米,拿地总金额约为372亿元,拿地销售金额比0.56,拿地货值位列克而瑞《2020年1–6月中国房地产企业新增货值TOP100》第15位。

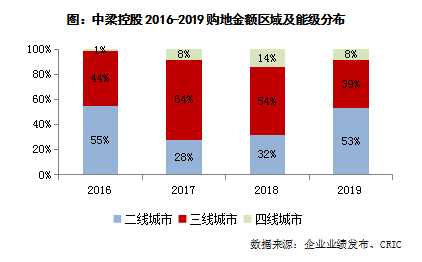

中梁在土地投资布局上实行转二三线城市的策略,二线城市占比大幅提升,2019年新增拿地金额二线城市占比达到53%,同比增涨了11个百分点,新进入的20个城市里面,有南京、福州、厦门、南昌、天津、大连、西安、太原、贵阳等9个二线城市。2020年上半年,中梁二线城市拿地金额占比超过50%,持续维持高位。城市布局的转换拉升了中梁的产品销售均价,截至2020年上半年,中梁控股合约销售均价约人民币12500元/平方米,同比上升18%。

此外,中梁上市成功后,除了规模及布局上的扩张和优化,在产品力大打造上也实现进一步的升级。2020年4月将此前的“香、御、国”系全新升级为“星海、拾光、鎏金”三大系列,持续提升企业产品力,将有利于提升企业产品溢价能力及提高销售单价。

组织框架及人才培养体系不断完善

盈利能力再上新台阶

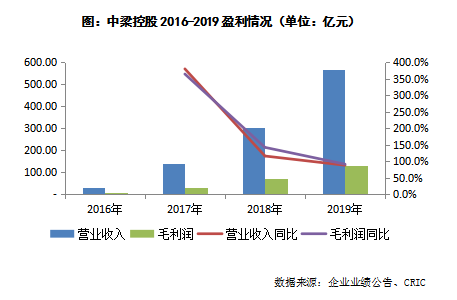

随着前两年的业绩增长以及项目结转增加,中梁2019年盈利规模增幅较大,营业收入566.4亿元,同比增长87%,毛利润131.82亿元,同比增长91%,归母净利润则同比增长98%至38.34亿元,整体来看,中梁2019年营收及利润规模增长较为显著。

此外为了适应快速扩张的规模对组织效益的需求,中梁实行多项组织变革以注意效能提升。中梁上市后2019年完成7个大区的重组,积极培育规模700亿元的成熟型大区,此外,持续推进多层级合伙人模式,强化赋能支撑。而在人才的培育上,2015年起施行的人才发展计划“新栋梁”,为中梁培养输送高质量的“自家经理人”。2020年4月中梁推出了全新的管培生提拔计划——铸剑计划,接下来公司原则上将不再招聘专业经理级以下岗位,基础核心岗位全部由管培生补位。

境内外融资渠道得到有力拓宽

促进成本下降

中梁上市成功后,其融资方面得到较大的改善。境内外融资渠道被进一步打通,特别是在境外融资方面,上市2个月后于2019年9月发行了一笔2亿美元的境外优先票据,而随着中梁销售业绩的快速增长,资本市场看好中梁的发展潜力,境外成功发行多笔债券,截至2020上半年,中梁上市后成功发行了共计11亿美元的境外优先票据,且融资利率从2019年的第一笔利率11.75%的美元债,到2020年6月成功发行的一笔8.75%利率的境外优先票据,发行成本下降了3个百分点。

而在境内方面,获得广发银行、浦东发展银行及光大银行等多家银行金融机构的授信,此外中梁成功实现资产证券化产品的“0”突破,2020年6月中梁地产首单储架式供应链ABS获深交所无异议函。

融资渠道的拓宽,也助力中梁的融资成本下降以及维持较低的净负债率水平。2019年中梁控股融资成本同比下降了0.5个百分点至9.4%,而随着2020年融资渠道的扩宽,未来融资成本有较大的下降潜力。在净负债率方面,2019年中梁控股净负债率65.57%,属于行业较低水平。

此外,良好的经营效益使得中梁获得较好的信用评级。2019年年末中梁获得惠普、穆迪、标普、联合国际等机构给予的稳定的展望评级,境内获得联合信用评级AA+,中梁管理层表示,2020年有望在境外银行贷款,境内ABS、供应链金融、境内债方面取得成果,届时将降低境内非银行贷款的占比,相应的融资成本也有望下降。

总的来看,中梁上市成功后,实现了多方面的增长以及进步。在销售方面,规模增速维持以往增长韧性,上半年疫情影响下销售增速高于大部分同规模房企;在投资布局上回归二三线城市规避风险,全国布局进一步深化;此外,上市后给融资带来较大的助益,实现境外发债、境内资产证券化双零突破,拓宽融资渠道的同时获得资本市场的认可,融资成本未来仍有较大改善的可能。

排版 | 太阳