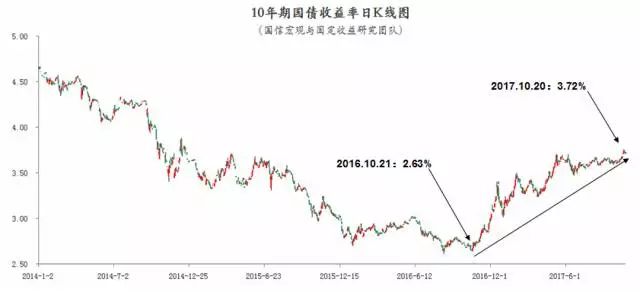

时光如梭,至2017年10月20日,债券熊市满周年。

2016年10月21日,长达近三年的债券牛市到达了顶峰时期,标杆性的10年期国债利率创出了本轮牛市的最低水平(2.63%),从此启动了长达一年的熊市历程,在这整整一年时间中,截至2017年10月20日10年期国债利率达到了3.72%,回升了近110个基点。

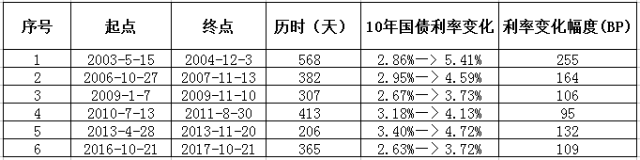

从事后观察角度来看,2002年以来,连计本轮熊市,中国债券市场经历过6轮熊市,起止时间和变化幅度如下表所示:

从事后观察角度来看,2002年以来,连计本轮熊市,中国债券市场经历过6轮熊市,起止时间和变化幅度如下表所示:

上述熊市的终止时间可能各位投资者感受不同,比如2007年的熊市,相信多数投资者都会在2008年上半年煎熬万分,但是从事后数据观察来看,其终止日(利率最高点)确实是发生在2007年11月中旬。同样,在2014年初市场纠结万分的时候,谁也没想到利率最高点已经在2013年11月20日悄然飘过。

上述熊市的终止时间可能各位投资者感受不同,比如2007年的熊市,相信多数投资者都会在2008年上半年煎熬万分,但是从事后数据观察来看,其终止日(利率最高点)确实是发生在2007年11月中旬。同样,在2014年初市场纠结万分的时候,谁也没想到利率最高点已经在2013年11月20日悄然飘过。

市场对于牛熊的感受是滞后的,但是数据验证只能在事后做出,这其实也说明了一点,面对未来,你始终不知道什么是左侧、什么是右侧,只有走过后,你才能恍然明白。

六轮熊市经过,事后反思,基本可以归纳出债熊的两个特征:1、持续时间至少要在1年附近;2、调整幅度至少要在百点上下。

曾几何时,中国债券市场最长的一轮牛市(2014-2016)曾让我们相信中国的债券市场不再会出现熊市,人口老龄论、长期经济下行等逻辑给予了这种思路以理论支撑,全球零利率国家的不断增多给了这种想法以“他山之石”的借鉴,在一片乐观预期中,市场也悄然度过了去年的今日,步入了熊途。

牛熊思路转换艰难,以至于面对其后的每一轮调整,市场都在寻求短期性的、阶段性的因素去理解、对待,却发现所谓的利空因素却层出不穷。

我们曾关注过美债利率,关注过股票市场,关注过黑色期货价格,关注过资金利率。却发现每个所谓的利空因素消失后,市场并没有回暖,反而焦点转移到了下一个所谓的利空因素中。用一句戏言称,债券市场似乎在与所有的资产价格做对手。

曾记得,2016年底时期,美债利率是似乎是国内利率最大的引导力量,但是2017年美债利率下去了,中国利率却没有随之回落。市场又曾用黑色产品的期货价格来作为主要矛盾对待,但是随后黑色价格的回落也没有带来利率的回落。股票市场更是常被作为债券价格变化的解释标的,但是效果往往南辕北辙。

用一种资产价格作为另一种资产价格的原因解释,本身就是表象的。如果非要用一种资产价格作为前瞻或同步观察标的,至少应该考察的是引发标的资产价格变化的宏观驱动因素是什么,这种驱动因素是否也可以影响债券价格。

还曾记得,我们曾经用过金融监管作为债券市场变化的驱动解释因素,也演绎出何时监管加强,何时监管趋缓等说法。但是事后反思,我们所看到的监管加强或监管趋缓是不是一种债券市场变化的被动解释?

是否是看到了利率上行,而将其归因于监管加强,看到了利率平稳而将其归因于监管趋缓。至少从我个人而言,当利率在5月10日创出高点后的一段时期中,我没有明确的感受到了所谓的监管力度趋于缓解。只是在随后平稳了很长时间后,市场才为这种平稳找到了监管力度趋于平缓的借口。

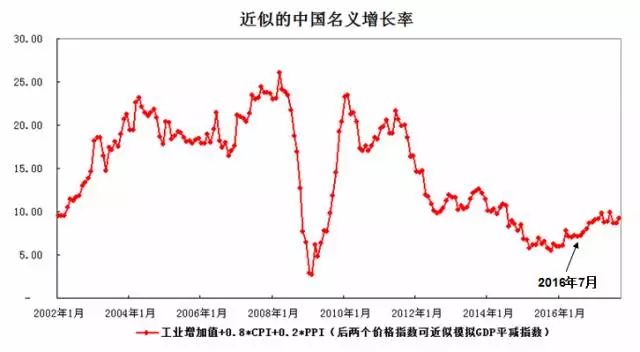

这一年债熊中,市场在寻找各种驱动因素的解释,在建立各种逻辑框架。但是有一条逻辑线条却由于过于“众所周知”,被市场所轻视:那就是2016年下半年以来的中国经济确实出现了回暖。

以近似的名义增长率来看,2016年上半年名义增长率冲高回落,但是从7月份开始,竟然展开了一轮持续的超乎预期的上升轨道,并一直持续到了6月份。3、6月份两个高点至今未被突破,从而5月份以来10年期国债利率也构筑了长达5个月的平台。

有朋友会问,3月份以来,如上图的名义增速有起有落,为什么利率却始终平台震荡。我无法精确的对应于每个月份的波动,而事后观察也确实说明,名义增速虽然有起有落,但是确实没有看到明确的上升或下跌通道,也不枉利率平台震荡良久。也许资本市场的研究就是在追求一种“模糊的正确”,很难精确的达到丝丝入扣。

回顾这一年本人的理解与观察,方向性的误判并不去找股票市场、黑色产品、美债利率的原因,而应归结于对宏观经济走向的误判。

任何一种对金融价格的研究判别思路都是建立在其他一种标的物的判断基础上而展开。有的人会将中国利率的判断基础建立在股票、期货或美债身上,有的人会建立在政策预期的基础之上,而有的人会将判断基础建立在中国宏观经济走向上。无论建立在哪种标的物上,研究判断的难度都很巨大。对于本人而言,还是建立在后者基础之上,一年的教训很重,但却坚定了“框架无误”的信心,而后期需要进一步刻苦努力的则是对框架基础变量的准确把握。

利率研究框架很简洁,但是过程很复杂,虽然有一些时期未必丝丝入扣,但是趋势相关性还找不到可替代的因素。虽然在大的转折时期,由牛入熊或由熊入牛时期,不可避免的会产生一些感觉上的错位,但是似乎还是应该秉持“模糊正确”的思路。

不可否认,上述一些框架或思路只是一种短周期思维,所谓短周期,我理解是在一年以内的周期,而长周期的判断并不如此。我们会经常探讨长周期的问题,比如人口老龄化与利率之间的关系、文明水平与利率之间的关系等等,有各种不同的解释。

我们长周期对于利率的解释则立足于生产要素价格的变化。构成长期经济增长的四要素分别为:技术创新、人口、资本以及制度。当一个经济体的增长更多倚重于资本时,那么资本的价格(利率)应该居于高位,而更多倚重于技术时,那么技术专利费用应该居于高位。

我们相信中国的经济变化格局已经进入了转型发展时期,从前期更多倚重资本,而更倾向于从人口、技术创新、制度改革等角度去挖掘潜力,这样一种转型将带动中国进入更为富强的局面中,当增长更少的依赖于资本推动后,那么长期利率会处于一种相对低位。

利率是一个经济运行的结果,受总量的影响,也受到经济结构要素的影响。看跌利率并非看空中国经济,而是看好中国所进行的转型。衷心希望中国的经济转型顺利的进行下去。

最后说一句多年的感受:如果你想把握一周以内的市场波动,最好的方法是看图;如果你想把握1-2个月的市场波动,最好你有政策的内幕渠道;如果你想预期3个月以上的变化,最好的方法还是立足于经济观察;如果你想看待3年以上的市场趋势,你需要对经济体的发展路径有坚定的信心和判断。

这不是一篇研究报告,只是在债熊周年之日的所思所想。

2016年10月21日至2017年10月20日,债熊周年,是为祭。

2017年10月20日