十八铜人长期关注海外矿产资源开发

按:本文系观众投稿,作者王之泉,五矿经济研究院。感谢作者投稿并授权十八铜人公众号发表。如有投稿,请发邮件至[email protected],谢谢!

铜矿生产商这个行业其实有点寡头垄断的意思,就那几个大家伙,了解这个行业的人两只手就能数出来。如果大家有意了解这个行业,其实看看排名前十的公司就可以了,这前十公司的产量基本占全球矿产铜产量超过一半了,而且他们的C1现金成本基本都在前1/2分位,大家看看人家在忙活什么就知道整个行业处于什么样的状态,有助于指导自己公司的管理经营。当然,看这些大公司的年报比较费劲,一个是英文的(个别还有非英文的),另一个就是太tmd长了,动辄一两百页,实在是没心情,这里推荐大家关注每个公司发布的有关生产经营的prez,挺好的,而且这些公司专门有帮人去看行业报告然后把报告里的内容用非常好的图表表现出来,这样经过专业人士消化过的精华有助于大家认识行业还比较省钱(CRU、Woodmac、ICSG这帮机构的报告都不便宜,私企老板估计不知道买,国企老板不舍得买,这事说多了都是泪,如果认识里面朋友还好说,多少能哄点数据出来,但是也不能总这样不是)。

这篇文章是讲铜矿业非国有公司中的一哥Freeport-McMoran公司的。这公司是行业内被膜拜的大神,但是有一天他自己非得作,牛逼哄哄志得意满的认为整个铜矿业已经没什么好玩的了(确实,当你手上同时有Morenci、Cerro Verde、Grasberg、Tenke的时候谁都有马上要和太阳肩并肩的感觉),然后就高杠杆介入油气业,尤其是美国的页岩和墨西哥湾的深水。结果,大家都知道了,大宗商品直线下降,油气被杀一刀,杠杆又被杀一刀,最后只能通过卖东西发股票来挽救公司,这也才有了伟大的洛阳钼业果断出手拿下Tenke这座世界级铜钴矿的机会。经过整个2016年的调整修养,Freeport算是有点缓上来了,原来的油气基本被卖个七零八落剩下的也大幅减值对业绩的影响大为减小,原来的铜矿资产包里把Candelaria卖掉了、Tenke卖掉了、Morenci卖了13%小股权给日本人、很有潜力的高品位铜矿Timok卖掉了,但是剩下的资产依然还是不错,铜价反弹就有利润,这已经表现在去年四季度和今年一季度的报表上。对于Freeport来说,现在最大的问题就是一劳永逸的解决和印尼政府之间的扯皮问题,否则谁也不敢做决定往里继续扔200亿美元开发这座世界级项目啊。

最后,得表扬一下五矿,作为中国最牛逼的金属矿业公司,还真就得做这样的研究工作(当然其他公司可能也做了,那么十八铜人在次一并表示赞赏)。好多人说这种有事没事对着行业一流公司流哈喇子的研究有啥意思,但是十八铜人想说,你在行业里连前几名干啥呢、咋干的都不知道你还混个屁啊,不长期跟踪怎么做到快速反应,本来中国企业就反应慢3拍,平时不积累不做研究好东西出来肯定没有你的份啊。

摘要:2017年第一季度,自由港录得利润(税前)4.38亿美元,而2016年同期为-40.27亿美元。这一巨大转变的背后,是全球第二大铜生产商、第一大钼生产商,进行了持续的运营与管理变革。2012年激进地油气业务扩张及随后大宗商品价格持续回落,致2014-2016年自由港经营异常惨淡,累计亏损超过180亿美元,资金链几近中断,市值缩水更是超过90%。此后,油气业务战略剥离、核心资产权益出售及大刀阔斧的举措,方才避免了巨人倒下。随着业务经营进一步聚焦以及行业形势逐步好转,凭借优质的矿资产储备和积淀百年的矿山运营管理能力,自由港将会逐步恢复昔日的光彩。

一、屹立百年的跨国巨头,位居全球矿业第二阵营

自由港*麦克莫兰(Freeport-McMoRan Inc.,FCX)是目前全球第二大铜生产商、第一大钼生产商,并曾经是全球最重要的金、钴生产商之一。该公司的历史,最早可追溯至1912年在德克萨斯州成立Freeport Sulphur(FSC)。

成立之初,FSC主要从事硫化矿的开发业务。三十年代后,该公司逐步走上多元化经营道路,先后进入锰、镍矿石开发以及镍钴精炼等领域,并于1956年进军石油领域。1967年,FSC设立Freeport Indonesia,专门负责开发印尼境内的矿产资源开发。为展示其多元化矿产资源开发商的身份,FSC于1971年更名为Freeport Minerals(FMC),并于1981年与McMoRan Oil & Gas合并组建Freeport-McMoRan。新公司业务涉及石油&天然气生产、硫和磷矿石开发以及金银、铜、铀矿开发。

随着业务重要性的持续凸显,1995年Freeport-McMoRan Copper & Gold被从其控股母公司Freeport-McMoRan中分拆独立出来。此后不久(1997年),原Freeport-McMoRan被当时的化肥生产商IMC(该公司之后被Mosaic公司合并)收购,其下属涉足油气业务的McMoRan Oil & Gas和Freeport-McMoRan Sulphur两家公司被整合成为McMoRan Exploration(1998年)并独立上市,专注于油气资源开发。

2004年之后,国际铜价开始跳涨,Freeport-McMoRan Copper & Gold在铜资源开发领域的扩大加快。2007年,该公司斥巨资收购Phelps Dodge(当时美国最大的铜资产开发商),一跃成为全球最大的铜生产商之一。此后,国际原油价格也开启暴涨模式,激起了该公司重返油气资源开发领域的欲望。2012年,Freeport-McMoRan Copper & Gold先后宣布收购Plains Exploration & Production和 McMoRan Exploration。两项交易完成后,自由港重新挤进美国重要的能源生产商队列,并顺利进入全球矿业第二阵营的前列。随着业务的多元化发展,2014年公司决定将名称由Freeport-McMoRan Copper & Gold Inc.简化为Freeport-McMoRan Inc.

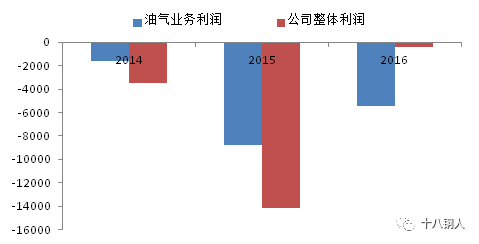

由于国际油价及金属矿产品价格暴跌,2014年下半年后自由港经营愈发困难,债务压力急增,资金链几近中断。为了确保生存,此后两年自由港先后出售了在智利Salado铜矿和刚果的Tenke铜钴矿两项优质资产中的全部权益,并出售了美国Morenci铜矿中的部分权益,同时大规模剥离出售油气资产。截止2016年底,自由港总资产较2013年最高时缩水超过40%,净资产缩水更是超过60%,公司综合实力也随之大幅消弱。

图1:2008年至今自由港资产规模变化(百万美元)

数据来源:历年年报,五矿经济研究院

不过,即便经历了大规模的“瘦身”运动和油气业务上的重创,但得益于其在北美、印尼和南美地区优质的铜金钼等矿资产储备,以及积淀百年的矿山运营管理和成本控制能力,目前自由港综合实力仍位居全球矿业第二阵营的队列。

二、全球第二大铜生产商,行业综合实力较为突出

铜矿资源开发一直是自由港业务的核心,特别是2007年并购美国本土企业Phelps Dodge之后,行业影响力大幅跳升。2016年,该公司旗下矿山的铜金属产量达到210万吨的历史最高,规模超过智利国家铜业公司。不过,按照权益量计算,2016年自由港铜金属产量为169.5万吨,略低于智利国家铜业公司(183万吨),位居全球第二。此外,目前自由港控制着全球在产前20大铜矿中的三个,数量上仅次于智利国家铜业公司,但合计产能规模(超过160万吨)与后者相当。

表1:全球前20大铜矿基本情况

数据来源:ICSG,五矿经济研究院

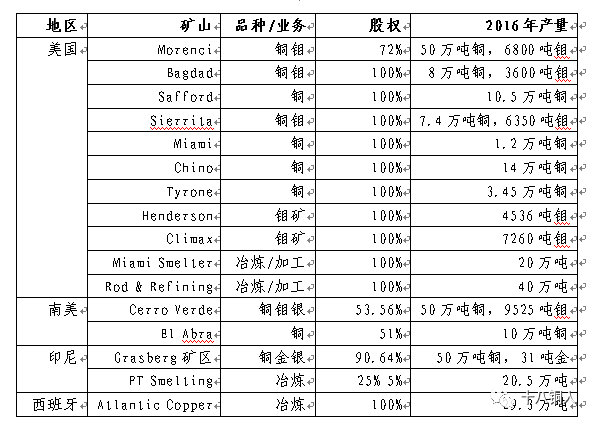

目前,自由港旗下共有12个在产矿山(矿区),其中10个涉及铜资源生产。相对于大型跨国铜企业主要注重于资源开发环节,自由港的铜产业链较为完整,其旗下不仅拥有多个直接产出铜金属的矿山,还分别在美国、西班牙控制两家和在印尼参股一家冶炼厂,合计产能超过70万吨/年。此外,该公司在美国本土还拥有三家铜杆生产厂,产能规模在40万吨左右。2016年,自由港近170万吨铜产量中,58%的比例以铜精矿的形式出售,21%以阴极铜的形式出售,21%以连铸铜杆的形式出售。

表2:截止2016年年自由港拥有的主要矿山及相关资产

数据来源:历年年报,五矿经济研究院

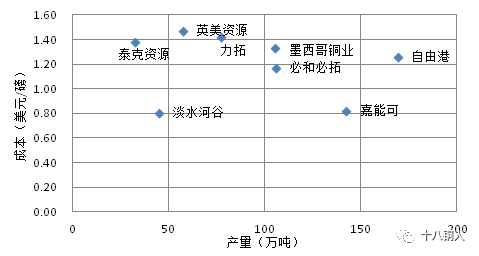

截至2016年底,自由港旗下在产矿山已探明剩余可采铜金属储量超过4700万,而包括美国本土未开发的5座矿山在内,自由港还控制了超过120亿吨的矿石远景储量,其中铜金属含量预计超过5000万吨,资源储备位居全球同类企业前列。此外,得益于优质的资源储备,特别是大量的金、钼等伴生资源, 2016年自由港旗下单位铜生产现金成本仅为1.26美元/磅,在行业中的优势较为明显。2017年,该公司计划通过进一步的降本和提效,将铜生产现金成本降至1.06美元/磅附近。如果这一目标能够实现,届时自由港在全球铜资源开发领域的竞争力将更加凸显。

图2:2016年全球前十大铜生产商现金成本及产量一览

数据来源:AME、各公司年报,五矿经济研究院

三、困境之下被迫断臂,非洲核心资产低价出售

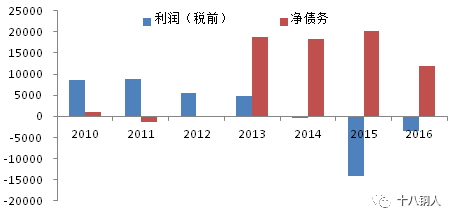

2013年激进地油气业务扩张,给自由港带来了沉重的债务压力,使得当年总负债较前一年增加超过200亿美元,总资产负债率一下抬升20个百分点。此后,随着国际油价及金属矿产品价格暴跌,自由港经营快速恶化,资产负债率继续攀升,持有现金(包括等价物)急剧减少,2015年一度降至1.77亿美元,债务危机一触即发,公司游走于破产的边缘。

图3:2010年至今自由港净债务及持有现金变化(百万美元)

数据来源:历年年报,五矿经济研究院

为了能够生存,2014年自由港通过出售智利Salado铜矿和美国Eagle Ford页岩气等资产,回收资金46亿美元的现金。此后,由于市场形势未见好转,2015年后自由港扩大资产出售范围,先后出售了在刚果Tenke铜钴矿中的全部权益及在美国Morenci铜矿中的部分权益,同时大规模剥离出售油气资产。这些操作,使得自由港在2016年收回64亿美元的现金。同时,伴随油价、铜价的企稳回升,该公司经营现金流显著改善。至2016年年末,自由港持有的现金规模回升至42.45亿美元,净债务也较前一年回落40%以上至117亿美元。

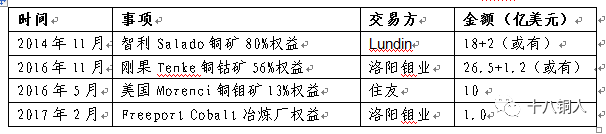

表3:过去三年自由港出售的主要矿产及相关资产资产

数据来源:历年年报,五矿经济研究院

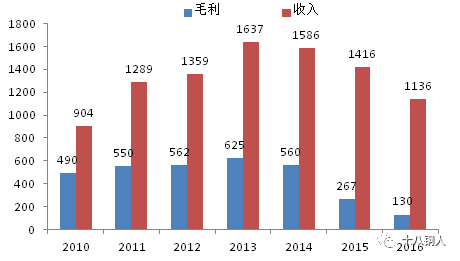

在众多被出售的资产中,位于非洲刚果(金)的Tenke Fungurume铜钴矿,曾是自由港旗下最优质和最赚钱的资产之一。截止2016年底,该矿山已探明可开采矿石储量5亿吨左右,其中含铜品位3.5%,含钴品位0.39%;潜在矿石储量4亿吨左右,其中含铜品位2.85%,含钴品位0.35%,是世界级少有的优质资源。该矿一期于2009年建成,2013年完成扩产,矿山寿命为30年。投产至出售完成之前,Tenke矿累计产铜121万吨、产钴8.8万吨,累计为自由港贡献收入、毛利分别为93.3亿美元、31.8亿美元。

图4:2010年至今自由港非洲业务收入及毛利变化(百万美元)

数据来源:历年年报,五矿经济研究院

2016年5月,自由港宣布以26.5亿美元及不超过1.2 亿美元的或有对价(取决于2018-19年的铜钴市场价格)与洛阳钼业达成出售Tenke矿(56%权益)的协议,并于2016年11月完成交割。该矿过去三年平均年产铜20万吨、产钴1.5万吨,年均铜生产现金成本不足1.2美元/磅,年均单位毛利超过0.7美元/磅,每年能够贡献3-4亿美元的毛利。另外,Tenke 矿资源储量还可开采超过20年,将持续产生稳定的现金流。可以看出,自由港实际上是以较低的价格转让了优质资产,这主要源于其当时面临的巨大经营压力及对现金的急切渴望。

四、印尼业务曾经显著,权益逐步减少或将难免

在自由港的发展历史上,印尼一直是该公司的核心业务之一。而1995年Freeport-McMoRan Copper & Gold独立之后,印尼业务则几乎成为新公司的全部。直到2006年,印尼资产在自由港集团总资产的占比仍在80%左右(目前不到30%),利润贡献更是超过90%。

垂涎于巴布亚地区Erstberg铜金矿资源,20世纪50年代后期自由港便试图介入印尼矿产资源开发领域。经过多年的等待,特别是印尼政府态度的转变,1967年自由港终于获得了巴布亚(Papua)地区1011平方公里矿区30年的开采权。1970年,Erstberg铜金矿开发及配套工程建设同步启动,并于1973年年中建成投产。为开发Erstberg铜金矿,自由港累计投入超过20亿美元,并将Freeport Indonesia公司8.9%的股权无偿转让给印尼政府。不过,自由港也在该项目上得到了丰厚的回报。在之后的十余年间,该项目年均为自由港贡献超过3亿美元的收入,累计产铜超过3000万吨,对自由港发展提供了巨大支撑。

Erstberg矿闭坑不久,距离其数公里之外Grasberg矿被发现,并于1990年建成投产。新矿山的资源储量和产能规模远超过Erstberg矿,成为自由港发展的支柱。不过,进入90年代之后,印尼政府对外国企业在该国矿业领域的投资政策开始收紧,自由港被迫同意将在Freeport Indonesia的股权低价转让给政府以及印尼公民,以确保股权比例符合新法规要求。作为回报,1991年印尼政府同意将自由港在巴布亚矿区的采矿区延长30年。此后,跟随印尼国内政局及政策的变化,自由港在合资公司中的股权几经变更,多年后持股比例最终锁定在90.64%(直接控制81.28%+间接控制9.36%)。

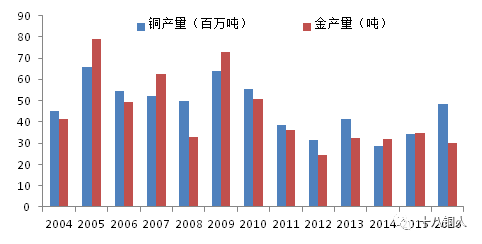

为维持对Grasberg矿的控制权及延长矿区的采矿权,自由港额外付出了数亿美元的代价,但自由港也从该矿得到了更大的收益。投产至今,Grasberg矿年均产铜超过50万吨,最高年份超过70万吨;年均产金超过40吨,最高年份接近80万吨。2004年之后,该矿年均对自由港的利润贡献超过20亿美元,最高年份超过40亿美元。

图5:2004年至今Grasberg矿铜金产量变化

数据来源:历年年报,五矿经济研究院

2017年1月,由于印尼政府重新调整了矿业政策,自由港的业务发展遇到了新的麻烦。按照新规,自由港必须要将其原有的“工作合同(COW)”转换为“特别采矿许可证(IUP)”后,其铜精矿才可被准予出口,但这种转变会令自由港支付更高的税费。此外,新规还要求自由港至少剥离Freeport Indonesia的51%股权给印尼政府。新规公布后,双方态度均表现强势,并导致Grasberg矿的生产一度暂停。之后迫于各方面的压力,双方于3月底协商达成一个临时性协议,Grasberg矿也恢复生产。

考虑到自由港背后的美国国家力量以及Grasberg矿对印尼巴布亚地区GDP和就业的巨大影响,后期印尼政府势必会在最终协议上给予自由港更多的优惠。而鉴于在Grasberg矿区的采矿业将于2021年到期,为了能够尽早获得政府延长20年的许可,自由港也不得不做出更多的权益转让。整体而言,未来自由港在印尼业务发展将受到越来越多的限制,其能够获得的利润分成也将趋势性下降。

五、油气扩张代价沉重,完全退出将是终极目标

20世纪80年代之后,油气资源开发逐步成为自由港的核心业务,收入贡献最高时接近一半。但90年代中期后,随着原控股母公司(Freeport-McMoRan)被收购,以及其下属油气业务被整合成为McMoRan Exploration并独立上市, Freeport-McMoRan Copper & Gold离油气业务渐行渐远。

在中国需求崛起的拉动下,2007年开始国际原油价格启动暴涨模式,至2008年年中一度超过150美元/桶(布伦特原油)。之后受到全球金融危机的冲击,原油价格虽经历了快速调整,但2011年之后始终位于100美元/桶上方运行。这一轮油价上涨,使得全球油气公司赚得盆钵满金,也令Freeport-McMoRan Copper & Gold考虑重新介入油气资源开发领域。

为此,2010年后该公司开始从证券市场上小规模购入McMoRan Exploration和Plains Exploration & Production等油气公司的股票,并同时积极与相关公司就收购事宜进行接触。经过一年多的谈判,2012年底自由港最终以90亿美元与McMoRan Exploration和Plains Exploration & Production两家公司达成收购事宜,并于2013年年中组建了Freeport-McMoRan Oil & Gas。此后,自由港又分别于2013年底和2014年初先后收购了墨西哥湾地区的一些油气资产。

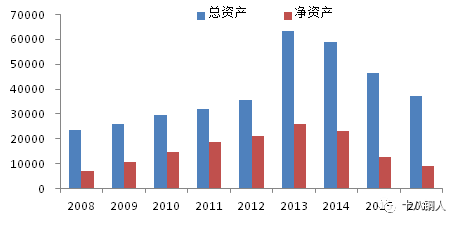

2014年下半年后,受到美国页岩油开采技术加速突破以及中国需求增长放缓的冲击,国际原油价格开始快速向下,并于2016年初一度跌破30美元/桶,油气资源开发企业纷纷遭受重创。为此,自2014年开始自由港连续三年为旗下油气资产计提减值,合计达到212亿美元,并导致该业务板块三年累计亏损158亿美元,几乎接近同期公司整体累计亏损额的90%。

图6:过去三年自由港油气业务与整体利润变化(百万美元)