如果您认为我们的研究成果对您有帮助,请酌情在佣金派点上支持东吴机械团队(周尔双、朱贝贝、黄瑞连、罗悦、严佳、刘晓旭),感谢万分。

【东吴机械】周尔双13915521100/朱贝贝/黄瑞连/严佳/罗悦/刘晓旭

晶盛机电2020年实现营业收入为38.1亿,同比+22.54%;归母净利润8.6亿,同比+34.64%;扣非净利润8.2亿,同比+34.53%。基本每股收益0.67元,拟每10股派发现金红利1.35元(含税)。

1

2020年业绩符合预期,在手订单充裕保障2021年业绩

2020年公司三大核心业务板块晶体硅生长设备/光伏智能化加工设备/蓝宝石材料营收分别达到26.2亿/5.5亿/1.9亿,分别实现同比+20.69%/+9.43%/+194.32%。公司业绩增长基本符合预期,主要系下游硅片厂商积极扩产,公司作为长晶设备龙头,多重受益。

根据年报披露,

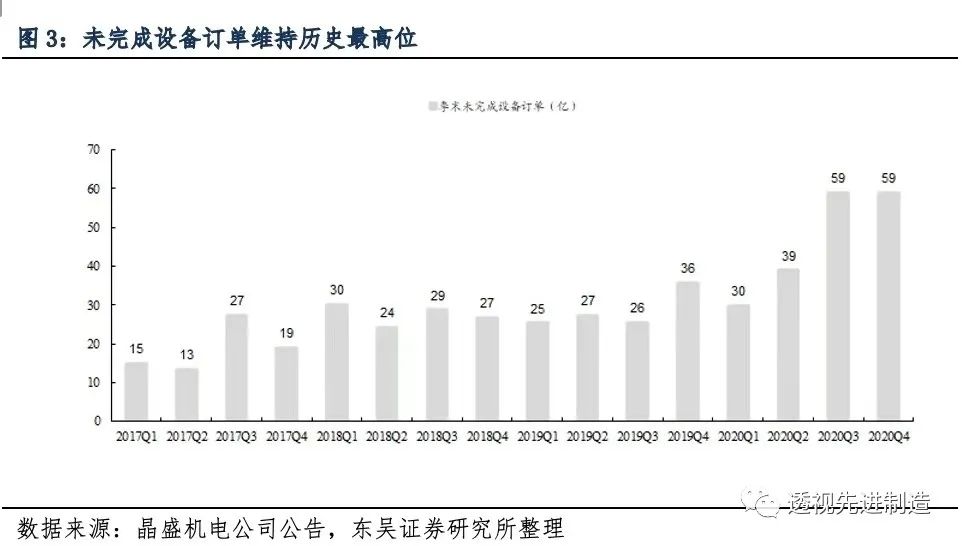

截止20

20年末,公司未完成合同总计58.65亿元(含税),其中未完成半导体设备合同3.90亿元(含税)。加上新接的20.79亿元订单,公司在手订单总金额为80亿元左右,为2020年营收的2.1倍。由于占比最高的光伏订单生产周期在3个月,发货后的验收周期为3-5个月,按照目前的订单确认进度,我们判断将充分保障2021年公司的业绩成长。

2

公司盈利能力稳中有升,周转加速精益制造效果显著

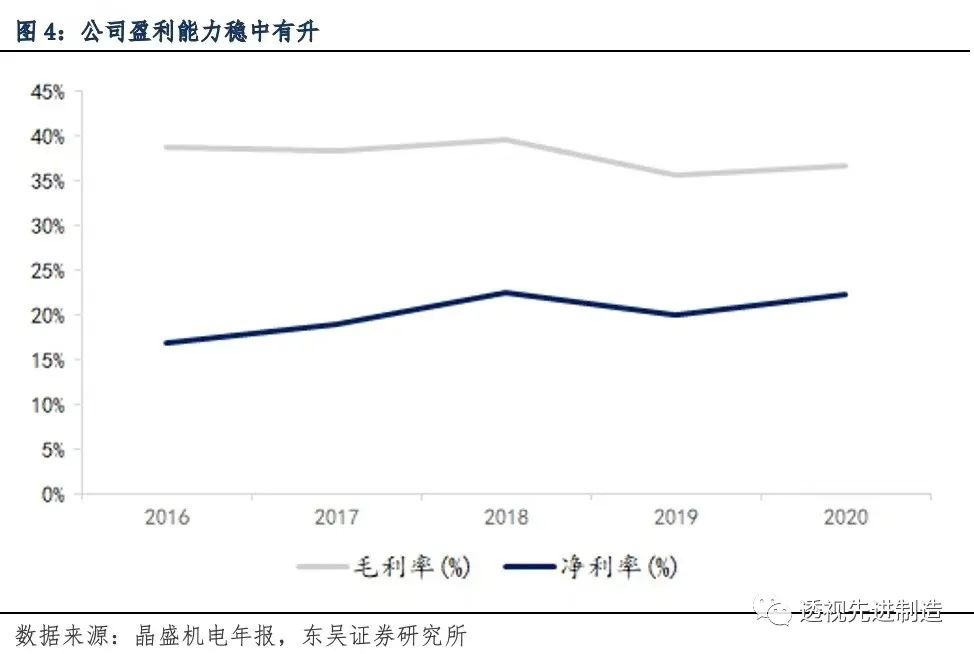

2020年公司盈利能力稳中有升,实现综合毛利率36.6%,同比+1.1pct;净利率22.4%,同比+2.3pct。

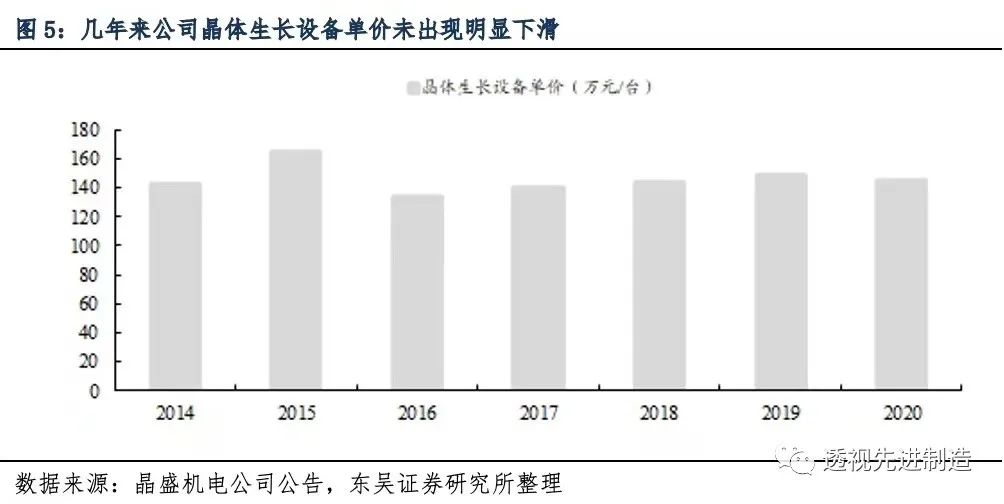

分业务来看,公司晶体硅生长业务毛利率40.52%,同比+2.39pct,光伏智能化装备业务毛利率37.10%,同比+1.74pct。我们判断晶体硅生长业务毛利率提高主要原因在于规模生产效应,晶体生长设备生产量由2019年的1429台增长至2020年的2879台,同比+101.47%,且设备单价未见明显下降。

2020年公司控费能力有所提高,2020年期间费用率为10.3%,同比-1.2pct。

其中销售费用率0.9%,同比-0.6pct;财务费用率-0.1%,同比-0.1pct;管理费用率9.54%,同比-0.5pct,研发费用率5.96%,同比-0.2pct。

2020年公司经营性现金流净额9.5亿,同比+22.54%,创历史新高。

经营性现金流净额提升主要系公司近年来实行“零库存”精益制造管理,客户押款现象减少,现金汇款速度加快。2020年存货周转率自上年1.41次/年降至1.22次/年,精益制造管理成果显著;应收账款周转率自上年3.07次/年降至2.98次/年,整体保持稳定状态。

3

光伏硅片环节迎来扩产潮,更新迭代背景下长晶龙头迎来收获期

光伏硅片与半导体相似,大尺寸是未来发展方向。

2019年起,隆基、中环、晶科、晶澳等光伏企业相继启动硅片扩产项目,210大硅片渗透率不断提高。

更新迭代背景下公司光伏长晶业务即将迎来收获期。

公司凭借较强的产品实力,积累了较好的客户资源,和多家行业领先企业均建立了长期深入的合作关系。在除了隆基以外的单晶炉市场需求上,公司销售额占据了90%的份额,总体市占率约70-80%,是行业内的主力供应商,将充分受益大硅片扩产潮,光伏长晶业务即将进入收获期。

我们预计公司2021-2023年净利润分别为13.92(原值13.29,上调5%)/19.67(原值19.08,上调3%)/26.94亿元,对应PE为33/24/17倍,维持“买入”评级。

光伏下游扩产进度低于预期,半导体业务进展不及预期。

公司2020

年实现

营业收入为38.1亿,同比+22.54%;归母净利润8.6亿,同比+34.64%;扣非净利润8.2亿,同比+34.53%。基本每股收益0.67元,拟每10股派发现金红利1.35元(含税)。

1

2020年业绩符合预期,在手订单充裕保障2021年业绩

2020年公司三大核心业务板块晶体硅生长设备/光伏智能化加工设备/蓝宝石材料营收分别达到26.2亿/5.5亿/1.9亿,分别实现同比+20.69%/+9.43%/+194.32%。

公司业绩增长基本符合预期,主要系下游硅片厂商积极扩产,公司作为长晶设备龙头,多重受益。

2020全年公司新签订光伏设备订单超过60亿元,

其中2020年6月,公司公告与中环签订重大销售订单,具体内容包括向中环协鑫销售全自动晶体生长炉12.10亿元(2021年1月31日前交付)、单晶硅棒截断机0.17亿元(2020年11月30日前交付)。2021年3月,中环追加20.8亿光伏设备大单,具体内容包括向中环协鑫销售全自动晶体生长炉16.18亿元(2021年5月31日前完成交付)、单晶硅棒加工设备1.94亿元(2021年6月30日前完成交付);以及向中环光伏销售线切机设备2.67亿元(2021年9月30日前完成交付),上述合同金额总计33.06亿元(以上合同金额均含增值税)。

根据年报披露,截止2020年末,公司未完成合同总计58.65亿元(含税),其中未完成半导体设备合同3.90亿元(含税)。

加上新接的20.79亿元订单,公司在手订单总金额为80亿元左右,为2020年营收的2.1倍。由于占比最高的光伏订单生产周期在3个月,发货后的验收周期为3-5个月,按照目前的订单确认进度,我们判断将充分保障2021年公司的业绩成长。

2

公司盈利能力稳中有升,周转加速精益制造效果显著

2020年公司盈利能力稳中有升,实现综合毛利率36.6%,同比+1.1pct;净利率22.4%,同比+2.3pct。

分业务来看,公司晶体硅生长业务毛利率40.52%,同比+2.39pct,光伏智能化装备业务毛利率37.10%,同比+1.74pct。我们判断晶体硅生长业务毛利率提高主要原因在于规模生产效应,晶体生长设备生产量由2019年的1429台增长至2020年的2879台,同比+101.47%,且设备单价未见明显下降。

2020年公司控费能力有所提高,2020年期间费用率为10.3%,同比-1.2pct。

其中销售费用率0.9%,同比-0.6pct;财务费用率-0.1%,同比-0.1pct;管理费用率(含研发)9.54%,同比-0.5pct,研发费用率5.96%,同比-0.2pct。研发费用率降低主要系研发费用增速不及营收增速所致。加权平均ROE实现17.48%,同比+2.52pct。

2020年经营性现金流净额9.5亿,同比+22.54%,创历史新高。

经营性现金流净额提升主要系公司近年来实行“零库存”精益制造管理,客户押款现象减少,现金汇款速度加快。2020年存货周转率自上年1.41次/年降至1.22次/年,精益制造管理成果显著;应收账款周转率自上年3.07次/年降至2.98次/年,整体保持稳定状态。

3

公司研发投入持续加大,同时研发费用率控制好研发效率高

2020年公司共有研发人员748人,同比大幅增长34.5%,共支出研发费用2.27亿元,同比+22%,占营业收入比重6%

。公司重视研发,对关键零部件与技术的投入加大,效果颇佳:

1)光伏设备领域:

公司顺应行业发展需求,已经研制新一代光伏单晶炉(可兼容36-40英寸更大热场,更大投料量能力,更高自动化)和新一代切片机(切片机为国内第一款披露应用的针对G12大尺寸的专用金刚线切片设备,目前已经向市场批量供应)。在TOPCon和HJT引领的下一个际代技术路线下,对硅片大片和薄片的需求确定性较强;

2)半导体设备领域:

公司12英寸半导体单晶炉已经通过技术验证,实现产业化应用销售;8、12英寸的半导体边缘抛光机的技术含量已经达到进口设备水平,并已通过客户技术验证;12寸硅片双面抛光机,已在客户端验证。伴随着21年全球半导体硅片行业的供需矛盾,产能紧张延伸至设备端,我们判断21年晶盛机电的半导体设备业务将迎订单增长;

3)蓝宝石业务:

公司已经成功掌握国际领先的超大尺寸700kg级蓝宝石晶体生长技术,公司的蓝宝石材料业务具备较强的成本竞争力与规模优势,长期来看有望在3年后成为较大利润增长点;

4)碳化硅设备:

公司已成功研制6英寸碳化硅外延设备,可兼容4英寸和6英寸碳化硅外延生长,生产的碳化硅外延片可被广泛应用于新能源汽车,光伏发电,基站功率放大器件等领域,碳化硅业务是公司未来3-5年业绩增长的助力点。

4

光伏硅片环节迎来扩产潮,更新迭代背景下长晶龙头迎收获期

光伏硅片与半导体相似,大尺寸是未来发展方向。

2019年起,隆基、中环、晶科、晶澳等光伏企业相继启动硅片扩产项目,210大硅片渗透率不断提高。其中,作为核心设备商的晶盛机电最为受益,原因系区别于其它的电池片设备,部分设备技改即可完成产品的更新换代,而长晶炉随着硅片直径的变化,将会完全迭代。我们预计2020-2022年国内年均新增硅片产能超100GW,对应20-22年年均新增设备需求超200亿(2亿元/GW)。存量市场方面,伴随着行业对大硅片已达成共识,未来3-5年存量市场有1万多台单晶长晶炉需要淘汰,国内年均存量更新硅片产能超50GW,对应2020-2022年存量设备需求超100亿(2亿元/GW)。

更新迭代背景下公司光伏长晶业务即将迎来收获期。

在大硅片成本中,设备折旧占比已经不再是第一位,硅片厂商更看重设备商的能力是配套效率,包括:1)交付能力,根据我们的测算,中性假设下,晶盛单日出货量可达21台,以每周工作6天、每月4周计算,单月出货量可达500台左右。目前晶盛是国内仅有的单月可交付500台以上长晶炉的设备企业,且交付能力仍有提升空间;2)服务能力,晶盛设备到场后投入运营和产量爬坡所耗费的时间短,并且能够稳定保持产量;3)未来研发潜力,具有持续研发能力、能够不断提高设备产能和降低能耗的设备商将显著受益。公司凭借较强的产品实力,积累了较好的客户资源,和多家行业领先企业均建立了长期深入的合作关系。目前国内主要的单晶炉供应商包括晶盛机电、天龙光电、精功科技、京运通、连城数控、北方华创。连城数控是隆基的关联企业,在单晶炉业务上和隆基深度合作。

在除了隆基以外的单晶炉市场需求上,公司销售额占据了90%的份额,总体市占率约70-80%,是行业内的主力供应商,将充分受益大硅片扩产潮,光伏长晶业务即将进入收获期。

5

蓝宝石业务业绩远超预期,长远来看有望成为较大利润增长点

2020年,公司蓝宝石业务实现营业收入1.94亿元,同比+194.32%,业绩表现远超预期。

从短期来看,通过与蓝思强强联手(设备&材料合作),公司已经成功切入消费电子领域,

2021年5月合作项目设备即将进场,预计2-3年内成功放量后,公司蓝宝石业务占营收比例将大幅上涨,有望成为另一大核心增长点。

从长期来看,蓝宝石晶体有望在手机盖板等应用场景成功放量。

目前,市场普遍观点认为,蓝宝石价格昂贵,将不会被应用到手机盖板等场景。但我们判断,光伏行业的核心是降本增效,当蓝宝石成本和价格跌破零界点后,大规模的批量应用自然会产生,届时蓝宝石带来的市场空间有望成为晶盛机电较大利润增长点。