黑色回落、水泥强势、猪价小幅反弹

——11月下旬行业景气一览

天风策略,刘晨明/李如娟/许向真/徐彪

报告联系人,韩旭东/吴黎艳

报告内容和数据交流请联系:

李如娟

详细行业数据参见后文。

上游资源类:

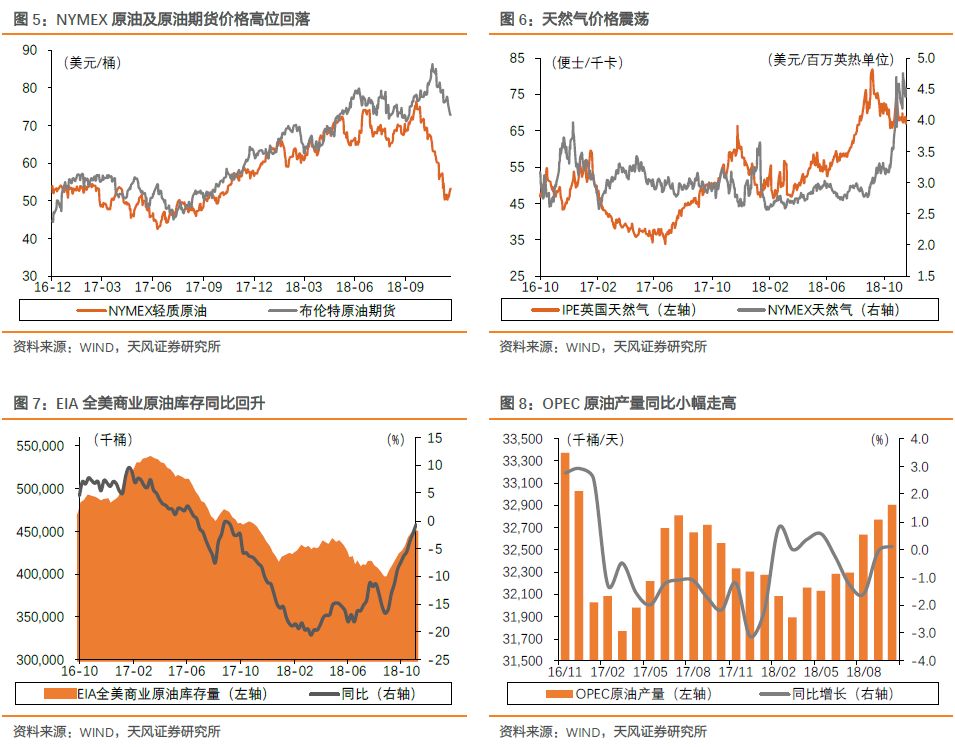

原油

价格大幅回落,布伦特原油一度向下突破50美元/桶。

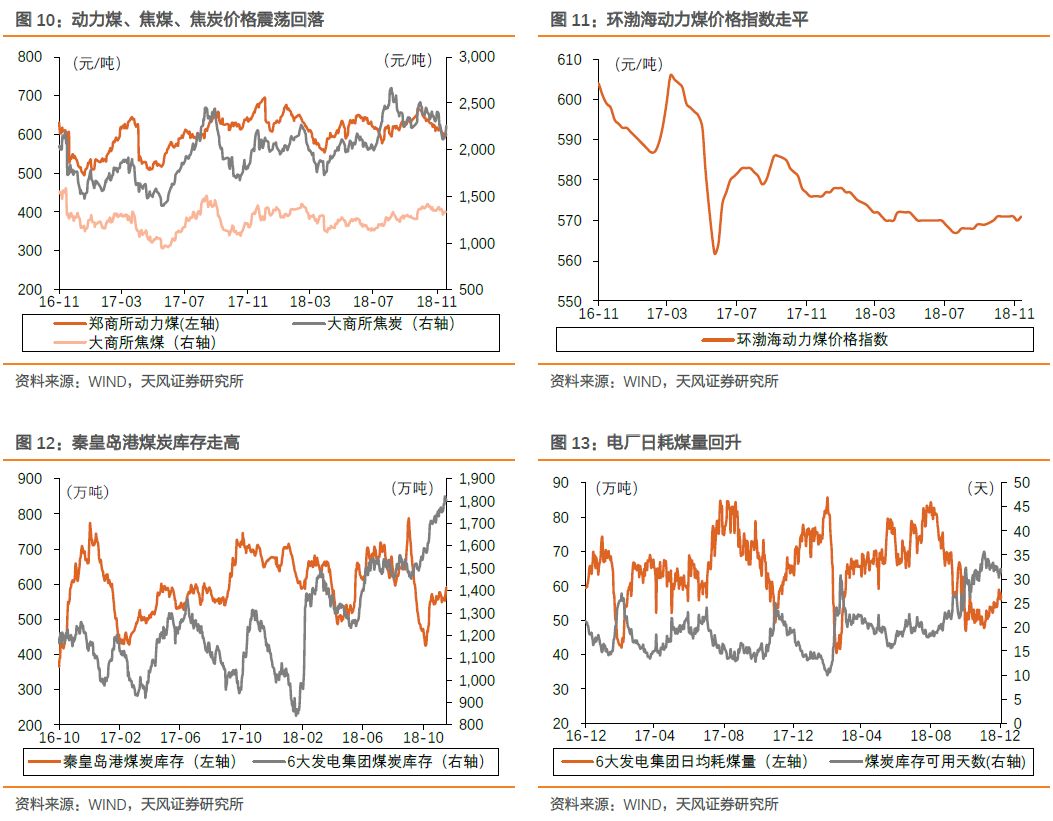

煤炭

主要品种中,动力煤在进口受限的利好和经济下行、库存增加的利空中震荡(秦皇岛港口价625→627元/吨);焦煤价格稳定。需求方面,11月粗钢产量受维持高位;6大发电集团日均耗煤量11月下止跌回升54.21万吨(11月上为50.42万吨,去年11月下日均64.22万吨);

库存方面,国内大中型钢厂炼焦煤可用天数维持14.2天,焦炭平均可用天数先升后降至8天;六大集团煤炭可用天数升至32.10天(12月4日)。

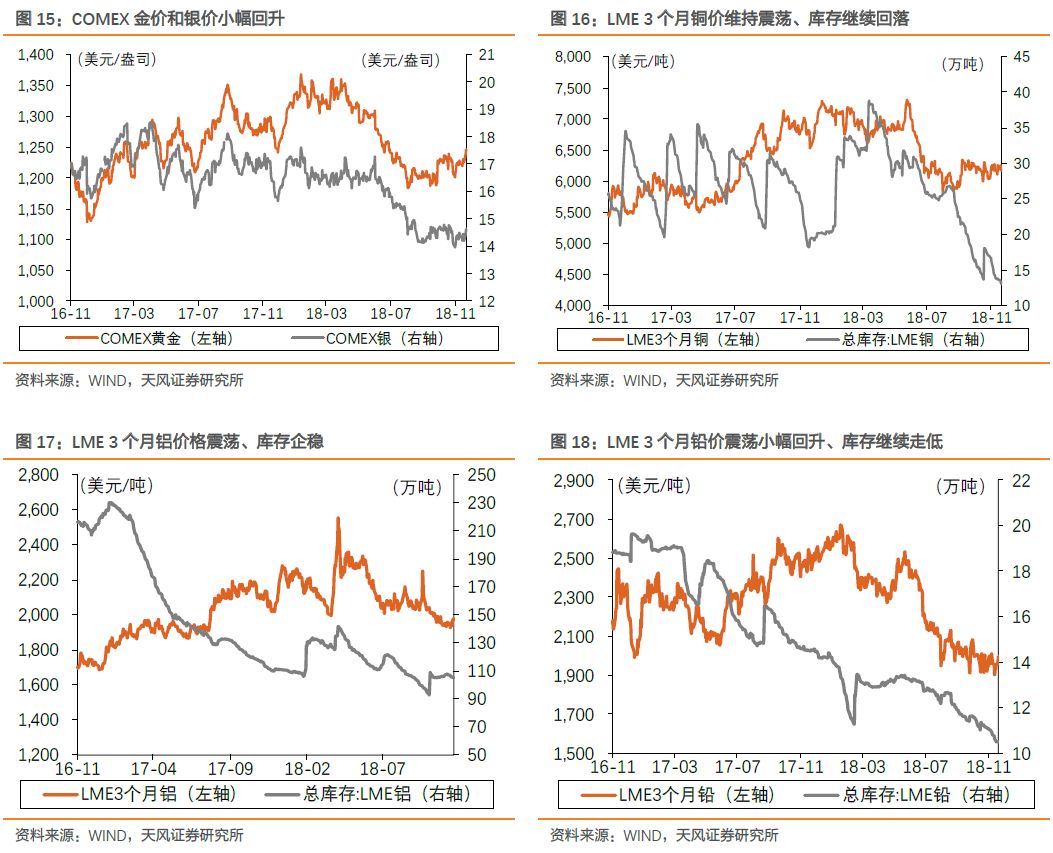

有色

方面,部分品种如铜铝锌稳中偏强,金价反弹;另外

电解铝

库存11月下降低,12月3日库存比11月15日低8.7万吨。

中游制造类:

钢铁

11月以来主要品种价格回落明显;高炉开工率回落至66.71%;

螺纹钢11月下社库继续下降,但厂库出现拐点压力加大。

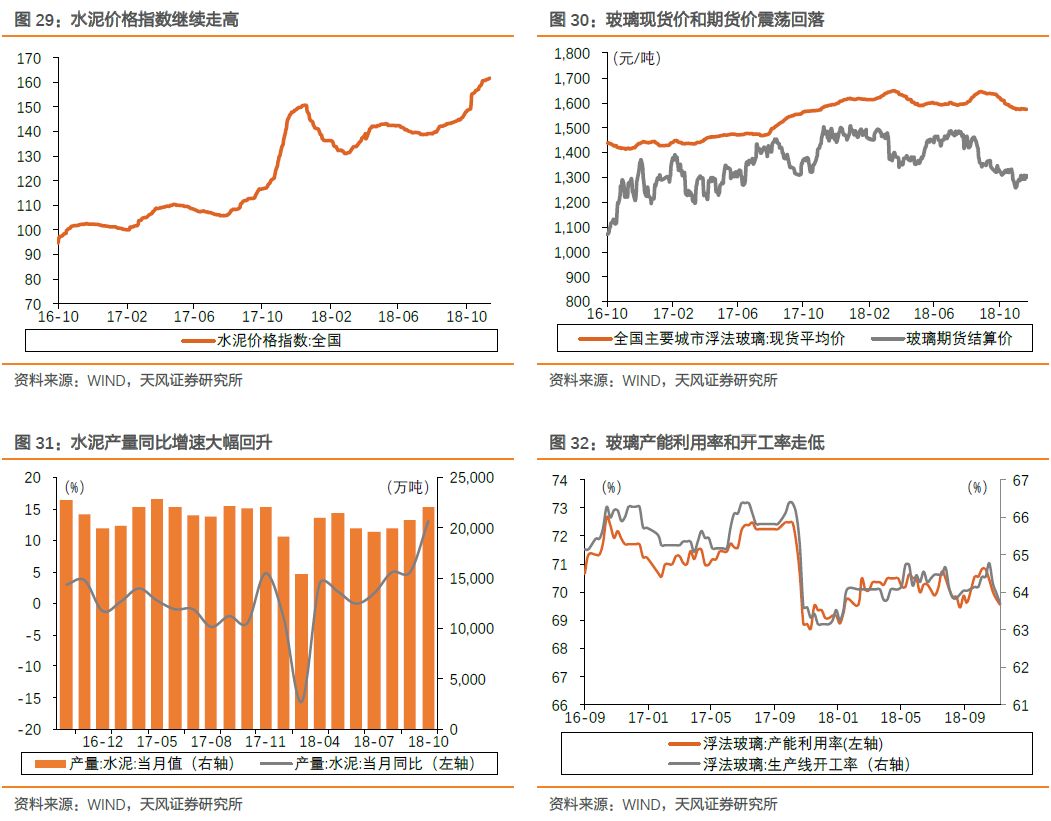

建材

方面水泥价格走势偏强,华东、东北上涨最多;玻璃价格指数持稳。

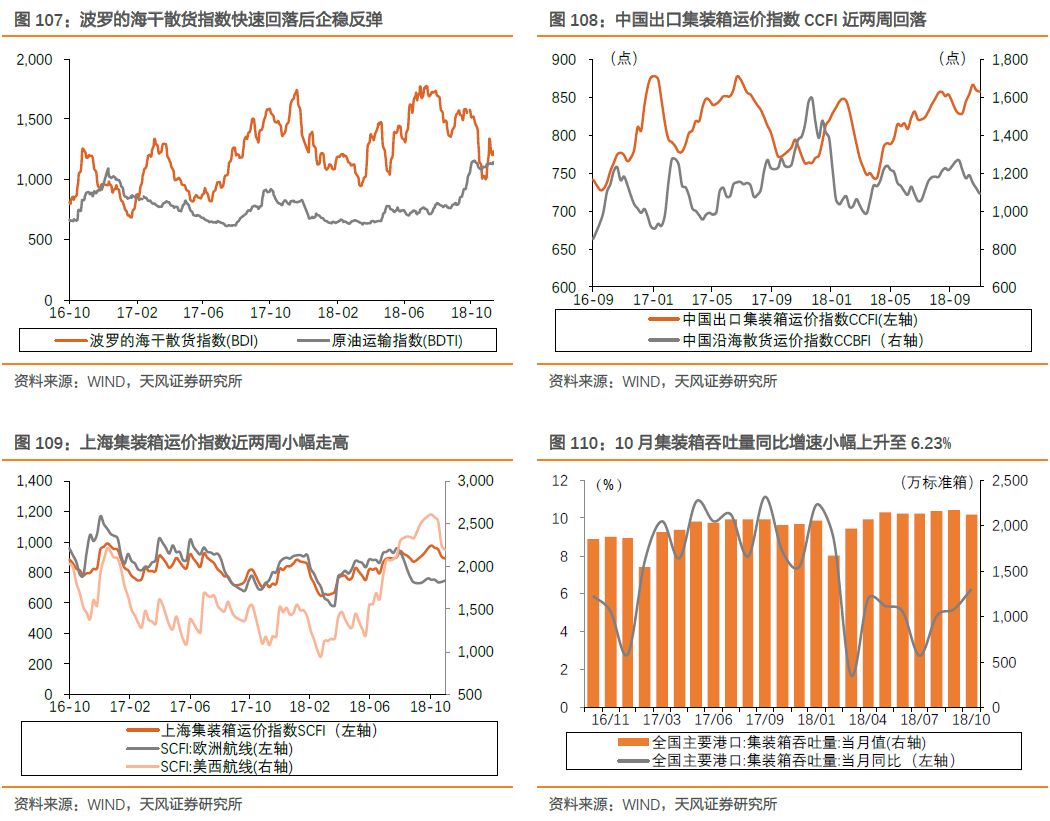

海运指数

方面11月下大幅拉涨。

下游消费类:

地产

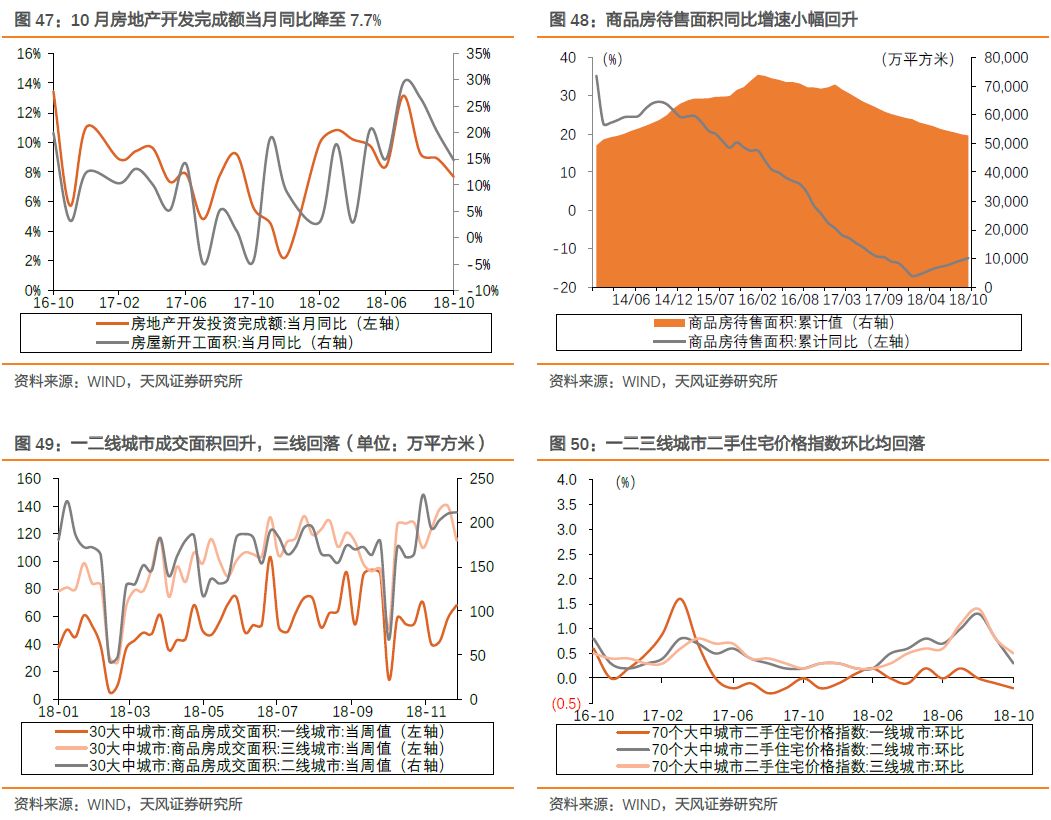

销售方面,成交进入11月之后有所回落。

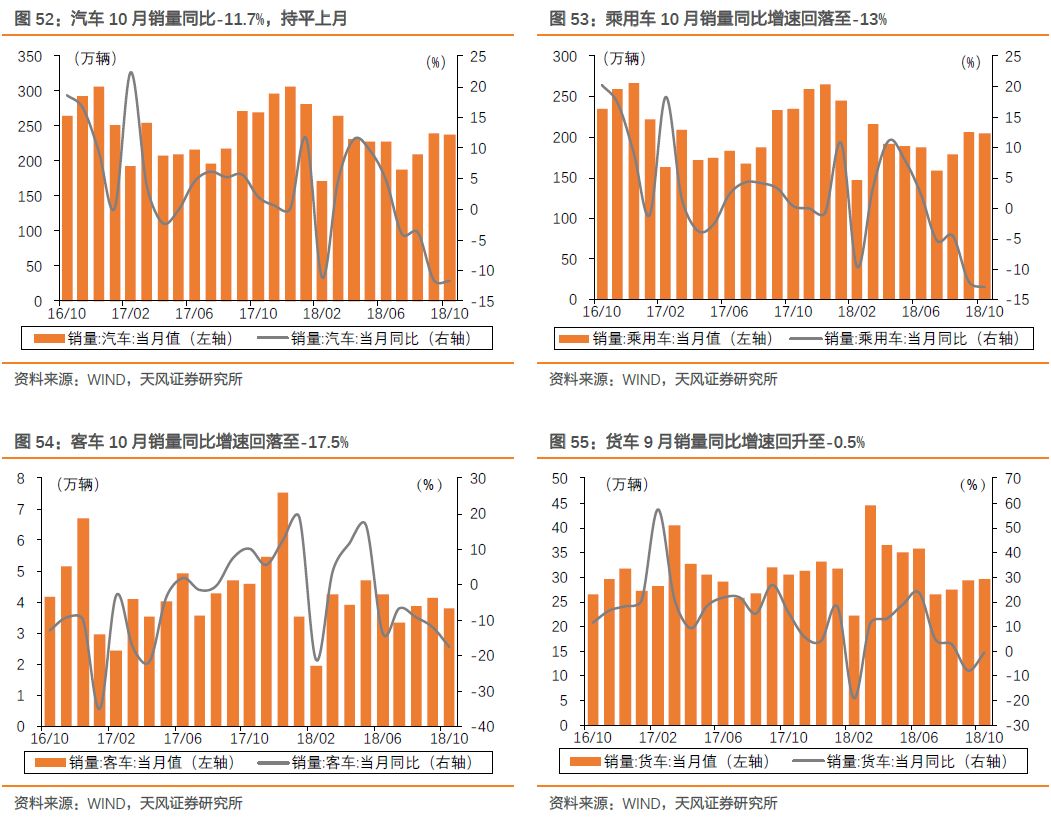

汽车

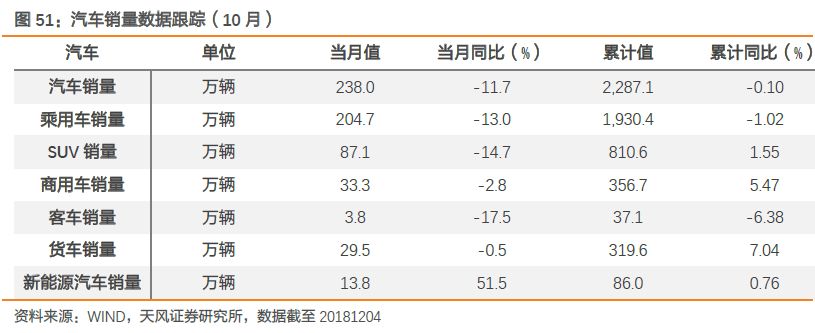

方面新能源车10月累计销量86.0万辆,同比增75.5%,前10个月累计同比数持续回落。

11月下(截止30日)涨幅排名前5的申万一级行业分别是食品(0.26%)、银行(-0.68%)、农林牧渔(-1.03%)、地产(-1.34%)、休闲服务(-2.11%);涨幅垫底的是钢铁(-12.33%)、计算机(-7.29%)、采掘(-6.64%)、传媒(-6.09%)、轻工(-5.77%)。

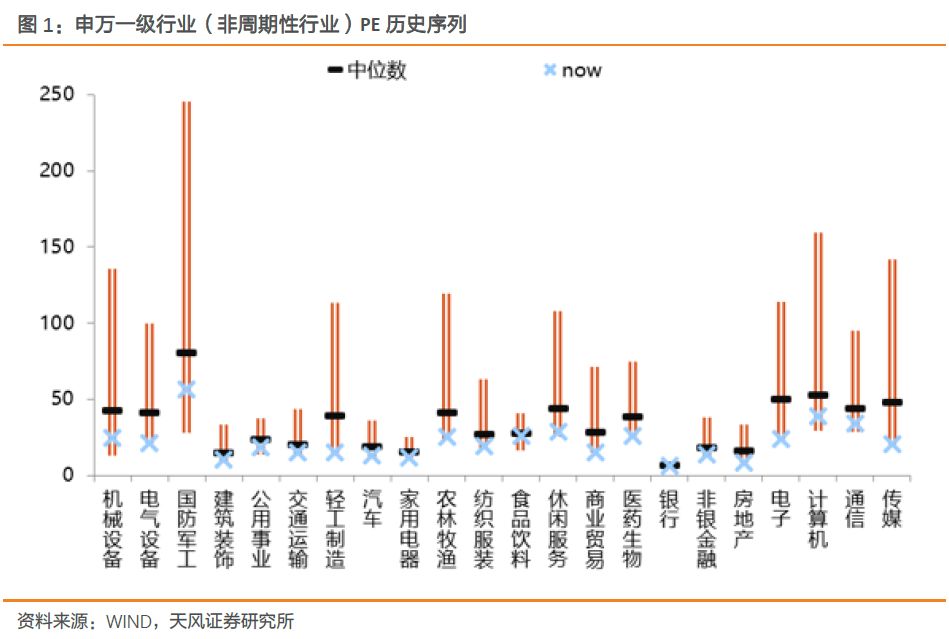

从PE历史序列来看(除周期),目前各行业估值均低于12年以来中位数。

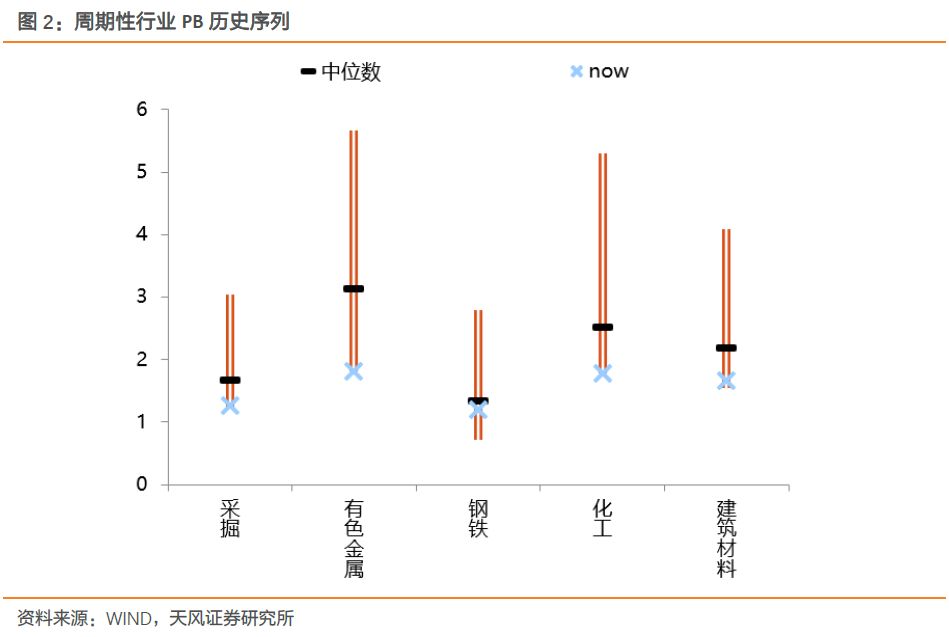

从周期行业PB历史序列来看,目前钢铁、建材、采掘、有色、化工估值均低于12年以来中位数。

过去半个月核心行业政策如下:

1、上游资源:油价、煤价震荡回落,金属价格相对稳定

1、

原油

:油价高位回落,库存同比回升,产量小幅走高

2、

煤炭:煤价震荡回落,库存走高,电厂

日耗煤量小幅回升

3、

有

色:金属价格维持震荡,库存仍在走低

二、中游材料与制造:螺纹钢价格大幅回落,水泥价格稳定,化工品价格普遍走低

1、

钢铁:螺纹

钢、铁矿石价格大幅回落,高炉开工率走低

2、建

材

:水泥价格强势走高,产量增速大幅回升

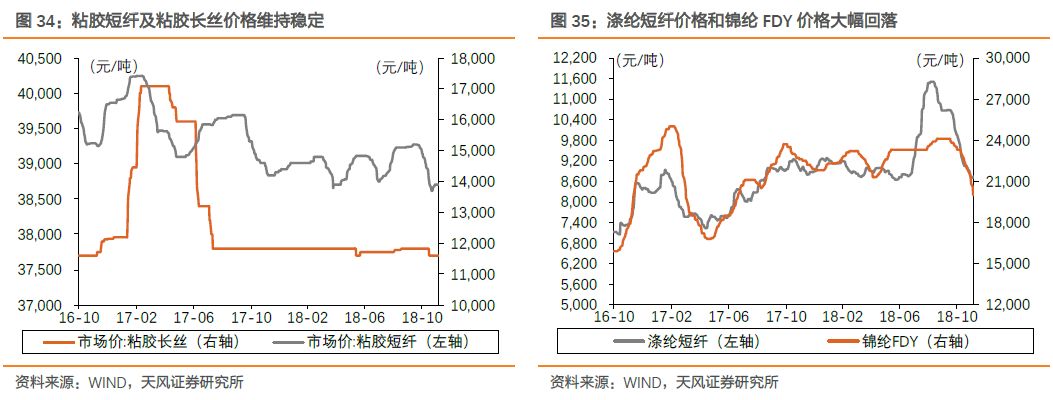

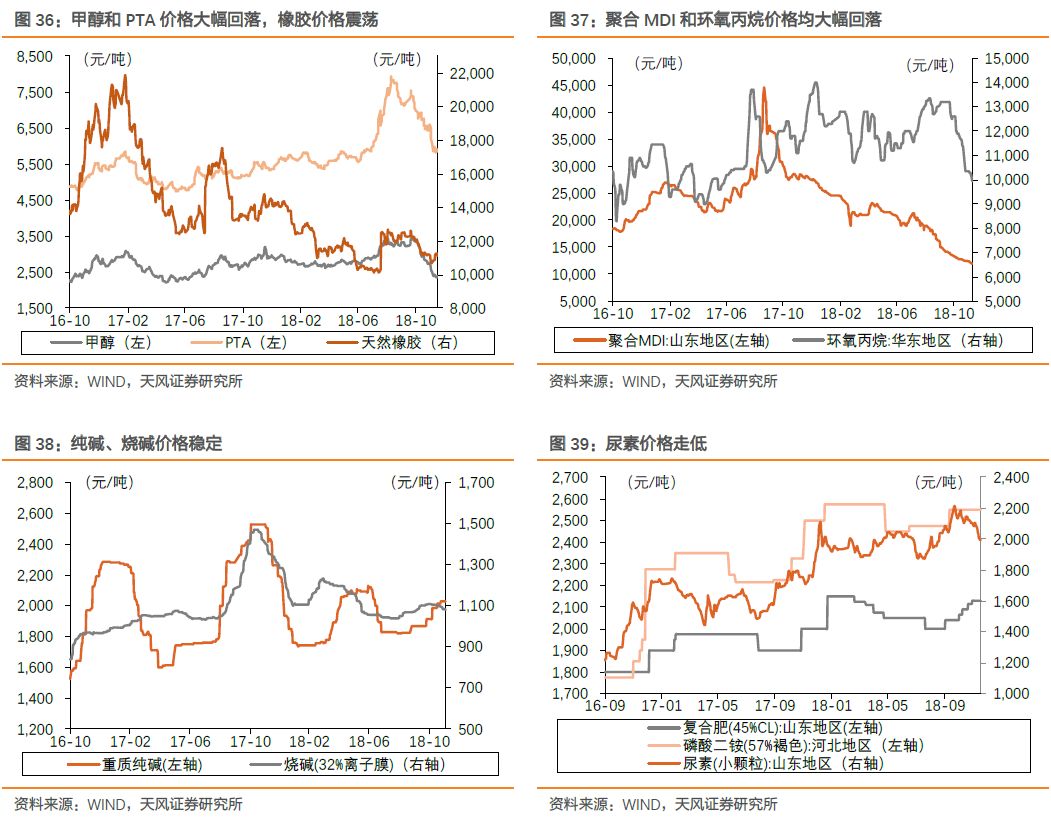

3、化工:化工品价格普遍大幅回落

4

、

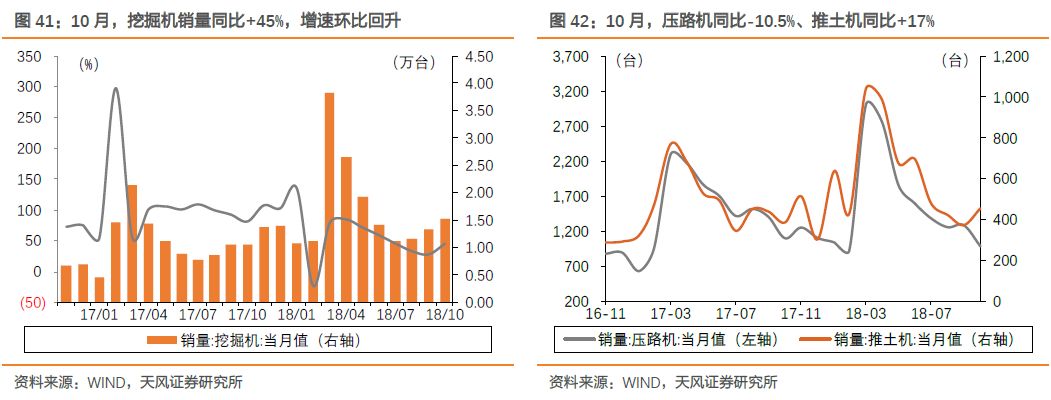

机械:10月份挖机销量1.53万台,同比增长45%

5

、

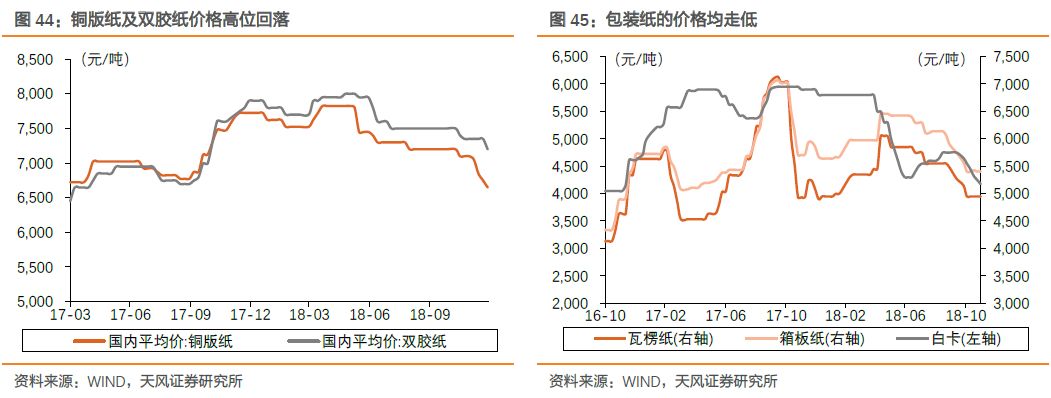

轻

工:文化纸价格位回落,包装纸价格相对稳定

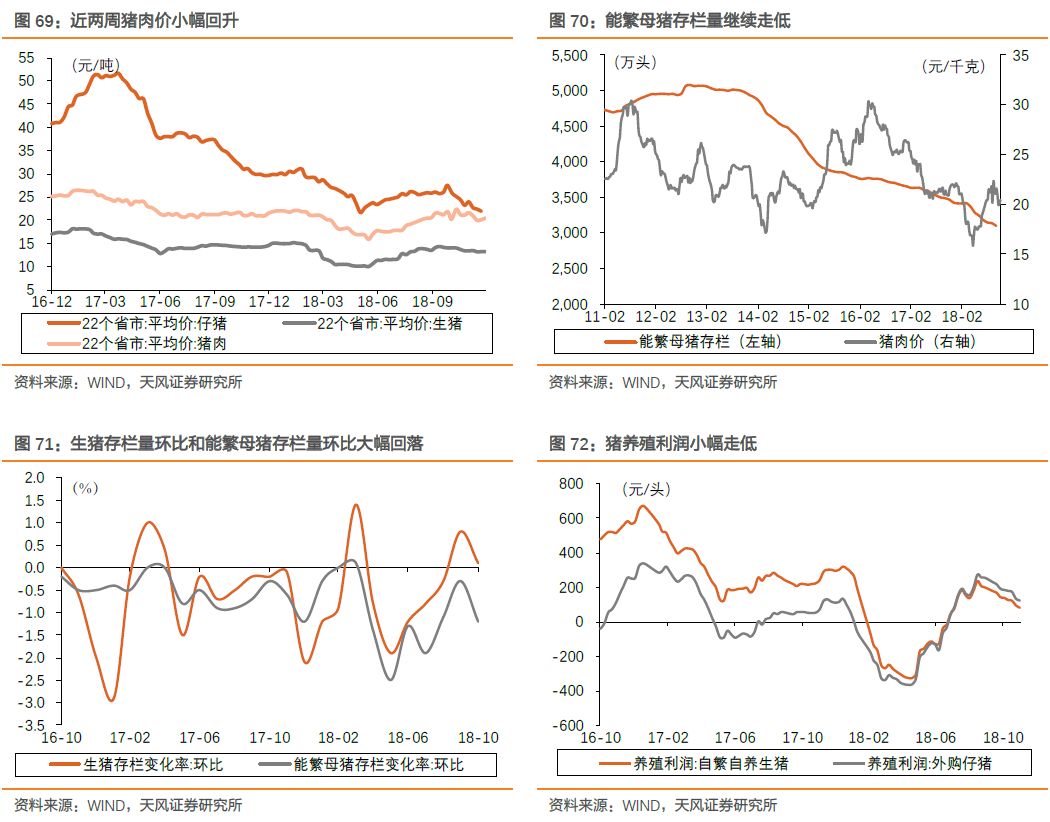

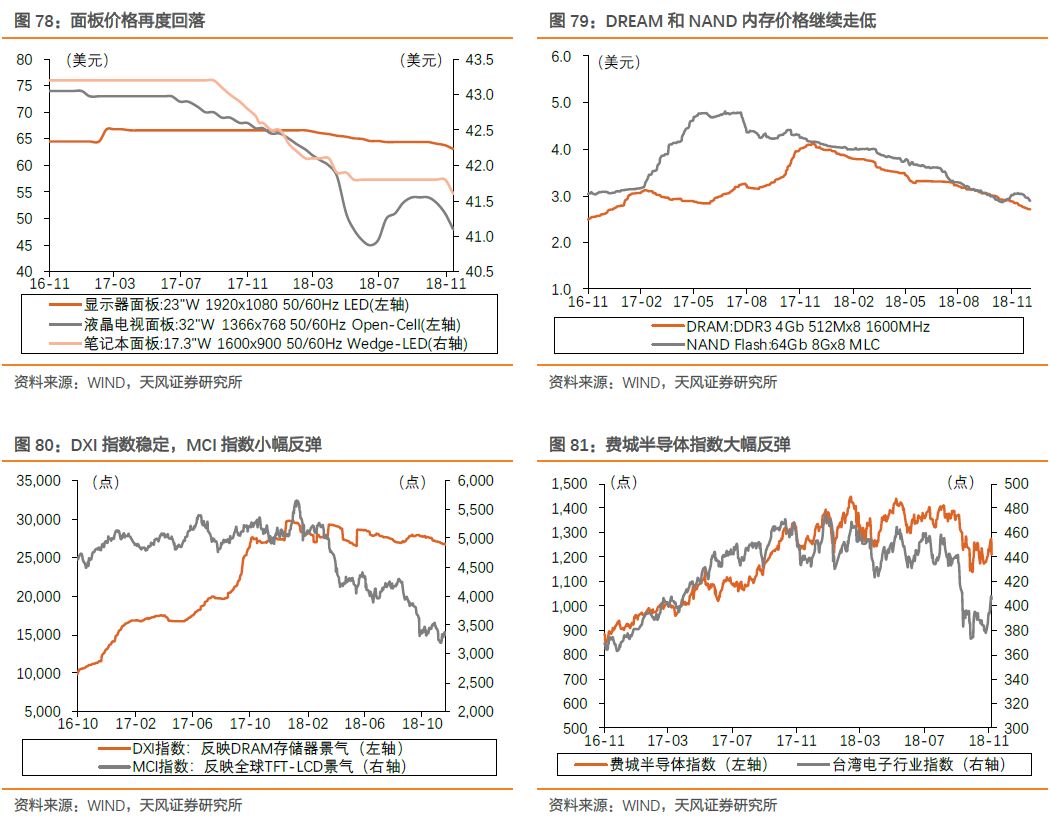

三、下游消费:住宅价格指数环比回落,猪肉价小幅走高,鸡肉价大幅回落,费城半导体指数大幅反弹

1、地产

:一二三线城市二手住宅价格指数环比均回落

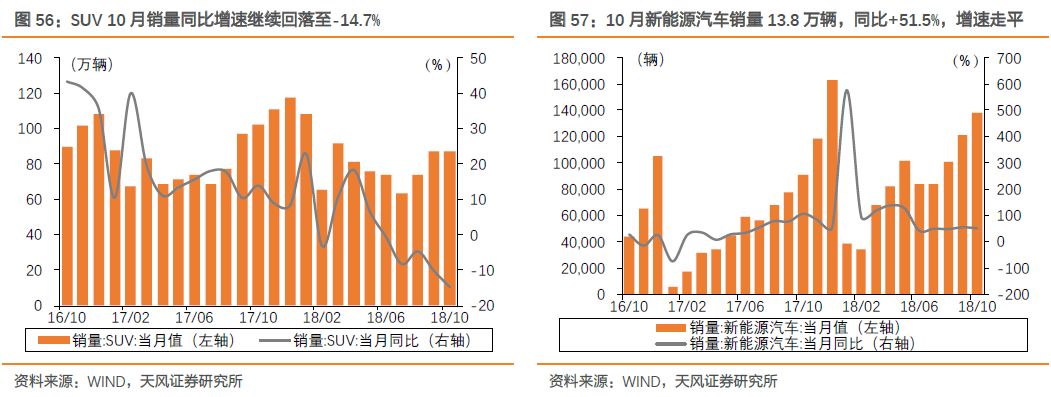

2、汽车:汽车10月销量同比-11.7%,新能源汽车销量同比+51.5%

3

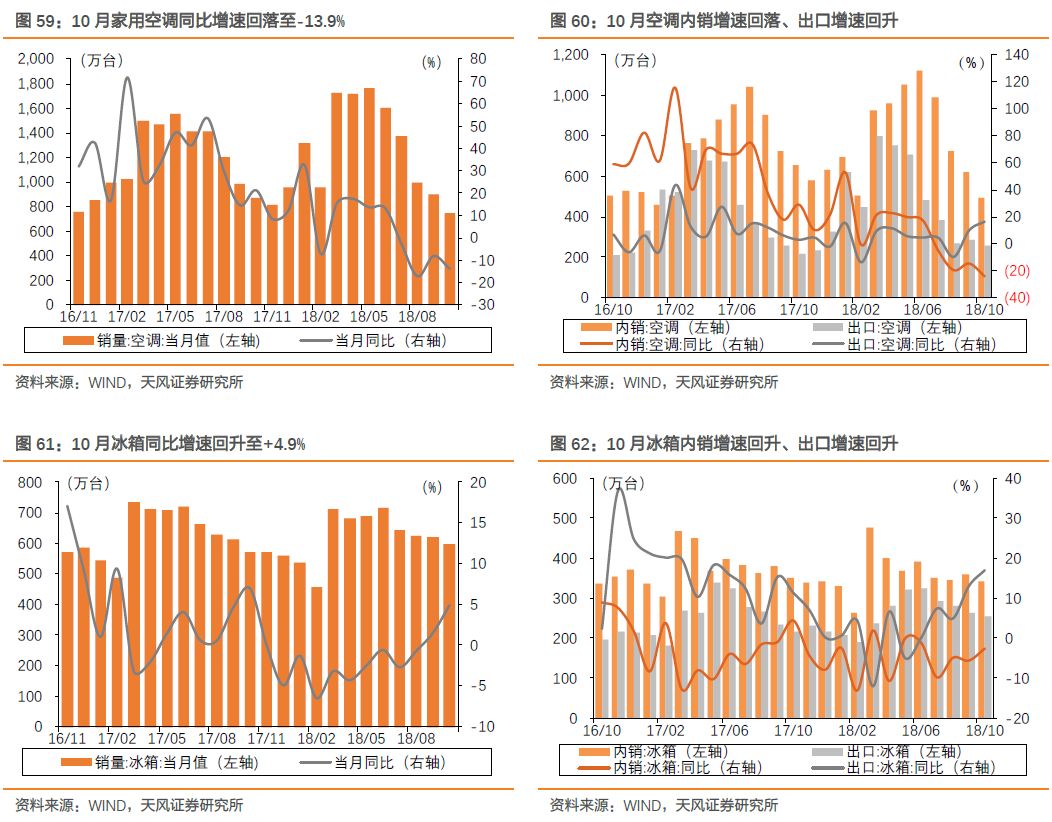

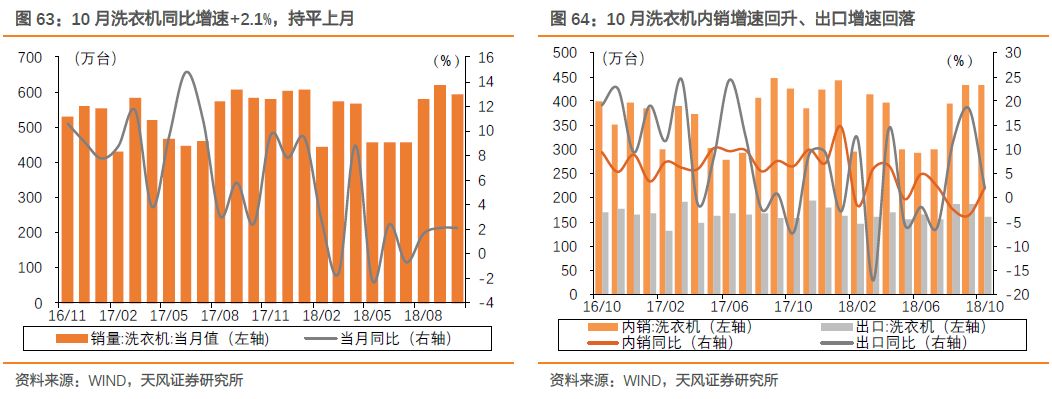

、家电:10月空调/冰箱/洗衣机销量同比增速-13.9%/+4.9%/+2.1%

4、医药:中药材、维生素A/E价格反弹

5、农

业:猪肉价小幅走高,鸡肉价大幅回调

6、

电子:面板、内存价格继续走低,费城半导体指数大幅反弹

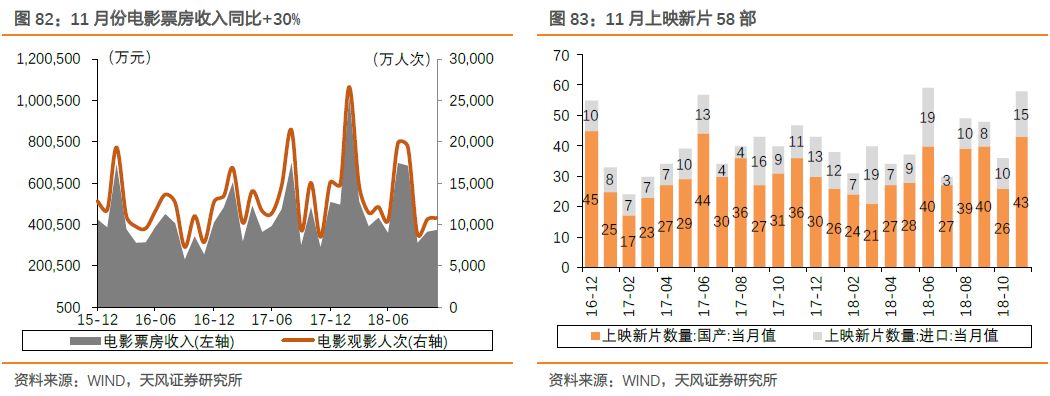

7

、传媒:10月份电影票房收入同比+30%

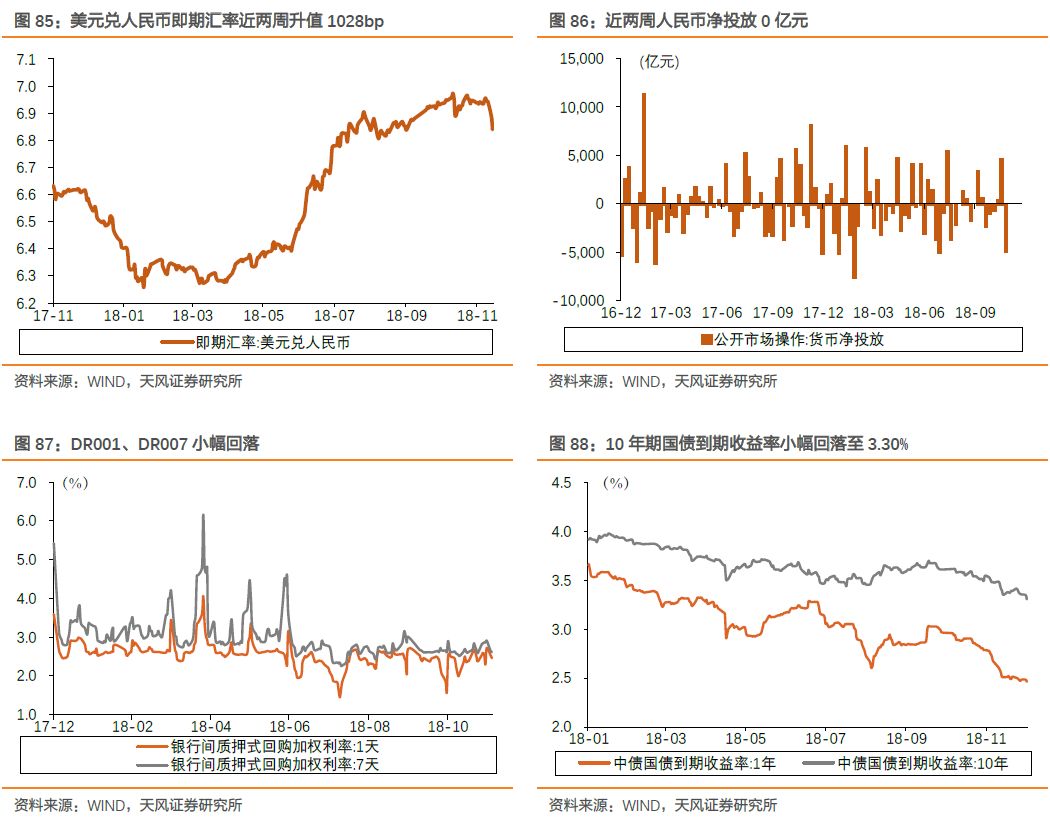

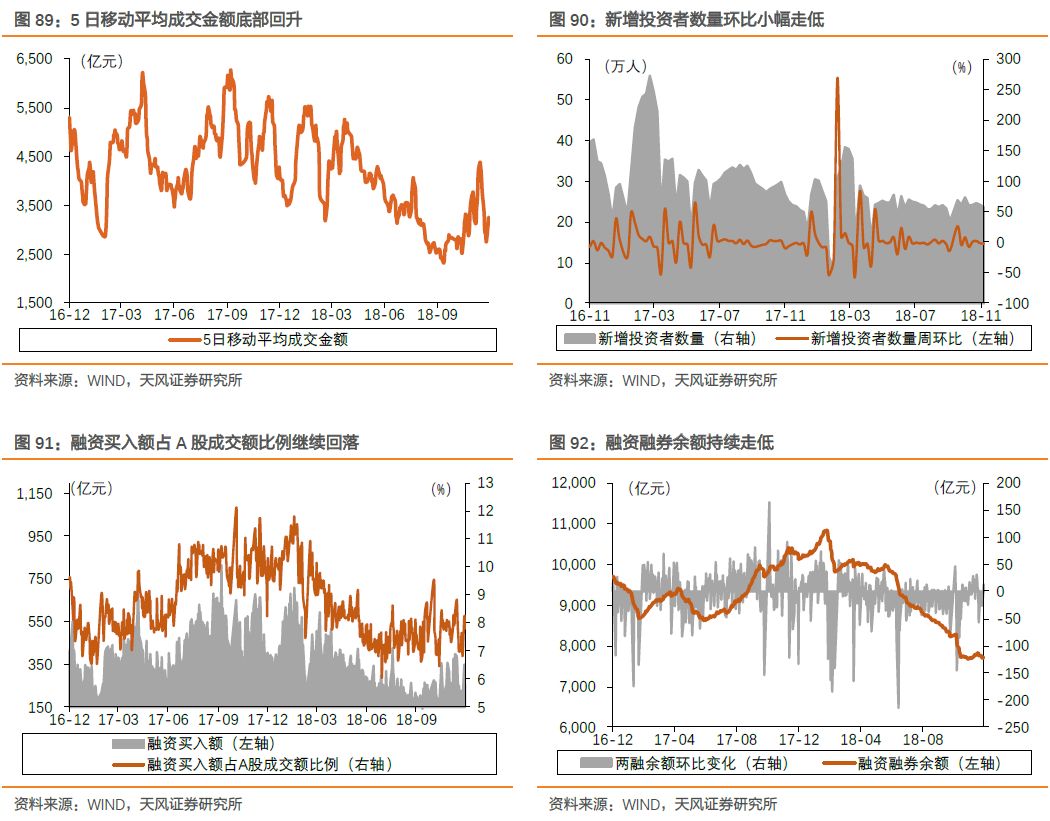

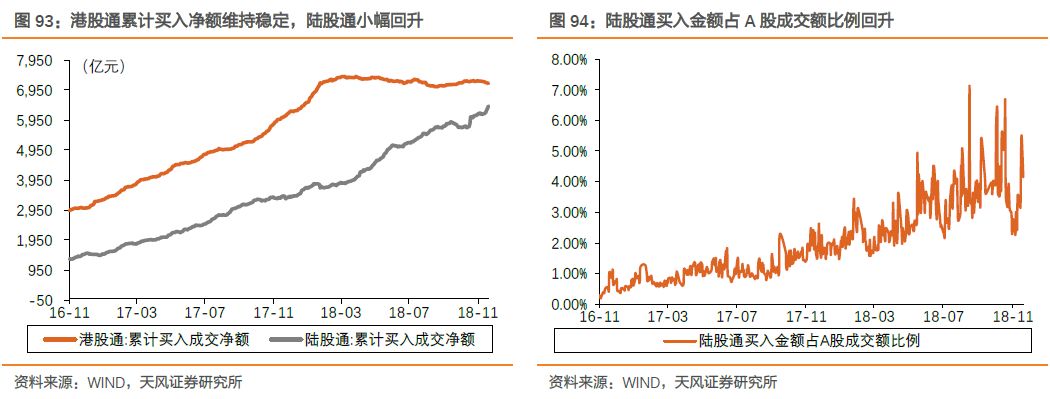

四、金融与公用事业:十年期国债收益率继续回落至3.30%,融资融券余额持续走低

1

、银行:十年期国债收益率继续回落至3.30%

2、

证券:融资融券余额持续走低,陆股通累计买入净额小幅回升

3

、保险:10月平安、国寿、新华寿险同比增速走高

4

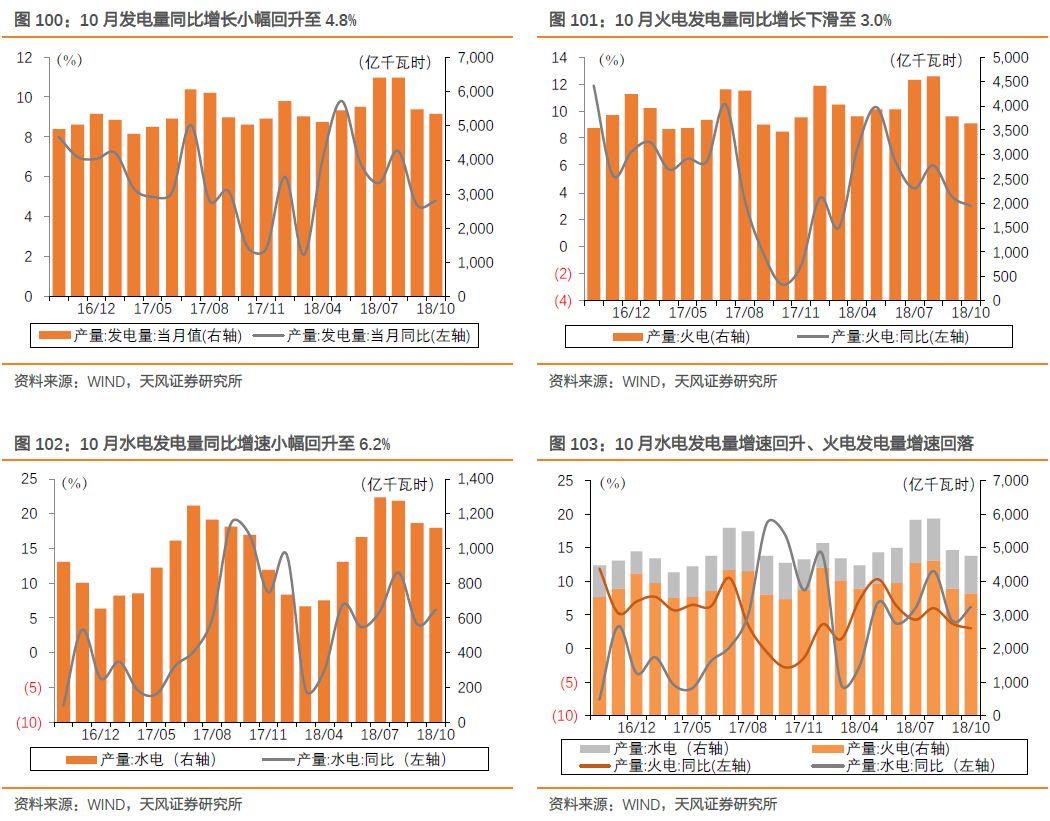

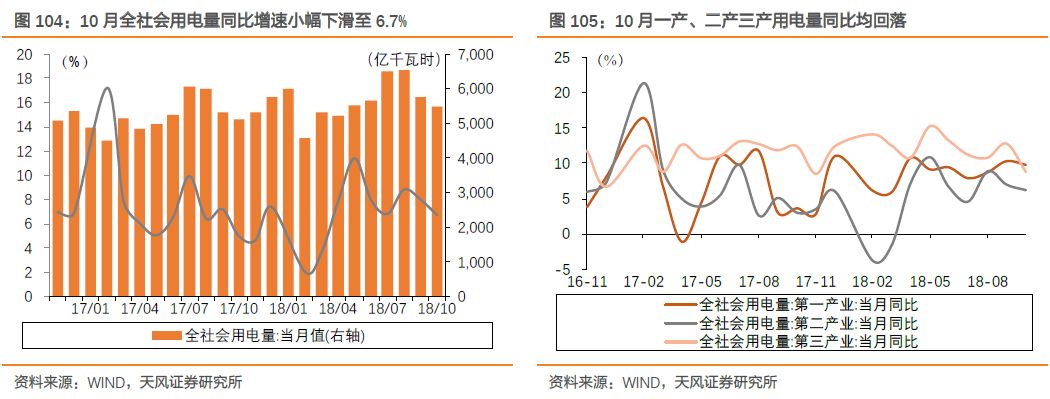

、电力:10月全社会用电量同比上升4.8%,前值4.6%

5

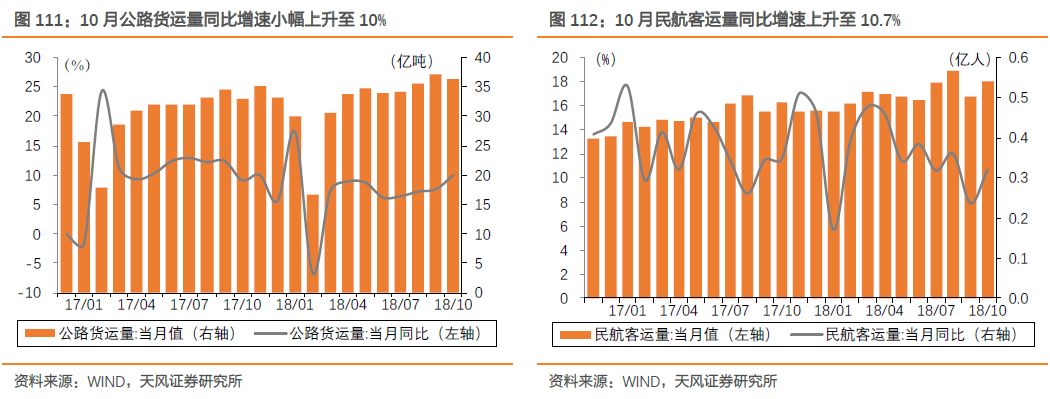

、交运:10月铁路、公路和民航客运量同比增速都有所回升

风险提示:

中美贸易战超预期,宏观环境可能发生改变。

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告

《策略·行业景气:

黑色回落、水泥强势、猪价小幅反弹——11月下旬行业景气一览