来源:新金融圈(ID:New_Finance)

几日之间,多份关于央行购买本国股票的讨论激起市场热烈反响。有支持的一方,亦有反对的声音。众所周知的日本央行模式,在“中国特色化”之后会变成怎样的走向?怎么买,买多少?若是央行当真入市,会对A股生态带来怎样的影响?

近日以来,有多份来自不同券商研报不约而同的针对央行购买A股可能性进行了探讨。一石激起千层浪,日前关于“商誉”的激烈讨论尚未结束,中国央行进入A股的可能性再度刺激市场大涨。

在多份研报的刺激下,1月9日早盘,沪深两市双双高开,沪指盘中一度涨逾2%,在整体市场的强劲之下,上证50亦强势回归。午后,原央行调查统计司原司长盛松成列举五大理由指出,

央行直接购买股票的理由不成立。

随后,上证指数与深证成指涨幅收窄,划出了一道几近相同的圆弧。

图片来源:同花顺

事实上,中国股市仍然面临着大面积的股权质押危机,继“商誉摊销”后,央行购买股票ETF是否会是另一个新的“维稳”动作?对于央行可否可以“入市”,又该以何种方式进入市场,并终将对A股生态造成怎样的影响,市场的看法各有不同。

先是1月8日,中证网发表东兴证券首席张岸元的快评《央行持有本国股票资产大有可为》,文章指出,

目前我国央行总资产规模约36万亿元人民币,

A股总市值约48万亿元。按照日本央行对股票及ETF资产的持有比例简单测算,如果我国央行以合适的资产类型方式,

持有1.58-1.78万亿元的A股资产,

不会对央行资产负债表和股市造成结构性影响。

在加盟东兴证券之前,张岸元原任职于国家发改委宏观经济研究院财政金融室主任,2012年,其关于我国外汇储备资产负债损益的开创性研究曾在国内外引起巨大反响,外汇局曾专门召开新闻发布会予以回应。此前张岸元的分析,

多被证明有“先见之明”。

无独有偶,野村控股亚洲研究部也在1月8日的一份研报中指出,在中国经济持续放缓下,企业盈利在2019年上半年的情况可能将会偏向负面,因此预期中国政府将在2019年第二季度推出更多的经济刺激措施,

过去在股灾期间扮演重要角色的“国家队”可能迎来新的加入者—中国央行。

随后,中信证券也加入到关于央行购买股票可能性的探讨当中。1月9日,中信证券策略研究秦培景团队发布的一份研报指出,从日本央行进行股票资产购买的历史经验来看,

中国央行未来购买股票ETF具备一定可行性,最直接的一个潜在作用是置换证金的持仓。

相较证金,央行通过扩张资产负债表进行股票ETF购买的成本更低,可以减少不必要的交易。

对于券商分析师们之所以纷纷建议央行直接入市,微博大v蒋静表示,因为“银行信贷”策略已经走到了尽头,商业银行已经让央行失望,所以很多人开始琢磨央行“直接出手”,即无法增加银行信贷时,就直接增加基础货币,以此扩大货币供应,并同时缓解债务危机,提升市场信心,一举多得。

2018年,央行四次降准,2019年1月,央行开启全面降准。不过,央行放出的“水”似乎阻塞在银行间市场,并没有流到实体经济。2019年1月8日,银行间隔夜质押式加权利率最低至1.4140%,创下三年来新低。资金交易员们之前是怕借不到,现在唯恐出不掉,纷纷感叹“银行间市场有种大水漫灌的感觉。”

央行购买ETF基金,资产端增加的是权益资本,负债端增加的则是货币。央行入市,同时也是扩张自身的资产负债表。

如此一来,央行便可以绕过商业银行,直接给实体经济注入流动性。此外,由于央行购买的是权益资产,因而在扩大货币供应的同时,也有助于缓解债务危机。

或许,由央行来持有A股不失为一种对市场的“维稳”。更何况此前市场亦不乏对2019年股市乐观的观点,有多分析指出自2019年起将迎来3-5年牛市前的轮动,或在三四季度启动。周金涛在其周期理论中也于此前判断,资产价格低点将会在2019年出现。若央行选择于2019年进入A股市场,倒是显得

寓意颇深

。

午后,央行调查统计司原司长盛松成与沈新凤发文指出,央行直接购买股票的理由不成立。

盛松成现任中欧陆家嘴国际金融研究院常务副院长;沈新凤为东北证券首席宏观分析师。盛松成列举了五大理由以支持其观点,他表示:

“第一,目前中国金融体系总体稳定,央行没有必要进入股票市场。

第二,央行购买股票容易加大股价波动性,很可能扰乱市场定价功能。

第三,央行货币政策工具箱里储备工具较多,目前仍应该坚持稳健的货币政策。

第四,央行进入股票市场,将出现监管难题,并且容易影响央行货币政策的独立性。

第五,健康的股票市场决定于上市公司和证券市场制度改革。”

针对盛松成与沈新凤列出的央行直接购买股票不成立的理由,有网友调侃道,“央行不买垃圾”。

在中信证券分析师秦培景等人看来,央行购买ETF既可以作为稳定市场举措,也可以压低风险溢价,刺激直接融资市场央行扩表直接购买ETF不存在信用乘数效应,流动性不会外溢,不会直接影响其他资产可以学习日本设计“定向调控”式的ETF购买计划,鼓励企业在特定领域加大投资,包括固定资本、研发等。

市场亦不乏悲观的声音,认为即便是央行购买ETF也未必有用。

有分析指出,在安倍当选日本首相后推出了一揽子刺激计划,QQE的推出刺激日元走弱,反而刺激日本股市。

因而,并不能将近年日本股市的上涨归功于资产购买计划。

且该模式在日本持续已久,也未能被证实确切有效,与此同时,日本国内要求央行退出购买ETF的声音也不小。与此同时,考虑到全球范围内央行参与股市的国家仅有瑞典与日本,样本过少,此外还存在道德的风险。

国金证券首席策略分析师李立峰表示,野村证券所给出的提议完全是不切实际,实施可行性基本为零。如果当真央行进入股市,则中国央行资产负债表将受A股的波动而波动,导致A股风险直接传染到央行及金融机构,显然不利于我国金融体系的稳定性。

知名财经博主傅峙峰则一语道出央行“入市”的尴尬处境,其表示

“我是不建议央行来买股票的 因为不买吧,人家叫着救市,买了吧,人家说你与民争利,买赚了吧,人家说你割韭菜,买亏了吧,人家说你损失国有资产”。

而央行既是货币政策的制定者,又掌握那么多消息,一旦自己出手购买股票,如何防范道德风险和利益输送?谁又来监管央行的行为?如果只买不卖,没有退出安排,央行的资产负债表只会越来越大,又如何进行投后管理?

有分析人士表示,与其让央行买股票,可能还不如让央行购买银行发的资本补充工具(如永续债),甚至是不良资产效果来得更好。

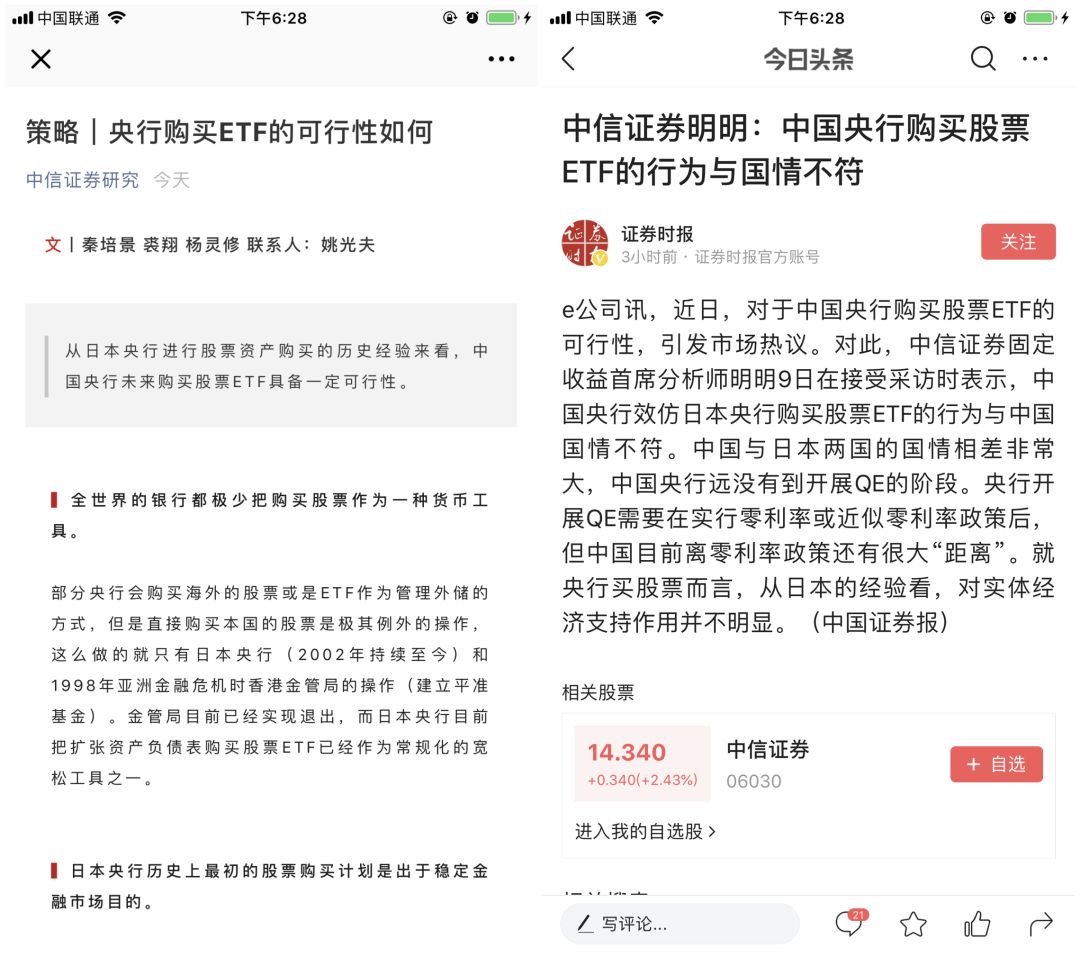

值得一提的是,关于央行买股票这件事,各路分析师各执一词,就连中信证券内部,分析师的意见也不统一。

在秦培景团队发布研报后,另一位分析师明明也发布研报表示反对中国央行效仿日本央行购买股票ETF。这位中信证券固定收益首席分析师明明表示,中国央行效仿日本购买股票ETF的行为于中国国情不符。中国与日本两国的国情相差非常大,中国央行远没有到开展QE的阶段。中国央行效仿日本央行购买股票ETF也会存在道德风险。

图片来源:中信证券、今日头条

综合来看,主流观点对央行进入A股市场并不认可,大量分析师认为此举完全没有实施的可能性,结果更是弊大于利。央行“救市”终究只是美梦一场?有人说,A股从来不缺钱,缺的是信心。

不过,对于央行购买本国股票提出不认同观点的,也并非只有中信证券。知名财经博主曹山石也于今日就此时发文并指出,相关研究确实是有过,

不过此举不符合中国人民银行法,最重要的是:研究可以五年,也可以十年,就像房地产税,研究也快十年了吧。因此,可以借此博弈,更远不好说。