文章来源:王涵论宏观

本文作者兴证宏观团队王涵、喻坤、贾潇君 ,原文标题《地产:棚改的力量能延续多久?——淡定系列报告之三》。 地产去库存“利器”:棚改货币化安置

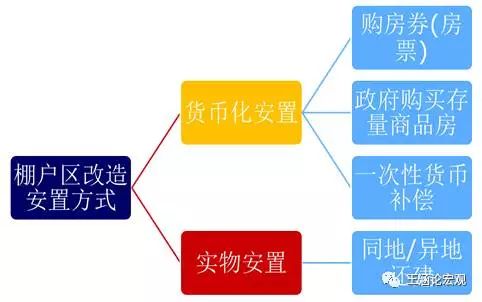

地产去库存的重要举措:棚改货币化安置。2008年12月,国务院办公厅出台了《关于促进房地产市场健康发展的若干意见》(国办发[2008]131号),开始加快推动全国城市和国有工矿棚户区改造。早期的棚户区改造以实物安置方式为主,即新建安置住房。近年来,随着全国商品房库存压力的增大,棚改安置方式逐渐从实物安置开始转向货币化安置(包括发放购房券、政府购买存量商品房安置、一次性货币补偿等方式)。

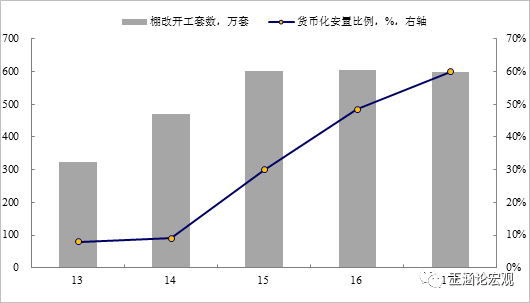

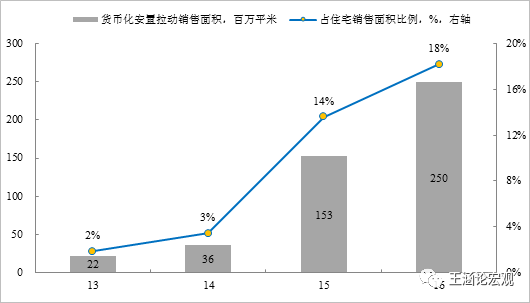

2015年,国务院在《关于进一步做好城镇棚户区和城乡危房改造及配套基础设施建设有关工作的意见》中,制定并提出棚改三年计划,要求2015-2017年完成1800万套棚改任务,同时要求各地积极推进棚改货币化安置,以缓解和消化商品房库存。在政府的大力推动下,棚改货币化安置比例从2014年的不到10%快速提升至2016年的48.5%,而根据目前的进度和各地的要求,预计2017年这一比例会达到60%左右(参见后文详细分析)。

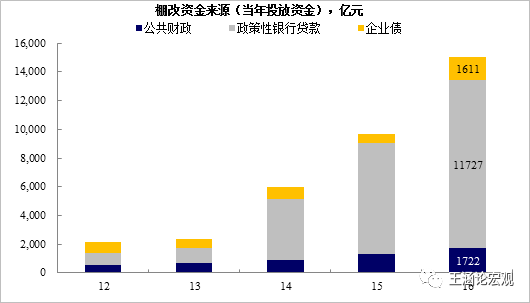

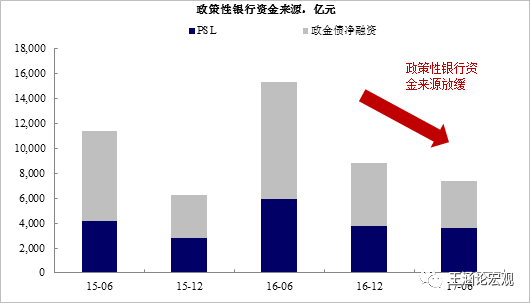

棚改的资金从哪来?政策性银行发挥主导作用。棚户区改造的资金来源主要有三个方面:公共财政支出、政策性银行贷款以及企业债券融资。从变化趋势看,棚改对公共财政投入的依赖程度不断下降,而对政策性银行的依赖快速上升。2016年,三大资金来源共投向棚改金额超过1.5万亿,其中公共财政资金的占比从2014年之前的20%左右降至11%,债券融资的波动相对较大,而政策性银行贷款资金占比则从40%左右升至80%,目前已经占据绝对主导地位。

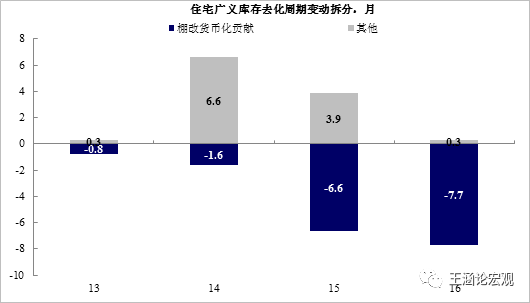

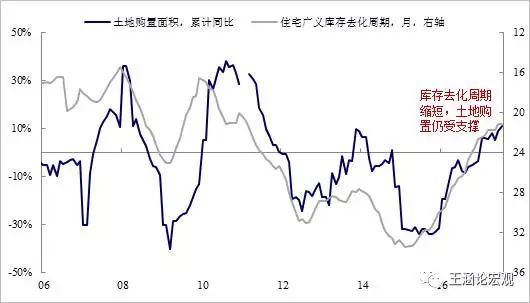

货币化安置效果显著:2016年缩减住宅去化周期近8个月。根据地产库存去化周期的计算公式,棚改的货币化安置至少从两个层面帮助缩减住宅库存去化周期:1)分子端,通过拉动商品住宅需求,从而直接消化住宅库存;2)分母端,大幅提升了住宅销售速度。基于我们的静态测算结果,近年来商品住宅去化周期的缩短主要依赖于货币化安置的贡献,2015年和2016年棚改货币化安置分别帮助缩短住宅广义库存去化周期6.6个月和7.7个月。

货币化安置拉动地产销售的高峰已过

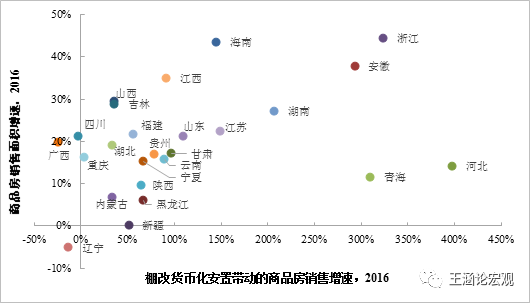

2016年地产销售受棚改货币化安置的明显支撑。根据住建部公布的数据,2016年全国棚户区改造实际开工606万套,货币化安置比例达到48.5%,较2015年大幅提升近30个百分点,拉动全国住宅销售面积2.5亿平米,占2016年全国商品住宅总销售面积的比重达到18%。而从分省市的情况来看,棚改对房地产销售的拉动作用则更加明显:各省市货币化安置增长与商品房销售面积增长呈现高度的正相关性。

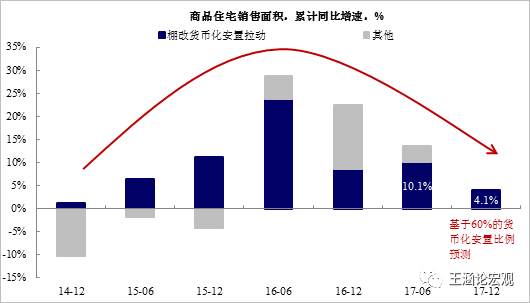

但货币化安置对地产销售的拉动作用已过高峰。政策性银行是棚改的主要资金来源方(占比80%),而从历史经验来看,棚改的货币化安置比例与政策性银行投放的货币化安置贷款占全部棚改贷款比重的走势高度一致(后者略高于前者)。基于这一规律,同时结合各个省市的实际要求,我们预计2017年棚改的货币化安置比例约在60%左右。考虑到去年棚改货币化安置效应的基数已经较高,尽管今年货币化安置比例仍在继续提升,但其对地产销售的拉动效果将明显减弱,预计2017年拉动住宅销售或从2016年的8.6%降至4%左右。

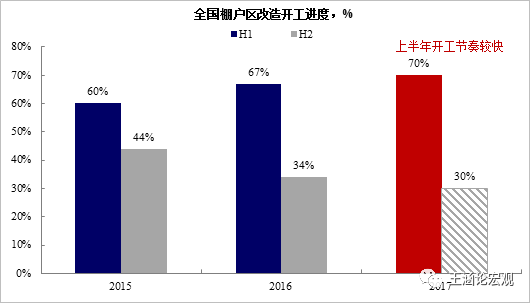

下半年棚改节奏会比上半年更快吗?当前市场有预期下半年棚改节奏会较上半年加速,一个核心论据在于央行PSL投放节奏上半年明显偏少。然而,事实情况可能并非如此:

虽然政策行资金来源放缓,但用于货币化安置的钱并不少。今年上半年政策性银行的两大资金来源(PSL和发债)的确均出现放缓,然而,如果看资金投放的情况,政策性银行投放的棚改货币化安置贷款实际上反而明显上升。换言之,在整体资金来源放缓的同时,政策性银行在资金投放中大幅提升了棚改贷款的比重,因而,实际投向棚改货币化安置的贷款规模并不弱。

从各省市汇总情况来看,下半年棚改节奏可能不会很快。为了更加准确的观测棚改节奏,我们汇总了各个省市公布的上半年棚改进度情况,从而计算全国的棚改节奏。从汇总结果来看,今年上半年的棚改进度已经高达70%,这一节奏略快于过去两年的同期水平。这也意味着,今年下半年的棚改节奏不会很快,从而对地产销售的支撑作用可能也会进一步减弱。

从地产销售的周期性来看,本轮地产销售增速也仍在下行通道。除了棚改的支撑效应减弱,从地产销售自身的周期来看,当前地产销售增速仍处于下行通道:

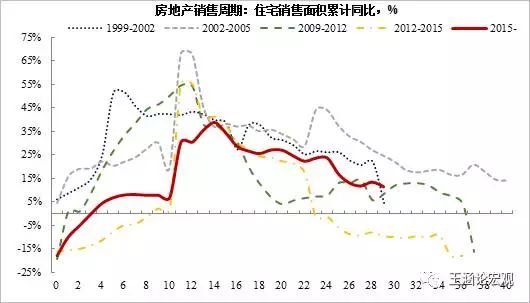

地产销售周期的历史规律:上行12个月,下行24个月。我们比较分析了1999年以来的历轮地产销售周期的演化规律,发现几个特征:1)地产销售周期表现规律性较强,一轮周期的持续时间通常在3年左右;2)销售上升期通常为12个月左右,而下降期通常为24个月左右。

本轮地产销售上行周期被拉长,可能受棚改货币化的支撑。对比以往周期,本轮地产销售增速的上升持续时间明显要长于历史规律,达到14个月,而同时增速回落速度也要慢于金融危机以来的前两轮周期。我们认为,本轮地产销售周期的拉长很可能是受到棚改货币化安置的支撑(这部分需求受地产政策调控的影响相对较小)。

销售仍处于周期性回落的通道:预计下半年销售或在5%左右。本轮地产销售增速在2016年5月见顶后逐渐开始回落,目前来看仍处于周期的下行期的中间阶段。结合当前销售回落速度和下半年棚改货币化的支撑力度,预计全年住宅销售增速可能在5%左右。

本轮销售—投资的传导到了什么阶段?

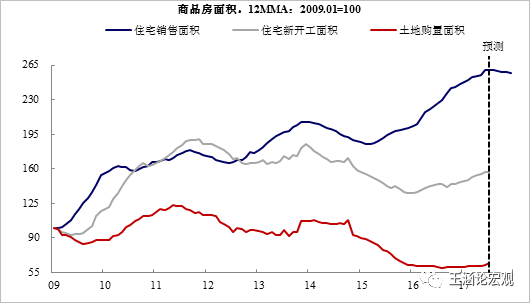

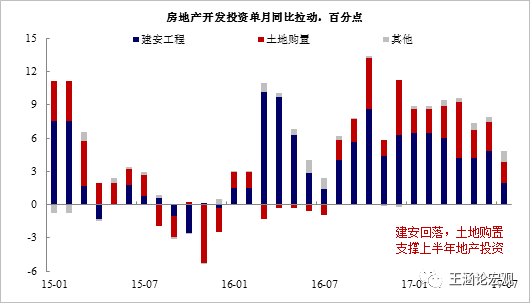

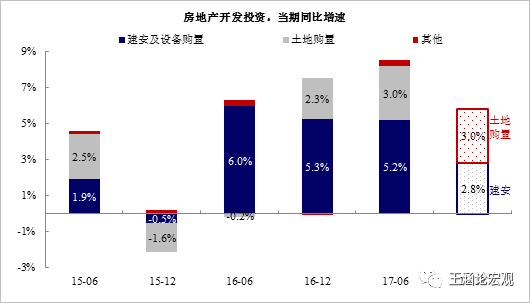

年初以来地产投资回落较慢的原因:土地购置有所支撑。地产投资可以分为两大块:建筑安装工程和土地购置,其中建安投资主要和开工施工相关。通常来讲,在地产上行周期,销售回暖会拉动开工和施工(建安上升),而随着动工的土地增多,地产商逐渐会增加土地储备。反之,销售下行则会拖累地产开工和拿地逐渐放缓。值得注意的是,从历史情况来看,销售下行期间,销售对投资的传导速度明显快于销售上行期。

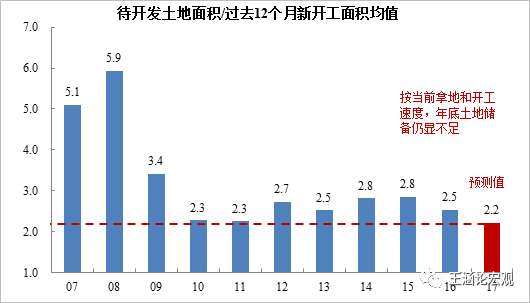

从年初以来的情况来看,地产投资增速逐渐回落,但回落速度相对较慢。结构上来看,建安投资增速回落,而土地购置对整体投资有所支撑,这可能是因为此前开工增加带来的地产商土地储备减少后,房企回补土地储备的意愿仍存。

下半年房地产投资怎么看?

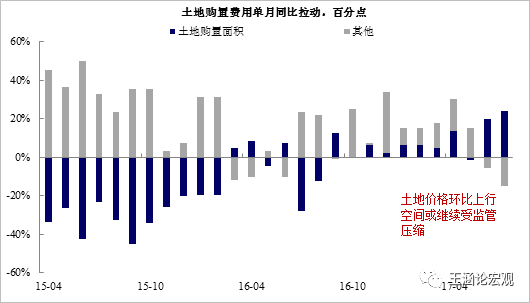

土地购置短期仍有支撑。土地购置费用可以拆分为购置面积和价格因素两个部分。价格因素方面,考虑到当前地产监管政策已经开始限制地价的抬升,因此,预计下半年的土地价格因素的环比上涨空间有限;而购置面积来看,下半年可能仍会有所支撑:全国层面来看,当前仍处于地产去库存的阶段。而库存去化周期的整体压缩应该会支撑地产商拿地补库的意愿。整体而言,预计下半年土地购置费用同比增速可能在3%左右;

但建安投资或随销售继续回落。前文分析指出,无论是棚改货币化的支撑效应,还是地产销售自身的周期规律,下半年地产销售都仍将处于下行通道,这会对建安投资形成两个方面的压制:一方面,地产销售回落会影响地产商预期,从而可能会放缓预售和施工的节奏;另一方面,建安投资对地产资金来源反应较为敏感,地产销售增速回落会抑制地产商资金回笼速度,从而也会限制建安投资增速。预计下半年的建安及设备购置投资增速在2.8%左右。

作者观点并不代表本微信公众号的立场!

声明:我们精选好文发布,并尽量注明作者或出处,如未能找到原作者或出处,欢迎原作者联系我们。如有异议请留言,我们会尽快处理。