文 / 牛犇

指数估值追踪第39篇文章

一、低估定投+资金轮动:指数低估持续定投买入,高估轮动卖出,分批分仓买入低估品种;

二、

网格化投资:增量资金定时定投,存量资金分批大跌补仓

;

三、

定投不惧风险,不惧波动,不追涨杀跌,坚定持有到高估

。

基金历史业绩,一般是基金公司宣传的重要营销点,也是反映基金经理水平的重要指标(业绩成了基金经理不可承受之重,甚至唯业绩是最的评估指标),没办法,这是现在基金行业的现状,恐怕基民不了解、不信任也是主要原因吧。

既然如此,投资基金时正确看待历史业绩,就非常重要。

还有一点,普通投资者只看到业绩收益,自动忽略风险,甚至明白风险但心存侥幸,觉得风险就像台风风眼一样,自己绝对安全,岂不知台风过后,遍地狼藉。

基金投资收益通过两部分实现:

一、基金净值或价格涨幅带来收益

二、基金定期分红(现金或再投资)

正确看待基金历史业绩,就需要着重说明第一点,客观分析、评判基金的真实表现,这里的业绩评判应用在主动基金更有效。(被动型基金,业绩表现紧跟指数,与基金经理或基金公司水平有一定出入。)

-

第一、基金业绩不应单独拿出来,而要横向与同类基金收益对比。

有比较,才知道基金经理投资水平、管理能力及选股水平如何。这里有一点说明,横向对比不代表所有基金类别都能相互比较,起码保证主题侧重点、追踪指数是否同类)

我们也要承认,基金业绩高,一方面与市场有关,另一方面也侧面反映基金操作风险高,高风险高收益向来是孪生兄弟。

-

第二、基金业绩应予业绩比较基准对比。

每个季度,基金公司都会发布基金报告,业绩基准能直观看出基金是否达到预定的收益目标。想一下,如果某基金连续业绩都无法达到比较基准值,是否说明此基金的上涨能力弱甚至基金经理水平有待商榷。

-

第三、应与大盘或同类指数做对比。

基金历史业绩,其收益表现水平,最有力的证据就是能否追上同类指数或对标指数业绩。比如,沪深300。

如,

红利ETF

。

红利指数成立以来,涨幅190.11%,为了比较基金与指数实际收益,拉短指数和基金同一时间维度。

基金实际业绩并不如指数增幅,当然里面有很多原因,比如资产分布、调仓成本、基金赎回等。

但不能否认,单独看历史业绩投资基金,意义确实不大。

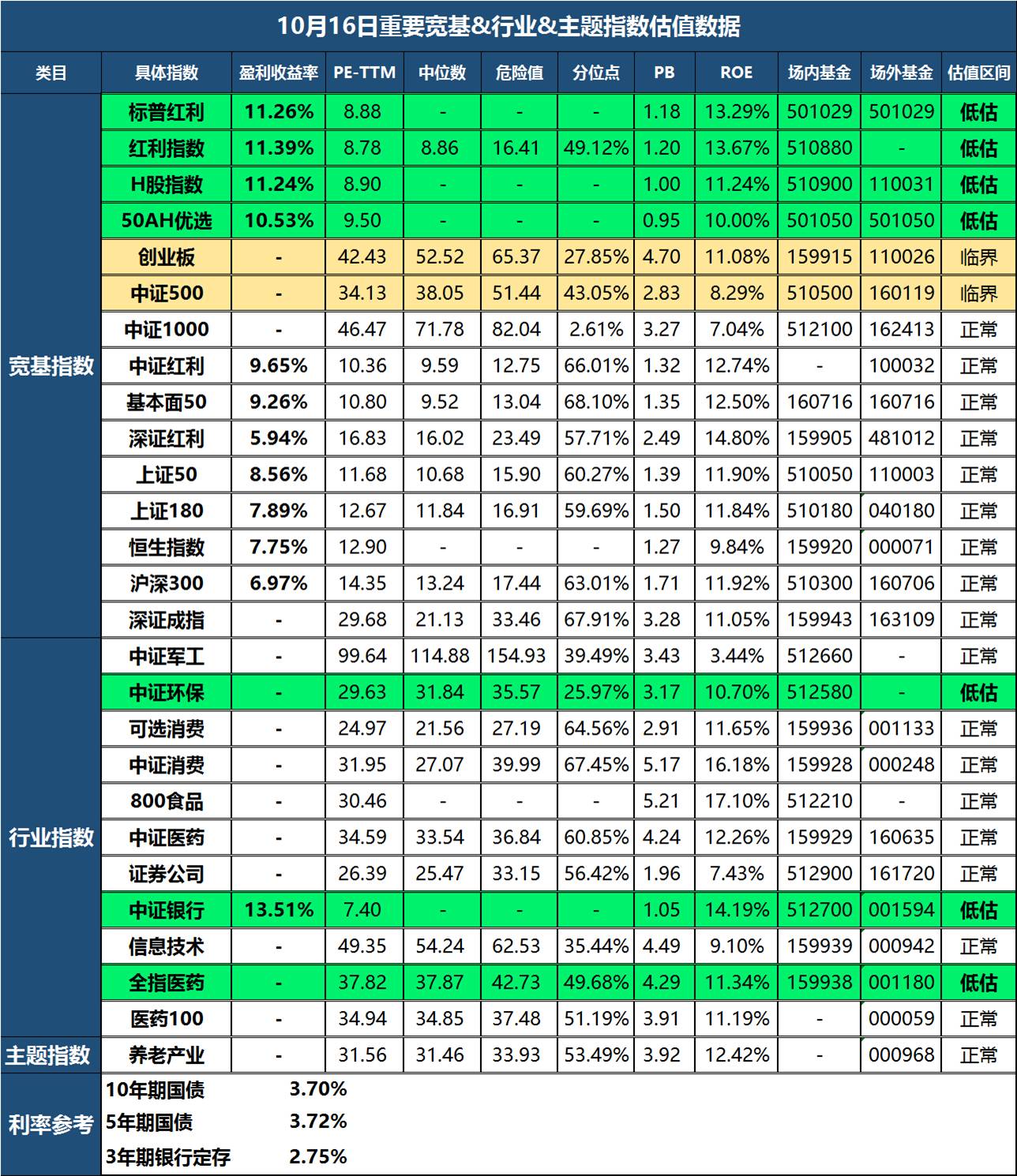

10月16日宽基、行业及主题指数估值数据

备注:

A、

表格颜色说明:

* 绿色低估(可定投)

* 黄色临界(激进风格可投,稳健风格建议再等)

* 红色高估(分仓卖出)

* 其他正常估值,底部为5年期和10年期国债利率参考。

B、

指数估值维度:盈利收益率、PE、PB、分位点、ROE为指数估值指标;

C、

估值高低说明(两种优先级情况):

第一种:分位点和ROE,当分位点<50%,ROE>10%,低估。

第二种:盈利收益率和ROE,当盈利收益率>10%,ROE>10%,低估。

D、

部分品种不参考分位点、ROE和盈利收益率。

有兴趣的朋友,还可以参与下:

1、建立了

饭团社群

,1v1、多v多都能畅聊,不限基金。

2、阿牛定投实盘:基于倡导的低估+轮动投资策略,组合基金实盘,期待年收益10%~15%。