总体结论

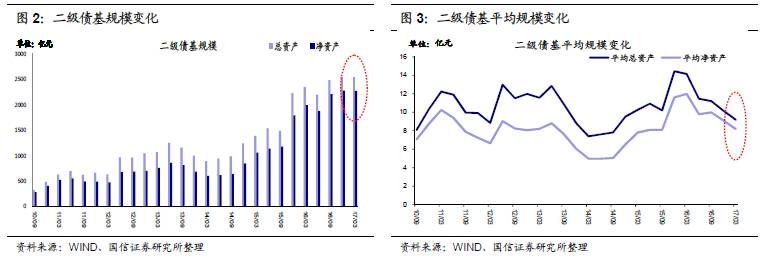

(1)债基个数

新发行二级债基

27

只,比

2016

年四季度新发数减少

2

只。对应的,一季度发行份额下降,约为

71

亿,相比

2016

年四季度减少约

79

亿。

(2)债基规模

二级债基总资产和净资产分别为

2542

亿和

2268

亿,

2016

年四季度末总资产和净资产分别为

2539

亿和

2274

亿。一季度较上年四季度总资产增加

3

亿元、净资产减少

7

亿元。一季度

250

只老二级债基中

165

只出现总资产规模增长,

85

只总资产规模缩水。

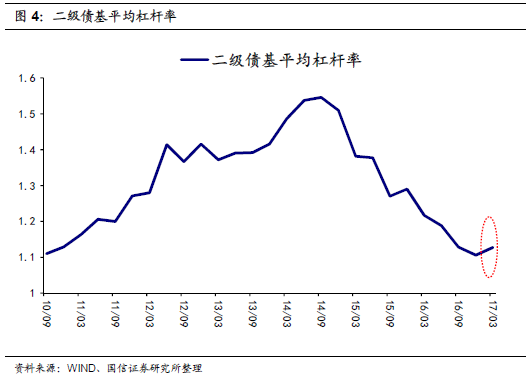

(3)杠杆率

2017

年一季度二级债基杠杆率为

1.13

倍,较

2016

年四季度的

1.11

倍上升

0.02

倍,结束了从

2014

年一季度开始的平均杠杆率下降趋势。

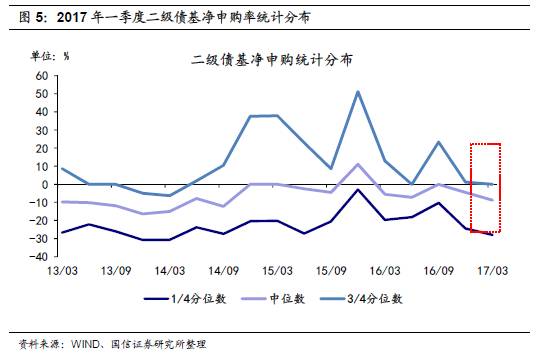

(4)申购赎回

2017

年一季度债基大部分处于净赎回状态。

250

只开放型老二级债基中有

37

只出现净申购,

170

只出现净赎回,其余无数据或无申购赎回。

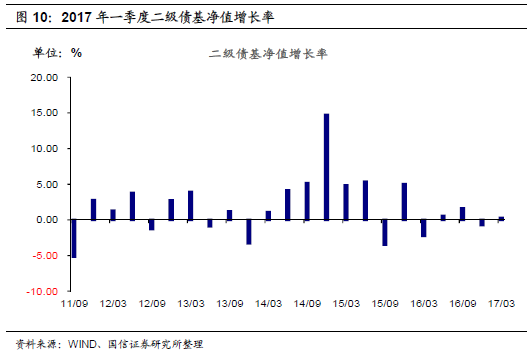

(5)基金净值增长率

2017

年一季度二级债基单季平均净值增长率为

0.28%

,较

16

年四季度上升约

1.02%

。

250

只老二级债基中有

172

只实现增长,

69

只净值出现下滑,其余无数据或与上期持平。

(6)大类资产配置

截至

2017

年一季度,二级债基总资产为

2542

亿。其中,债券总资产为

2036

亿,股票、银行存款与其他资产分别为

236

亿、

86

亿和

185

亿。从占比来看,一季度债券占比为

80.1%

,股票占比

9.3%

,银行存款占比

3.4%

,其他资产占

7.3%

。相比

16

年四季度,一季度二级债基债券占比增加

1.5

个百分点,股票增加约

0.4

个百分点,银行存款减少约

1.5

个百分点,其他资产减少约

0.3

个百分点。

(7)券种配置

17年一季度二级债基企业债(不含短融和中票,下同)占债券总资产比例31.6%,中票14.7%,可转债4.7%,金融债19.0%,短融22.4%,国债2.9%。相比于16年四季度,金融债上升5.5个百分点,短融上升1.1个百分点,企业债下降6.1个百分点,中票下降2.0个百分点;其他品种占比变动较小,国债下降0.4个百分点,可转债持平。

以下为正文:

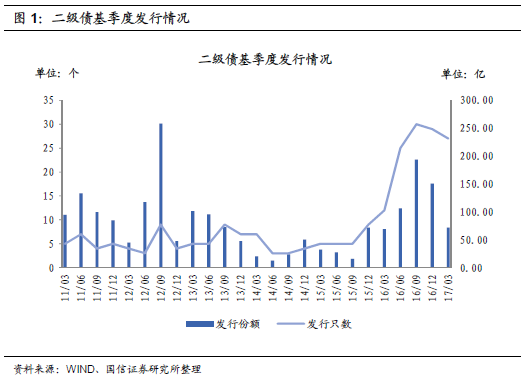

一、

2017

年一季度二级债基基本情况

(

1

)债基个数

截至

2017

年一季度末,发行在外的二级债基共

277

只(剔除了分级基金)。一季度新发行二级债基

27

只,比

2016

年四季度新发数减少

2

只。对应的,一季度发行份额下降,约为

71

亿,相比

2016

年四季度减少约

79

亿。

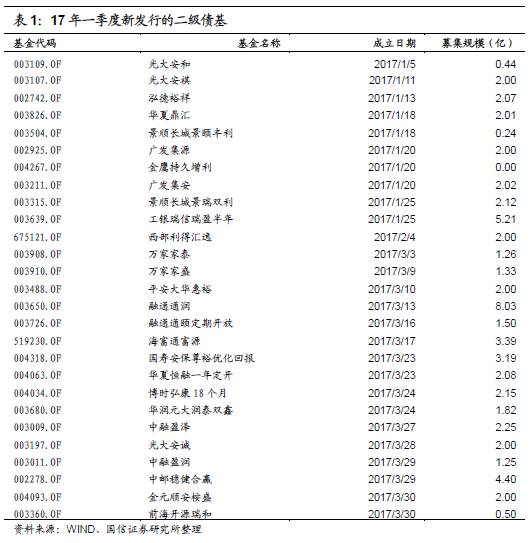

(

2

)债基规模

截至

2017

年一季度末,二级债基总资产和净资产分别为

2542

亿和

2268

亿,

2016

年四季度末总资产和净资产分别为

2539

亿和

2274

亿。一季度较上年四季度总资产增加

3

亿元、净资产减少

7

亿元。一季度

250

只老二级债基中

165

只出现总资产规模增长,

85

只总资产规模缩水。一季度,总资产规模下降最大的是工银瑞信双利,减少约

24

亿;总资产规模增加最大的是国投瑞银优化增强,增加约

81

亿。

一季度二级债基的平均总资产和平均净资产分别为

9.18

亿和

8.19

亿,相比于

2016

年四季度,平均总资产减少约

1.0

亿,平均净资产减少约

0.9

亿。

16

年四季度总资产规模前三的二级债基总资产规模有增有减,其中降幅最大的为工银瑞信双利,总资产减少

23.6

亿至

129.6

亿。

净资产方面情况类似,

16

年四季度排名前三的二级债基净资产规模同样有增有减,其中工银瑞信双利净资产减少

24.7

亿至

121.2

亿,降幅最大。

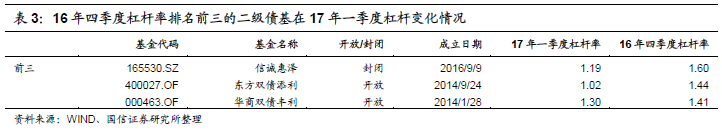

(

3

)杠杆率

2017

年一季度二级债基杠杆率为

1.13

倍,较

2016

年四季度的

1.11

倍上升

0.02

倍,结束了从

2014

年一季度开始的平均杠杆率下降趋势。

2016

年四季度杠杆率最高的开放式二级债基是信诚惠泽,杠杆率为

1.60

倍,一季度降为

1.19

;

17

年一季度杠杆率最高的是博时泰和,杠杆率为

2.20

。

(

4

)申购赎回

2017

年一季度债基大部分处于净赎回状态。

250

只开放型老二级债基中有

37

只出现净申购,

170

只出现净赎回,其余无数据或无申购赎回。其中最大净申购债基为前海开源祥和,申购率达

9258%

,最大净赎回债基海为长盛同禧,净赎回率约为

97%

。根据一季度老二级债基净申购率的统计分布,

1/4

分位点为

-27.9%

,中位数为

-8.7%

,

3/4

分位点为

-0.03%

,总体较

16

年四季度小幅下滑。

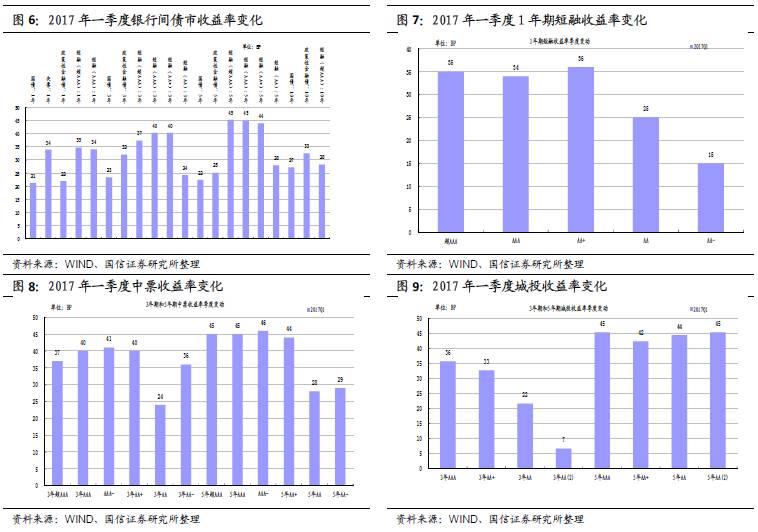

(

5

)基金净值增长率

一季度债券市场小幅走弱,总体而言,各品种各期限收益率均上行。利率债方面,

1

年期国债收益率一季度上行

21BP

,

1

年期政策性金融债(进出口和农发)收益率上行

22BP

;

5

年期国债收益率上行

22BP

,

5

年政策性金融债收益率上行

25P

;

10

年期国债收益率上行

27BP

,

10

年期政策性金融债收益率上行

33BP

。信用债方面,中票与城投收益率全面上行,且高评级债券收益率上升数额总体而言高于中等评级债券。具体数值来看,

1

年期

AA+

短融收益率上行

36BP

,

5

年期

AA+

中票收益率上行

44BP

,

5

年期

AA

中票收益率上行

28BP

;

5

年

AA

城投收益率上行

44BP

。

2017

年一季度二级债基单季平均净值增长率为

0.28%

,较

16

年四季度上升约

1.02%

。

250

只老二级债基中有

172

只实现增长,

69

只净值出现下滑,其余无数据或与上期持平。全部二级债基口径下,易方达安心回报当季净值增长率最大,为

2.48%

,净值增长率排名分列二、三位的是新华信用增强和新华双利,当季净值增长率分别为

2.12%

和

2.09%

。

二、资产配置

(

1

)大类资产配置